Der EUR eröffnet gegenüber dem USD bei 1,0753 (05:22 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,0687 im europäischen Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 161,00. In der Folge notiert EUR-JPY bei 173,13. EUR-CHF oszilliert bei 0,9673.

Märkte: Entspannungssignale von der Inflationsfront

An den Finanzmärkten kam es Im Wochenvergleich weitestgehend zu der erwarteten Seitwärtsbewegung. Neue Trendbewegungen waren und sind zunächst nicht auszumachen.

An der Inflationsfront kam es zu Entspannungssignalen. Das gilt sowohl für die USA als auch für die Eurozone. In den USA sank der von der US-Notenbank beachtete PCE-Preisindex im aktuellen Berichtsmonat Juni von zuvor 2,7% auf 2,6% im Jahresvergleich. Die Kernrate fiel von 2,8% auf 2,6% (Leitzins 5,375% - prohibitiv hoher Realzins im Kontext der letzten 15 Jahre!). Auch die Inflationserwartungen, die seitens der Universität Michigan im Rahmen der Ermittlung des Verbrauchervertrauens erfasst werden, sanken sowohl in der Einjahres- als auch Fünfjahresperiode.

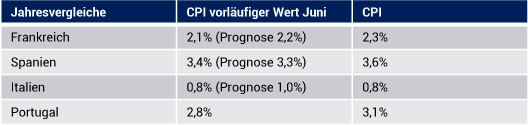

Auswirkungen bezüglich erwarteter Zinspolitik der Federal Reserve blieben zunächst aus. In der Eurozone sanken die Verbraucherpreise im Jahresvergleich in Spanien, Frankreich als auch Portugal. In Italien bewegen sie sich weiter auf sehr niedrigem Niveau (0,8%). Das britische BIP, als auch der finale Wert des US-Verbrauchervertrauens nach Lesart der Uni Michigan und der Einkaufsmanagerindex aus Chicago setzten positive Akzente. Dagegen enttäuschten die deutschen Arbeitsmarktdaten als auch die NBS PMIs aus China.

Die CNN-Debatte Trump/Biden hatte auf die Finanzmärkte kaum Einflüsse. Sie mag aber sehr wohl dazu führen, dass Biden ausgetauscht wird. Für die USA, die für sich eine Vormachtstellung auf der Welt in Anspruch nehmen, ist die Situation abträglich. Das Glaubwürdigkeitsproblem, dass die USA aus Sicht dritter Länder etabliert haben, nimmt zu. Der Machtstatus der USA erodiert langsam, aber stetig. Die Folgen für die Märkte werden diesbezüglich langfristiger Natur sein.

An den Aktienmärkten ergab sich ein uneinheitliches Bild. Der Late-DAX stieg um 0,08%, der EuroStoxx 50 verlor 0,15%. Der S&P 500 gab um 0,4% nach. Der US Tech 100 fiel um 0,55%. In Fernost ergibt sich Stand 06:55 folgendes Bild: Nikkei (Japan) +0,03%, CSI 300 (China) -0,19%, Hangseng (Hongkong) +0,01%, Sensex (Indien) +0,25% und der Kospi (Südkorea) +0,18%. 10-jährige Bundesanliehen rentieren mit 2,49% und 10-jährige US-Staatsanleihen mit 4,39%.

Der EUR gewann gegenüber dem USD an Boden. Die edlen Metalle sind kaum verändert.

Frankreich: RN bei erster Runde der Frankreich-Wahl vorn

Rassemblement National (RN) hat die 1. Runde der Parlamentswahl gewonnen. Sie kam laut Wahlumfragen auf rund 34% der Stimmen. Der Zusammenschluss von Linken und Grünen kommt auf den 2. Platz mit circa 29%. Die Gruppierung von Präsident Macron liegt bei 21%. Entscheidend wird der 2. Wahlgang am kommenden Sonntag, da direkte Mandate in der ersten Runde nur mit absoluter Mehrheit in den Wahlkreisen gewonnen werden können.

Dies sind regelmäßig nur wenige der zu vergebenden 577 Sitze im Parlament. In der 2. Runde reicht eine einfache Mehrheit. Ob RN die Spitzenposition behaupten kann, hängt vom Verhalten der anderen Parteien und den Wählern ab. Bei der vergangenen Wahl hatten die Parteienblöcke Allianzen geschmiedet, um den Sieg von Kandidaten des RN zu verhindern. Das Linksbündnis als auch von die Gruppierung Macrons kündigten an, diese Vorgehensweise zu wiederholen.

Kommentar: Frankreich verändert sich und es ergeben sich auch für Europa Konsequenzen. Die obwaltenden Eliten sind bemüht, den veränderten Volkswillen sowohl bei den Europawahlen als jetzt auch in Frankreich zu ignorieren und die auf Widerstand stoßenden Politikansätze fortzuschreiben. Das mag auf kurze Sicht klappen, ob es langfristig Nutzen stiften wird, darf diskutiert werden, denn damit wird das Konstrukt des parlamentarischen Ausdrucks der Volkswillens in einer Demokratie beschädigt.

So gewinnt man vielleicht eine "Schlacht", aber nicht den "Krieg". Das bedeutet, dass Politik besser auf die Bedürfnisse der Menschen eingehen sollte. Politik sollte nicht Merkmale einer Erziehungsanstalt im Sinne eines Top-Down Ansatzes haben. Das wäre doch undemokratisch, oder?

Eurozone: Inflationserwartungen so niedrig wie im September 2021

Laut einer Verbraucher-Umfrage der EZB ergeben sich verringerte Inflationserwartungen. Im Mittel erwarteten die Konsumenten per Mai, dass die Teuerungsrate innerhalb eines Jahres bei 2,8% (Vormonat 2,9%) liegen würde. Das wäre das niedrigste Niveau seit September 2021. Auf Drei-Jahres-Sicht rechneten sie im Mai mit einer Inflation von 2,3% (April 2,4%).

Kommentar: Das Thema Verankerung der Inflationserwartungen stellt damit faktisch keinen Hinderungsgrund für einen weiteren Zinssenkungsschritt der EZB dar. Nachdem EZB- Ratsmitglied Kazimir sich für einen weiteren Zinsschritt im Jahr 2024 stark machte, ist dieGrundlage für zwei Schritte per 2024 bezüglich des hohen Realzinses (Inflation 2,6% versus Leitzins aktuell bei 4,25%) gegeben. Es ist eine Frage des Willens oder Wollens.

Japan: Außerplanmäßige BIP Revision mit markanten negativen Vorzeichen

Unerwartet wurden BIP-Daten Japans außerplanmäßig zum Teil markant nach unten revidiert. Demnach sank das BIP Japans im 1. Quartal 2024 nicht wie bisher um 1,8% (annualisierte Darstellung), sondern um 2,9%. Auch das Vorquartal (4. Quartal 2023) wurde negativ angepasst. Dort ergab sich laut aktueller Berechnung ein Wachstum in der auf das Jahr hochgerechneten Fassung (annualisiert) in Höhe von 0,1%. Zuvor wurde ein Wachstum in Höhe von 0,4% ausgewiesen. Das reale BIP für das 3. Quartal 2023 wurde auf einen annualisierten Rückgang von 4,0% gegenüber dem vorherigen Rückgang von 3,7% korrigiert.

Kommentar: Eine derartige außerplanmäßige Anpassung signifikanter Art ist selten. Sie wirft Schatten auf das Geschäftsmodell, das im Gegensatz zu Europa weiter von direkten Importen russischer Energiemoleküle via Sachalin mit Zustimmung der USA (jetzt bis Juni 2025) als auch von einer faktischen Nullzinspolitik und einem Regime der negativen Realzinsen profitiert (Verbraucherpreise 2,8%, Leitzins 0,1%, real negativer Zins -2,7%).

Deutlich wird, dass die westlich forcierte Geopolitik grundsätzlich auf den so genannten Sektor des Westens mit Ausnahme der USA zunehmend belastend wirkt

Datenpotpourri der letzten 24 Handelsstunden Teil 1

Eurozone: Verbraucherpreise per Juni entspannt

Deutschland: Die Importpreise waren per Mai im Monatsvergleich unverändert (Prognose 0,2%, Vormonat 0,7%). Im Jahresvergleich kam es zu einem Rückgang um 0,4% (Prognose -0,3%, Vormonat -1,7%). Hintergrund der abnehmenden Rückgänge sind auslaufende Basiseffekte.

Deutschland: Die Zahl der Arbeitslosen stieg in der saisonal bereinigten Fassung um 19.000 (Prognose 15.000). Die Arbeitslosenquote legte von 5,9% auf 6,0% zu. Es ist die höchste Quote seit Mai 2021. Seit dem Monat Mai 2022 legte die Arbeitslosenquote mittlerweile von 5,0% auf 6,0% zu, während die Quote der Eurozone am Allzeittief oszilliert. Auch hier zeigt sich der Abstieg Deutschlands innerhalb Europas.

UK: BIP per 1. Quartal stärker als erwartet

Das BIP legte im 1. Quartal 2024 gemäß finaler Berechnung um 0,7% (Prognose und vorläufiger Wert 0,6%) zu. Im Jahresvergleich ergab sich ein Anstieg um 0,3% (Prognose und vorläufiger Wert 0,2%).

USA: Entspannende Signale von der Inflationsfront

Der PCE Preisindex (Personal Consumption Expenditure) war per Mai im Monatsvergleich unverändert (Prognose 0,0%, Vormonat 0,3%). Im Jahresvergleich kam es zu einem Anstieg um 2,6% (Prognose 2,6%) nach zuvor 2,7% (Kernrate 2,6% nach 2,8%).

Der Index des Verbrauchervertrauens nach Lesart der Universität Michigan legte laut finaler Berechnung von vorläufig 65,6 auf 68,2 Punkte zu (Prognose 65,8). Die in diesem Index abgefragten Inflationserwartungen sanken auf Sicht eines Jahres von 3,3% auf 3,0% und in der 5-Jahressicht von 3,1% auf 3,0% Die persönlichen Einkommen nahmen per Mai im Monatsvergleich um 0,5% (Prognose 0,4%) nach zuvor 0,3% zu. Die persönlichen Ausgaben stiegen per Mai im Monatsvergleich um 0,2% (Prognose 0,3%) nach zuvor 0,1% (revidiert von 0,2%).

Der Einkaufsmanagerindex aus Chicago schoss per Juni nach dem Einbruch im Vormonat von 41,4 auf 35,4 Punkte auf 47,4 Zähler in die Höhe (Prognose 40,0). China: Composite Index (Gesamtwirtschaft) schwächer

Datenpotpourri der letzten 24 Handelsstunden Teil 2

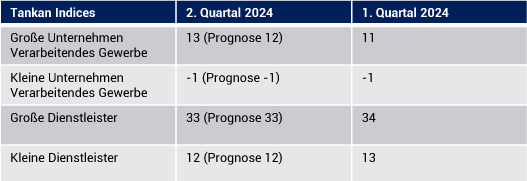

Japan: Tankan-Indices zumeist wie erwartet und ohne Überraschungen

Die Veränderungen gegenüber dem Vorquartal sind überschaubar. Der Dienstleistungssektor bleibt der Wachstumstreiber. Das Verarbeitende Gewerbe gewinnt zart an positiver Dynamik.

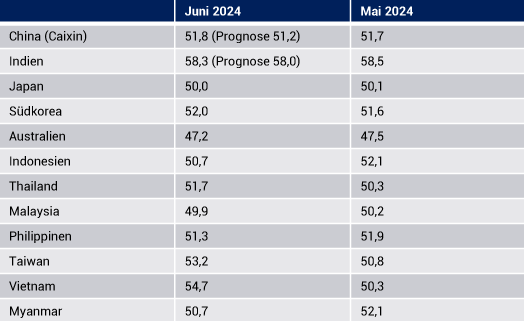

PMIs des Verarbeitenden Gewerbes diverser Länder per Juni

Interessant ist die Divergenz des vom staatlichen NBS ermittelten PMI Chinas bei aktuell 49,5 und dem Pendant von Caixin (privater Anbieter) bei 51,8 Punkten. Bei einem Wachstum der Industrieproduktion in Höhe von 5,6% im Jahresvergleich erscheint der PMI von Caixin realistischer.

Australien, Malaysia und Japan weisen relative Schwäche aus. Indien bleibt das „Paradepferd“, Vietnam setzt neben Taiwan positive Ausrufungszeichen.

Derzeit ergibt sich für den EUR gegenüber dem USD eine negative Tendenz. Ein Überwinden des Widerstandsniveaus bei 1,0950 – 1,0980 negiert das für den EUR negative Szenario.

Viel Erfolg!

© Folker Hellmeyer

Chefvolkswirt der Netfonds Gruppe

Hinweis: Der Hellmeyer Report ist eine unverbindliche Marketingmitteilung der Netfonds AG (ETR:NF4), die sich ausschließlich an in Deutschland ansässige Empfänger richtet. Er stellt weder eine konkrete Anlageempfehlung dar noch kommt durch seine Ausgabe oder Entgegennahme ein Auskunfts- oder Beratungsvertrag gleich welcher Art zwischen der Netfonds AG und dem jeweiligen Empfänger zustande.

Die im Hellmeyer Report wiedergegebenen Informationen stammen aus Quellen, die wir für zuverlässig halten, für deren Richtigkeit, Vollständigkeit und Aktualität wir jedoch keine Gewähr oder Haftung übernehmen können. Soweit auf Basis solcher Informationen im Hellmeyer Report Einschätzungen, Statements, Meinungen oder Prognosen abgegeben werden, handelt es sich jeweils lediglich um die persönliche und unverbindliche Auffassung der Verfasser des Hellmeyer Reports, die in dem Hellmeyer Report als Ansprechpartner benannt werden.

Die im Hellmeyer Report genannten Kennzahlen und Entwicklungen der Vergangenheit sind keine verlässlichen Indikatoren für zukünftige Entwicklungen, sodass sich insbesondere darauf gestützte Prognosen im Nachhinein als unzutreffend erweisen können. Der Hellmeyer Report kann zudem naturgemäß die individuellen Anlagemöglichkeiten, -strategien und -ziele seiner Empfänger nicht berücksichtigen und enthält dementsprechend keine Aussagen darüber, wie sein Inhalt in Bezug auf die persönliche Situation des jeweiligen Empfängers zu würdigen ist. Soweit im Hellmeyer Report Angaben zu oder in Fremdwährungen gemacht werden, ist bei der Würdigung solcher Angaben durch den Empfänger zudem stets auch das Wechselkursrisiko zu beachten.