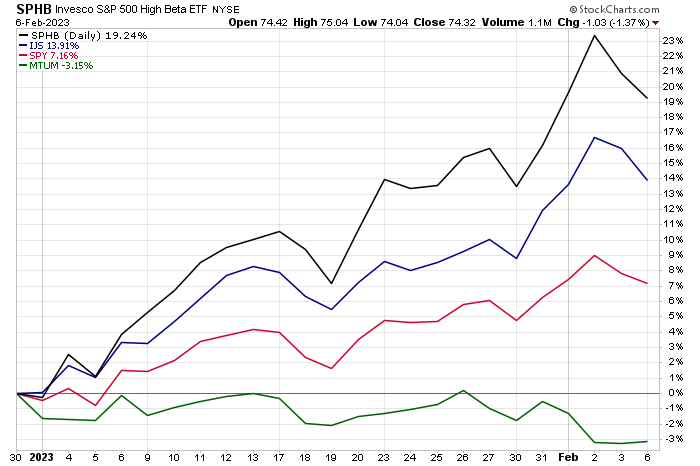

Die Erholung am US-Aktienmarkt in diesem Jahr wird nach wie vor von so genannten High-Beta-Titeln angeführt, die sich bis zum Handelsschluss am Montag (6. Februar) deutlich besser entwickelt haben als der breite Markt.

Der Invesco S&P 500® High Beta ETF (NYSE:SPHB) hat 2023 bisher um satte 19,4 % zugelegt. Zum Vergleich: der breitere Markt, gemessen am SPDR® S&P 500 (NYSE:SPY), ist nur um 7,2 % gestiegen.

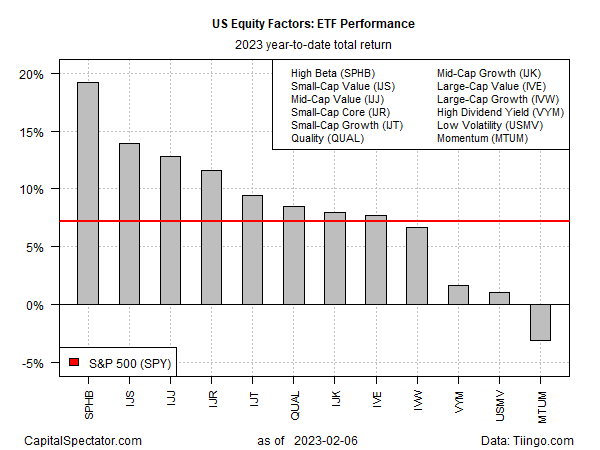

Den zweiten Platz in diesem Jahr belegen Small Cap Value-Aktien. Der iShares S&P Small-Cap 600 Value ETF (NYSE:IJS) ist um 13,9 % gestiegen und hat damit den Gesamtmarkt seit Jahresbeginn klar geschlagen.

Während die meisten der wichtigsten Aktienfaktoren im Jahr 2023 bisher im Plus liegen, bildet der Momentum-Faktor eine Ausnahme. Nachdem der iShares MSCI USA Momentum Factor ETF (NYSE:MTUM) im vergangenen Jahr weitgehend im Einklang mit dem breiteren Markt gefallen war, nimmt er an der diesjährigen Erholung nicht teil und liegt stattdessen für 2023 3,2 % im Minus.

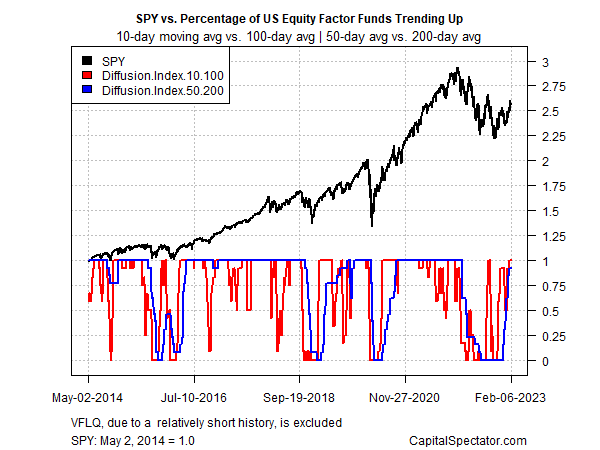

Die schwache Entwicklung von Momentum-Werten fällt in einem Jahr auf, in dem sich die Beteiligung an der Rallye 2023 bisher ausgeweitet hat. "Wir sehen die Stärke der Soldaten, und jetzt schließen sich auch die Generäle der Rallye an", sagt Ari Wald, Leiter der technischen Analyse bei Oppenheimer, und verweist auf den breiten Markt und die großen Technologiewerte.

Die Breite hat sich bei den Faktor-ETFs ebenfalls gebessert. Die Verwendung einer Reihe von gleitenden Durchschnitten zur Verfolgung der genannten Fonds zeigt eine deutliche Erholung der Aufwärtsdynamik in letzter Zeit. Die breite Beteiligung deutet darauf hin, dass der Aufwärtstrend in nächster Zeit anhalten wird.

Einigen Berichten zufolge könnte der diesjährige Höhenflug jedoch bald auf Widerstand stoßen.

"Die Rezession fängt gerade erst an", warnt David Rosenberg, der frühere Chefökonom für Nordamerika bei Merrill Lynch. "Der Markt erreicht seinen Tiefpunkt in der Regel in der sechsten oder siebten Phase der Rezession, mitten im Lockerungszyklus der Fed". Die Fed werde bald eine Pause einlegen und dann ihren Zinserhöhungen den Rücken zukehren, aber es sei noch zu früh, um Entwarnung für den Aktienmarkt zu geben, erklärte er. "Ich sehe bei meinen Kennzahlen nichts, was darauf hindeutet, dass wir uns einem Tiefpunkt nähern", kommentierte er gegenüber MarketWatch.com.