Die US-Aktienindizes Dow Jones und S&P 500 befinden sich zeitgleich in charttechnisch interessanten Situationen. So hat der Dow Jones vorgestern exakt die untere Linie eines Abwärtstrendkanals erreicht (siehe grüner Pfeil im folgenden Chart).

Damit ist dieser Abwärtstrendkanal eigentlich erst zu einem geworden. Denn durch die Verbindung der beiden Hochs gab es bereits eine Abwärtstrendlinie mit zumindest zwei Auflagepunkten. Nimmt man nun diese Linie und verschiebt man sie parallel auf das Tief der ersten (5-gliedrigen Abwärtswelle), so hat man für die untere Linie des Abwärtstrendkanals erst einen Auflagepunkt. Der zweite ist nun das vorgestrige Tief. Und erst mit diesem hat man nun einen Abwärtstrendkanal.

S&P 500 leicht stärker als der Dow Jones

Genauso kann man mit dem S&P 500 verfahren: Man legt zuerst eine Abwärtstrendlinie auf die beiden Hochs. Dann dupliziert man diese Linie und verschiebt sie parallel auf das Tief der ersten Abwärtswelle.

Und vielleicht nicht ganz zufällig, endete vorgestern die Abwärtsbewegung des S&P 500 genau an dieser unteren Abwärtstrendkanallinie (siehe grüner Pfeil), so dass diese nun auch zwei Auflagepunkte hat und der Abwärtstrendkanal somit entstanden bzw. bestätigt ist.

Technologiewerte präsentieren sich weiterhin am stärksten

Ein deutlicher Unterschied zwischen den beiden Aktienindizes: Der Dow Jones hat im Rahmen seiner aktuellen Abwärtsbewegung bereits 50 % seiner im März begonnenen Aufwärtsbewegung korrigiert, beim S&P 500 sind es bislang „nur“ etwas mehr als 38,20 %. Der Grund dafür: Die Technologiewerte zeigen immer noch eine relative Stärke.

Der Nasdaq 100 konsolidiert bislang noch innerhalb eines Aufwärtstrendkanals und hat noch weniger als 38,20 % der Anfang März begonnenen Aufwärtsbewegung korrigiert. Der mögliche Abwärtstrendkanal ist bislang noch nicht bestätigt, weil die untere Linie noch nicht erreicht wurde.

S&P 500 erreicht exakt sein Kursziel

Übrigens: Der S&P 500 ist mit seiner zweiten Korrekturwelle exakt dem Szenario gefolgt, welches Torsten Ewert am 18. September mit zwei Rechtecken skizziert hatte (siehe „Die Fed könnte die Märkte zur Entscheidung zwingen“), die ich im folgenden S&P 500-Chart eingezeichnet habe.

Zitat: „Das Kursziel dieser neuen Welle liegt bei rund 4.270 Punkten, was sich sowohl aus der klassischen abc-Korrektur-Projektion mit c=a ergibt (rote Rechtecke) als auch aus dem bisherigen Verlauf dieser möglichen Welle c.“ – Charttechnik ist manchmal äußerst faszinierend, oder?!

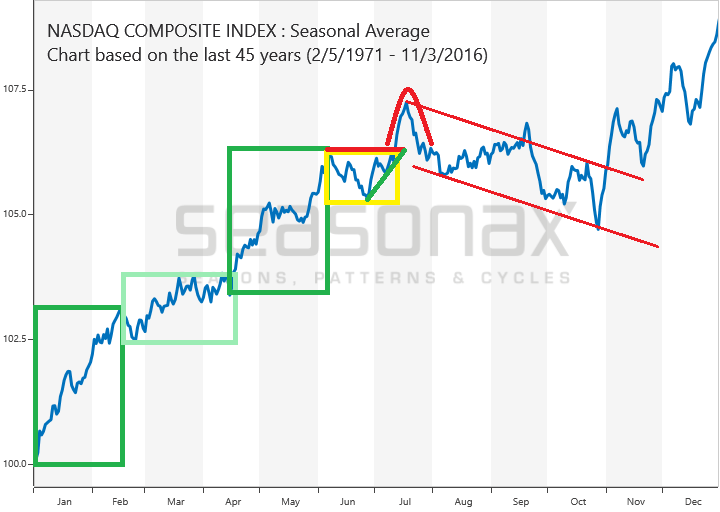

Nasdaq Composite bleibt im saisonalen Muster

Und das gilt auch für den Nasdaq Composite, der sich nach wie vor an das saisonale Muster hält:

Faszinierend ist hierbei auch noch, dass der Technologieindex Ende September regelmäßig noch nicht die untere Linie eines Abwärtstrendkanals erreicht. Das ist durchschnittlich betrachtet immer erst Ende Oktober am Tief der Korrektur der Fall.

Insofern müsste man den vorgezeichneten Kursverlauf eigentlich wie folgt skizzieren:

Aber es ist kaum zu erwarten, dass sich die Kurse auch weiterhin derart nah am saisonalen Kursverlauf orientieren. Aber wer weiß?!

Fällt der S&P 500 bis April 2024 auf 3.400 Punkte?

Es ist natürlich immer schwer, den zukünftigen Kursverlauf vorherzusagen oder auch nur annähernd zu bestimmen. Insofern waren die Hinweise von Torsten Ewert auf die Wellengleichheit beim S&P 500 und von mir auf den saisonalen Verlauf neben Erfahrung ein stückweit natürlich auch Glückstreffer.

Und daher lässt sich – Stand heute – auch kaum sagen, ob das Szenario eines Lesers eintreten wird, wonach der S&P 500 im April 2024 bei 3.400 Punkten stehen soll. Der Leser adaptierte dabei das Prinzip der Wellengleichheit von Torsten Ewert (siehe oben) auf den Wochenchart des S&P 500 (siehe unten).

Demnach folgt auf die erste Abwärtswelle (A) und das tiefere Hoch vom Juli (Welle B) noch eine zweite Korrekturwelle (C), wobei ebenfalls gilt: A=C.

S&P 500: Bei einer Rezession in den USA sind 3.300 Punkte drin

Aus meiner Sicht würde sich daraus sogar ein Kursziel von unter 3.300 Punkten ergeben. Und ich halte das gar nicht für ausgeschlossen. Denn wenn es zu einer Rezession in den USA kommen sollte, worauf die invertierte Zinskurve am Anleihemarkt ja bereits seit geraumer Zeit hindeutet, dann könnte das durchaus noch einmal zu stark fallenden Aktienkursen führen.

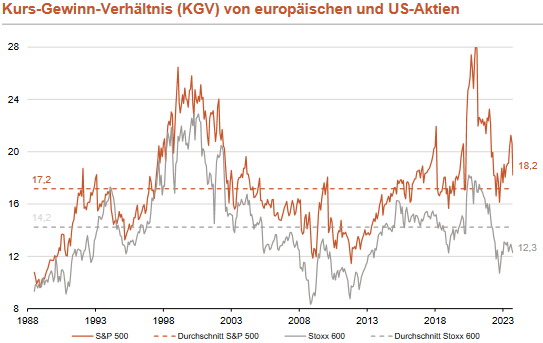

Ein Kursziel von 3.300 Punkten würde für den S&P 500 lediglich bedeuten, dass der Index auf ein Kurs-Gewinn-Verhältnis (KGV) von ca. 13,8 fallen würde (siehe dazu die Börse-Intern-Ausgabe vom Montag – „Was nun für die Aktienmärkte wichtig(er) wird“). Das ist zwar weniger als der langjährige Durchschnitt, aber immer noch mehr als das aktuelle KGV des europäischen Aktienindex STOXX 600.

(Quelle: Berenberg Bank)

Und in einer Rezession wäre es eher normal, wenn das KGV des S&P 500 unterhalb seines langjährigen Durchschnitts liegen würde. Während und nach der Finanzkrise lag das KGV des S&P 500 sogar zeitweise bei weniger als 12.

Schritt für Schritt vorgehen!

Ich neige allerdings dazu, solche langfristigeren Szenarien lediglich im Hinterkopf zu behalten und primär auf die kurzfristigen Signale zu achten. Wenn mit diesen das Erreichen des langfristigen Kursziels schrittweise immer wahrscheinlicher wird, kann man zunehmend darauf setzen. Aktuell würde ich jedenfalls definitiv noch keinen Trade mit Kursziel 3.400 oder 3.300 Punkte auf den S&P 500 eingehen.

Ich setze eher darauf, dass sich die Kurse weiterhin an das saisonale Muster halten – es also bis in den Oktober hinein noch zu fallenden Kursen kommt, danach der Trend aber wieder aufwärts geht. Erst wenn klar davon abgewichen wird, indem die Kurse stärker (und länger) fallen, bekommen das bearishe ABC-Szenario bzw. die niedrigen Kursziele eine höhere Relevanz.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus