Kolumne von Markus Blaschzok am 29. Oktober 2019

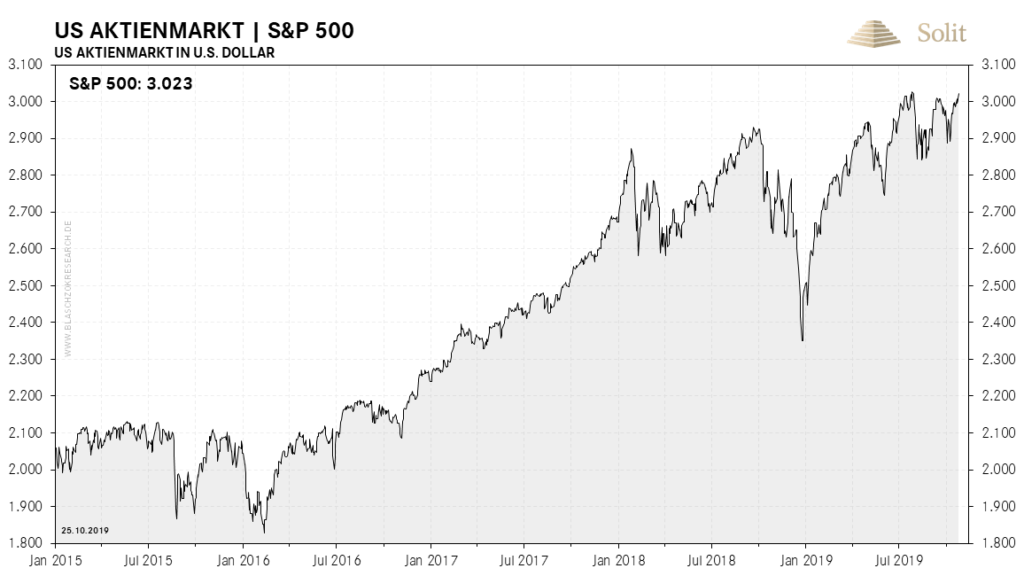

Der US-Aktienindex S&P 500 stieg vergangene Woche auf sein Allzeithoch, nachdem geleakd wurde, dass sich die Handelsvereinbarung mit China schon in einer fortgeschrittenen Phase befinden soll. Der von vielen Crashpropheten gefürchtete Einbruch des Aktienmarktes blieb aus und alle charttechnischen Gefahren hat der breite US-Aktienindex, womöglich mit Hilfe des Plunge Protection Teams, gemeistert. Mit dem nun sechsten Angriff auf den Widerstand am Allzeithoch bei 3.025 Punkten steigt die Wahrscheinlichkeit, dass sich die Konsolidierungsformation bullisch nach oben auflösen wird. Sollte dies gelingen, dann würden Shorteindeckungen zu einer Endjahresrallye am Aktienmarkt führen. Das offizielle QE-Programm der EZB, dass der scheidende EZB-Präsident Mario Draghi seiner Nachfolgerin Christine Lagarde hinterlassen hat, sowie das inoffizielle neue QE-Programm der US-Notenbank, heben den Aktienmarkt weiter nach oben.

Die Liquidität der neuen QE-Programme trieb zuletzt selbst den Deutschen Aktienindex auf 12.900 Punkte, obwohl Deutschland in die Rezession abgleitet. Der IHS Markt Einkaufsmanagerindex für das verarbeitende Gewerbe lag im Oktober bei 41,9 Punkten und zeigt damit deutlich eine Kontraktion an. Die Auftragseingänge waren ebenfalls um 0,3% niedriger als im Vormonat und die Arbeitslosigkeit in der deutschen Industrie fiel so stark wie seit zehn Jahren nicht mehr.

Entweder haben die Aktienmärkte ihre Funktion als Frühindikator für die Entwicklung in der Wirtschaft verloren oder die Inflation der Geldmenge sowie die reale Teuerung überwiegen die Effekte der fallenden Unternehmensgewinne, was man Stagflation nennt. Dies wird sich in den nächsten Jahren in einem fallenden Ratio der Aktienindizes zum Gold zeigen. Die Notenpresse der Europäischen Zentralbank konnte in der letzten Dekade bereits kein reales Wachstum in der EWU erzeugen und auch das neue QE-Programm wird letztlich nur zu einer Umverteilung der Vermögen von Sparern hin zu den Gelderzeugern sowie Schuldnern führen und die Rezession durch stagnierende bis steigende Assetpreise kaschieren. Die riesige Masse der Crashpropheten, die seit Jahren short sind und den Anstieg der Aktienmärkte verpasst haben, bekommen mit jedem weiteren Tag der monetären Lockerung ein gewaltiges Problem, während wir mit unserer Prognose der Stagflation, die wir seit fünf Jahren immer wiederholen, recht behalten könnten.

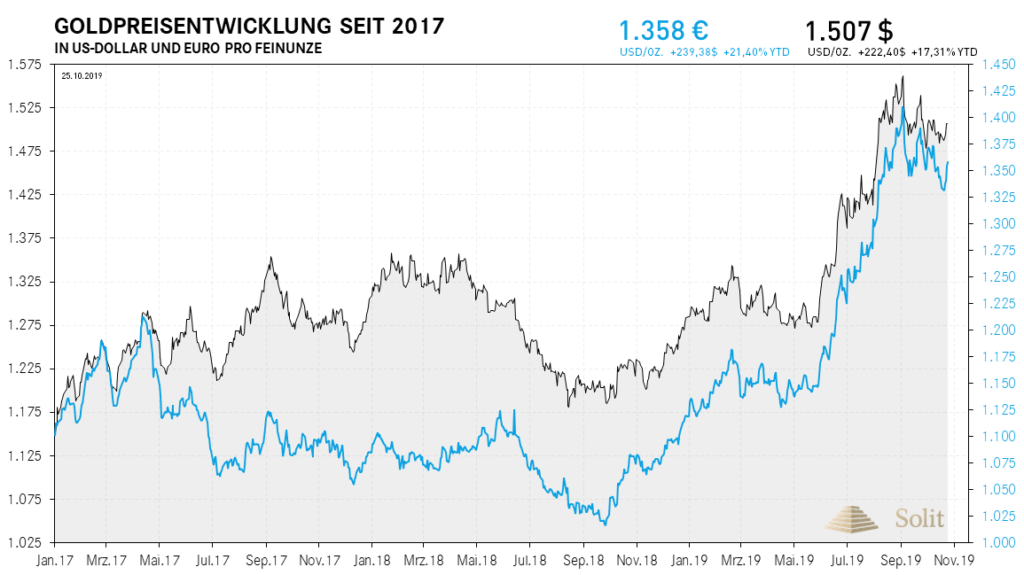

In den letzten Wochen war eine hohe negative Korrelation zwischen dem Aktienmarkt und dem Goldpreis zu beobachten. Immer dann, wenn der Aktienmarkt eine charttechnische Hürde nahm, stieg der Risikoappetit der Investoren und die Sorgen vor einem Einbruch am Aktienmarkt verflogen, worauf der Fluchthafen Gold mit Schwäche reagierte. Obwohl die neue Inflation über die Druckerpresse der preistreibende Faktor für beide Märkte ist, könnte eine Endjahresrallye am Aktienmarkt zu einer teilweisen Korrektur des vorherigen Anstiegs des Goldpreises führen.

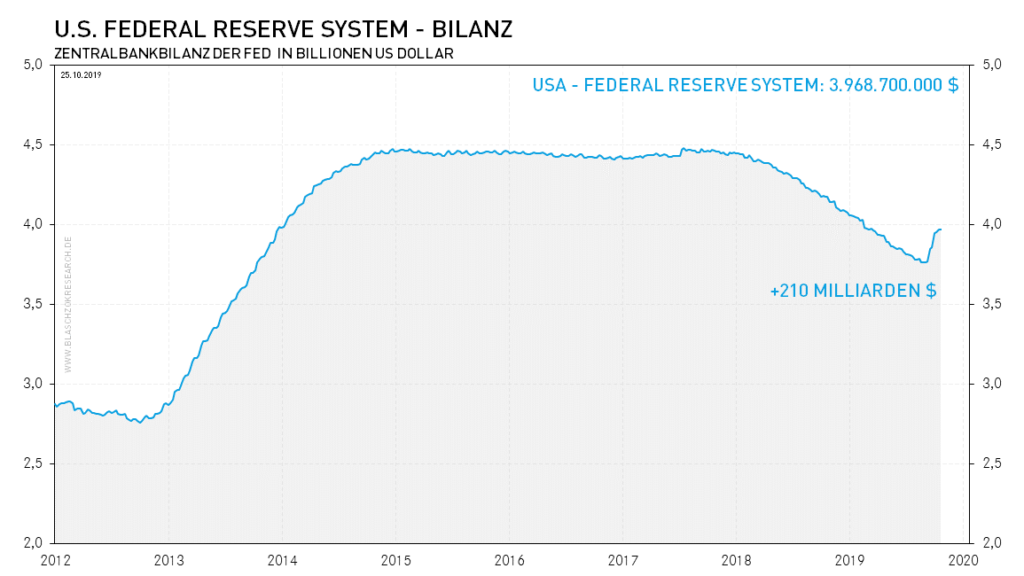

Mittel- bis langfristig ist das Umfeld für den Goldpreis aufgrund der neuen Liquidität aus den USA sehr günstig. Die kurzfristigen Repogeschäfte der FED mussten Ende der letzten Woche noch einmal auf 134,2 Mrd. US-Dollar kurzfristig ausgeweitet werden, um die Liquidität am Interbankengeldmarkt und somit die Stabilität des Bankensystems sicherzustellen. Als vor einem Monat die Zinsen am Interbankengeldmarkt kurzfristig in den zweistelligen Bereich sprangen und die FED intervenieren musste, dachten alle, dies wäre ein kurzfristiges Phänomen. Mittlerweile ist jedoch klar geworden, dass der Kreditmarkt an seinem Limit und die Probleme im Teilreserve-Kreditsystem strukturell sind.

Die Reduktion der Geldmenge um monatlich 50 Mrd. Dollar über anderthalb Jahre hinweg, hat dem Geldmarkt die Liquidität entzogen. Die Steuersenkungen und die gestiegenen Ausgaben haben das US-Defizit auf über eine Billionen US-Dollar ansteigen lassen und nun muss Zentralbankgeld nachgeschossen werden, um angesichts der gewachsenen Schulden die Liquidität sicherstellen zu können. Nach den Plänen der FED wird man bis Mitte nächsten Jahres die Bilanz wieder auf das Vor-Tapering-Niveau anheben. Sollte sich die globale Wirtschaftsentwicklung jedoch bis dahin weiter eintrüben und immer mehr Staaten offiziell in die Rezession abgleiten, so dürfte die FED auch darüber hinaus weiter Geld drucken, um die Zinsen am kurzfristigen Ende unten zu halten. Die FED hat längst mit einem neuen QE-Programm begonnen, doch verkauft sie das den Märkten als kurzfristige Maßnahme, um bis zu den US-Wahlen den Schein einer prosperierenden Wirtschaft und sorgenfreien Zukunft zu wahren.

Doch das Vertrauen schwindet und spätestens nach den US-Wahlen wird man die Katze aus dem Sack lassen. Die Märkte verstehen langsam, dass das Versprechen der FED die Zinsen zu normalisieren und die Liquidität wieder aus dem System zu ziehen, eine Lüge war. Immer weniger Investoren und Spekulanten lassen sich zum Narren halten und realisieren, dass es zwangsläufig zu einer weiteren Geldschwemme kommen muss, wenn die Regierungen und Banken den Bankrott verhindern wollen. Die Blase am Anleihenmarkt wird platzen und Gold und Silber die letzten sicheren Häfen sein, in die letztlich alle Marktteilnehmer gleichzeitig zu flüchten versuchen, was starke Anstiege der Edelmetallpreise mit sich bringen wird.

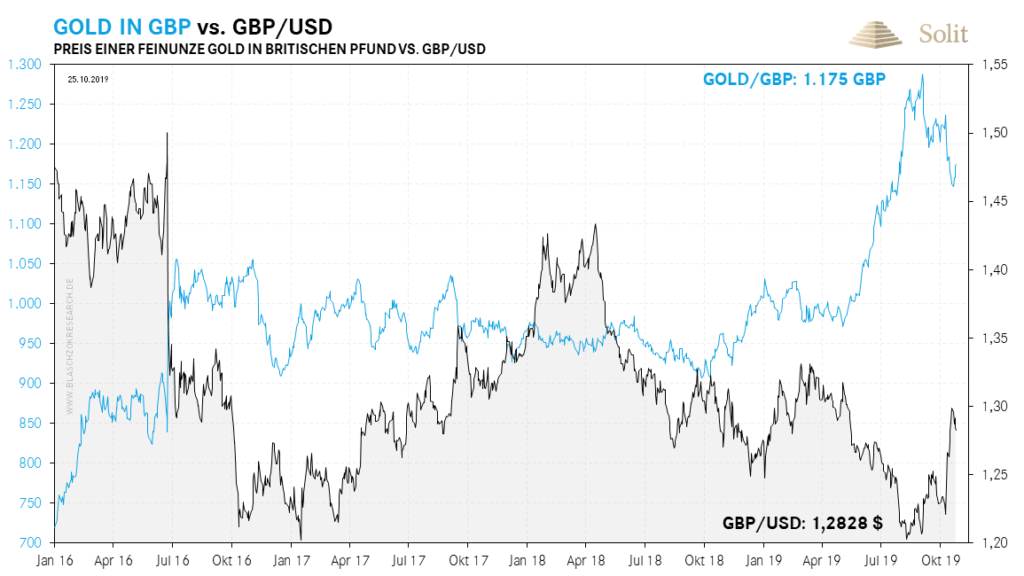

Aufgrund der eigenen planwirtschaftlichen Politik und dem Eurokorsett für heterogene Nationalstaaten, steht die Europäische Union im internationalen Wettbewerb mit China und den USA vergleichsweise schlecht da. Es verwundert nicht, dass die Briten weiterhin den Brexit wollen und sich den reformwilligen und starken USA annähern, während sie der wirtschaftlich immer weiter absteigenden EU den Rücken kehren. Das britische Pfund stieg in der vergangenen Woche auf 1,30$ an, nachdem es vor einigen Wochen noch bei 1,21$ einen Boden auslotete, da ein Brexit-Deal in greifbare Nähe gerückt war. Der Terminmarkt hatte bereits vor einigen Wochen bei 1,21$ ein antizyklisches Kaufsignal geliefert, das zwei gute profitable Tradingchancen beim Pfund zum US-Dollar lieferte. Der Euro ist weiter auf Talfahrt und die Weltwirtschaft gleitet in die Rezession ab, während Notenbanken bereits wieder die Druckerpressen angeworfen haben, um einen sofortigen Zusammenbruch in die Länge zu ziehen. Das Umfeld ist günstig für mittel- bis langfristig weiter steigende Edelmetallpreise und wir sind extrem bullisch für Gold und Silber.

Technische Analyse: Defizit treibt Palladium auf neue Allzeithochs

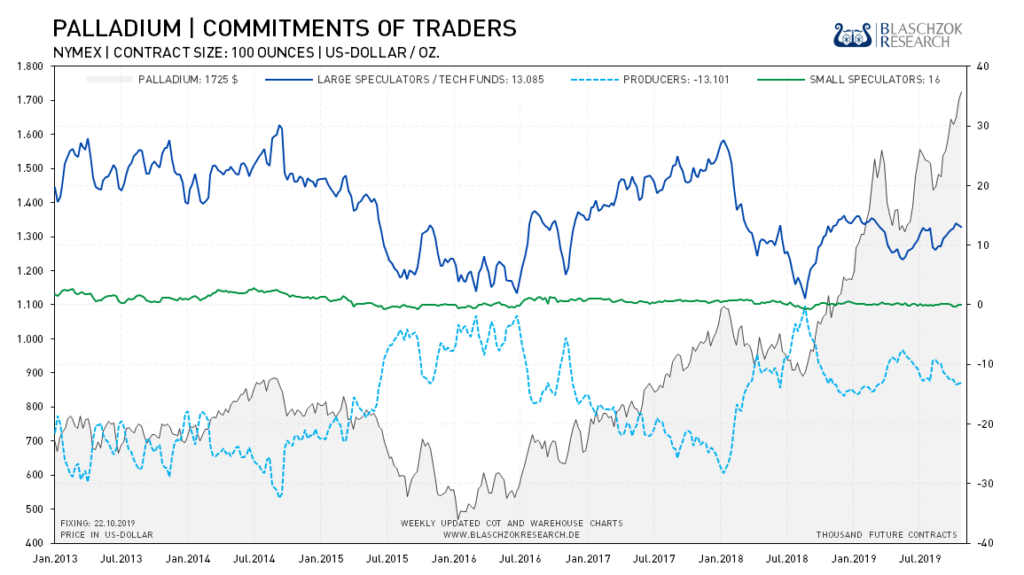

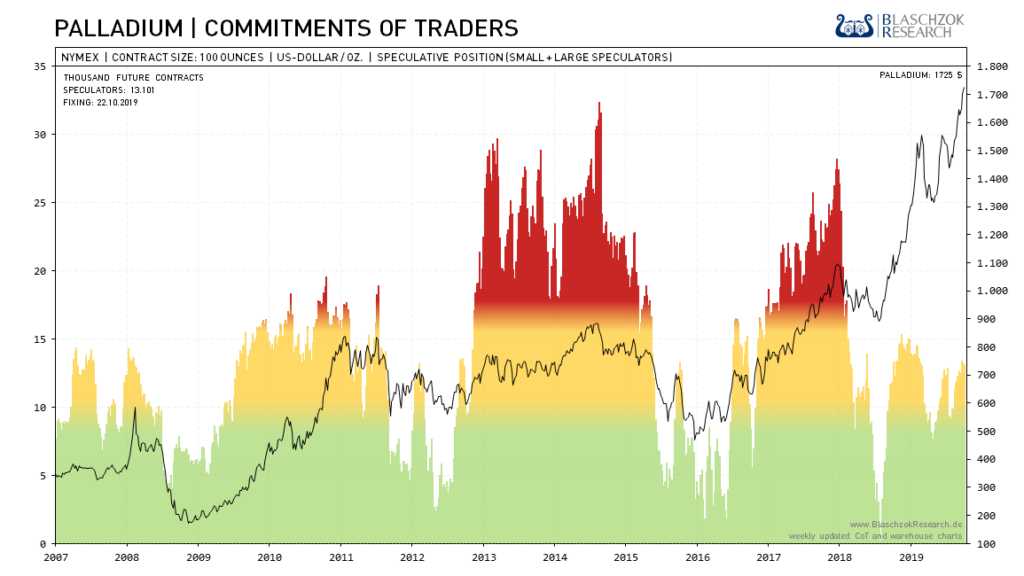

Terminmarkt: Weiterhin relative Stärke und Defizit am physischen Markt

Zur Vorwoche und zum Vormonat zeigt sich deutliche relative Stärke, was das Defizit am physischen Palladiummarkt weiter untermauert. Dieses Defizit treibt den Preis immer weiter nach oben. Unser optimistisches Preisziel von 1.700$, das wir nach dem Ende der Korrektur mit Trendbruch gaben, wurde mittlerweile mit fast 1.800$ erreicht und überschritten.

Aus zwei Richtungen kommen mittelfristig Gefahren für den Palladiumpreis. Weniger gefährlich wäre eine starke Korrektur beim Gold, die auch zu einem Käuferstreik am physischen Markt führen könnte, was letztlich eine Kaufchance bietet. Mittelfristig gibt es jedoch die Gefahr eines dauerhaften Überangebots am Markt, wenn die Nachfrage aus der Automobilindustrie aufgrund des offiziellen Ausbruchs einer Rezession kurzfristig stark einbricht. Dies dürften wir aber rechtzeitig erkennen, wenn die Stärke verschwindet und sich langsam Schwäche in den Daten zeigt. Aufgrund der Stärke sind wir mittelfristig immer noch sehr bullisch und einen Preisrücksetzer beim Palladium im Zuge einer Korrektur am Goldmarkt, sollte man für Käufe nutzen.

Weitere CoT-Charts zu insgesamt 37 Futures finden Sie wöchentlich aktualisiert auf http://www.blaschzokresearch.de/research/cot-daten/

Palladium: Buy the Dips – Rücksetzer sind Kaufgelegenheiten

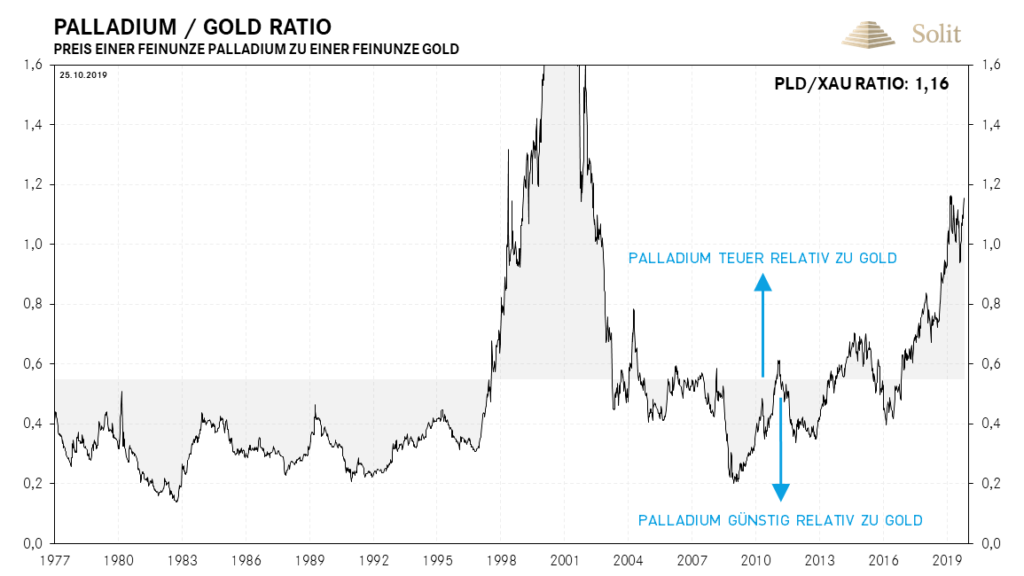

Der Palladiumpreis steigt aufgrund eines Defizits am physischen Markt immer weiter an. In der vergangenen Handelswoche konnte Palladium auf 1.787$ ansteigen und damit ein neues Allzeithoch erreichen. Zum Platin und zum Gold ist Palladium im historischen Vergleich sehr teuer und es ist wahrscheinlich, dass sich das Ratio langfristig wieder seinem Mittel annähern wird. Dies spricht dafür, dass man langfristig Palladium zu Gold, Silber und Platin niedriggewichten sollte in einem strategischen Edelmetalldepot, auch wenn Palladium kurzfristig immer noch das am besten performende Edelmetall sein dürfte.

Solange das Defizit am physischen Markt anhält, solange dürfte der Palladiumpreis weiter ansteigen und jeder Rücksetzer im Preis dient als Kaufchance. Sollte der Goldpreis in den nächsten Wochen noch einmal etwas korrigieren, so könnte dies zu einem kurzfristigen Rückgang des Palladiumpreises führen. Diese Chance sollte man jedoch nutzen, um wieder eine neue Longposition zu eröffnen, sofern die relative Stärke weiterhin in den Terminmarktdaten sichtbar ist. Sollte es im Rahmen einer Korrektur im gesamten Edelmetallsektor zu einer Korrektur kommen, so wäre die Unterstützung bei 1.600$ womöglich ein gutes antizyklisches Kaufniveau.

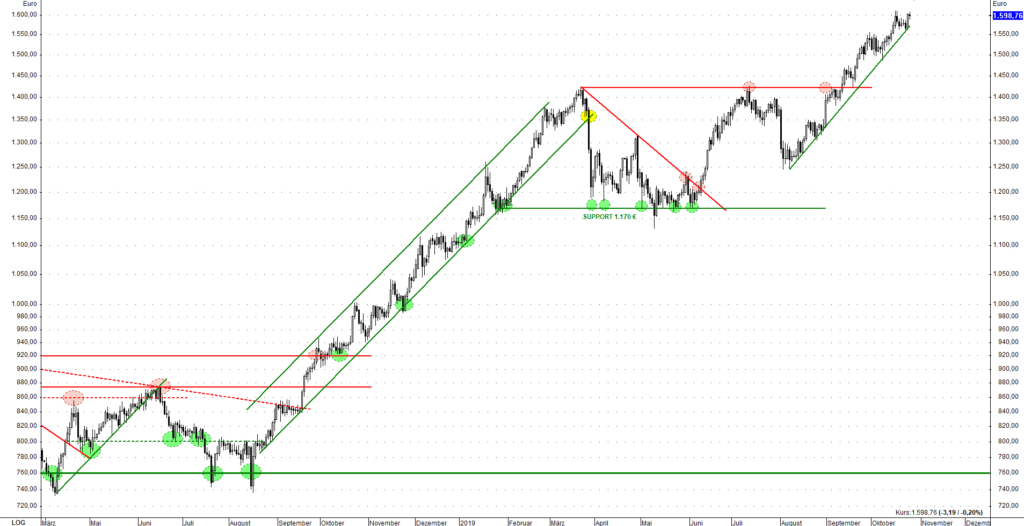

Palladium in Euro: Kurzfristiger Aufwärtstrend immer noch intakt

In Euro ist das Chartbild viel schöner, was an vielen in Euro handelnden Verbrauchern in Europa liegen mag. Hier zeigen sich die Ausbrüche und die Trends noch exakter als im US-Dollar Chart. Der kurzfristige Aufwärtstrend ist immer noch intakt und solange dies so bleibt, ist Palladium noch long. Kommt es jedoch zu einem Trendbruch, so wäre ein kurzweiliger Rücksetzer auf 1.400€ je Feinunze möglich. Dieses Niveau sehen wir aufgrund der relativen Stärke dann jedoch als Kaufchance. Sollte der Goldpreis den kurzfristigen Aufwärtstrend nach unten durchbrechen und eine neue Korrekturwelle einleiten, bleibt abzuwarten, wie stark sich Palladium relativ zum Gold halten wird. Spätestens mit einem Abschluss der Korrektur am Goldmarkt würden wir auch ein starkes Kaufsignal mit einem hohen CRV für Palladium aussprechen, sofern bis dahin weiterhin die relative Stärke am Terminmarkt sichtbar ist!