In einem Beitrag in der Washington Post vom 5. November 2010 feierte Ben Bernanke die Erfolge der Fed bei der Eindämmung der Finanzkrise. In diesem Artikel erläutert er, wie die quantitative Lockerung und andere Maßnahmen der Fed die finanziellen Bedingungen entspannt und das Vertrauen der Investoren gestärkt haben.

"Und höhere Aktienkurse werden den Wohlstand der Verbraucher erhöhen und ihr Vertrauen stärken, was wiederum die Ausgaben ankurbeln kann. Höhere Ausgaben werden zu höheren Einkommen und Gewinnen führen, die das Wirtschaftswachstum in einem positiven Kreislauf weiter unterstützen werden."

Wenn Bernanke für seine Fed-Politik, die die Aktienkurse in die Höhe getrieben hat, gelobt werden will, sollte er auch die Verantwortung für die Kosten übernehmen. Dieselben geldpolitischen Maßnahmen, die seit 2008 immer wieder wiederholt wurden, spielen eine wichtige Rolle bei der Verschärfung des Wohlstandsgefälles in den USA. Die Verwendung des Begriffs "Erfolgskreislauf" zur Beschreibung der Funktionsweise moderner Geldpolitik sollte daher hinterfragt werden.

Das Wohlstandsgefälle

Die Inspiration für diesen Artikel stammt aus unserem kürzlich erschienenen Artikel "Rallye an der Börse, Flaute im Geldbeutel: Die Tragödie Amerikas".

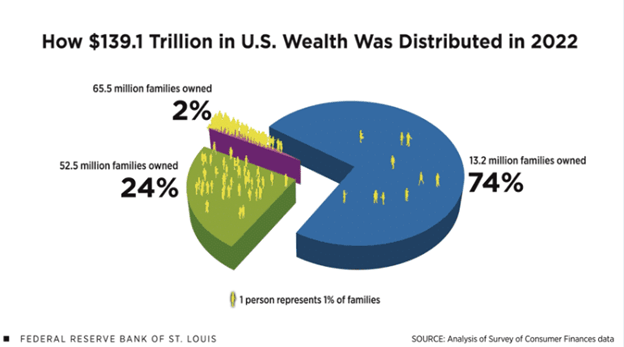

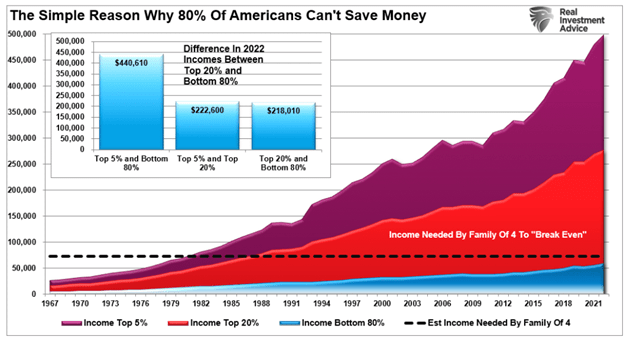

Bevor wir die Rolle der Fed bei der Vergrößerung des Wohlstandsgefälles diskutieren, wollen wir das Problem in einen Kontext stellen. Die folgenden Abbildungen und das Zitat stammen aus dem Artikel.

Für 80 % der Amerikaner besteht das Endspiel aus übermäßiger Verschuldung, Überalterung der Bevölkerung und dem Drängen auf "sozialistische Politik" darin, dass der Wohlstand weiter von der "Mittelschicht" zu den "Reichen" umverteilt wird.

Trickle-down-Ökonomie und Geldpolitik

Der Begriff "Trickle-down Economics" (eine, die auf der Überzeugung beruht, dass der Wohlstand der Reichsten einer Gesellschaft nach und nach durch Konsum und Investitionen in die unteren Schichten der Gesellschaft durchrieselt und so zu Wirtschaftswachstum führt) wurde 1982 von John Kenneth Galbreth geprägt und durch Präsident Ronald Reagan berühmt. Der Begriff ist eine andere Bezeichnung für eine angebotsorientierte Wirtschaftspolitik. Diese Politik geht davon aus, dass die Bevölkerung davon profitiert, wenn der Staat möglichst wenig in die Wirtschaft eingreift. So sollen beispielsweise niedrigere Steuern und weniger Regulierungen die Wirtschaftstätigkeit und den Wohlstand der gesamten Bevölkerung fördern.

Die Theorie ist logisch, aber die Politiker haben sie nicht effektiv umgesetzt.

Im Jahr 2008 kopierte sich die Fed eine Seite aus dem Regelbuch der angebotsorientierten Wirtschaft, um die Finanzkrise einzudämmen. Von diesem Zeitpunkt an beruhte die Vorgehensweise der Fed auf einer Trickle-Down-Geldpolitik.

Sickert etwas durch das QE nach unten?

Ben Bernanke war nicht der erste Fed-Chef oder Zentralbanker, der QE einsetzte. Aber er hat es zu einem Markenzeichen seiner Geldpolitik gemacht. Mittlerweile scheint es sich um ein festes Instrument im Werkzeugkasten der Fed zu handeln.

QE hat zwei wesentliche Effekte auf die Finanzmärkte und das Bankensystem.

Erstens verändert sich durch das Herausziehen von Vermögenswerten aus den Finanzmärkten das Gleichgewicht zwischen Angebot und Nachfrage zugunsten höherer Preise. Wenn die Investoren glauben, dass QE die Vermögenspreise positiv beeinflusst (was tatsächlich der Fall ist), steigt die Nachfrage und treibt die Vermögenspreise weiter in die Höhe.

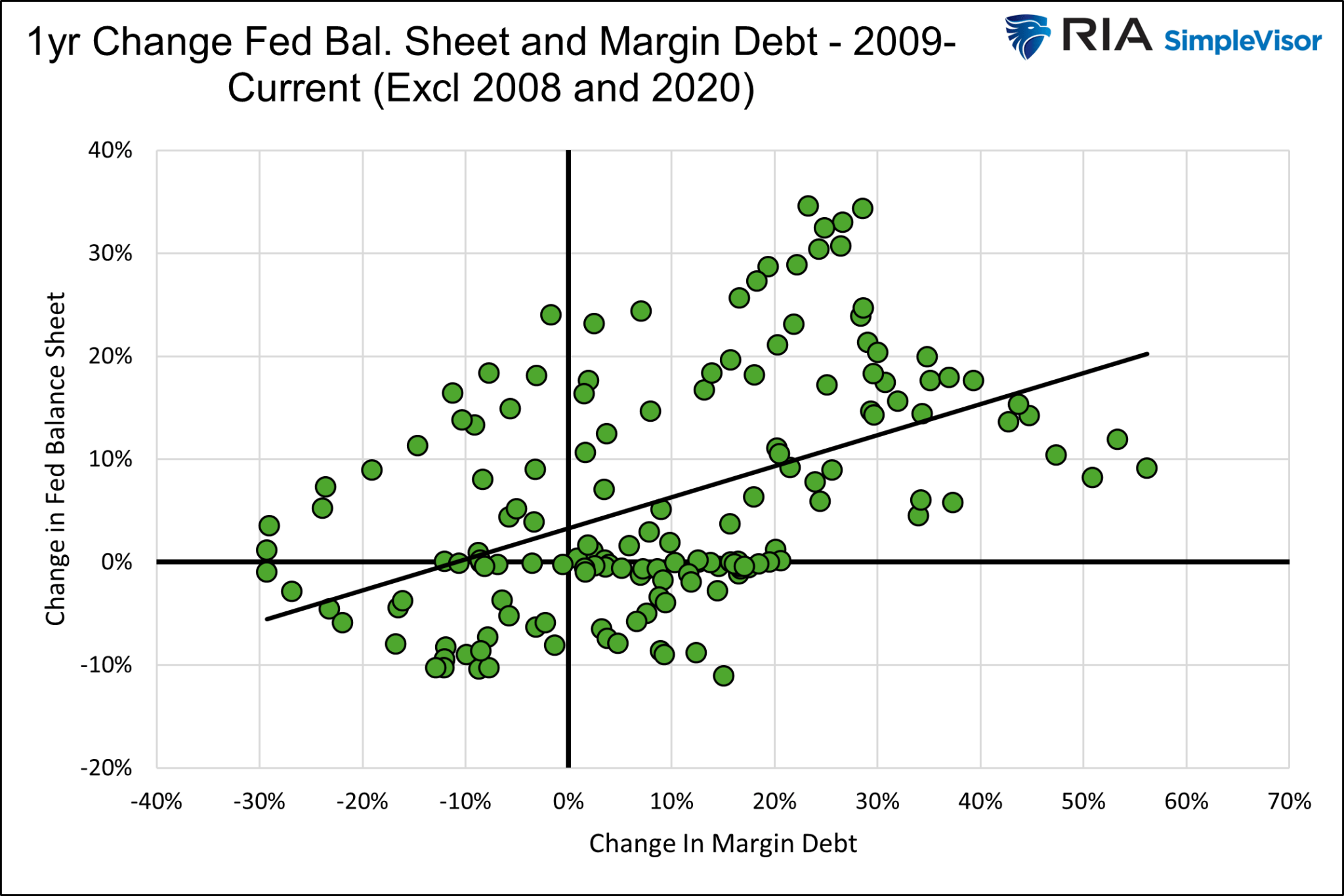

Zweitens kauft die Fed Anleihen von Banken, die Reserven halten. Reserven sind eine Form von Geld, das nur für Transaktionen zwischen Banken oder mit der Zentralbank verwendet werden kann. Reserven unterstützen die Kreditvergabe der Banken und den Kauf von Vermögenswerten. Wenn also mehr Reserven vorhanden sind, können die Banken leichter Kredite vergeben und Vermögenswerte kaufen. Bestimmte Bankkredite, insbesondere Margin- oder Repo-Kredite, schaffen zudem zusätzliche Nachfrage nach Vermögenswerten.

Das folgende Streudiagramm zeigt die positive Korrelation zwischen der einjährigen prozentualen Veränderung der Margin Debt und der Fed-Bilanz.

Höhere Aktien- und Vermögenspreise in Verbindung mit einem höheren Leverage sind eine erfolgreiche Kombination für Investoren.

Die wichtigste Grafik von allen

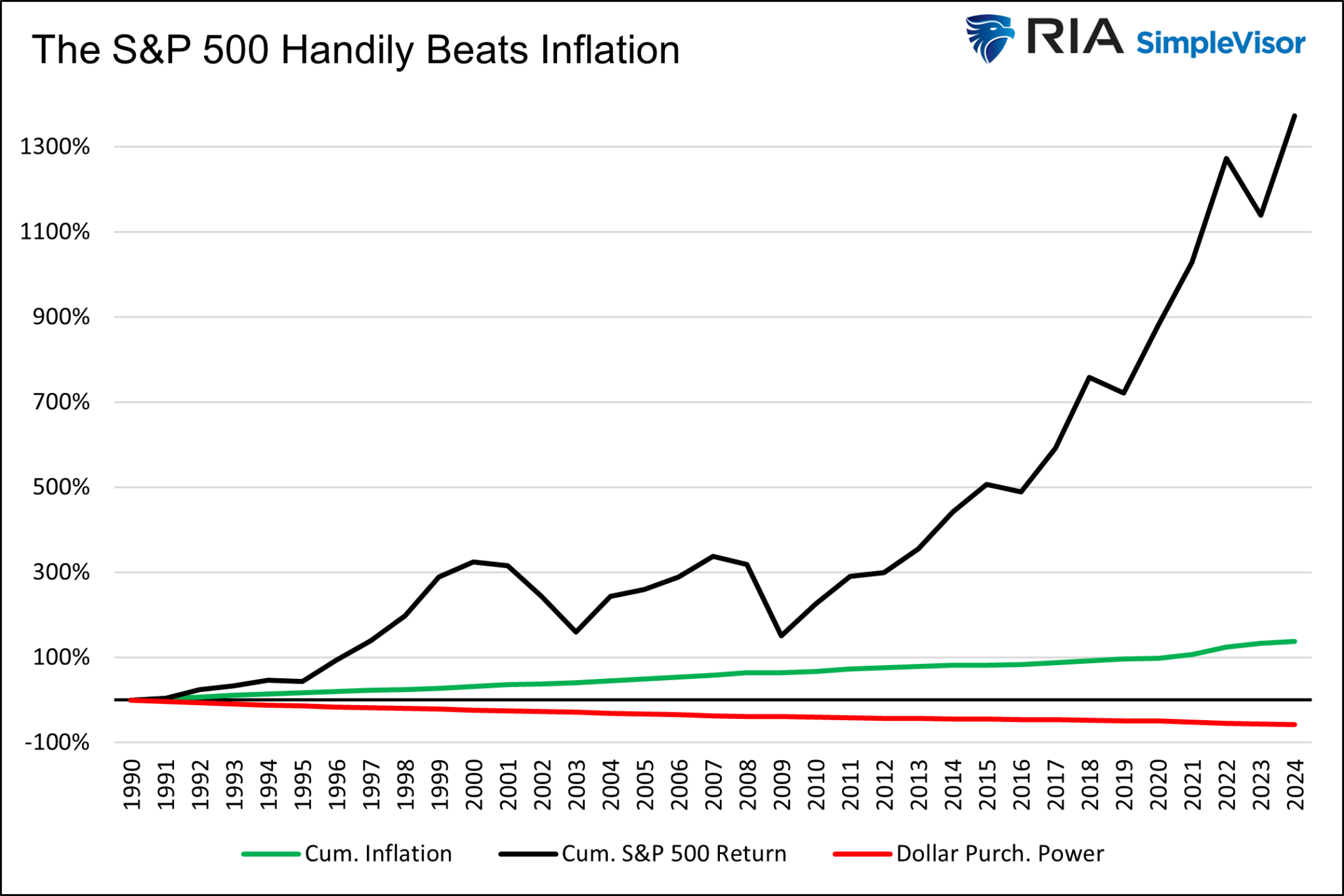

Nach dieser Erläuterung, wie die Trickle-Down-Geldpolitik die Vermögenspreise in die Höhe treibt, um die Ziele der Fed zu erreichen, folgt eine Grafik, die zeigt, warum die Politik der Fed das Wohlstandsgefälle vergrößert.

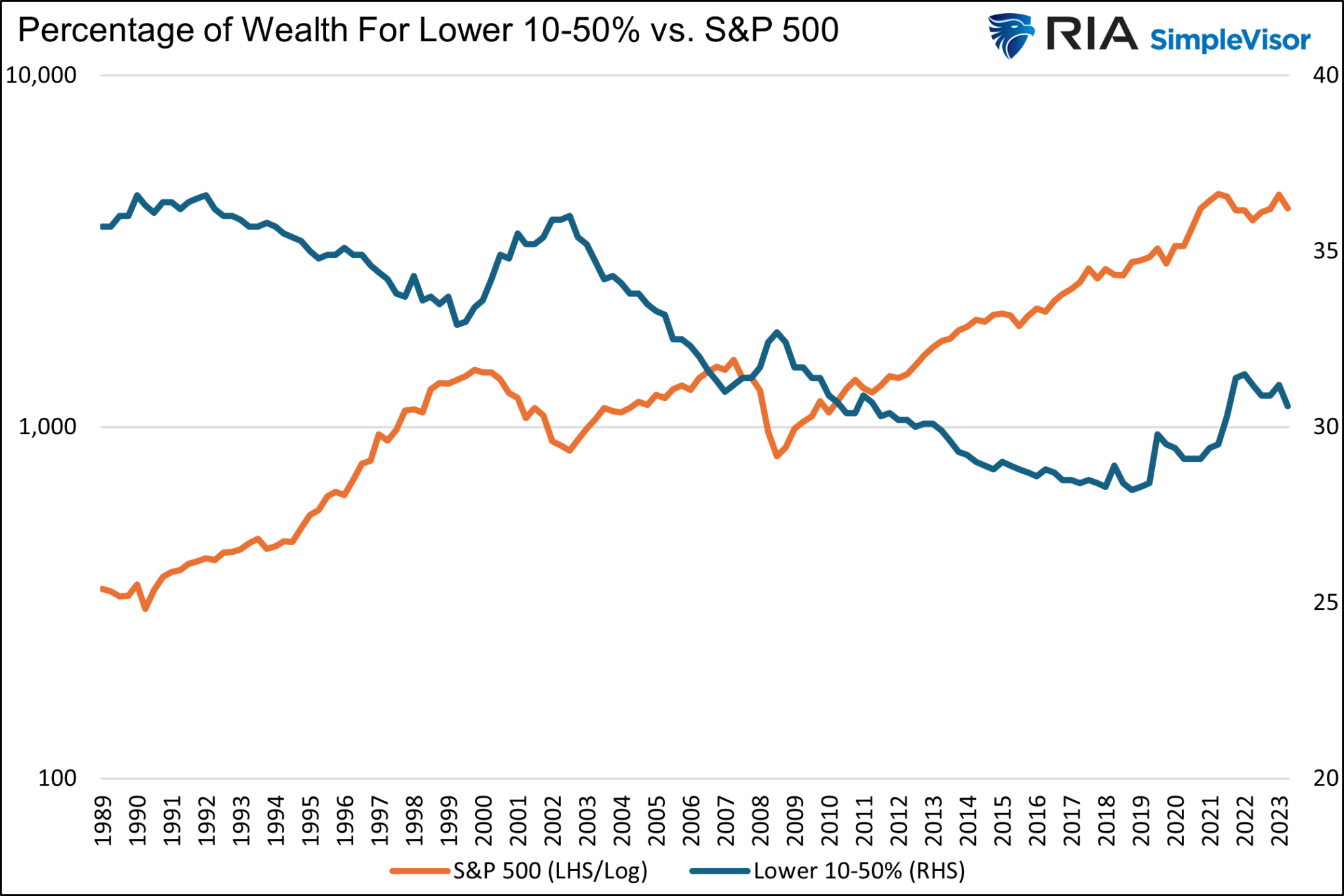

Seit 1990 ist die Kaufkraft des USD um mehr als 50 % gesunken. Gleichzeitig ist der S&P 500 um mehr als 1.300 % gestiegen. Diejenigen, die über ein entsprechend großes Aktienportfolio verfügen, konnten den Kaufkraftverlust des Dollars mehr als ausgleichen. Wer keine Aktien besitzt, konnte nicht mithalten.

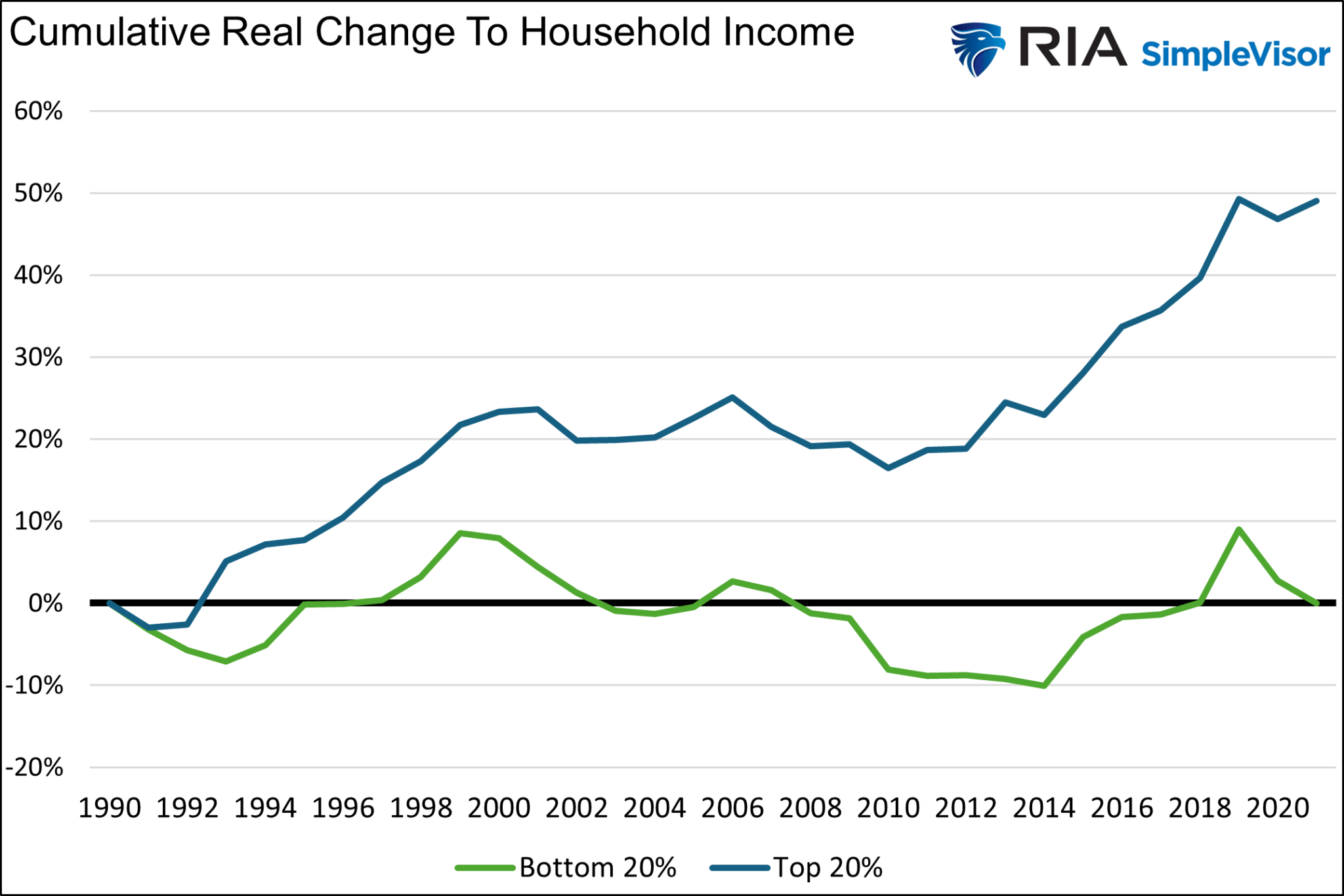

Für den „allgemeinen Wohlstand“ ist es außerdem nicht gerade förderlich, dass das reale Haushaltseinkommen der untersten 20 % seit 1990 unverändert geblieben ist. Im gleichen Zeitraum sind die Einkommen der obersten 20 % um rund 50 % gestiegen.

Teilhabe am Wohlstand

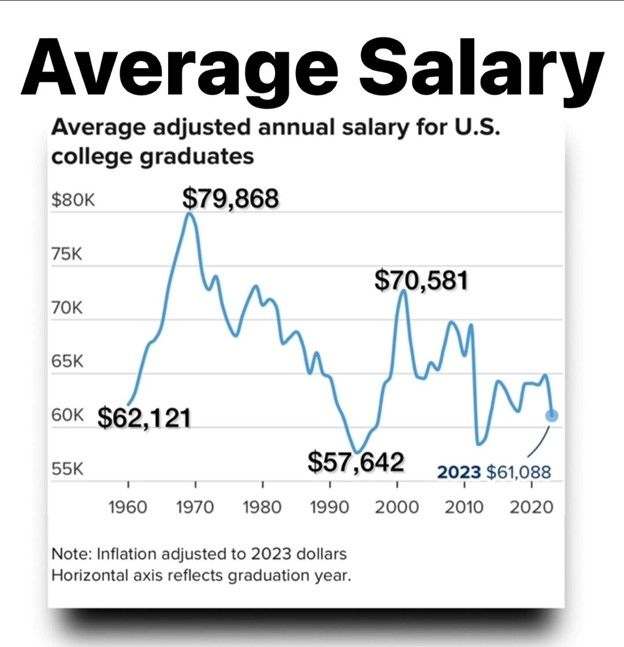

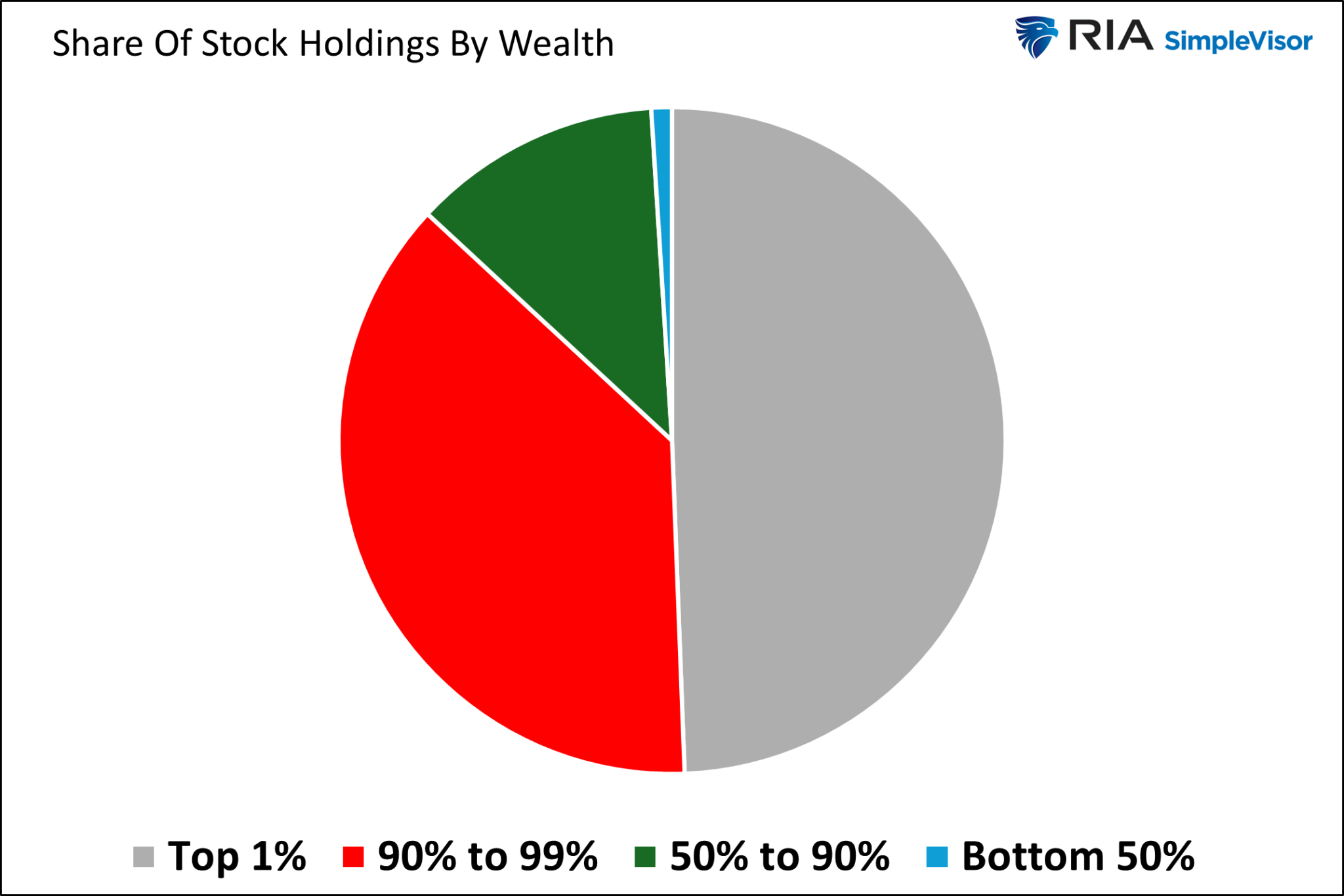

Bei den Wohlhabenderen stiegen die Löhne und der Wert ihrer Geldvermögen deutlich stärker als die Inflation. Die unteren Vermögens- und Einkommensschichten konnten dagegen bestenfalls marginale reale Einkommenszuwächse erzielen und kaum von steigenden Aktienkursen profitieren.

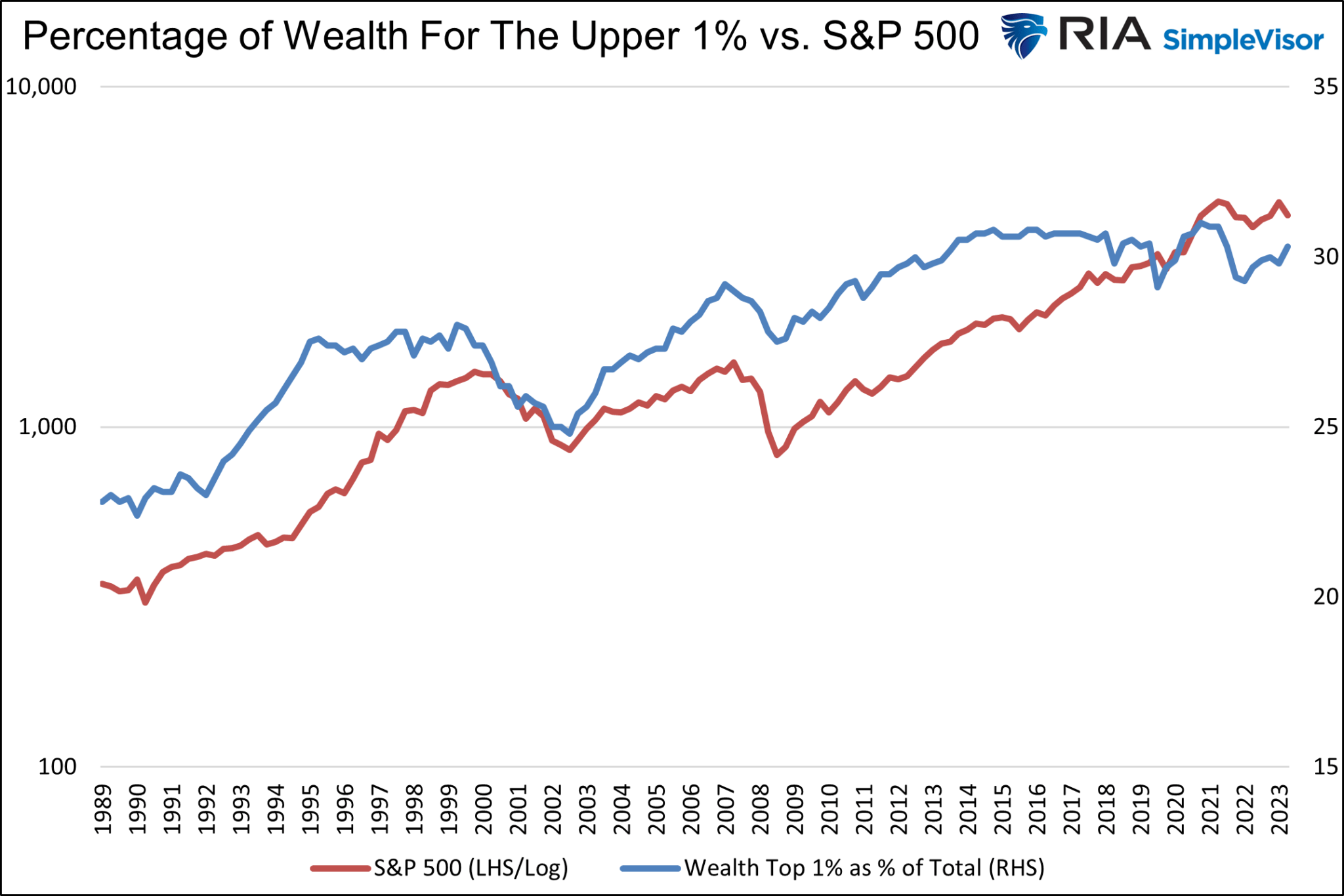

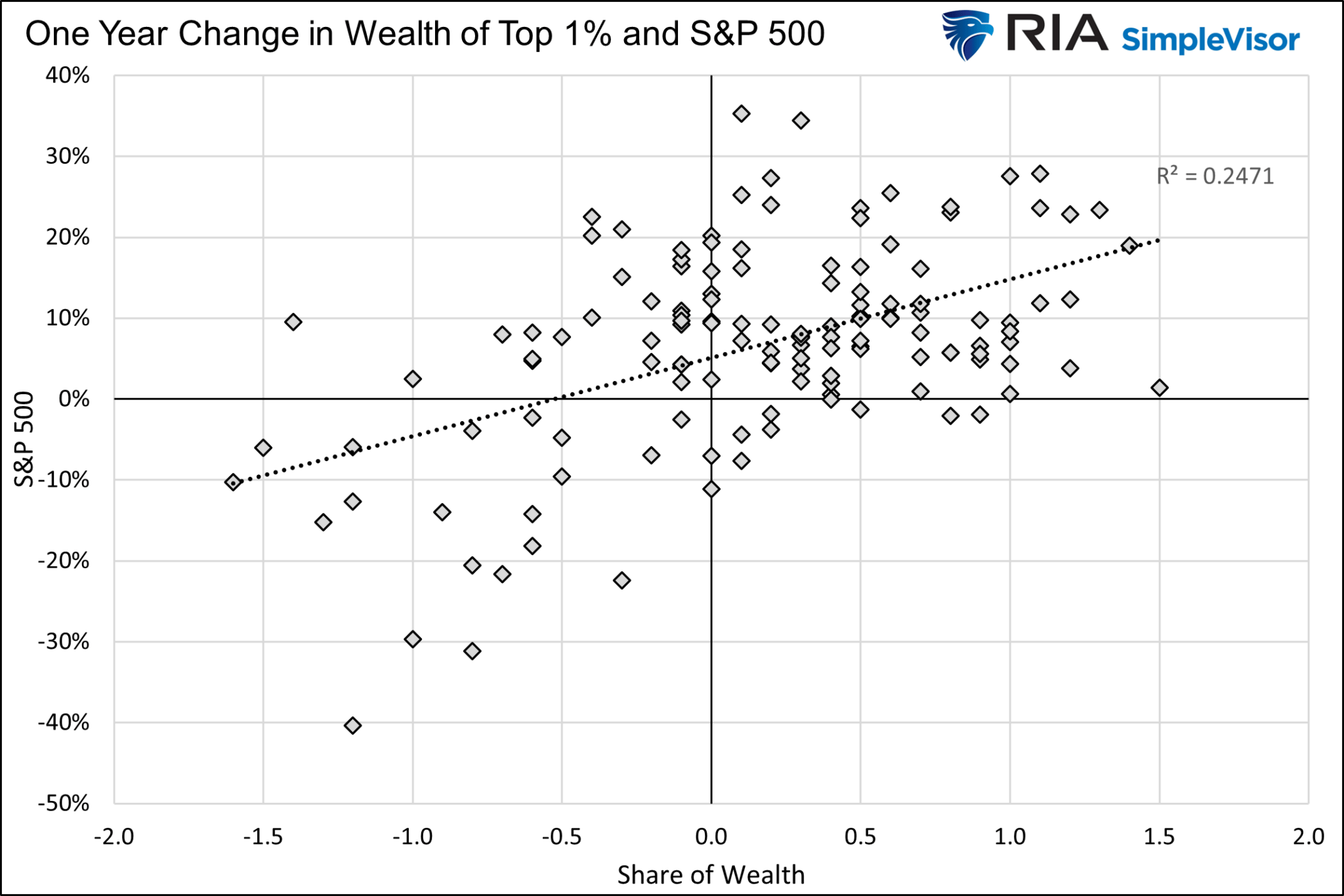

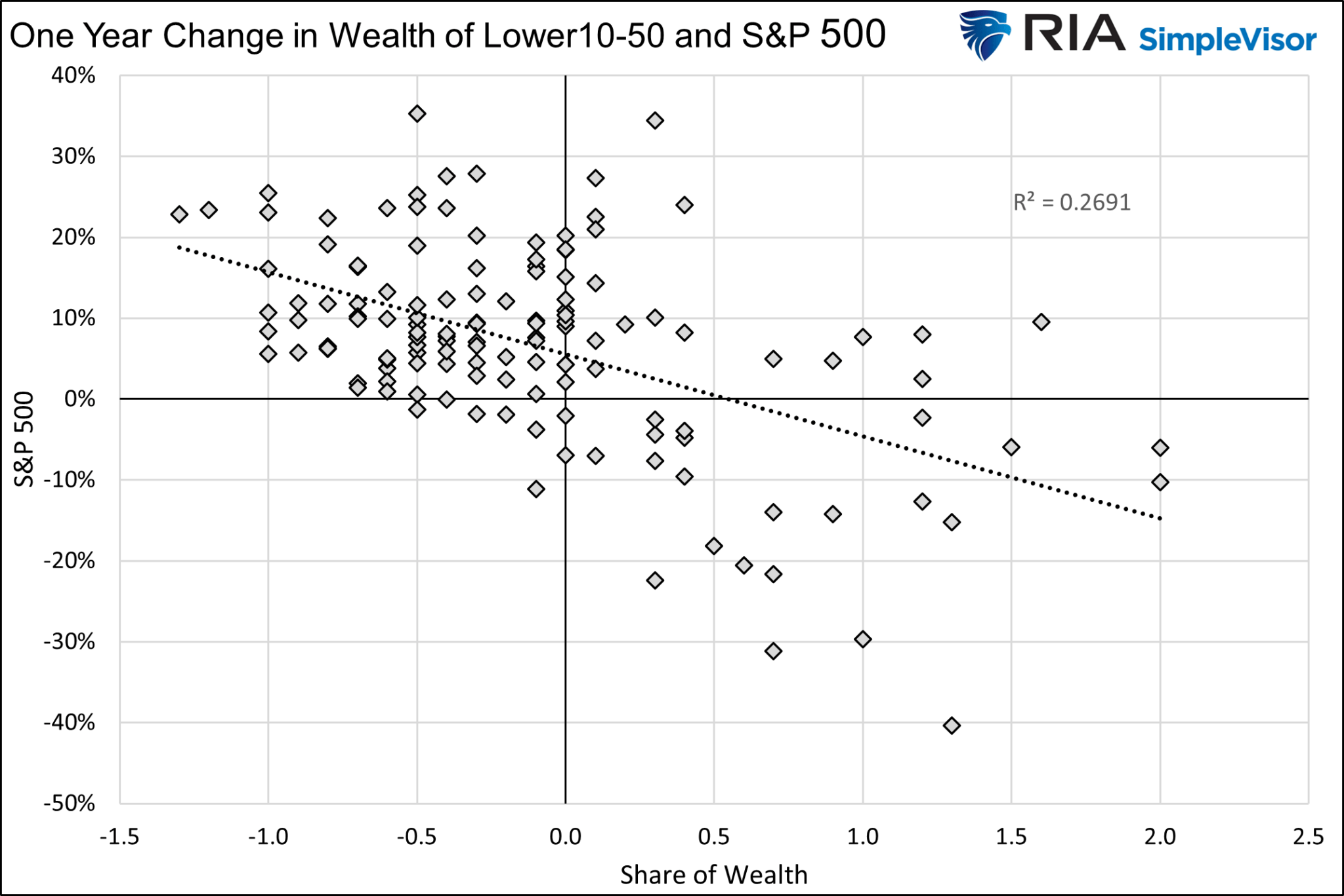

Wie die beiden folgenden Abbildungen zeigen, korrelieren der prozentuale Vermögensanteil der reichsten 1 % und die Veränderung des S&P 500 stark miteinander.

Das Gesamtvermögen eines großen Teils der unteren Hälfte der Bürger steht sogar in einem negativen prozentualen Verhältnis zum S&P 500.

Es gibt eine einfache Erklärung dafür, warum die Korrelation zwischen dem Anteil des Reichtums der Reichen und dem der übrigen Bevölkerung umgekehrt zum S&P 500 korreliert. 10 % der Bevölkerung besitzen 90 % der Aktien.

Die Trickle-down-Geldpolitik schadet dem Kapitalismus

QE und andere Maßnahmen der Fed können der Wirtschaft marginal helfen und einige Jobs retten. Es gibt jedoch kaum Belege dafür, dass der wirtschaftliche Nutzen langfristig den Wohlstand der Mehrheit der Bevölkerung erhöht. Darüber hinaus gibt es, wie wir sehen werden, zwingende Beweise dafür, dass diese Entwicklung das Wohlstandsgefälle weiter verschärft.

Der Kapitalismus hat sich als das beste Wirtschaftssystem erwiesen, um den Wohlstand der gesamten Bevölkerung zu mehren. Ein wesentliches Merkmal des Kapitalismus sind finanzielle Anreize für diejenigen, die hart arbeiten und über besondere Fähigkeiten verfügen. Diese Anreize führen zu Produktivitätssteigerungen, die das Wirtschaftswachstum ankurbeln und zu höheren Löhnen und einer breiteren Verteilung des Wohlstands führen.

Leider werden die Vorteile des Kapitalismus untergraben, wenn finanzielle Anreize nicht nur eine Funktion des Kapitalismus sind, sondern auch eine Folge der Politik der Regierung und der Fed.

Elon Musk zum Beispiel ist extrem reich und sollte für seine Leistungen großzügig belohnt werden. Aber wie viel von seinem Reichtum beruht auf harter Arbeit und Einfallsreichtum, und wie viel wurde ihm von der Fed durch ihre aktienfreundliche Geldpolitik geschenkt? Auch wenn es nicht ganz zum Thema passt, sollten wir uns fragen, wie viel von seinem Reichtum den staatlichen Subventionen für Elektroautos zu verdanken ist.

Fazit

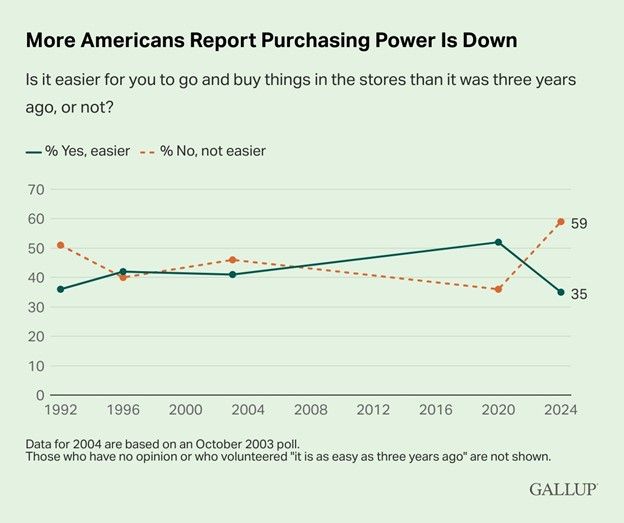

Präsident Bidens Umfrageergebnisse hinsichtlich der Stimmung in der Wirtschaft sind trotz eines robusten Wirtschaftswachstums und einer historisch niedrigen Arbeitslosenquote schlecht. Es mag viele Gründe für diese merkwürdige Diskrepanz geben, aber auf jeden Fall kann man sagen, dass die Vorteile des Wachstumsschubs nach der Pandemie überproportional den höheren Einkommensschichten und den Aktienbesitzern zugute gekommen sind. Diejenigen, die zurückgelassen wurden, und das ist die große Mehrheit der Bevölkerung, haben kein Vertrauen in Bidens Wirtschaftsführung und leiden unter den höheren Preisen.

Die meisten Amerikaner beziehen weiterhin Löhne, die die Inflation nicht ausgleichen, und haben wenig oder gar kein Geld in den Aktienmarkt investiert. Kann man es ihnen übel nehmen, dass bei ihnen die Stimmung schlecht ist?

QE mag als Notfallmaßnahme gut gewesen sein, um Bankreserven in das System zu pumpen und das Vertrauen zu stärken. Die fortgesetzte Anwendung dieser Strategie - selbst in wirtschaftlich guten Zeiten - vergrößert jedoch nur das Wohlstandsgefälle.

In eigener Sache: Tauchen Sie ein in die Welt des erfolgreichen Investierens mit unserer Plattform InvestingPro! Für weniger als 8 Euro im Monat erwartet Sie ein ganzes Arsenal an leistungsstarken Instrumenten, die Ihre Investmentstrategie auf ein neues Niveau heben werden:

- ProPicks: KI-gesteuerte Aktienstrategien mit nachgewiesener Performance

- ProTips: Komplexe Finanzdaten werden in kurze, prägnante Informationen übersetzt, damit Sie immer den Überblick behalten

- Profi-Screener: Finden Sie die besten Aktien nach Ihren Erwartungen

- Finanzdaten für Tausende von Aktien: Graben Sie tiefer als je zuvor und verschaffen Sie sich einen unschlagbaren Vorteil durch detaillierte Finanzdaten.

- Und das ist noch nicht alles! In Kürze erwarten Sie weitere innovative Dienste, die Ihre Erfahrungen mit InvestingPro weiter verbessern werden.

Klicken Sie auf den Link und sichern Sie sich mit dem Rabattcode "PROTRADER“ zusätzliche 10% Rabatt für die 1- und 2-Jahrespakete. Jetzt zugreifen!