Kolumne von Markus Blaschzok am 6. Januar 2020

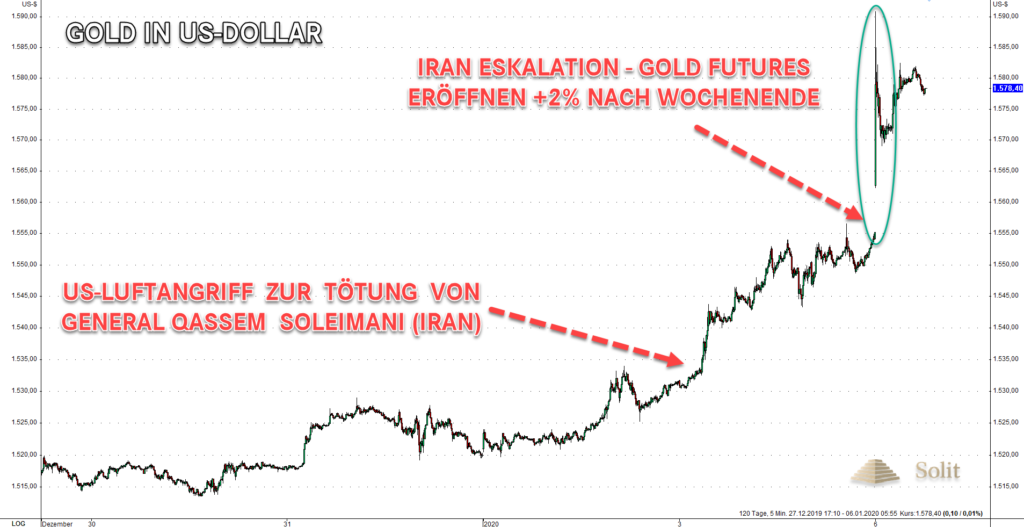

Die Hoffnung, das neue Jahr ruhig mit Frieden und Wachstum zu beginnen, wurden zerschlagen und es hat sich seit Weihnachten, über nicht einmal 5 Handelstage, viel verändert. Der Goldpreis eröffnete heute Nacht bei 1.589 $ (1.415 €) mit einem Sprung von 2% zum Freitagsschlusskurs, nachdem sich die Ereignisse im Irankonflikt am Wochenende überschlugen und die Angst vor einem dritten Weltkrieg die Finanzmärkte in Aufruhr versetzen. In diesen fünf Handelstagen ist der Goldpreis um über 100 $ (+6,7%) angestiegen. Die USA hatten in der Nacht von 2. auf 3. Januar den iranischen Top-General Kassem Soleimani, der sich wegen einer Beerdigung im Irak befand, mittels eines Luftschlags gezielt getötet. Teheran droht seither mit Vergeltung und am Wochenende wurden innerhalb des Irak Truppen mobilisiert. Zuvor gab es bereits mehrere Raketenangriffe auf das Gebiet der US-Botschaft in Bagdad sowie eines irakischen Stützpunkts, auf dem US-Soldaten stationiert sind, wobei die Aggressoren bisher unbekannt sind. Der Iran hat Vergeltung für die Ermordung ihres Generals angekündigt.

Die irakische Regierung hat am Wochenende per Parlamentsbeschluss überraschend einen Abzug aller ausländischen Truppen gefordert und man will den Luftraum für ausländische Kräfte sperren, da man keine Austragung eines Krieges zwischen dem Iran und den USA auf irakischen Boden wolle. Trotz unterschiedlichster Gruppen sind sich die Iraker in diesem Punkt, dass man die Amerikaner nicht mehr im Land haben will, einig. Trump wiegelt unterdessen ab und weigert sich mit der Forderung einer finanziellen Kompensation für den Abzug, da Kosten für dort gebaute Infrastruktur und Luftwaffenstützpunkte entstanden seien, während er unterdessen gleichzeitig neue Truppen in den Irak verlegte. Die Forderung Trumps ist absurd, da der Krieg gegen den Irak und dessen Besetzung ein völkerrechtswidriger Angriff war, wobei offenkundig ist, dass die damalige US-Regierung von der Brutkastenlüge bis zu den vermeintlichen Massenvernichtungswaffen nur gelogen hatte, um einen Krieg zu rechtfertigen, wobei sich die Vorwürfe gegen den damaligen Staatschef Saddam Hussein als falsch herausstellten und nie Massenvernichtungswaffen gefunden wurden. Wenn, dann müssten die USA Reparationen für die Folgen des Krieges zahlen und Wiedergutmachung leisten, doch wie immer, schreiben die Sieger die Geschichte und die Kriegslügen bleiben bestehen oder werden noch ausgeweitet, da der Gegner am Boden liegt oder vernichtet ist.

Obwohl Trump in der Vergangenheit immer wieder darauf hinwies, dass er keinen Krieg mit dem Iran und auch keinen Regimewechsel wolle, zeigt er sich im Iran-Israel Konflikt den Neocons und Netanjahu hörig, wie der ehemalige libertäre Kongressabgeordnete und Ex-Präsidentschaftskandidat Ron Paul am Wochenende die Ereignisse kommentierte. Einen fremden General, aus einem Land mit dem man nicht im Krieg steht, ohne dem Einverständnis des Iraks, ohne Erlaubnis des US-Kongresses, zu bombardieren gleiche Gangstermethoden und sei verrückt. Immerhin ist Trump der erste Präsident seit langer Zeit, der noch keinen Krieg während seiner Amtszeit führte, womit er dieses Wahlversprechen, zumindest bis dato, erfüllte. Unter einer demokratisch/sozialistischen Präsidentin Hillary Clinton, wären die USA womöglich längst in einen bewaffneten Konflikt mit dem Iran getreten.

Der Konjunkturzyklus wurde künstlich verlängert und die offene Rezession steht nach dem längsten Konjunkturaufschwung in der US-Geschichte unmittelbar bevor. Nur aufgrund geschickter Manipulation staatlicher Statistiken, sowie den neuen QE-Programmen in Europa und den USA, trat die Rezession bis dato nicht offen zutage. Der Handelskrieg mit China hat der Weltkonjunktur schon geschadet und diese neue Unsicherheit aufgrund der erneuten Kriegssorgen der Investoren verschlimmern die Lage. Die Notenbanken drucken bereits jetzt Geld und die Regierungen verschulden sich zu Niedrig- und Nullzinsen immer weiter. Sollte der Konflikt eskalieren, würde dies eine erneute und noch stärkere Explosion der Staatsschulden, neue Gelddruckprogramme, Rezession und Währungsabwertung bedeuten, worauf letztlich alle Edelmetalle mit steigenden Preisen reagieren werden.

Goldrallye oder Doppeltop?

Am Weihnachtsvorabend sprangen der Gold- und der Silberpreis bereits aus ihren Abwärtstrends, worauf wir vor unserem Urlaub in einem letzten Update vor Weihnachten noch hinwiesen. In der Weihnachtszeit bis zur zweiten Neujahrswoche befinden sich traditionell die meisten kommerziellen Short-Trader (Minen) und professionellen Spekulanten im Urlaub, weshalb nur die Käufer übrig bleiben und deshalb der Goldpreis in dieser Zeit in oft zur Stärke neigt, wobei diese Anstiege in den letzten zwei Jahrzehnten nur in 75% der Fälle nachhaltig waren und in etwa einem Viertel der Fälle nach den Feiertagen wieder in sich zusammen fielen. Die Kursbewegungen während der Weihnachtsfeiertage, die eher umsatzschwach sind, sind aufgrund des Fernbleibens der Shortseller nicht so aussagekräftig für die weitere Preisentwicklung. Der Ausbruch aus einer potenziellen charttechnischen Bullenflagge war schon für sich ein Kaufgrund bzw. das ultimative Signal zur Eindeckung aller Shortpositionen. In diese Zeit fiel jetzt zusätzlich der neuerliche Schwarze Schwan des neuerlichen Iran-USA Konflikts, der den Goldpreis explosionsartig binnen fünf Handelstagen um über 100$ nach oben trieb.

Die Frage ist, ob nach der historisch starken Rallye des vergangenen Jahres die nächste Rallye bereits gestartet ist oder ob hier die Oberseite einer längerfristigen Handelsspanne angelaufen wurde oder gar ein mittelfristiges Doppeltop ausgebildet wird? In den letzten Jahren wären wir uns, aufgrund des immer noch historisch bullischen Sentiments (Stimmung unter den Investoren), ganz sicher gewesen, dass ein Anstieg über 1.550$ bis zu den US-Wahlen unwahrscheinlich ist. Doch angesichts der extremen Eingriffe am Repomarkt durch das neue Tarn-QE-Programm der US-Notenbank, sowie dem offiziellen QE-Programm der EZB, gepaart mit Trumps Handelskrieg am Vorabend einer neuen weltweiten Rezession, wäre auch ein schnellerer und sofortiger Preisanstieg nicht auszuschließen. Fakt ist, dass aufgrund der genannten Faktoren der Goldpreis langfristig stark ansteigen wird, weshalb es für den langfristig agierenden Investor auf Sicht mehrerer Jahre bis zu einer Dekade relativ unwichtig ist, ob Gold noch einmal korrigieren wird oder nicht. Bestenfalls zum besseren Timing der nächsten langfristigen Käufe ist diese Information interessant, doch in Gold muss man in der kommenden Hochinflationsdekade investiert sein!

Folgender Chart zeigt, dass der Goldpreis in Relation zur Ausweitung der Geldmenge historisch günstig ist. Die Preisanstiege wurden durch die Ausweitung der Geldmenge wieder wett gemacht. Der Goldpreis müsste vom aktuellen Preisniveau aus um das Zehnfache ansteigen, um das ähnliche reale Preishoch des Jahres 1980 zur Geldmenge zu erreichen.

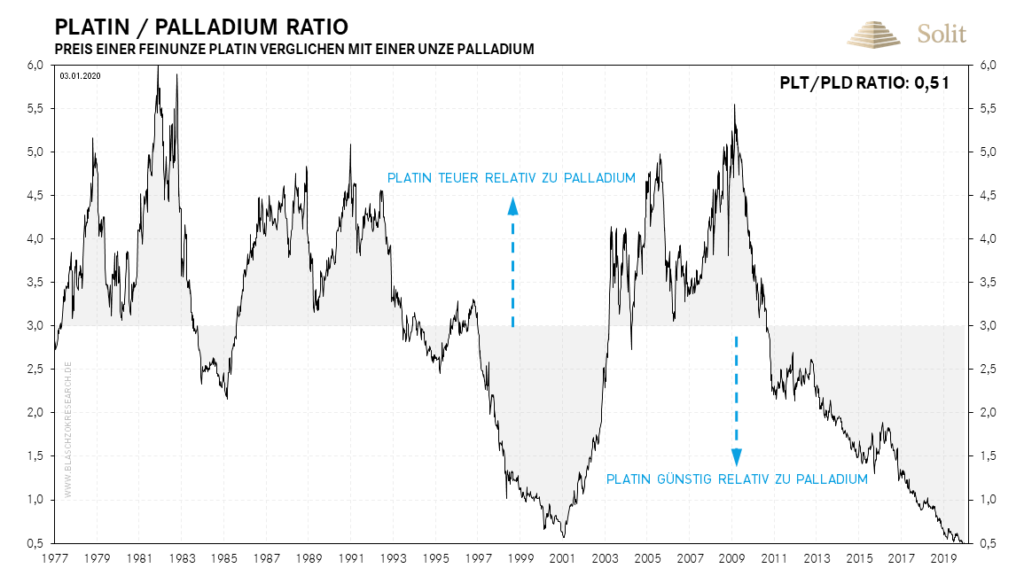

Wenn Gold schon günstig ist, dann ist es Silber doppelt und dreifach. Silber ist mit einem Ratio von aktuell 86 historisch günstig zum Gold. Nur einmal in der Geschichte war das Ratio höher, was bedeutet, dass Silber kein höheres Risiko trägt als Gold. Dafür hat Silber das dreifache Potenzial, wenn das Ratio wieder in den Bereich von 30 fallen sollte. Silber ist daher gerade für kleinere Portfolios interessant, wenn man sich gegen eine Hochinflationsphase absichern will und nicht so viel Geld auf der hohen Kante hat. Bei Platin ist es aufgrund des historisch niedrigen Ratios von 0,51 ähnlich wie beim Silber – die Risiken sind langfristig gering und die Chancen dafür umso größer. Der smarte Investor, der von der Stagflation profitieren will, nutzt daher die Gunst der Stunde und setzt auch im kommenden Jahr weiter auf diese unterbewertete Anlageklasse und insbesondere auf Gold, Silber und auch zu einem kleinen Teil auf Platin.

Technische Analyse zu Platin – Spekulativer Anstieg auf 1.000$

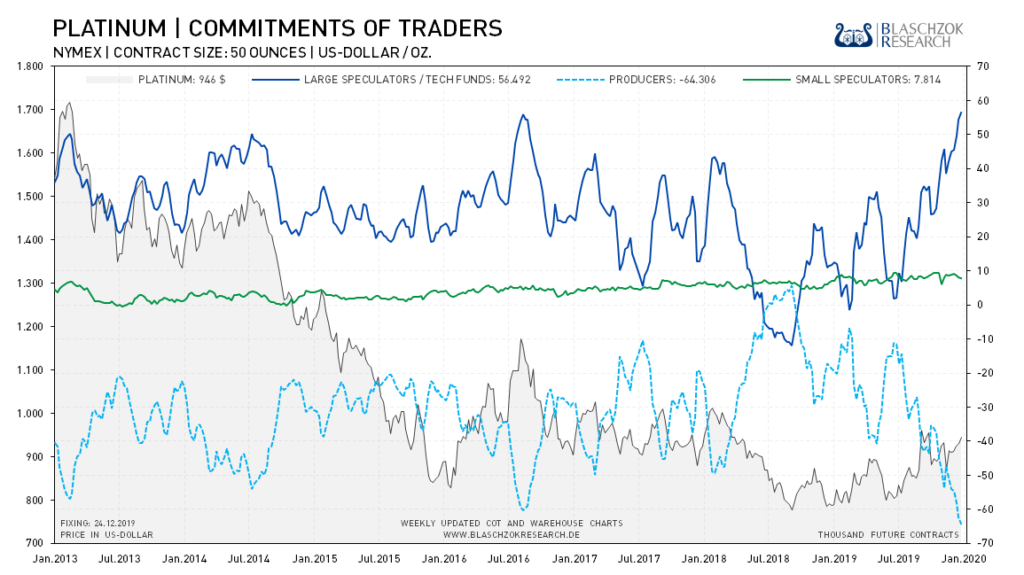

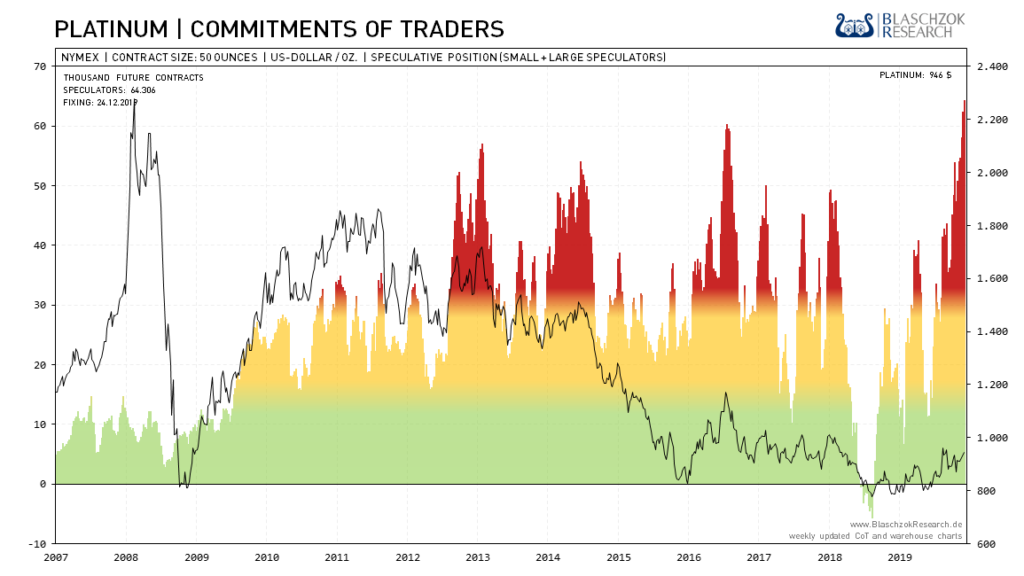

Terminmarkt: Historische Rekordposition – Spekulanten treiben den Preisanstieg

Die neuesten Daten vom 30. Dezember haben sich noch einmal verschlechtert zur Vorwoche, denn es wurde eine neue historische Rekordposition durch die Spekulanten aufgebaut. Es zeigt sich klar, dass der letzte Preisanstieg nur durch Spekulanten getrieben wurde. Vergleicht man die Positionshöhe mit dem letzten Verlaufshoch bei 1.000$, dann haben die Spekulanten noch einmal 20 Tsd. Kontrakte aufgebaut (+50%) und dabei den Preis nur bis 945$ treiben können. Hier offenbart sich die fundamentale Schwäche, die auf ein weiterhin bestehendes Überangebot am physischen Markt hindeutet. Solche Anstiege bieten grundsätzlich immer wieder gute Möglichkeiten für einen kurzzeitigen Short-Trade, sobald den Bullen die Luft ausgeht, denn dann folgen in der Regel schnelle und starke Preisrückgänge.

Weitere CoT-Charts zu insgesamt 37 Futures finden Sie wöchentlich aktualisiert auf http://www.blaschzokresearch.de/research/cot-daten/

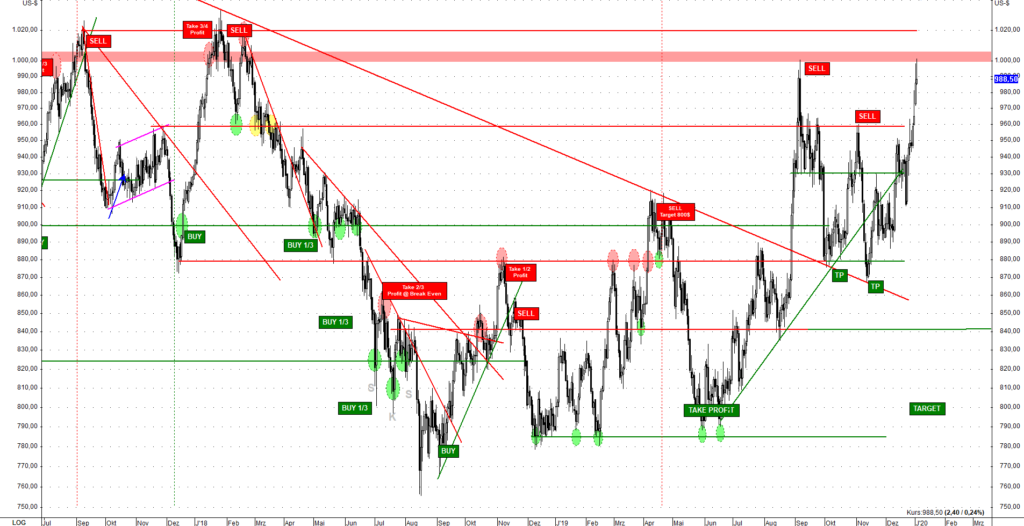

Charttechnische Analyse zu Platin: Spekulativer Anstieg auf 1.000$

Der Langfristchart zeigt mit dem Bruch des Abwärtstrends vor einigen Wochen ein langfristiges Kaufsignal am Platinmarkt. Zumindest wurde der Abwärtstrend gebrochen und die Bären zurückgeschlagen. Seither liefern sich Bullen und Bären einen harten Kampf, wobei die langfristige Unterstützung bei 780$ nachhaltig sein sollte. Diese Unterstützung aus den Jahren 2004 und 2008 entspricht heute real, nach einer Vervierfachung der Geldmenge, natürlich nicht den 780$ aus den damaligen Tiefs. Inflationsbereinigt liegt der Platinpreis deutlich darunter. Auch das historische Ratio-Tief zum Goldpreis zeigt, wie günstig Platin auf dem aktuellen Preisniveau ist.

Langfristig ergeben sich damit große Chancen und der Bruch des Abwärtstrends, sowie die Bodenbildung im Bereich um die 800$, signalisieren, dass Angebot und Nachfrage im vergangenen Jahr im Durchschnitt ausgeglichen waren. Nimmt in den nächsten Jahren die Nachfrage aus der Industrie zu oder sinkt das Angebot, dann stehen die Chancen für einen Preisanstieg sehr gut. Angesichts der steigenden Geldmengen weltweit, ist ein inflationär getriebener Preisanstieg zu erwarten. Doch die politischen Probleme in Südafrika, die das Angebot in den kommenden Jahren schmälern könnten, sind eine weitere Variable, warum der Platinpreis in den kommenden Jahren nach oben schnellen und explodieren könnte.

Das langfristige charttechnische Kaufsignal, unter Berücksichtigung der Chancen und Risiken, bietet dem langfristig agierenden Investor auf Sicht von fünf bis zehn Jahren ein sehr gutes Chance/Risiko-Verhältnis.

Der Tageschart zeigt, dass der Platinpreis wieder zu seinem signifikanten Widerstand bei 1.000$ ansteigen konnte. Hier prallte der Preis in den letzten drei Jahren immer wieder ab und solange dieser Widerstand nicht genommen wird, ist ein erneutes Scheitern auch wieder möglich. Angesichts der Prognosen für die fundamentale Angebots- und Nachfragesituation für 2020, die für ein Überangebot spricht, könnte es sein, dass sich die Bodenbildung am Platinmarkt noch einige Zeit unter hoher Volatilität fortsetzen wird. In diesem Jahr ist jedoch langsam mit einer Substitution von Palladium durch Platin in der Industrie zu rechnen, was das Überangebot langsam schmälern und letztlich zu einem Defizit und steigenden Preisen führen wird. Dies wird sich letztlich auch in höheren Tiefs in den Korrekturen zeigen. Zusätzlich nimmt die Investmentnachfrage wegen der QE-programme weiter zu, was das Überangebot weiter schmälern wird.

Charttechnisch wäre der Weg für weitere Preisanstiege frei, wenn der Widerstand bei 1.000$ genommen wird. Kurzfristig sehen wir diese Chance nur, wenn der Goldpreis aufgrund der Kriegsängste mit dem Iran weiter ansteigen kann. Das Pulver der Spekulanten am Platinmarkt ist hingegen völlig verschossen. Die trendfolgend und prozyklisch agierenden Spekulanten haben im Glauben an einer Aufholjagd von Platin bereits alle gekauft, insbesondere nachdem ein Rücksetzer auf das Ausbruchsniveau aus dem Abwärtstrend bereits zweimal erfolgreich getestet wurde. Auf Sicht der nächsten Monate ist es wahrscheinlicher, dass der Platinpreis unter hoher Volatilität seitwärts laufen dürfte.

Die Verschlechterung der Terminmarktdaten bei Platin ist in diesem Fall extrem aussagekräftig und diametral gegensätzlich zu der relativen Stärke im Palladium oder der leichten Stärke am Goldmarkt. Trotz der 20 Tsd. Kontrakte mehr am Terminmarkt als vor vier Monaten, wurde kein neues Verlaufshoch ausgebildet – das schreit förmlich nach einem Long-Drop. Kurzfristig besteht damit die große Gefahr eines Preisrücksetzers. Einzig eine weitere Eskalation der Spannungen zwischen den USA und dem Iran, die zu weiteren Käufen in physisch hinterlegten ETFs führen würden, könnten einen Preisrücksetzer durch neue Nachfrage verhindern.

In den letzten Monaten stellten Preisanstiege immer wieder neue Short-Chancen dar, besonders da in diesem Markt weiterhin ein physisches Überangebot zu erwarten ist, wenn die Investmentnachfrage nicht deutlich zunimmt. Wir sind nun gespannt und beobachten genau, ob der Widerstand bei 1.000$ halten wird. Scheitert der Preisanstieg an dieser Hürde, so bietet dies die gute Chance für schnelle 100$ Gewinn je Unze auf der Shortseite. Kurzfristig sehen wir im Trading über 1.000$ keinen Handlungsbedarf. Die Wahrscheinlichkeit einer Korrektur am Platinmarkt erhöht sich, wenn sich die Spannungen zwischen dem IRAN und den USA beruhigen und der Goldpreis wieder unter 1.550$ fällt.