Kurz vor Weihnachten setzen die Märkte ihre Talfahrt fast schon ungebremst fort. Parallel dazu ziehen die vergangenen Renditen weiter an. Die inverse Beziehung eröffnet renditehungrigen Investoren in der Theorie größere Chancen. Die Herausforderung besteht wie immer darin, ob man glaubt, dass das, was gerade im Rückspiegel nach oben geht, sich am Ende tatsächlich in Cash auf dem eigenen Konto niederschlagen wird.

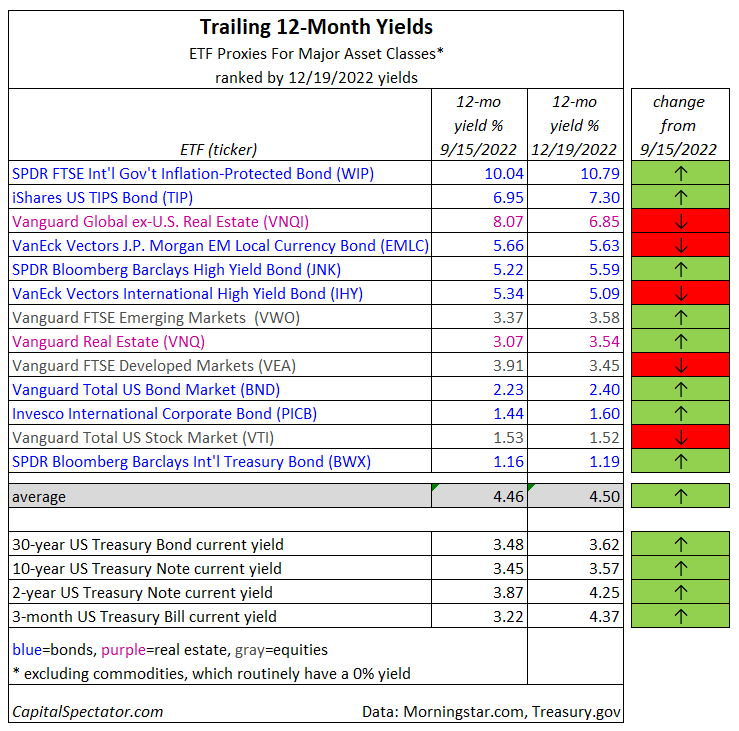

Je nach Markt und Fonds fällt die Antwort hierauf unterschiedlich aus. Wie die Performance zahlreicher ETF-Proxies zeigt, sind die meisten vergangenen Renditen (trailing yields) für die wichtigsten Assetklassen in diesem Jahr gestiegen. Ob diese höheren Erträge (ex-ante) überhaupt der Realität entsprechen, muss sorgfältig geprüft werden.

Für eine erste Orientierung ist es aber sinnvoll, die aktuellen Renditen miteinander zu vergleichen und die Entwicklung in der jüngeren Vergangenheit zu betrachten. So gesehen erscheinen die Ausschüttungen nach wie vor relativ attraktiv.

Die durchschnittliche Rendite für die wichtigsten Anlageklassen ist nach Morningstar-Daten bis zum 19. Dezember auf 4,50 % gestiegen. Dies ist etwas mehr als der Durchschnitt bei unserem letzten Update Mitte September. Gegenüber dem Vorjahresdurchschnitt (2,82 %) lässt sich schon eine weitaus dramatischere Veränderung feststellen.

Der derzeit renditestärkste Markt: 10,8 % über inflationsindexierte Staatsanleihen (ohne USA). Diese Rendite gibt es beim FTSE International Government Inflation-Protected Bond ETF (NYSE:WIP).

Gegenüber den Rivalen handelt es sich hierbei um eine äußerst attraktive Rendite. Sie ist auch im Vergleich zur Inflation attraktiv, zumindest aus amerikanischer Sicht. Die Verbraucherinflation stieg im vergangenen Jahr bis November um etwa 7 %, so dass die rückwirkende Einjahresrendite des WIP eine reale Prämie von fast vier Prozentpunkten ergibt.

Nicht schlecht, aber dabei gilt es auch einige Besonderheiten zu beachten, unter anderem die Kapitalverluste. Die Ausschüttung des WIP mag zwar reizvoll sein, doch sollte man bedenken, dass der ETF in den letzten 12 Monaten mehr als 13 % seines Wertes verloren hat.

Bei der Suche nach Rendite gibt es keinen Free Lunch, also keinen risikolosen Gewinn. Kurzum: Risikomanagement ist nach wie vor unerlässlich. Eine Diversifizierung über mehrere Assetklassen hinweg kann helfen. Es ist außerdem ratsam, die Entwicklung der Ausschüttungen eines bestimmten Fonds zu analysieren und die künftige Entwicklung der Zinssätze sowie anderer makroökonomischer Faktoren zu bewerten.

Die Rolle von Cash als Anlageklasse sollte ebenfalls in Erwägung gezogen werden. Zudem ist der Kauf einzelner Staatsanleihen, auch in Form inflationsindexierter Anleihen, zur Erzielung höherer Real- und Nominalrenditen attraktiv.

Die Schlüsselfrage ist allerdings, ob die Renditen ihren Höchststand erreicht haben? Niemand weiß das, daher kann es taktisch klug sein, einen Teil Ihres Portfolios in Cash zu investieren. Da niemand weiß, wie die Zukunft aussehen wird, ist es sinnvoll, sich rechtzeitig abzusichern: ein Rebalancing zugunsten ertragreicherer Anlagen bei gleichzeitigem Halten von Cash-Positionen, um von der Möglichkeit noch höherer Renditen in der Zukunft zu profitieren.

Über die zu erwartende Kapitalrendite einer solchen Strategie lässt sich natürlich streiten. Doch als Instrument zur Erzielung durchschnittlicher bis überdurchschnittlicher Erträge im Vergleich zum Gesamtmarkt ist sie wahrscheinlich das einzig gangbare Mittel.