Vorgestern erst hatte ich berichtet, dass Bundesbank und ifo-Institut der Auffassung sind, die deutsche Wirtschaft würde ihren Erholungskurs fortsetzen und im zweiten Halbjahr stärker wachsen. „Vor diesem Hintergrund ist es kurios, dass der DAX ausgerechnet jetzt seinen Aufwärtstrend verlassen hat“, hieß es dazu. Doch gestern gab es Daten, die die Schwäche des DAX begründen und Zweifel am sowieso nur zaghaften Optimismus der beiden Institutionen aufkommen lassen können.

Herber Rückschlag für die deutsche Wirtschaft

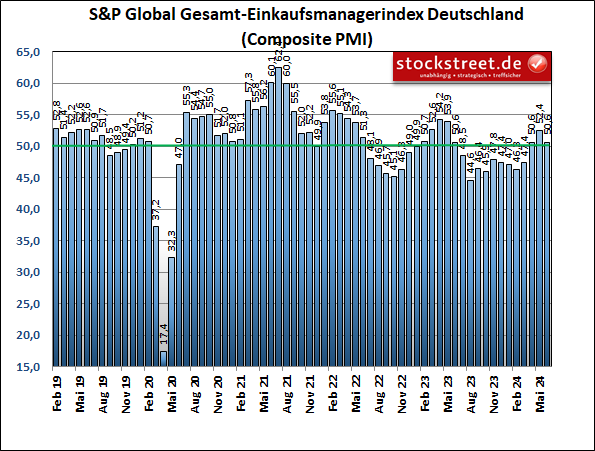

Denn der Einkaufsmanagerindex, über den ich vorgestern auch berichtet hatte, ist laut vorläufigen Daten von S&P Global im Juni deutlich gesunken. Der auf die gesamte Privatwirtschaft bezogene Frühindikator – also Industrie und Dienstleister zusammen – gab um 1,8 auf 50,6 Zähler nach.

Im exakt gleichen Maße war der Index im Vormonat noch gestiegen. Doch dieser Anstieg ist nun hinfällig. Und so deutet der Stimmungsindikator wieder nur ein sehr moderates Wachstum an. Nun gut, es handelt sich um den Juni-Wert. Das zweite Halbjahr kann also immer noch besser werden. Aber es ist ein herber Dämpfer für die Optimisten.

Hoffnung, dass sich die Aufwärtstendenz fortsetzt

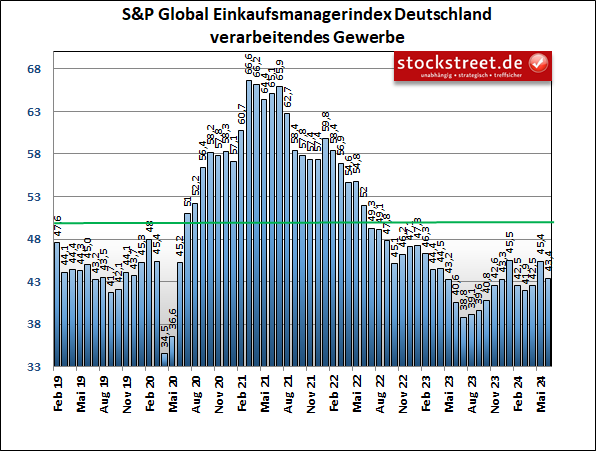

Der Hauptgrund dafür ist wieder einmal das verarbeitende Gewerbe, dessen Barometer im Juni um 2,0 auf 43,4 Zähler gesunken ist.

Lässt man die beiden Spikes vom Februar und Mai aber einmal außer Acht, so notiert der Industrie-Index immerhin auf dem höchsten Niveau seit April 2023. Und seit dem Tief vom Juli 2023 herrscht nach wie vor ein Aufwärtstrend. Es besteht also auch hier durchaus noch die Hoffnung, dass es im zweiten Halbjahr weiter aufwärts geht und sich die Industrie aus dem derzeitigen Schrumpfungskurs (der Industrie-Index notiert weiterhin deutlich unterhalb der Wachstumsschwelle von 50 Punkten) kontinuierlich herausarbeitet.

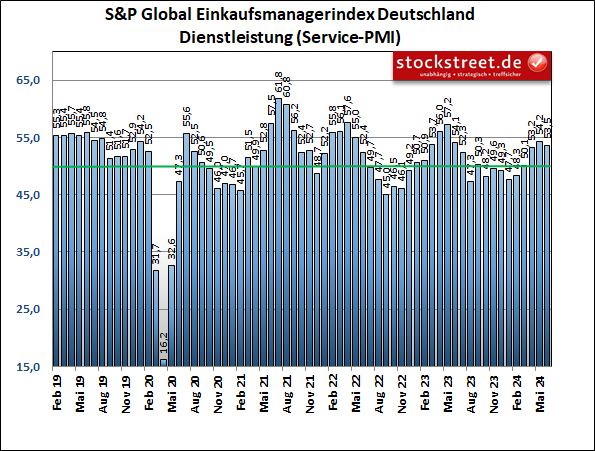

Erfreulich ist auch, dass sich der Dienstleistungsbereich in Deutschland im Juni den dritten Monat in Folge auf Wachstumskurs befindet, auch wenn der entsprechende Einkaufsmanagerindex ebenfalls nachgegeben hat.

Dennoch: Mit Blick auf die gestrigen Einkaufsmanagerdaten gibt es nun einen guten Grund für die Schwäche der Aktienindizes in Deutschland, die seit Mitte Mai herrscht und seit Mitte Juni zugenommen hat.

Das Ergebnis der Europawahl in Frankreich

Hinzu kommt, dass auch das Ergebnis der Europawahl in Frankreich für Verunsicherung gesorgt hat. Damit lässt es sich auch begründen, dass die französischen Einkaufsmanagerindizes schwächeln. Das Barometer für den französischen Industriesektor fiel für Juni auf 45,3 Punkte, nach 46,4 Zählern im Mai, und der Index für den Servicebereich ging auf einen Wert von 48,8 abwärts, nach 49,3 im Mai. Beide liegen damit unterhalb der Wachstumsschwäche. Und vielleicht ist das wiederum ein Grund für das Wahlergebnis.

Insgesamt wächst auch die Eurozone weiterhin

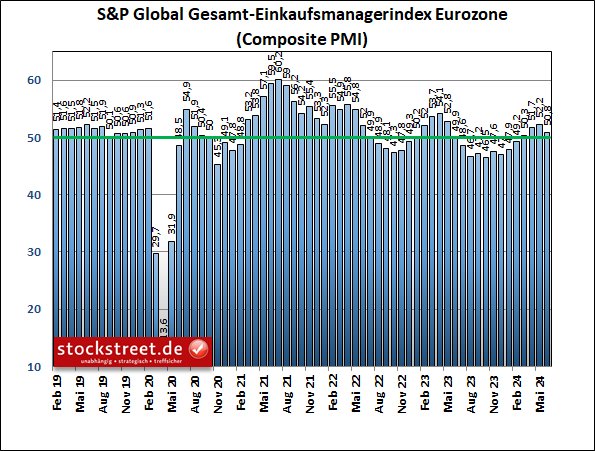

Jedenfalls drücken die Umfrageergebnisse der Einkaufsmanager in Deutschland und Frankreich auch die Stimmungsbarometer der Eurozone nach unten. Der Gesamt-Einkaufsmanagerindex fiel um 1,4 Zähler auf 50,8 Punkte.

Er bleibt damit aber den dritten Monat in Folge oberhalb der 50er Marke, so dass die Wirtschaft der Eurozone insgesamt wächst, was den übrigen Eurozonen-Ländern zu verdanken ist, deren Wirtschaftskraft laut S&P Global „trotz Abschwächung auf ein Viermonatstief weiter solide zulegte“.

Einkaufsmanagerindex Eurozone vs. Euro STOXX 50

Interessant ist in diesem Zusammenhang auch ein Vergleich des Gesamt-Einkaufsmanagerindex für die Eurozone mit dem Kursverlauf des Euro STOXX 50.

Beide haben im Oktober ein Tief erreicht. Es folgten eine Erholung sowohl des Einkaufsmanagerindex als auch des Aktienindex, die jeweils im Mai ihr Hoch erreichte. Im Juni gab es für beide einen Rücksetzer.

Auf den ersten Blick könnte man nun meinen, das sei eine plausible Entwicklung. Denn mit einer steigenden Stimmung der Einkaufsmanager geht gewöhnlich auch eine steigende Wirtschaftsleistung einher.

Doch ein Großteil der Erholung des Stimmungsindikators fand unterhalb der Wachstumsschwelle von 50 Punkten statt – bis März. Das heißt, selbst im Februar hatten wir es noch nicht mit einer steigenden Wirtschaftsleistung zu tun, sondern lediglich mit einer weniger stark sinkenden. Und eine sinkende Wirtschaftsleistung ist eigentlich ein Grund für fallende Aktienkurse.

Und das gilt in der Eurozone nicht nur für die Industrie. Auch der Dienstleistungssektor ist laut den Ergebnissen der Einkaufsmanagerumfragen von S&P Global von August 2023 bis Februar 2024 geschrumpft.

Fazit

Mit der im Oktober begonnenen extrem starken Aufwärtsbewegung des Euro STOXX 50 und weiterer europäischer Werte, wie auch dem DAX, war so nicht zu rechnen. Man hätte eher vom Gegenteil ausgehen können, auch wenn die Aktien(märkte) hierzulande im Oktober bereits sehr günstig bewertet waren und somit ein großer Teil der konjunkturellen Schwäche bereits eingepreist war.

So viel zur Vergangenheitsbewältigung. Wie sieht es für die Zukunft aus? Aktuell deuten die Einkaufsmanagerdaten auf Wachstum hin. Und es gibt Anzeichen dafür, dass sich dieses Wachstum in der zweiten Jahreshälfte festigen und sogar beschleunigen kann. Die Konjunktur befindet sich also auf einem Erholungskurs, auch wenn sie insbesondere mit Blick auf die gestrigen Einkaufsmanagerdaten noch auf wackeligen Beinen steht.

Zugleich sind die Aktien(märkte) hierzulande trotz der starken Erholung noch relativ günstig bewertet. Das Kurs-Gewinn-Verhältnis (KGV) des STOXX Europe 600 liegt zum Beispiel noch unterhalb seines langjährigen Durchschnitts (siehe „Vorboten einer Marktwende?“). Und der Euro STOXX 50 befindet sich derzeit in einer Seitwärtskonsolidierung, die als trendbestätigend gilt.

Mit Blick auf Europa kann sich die Kurserholung bzw. der Aufwärtstrend in der zweiten Jahreshälfte fortsetzen, wahrscheinlich aber nicht im bisherigen Tempo.

Allerdings sollte man über den Tellerrand blicken und die Entwicklung in China (Zölle) und den USA (überkaufte und hoch bewertete Aktienmärkte) im Auge behalten.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus