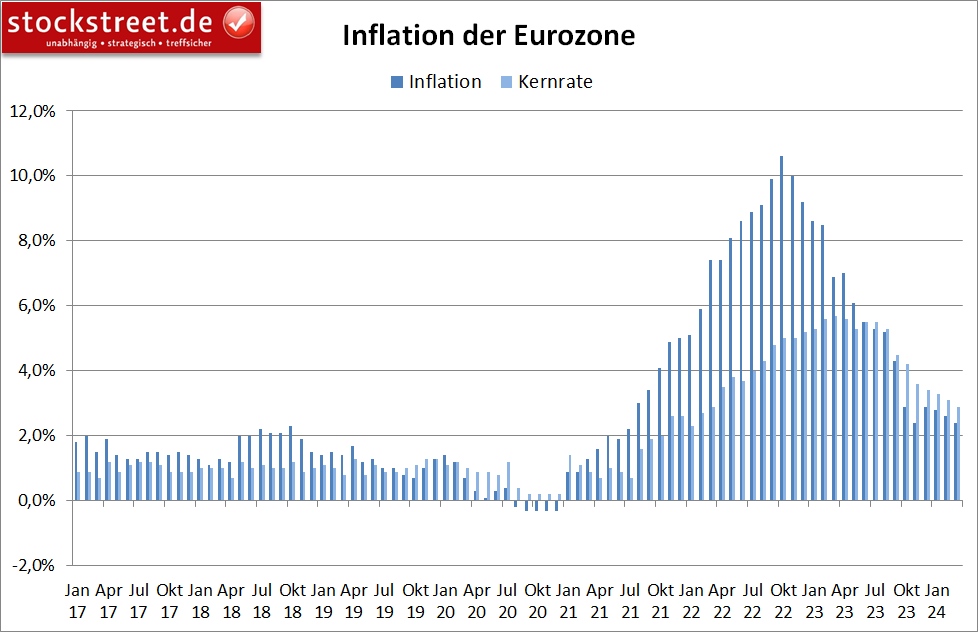

Mit den gestrigen Inflationsdaten zur Eurozone hat die Europäische Zentralbank (EZB) grünes Licht für ihren Plan zur baldigen Senkung der Leitzinsen erhalten. Denn die Verbraucherpreise legten im März nach einer ersten Schätzung nur noch um 2,4 % im Vergleich zum Vorjahresmonat zu. Volkswirte hatten hingegen mit einer unveränderten Teuerungsrate von 2,6 % gerechnet.

Auch die Kerninflation, in der die schwankungsanfälligen Preise für Energie, Lebensmittel sowie Alkohol und Tabak ausgeklammert bleiben, nahm im März weiter ab. Sie ging auf 2,9 % zurück, nach 3,1 % im Februar, womit die Erwartungen bezüglich einer nachlassenden Teuerung (3,0 %) ebenfalls übertroffen wurden.

Auch die Inflationserwartungen sind gesunken

Für die Aktienmärkte, die auf niedrigere (Leit-)Zinsen hoffen, war dies eine sehr gute Nachricht. Zumal auch die Inflationserwartungen gesunken sind. Vorgestern hatte die EZB bereits das Ergebnis einer Umfrage veröffentlicht, wonach die kurzfristigen Inflationserwartungen der Verbraucher in der Euro-Zone auf das tiefste Niveau seit 2 Jahren gesunken sind. Im Mittel (Median) gingen Verbraucher im Februar davon aus, dass die Teuerungsrate binnen 12 Monaten bei 3,1 % liegen wird. In der vorangegangenen Januar-Umfrage hatten die Verbraucher noch eine Rate von 3,3 % erwartet. Binnen 3 Jahren rechnen die Konsumenten mit einer Teuerung von 2,5 %, wie schon in der Januar-Umfrage.

Dem Markt kommt es weniger auf die EZB und mehr auf die Fed an

Allerdings dürften diese Daten am Kurs der EZB nichts geändert haben. Denn sie liegen immer noch oberhalb der Zielmarke von 2 %. Und daher dürften die Währungshüter weiterhin bis zur Juni-Sitzung abwarten.

Zudem spielt die Entwicklung in der Eurozone nur eine untergeordnete Rolle. Wichtiger sind die USA. Und dort rücken erste Zinssenkungen tendenziell in die Ferne. Denn aktuelle Konjunkturdaten zeigen, dass sich die US-Wirtschaft weiterhin deutlich stärker entwickelt als erwartet und sich der Kampf gegen die hohe Inflation damit verlängert.

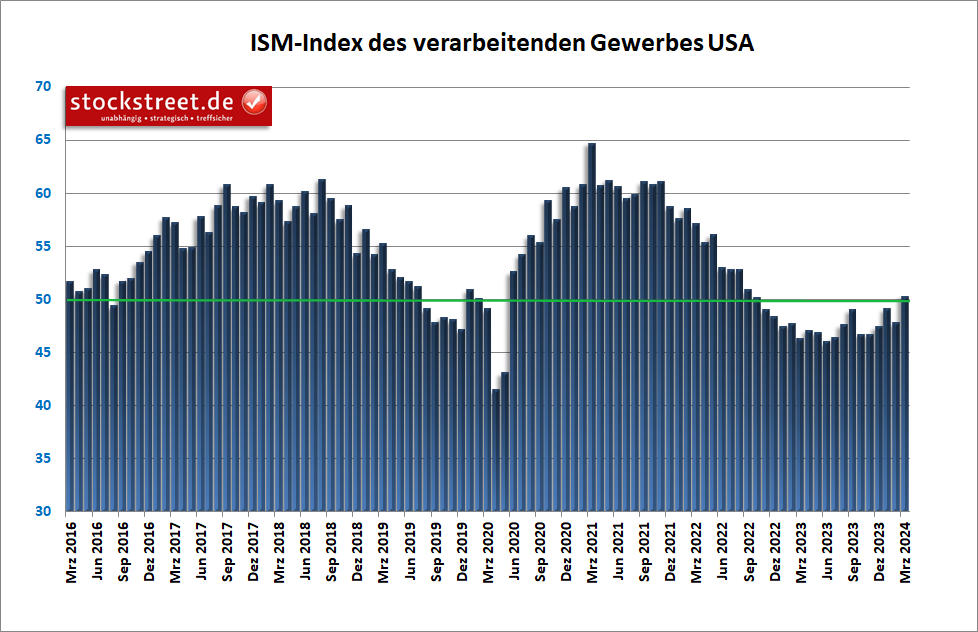

US-Industrie überraschend zurück auf Wachstumskurs

Bereits am Ostermontag wurde gemeldet, dass die US-Industrie völlig überraschend erstmals seit 1,5 Jahren wieder im Aufwind ist. Der Einkaufsmanagerindex vom Institute for Supply Management (ISM) stieg im März um 2,5 auf 50,3 Punkte. Damit liegt das an den Finanzmärkten stark beachtete Barometer erstmals seit September 2022 wieder über der Marke von 50, ab der Wachstum signalisiert wird. Ökonomen hatten lediglich einen Anstieg auf 48,5 Zähler erwartet.

Dabei legte das Barometer für die Neuaufträge von 49,2 auf 51,4 Punkte zu, was darauf hindeutet, dass die Industrie mit einem wachsenden Auftragsbestand auch in den kommenden Monaten zulegen kann. Der Haken an der Sache: Der Index für die von den Herstellern gezahlten Einkaufspreise stieg von 52,5 auf 55,8 Punkte, was einen sehr hohen Preisdruck anzeigt.

In diesem Umfeld macht eine Zinssenkung kaum Sinn

Angesichts dieser Daten hat die US-Notenbank eigentlich kaum ein Argument, den Leitzins zu senken. Denn sie würde damit Gefahr laufen, die anhaltend starke Wirtschaft und die immer noch zu hohe Inflation zusätzlich anzuheizen und die Zinsen womöglich zu einem späteren Zeitpunkt wieder anheben zu müssen.

Erst am Karfreitag hatte Fed-Chef Jerome Powell gesagt, eine Zinssenkung sei erst dann angebracht, wenn sichergestellt ist, dass sich die Inflationsrate in Richtung der Zielmarke von 2 % bewegt. Das ist mit Blick auf die aktuellen Daten keinesfalls sicher. Falls dies nicht geschehe, dann könnten die Leitzinsen noch längere Zeit auf ihrem aktuellen Niveau belassen werden, so Powell. Und danach sieht es derzeit aus.

Zumal am Tag, als Powell diese Worte sprach, bekannt wurde, dass sich die US-Verbraucher weiterhin überraschend ausgabefreudig zeigen. Sie steigerten ihren Konsum im Februar um recht kräftige 0,8 % im Vergleich zum Vormonat. Ökonomen hatten lediglich mit einem Wachstum von 0,5 % gerechnet, nachdem es im Januar nur ein Plus von 0,2 % gegeben hatte. Die Einkommen legten ebenfalls zu, wenn auch „nur“ um 0,3 %. Warum sollten Hersteller und Verkäufer ihre Preise also nicht weiter anheben?!

Renditen auf 4-Monats-Hoch

Genau diese Frage scheint sich auch der Anleihemarkt gestellt zu haben. Und er kam zu der Antwort, dass es kaum ein Argument gegen weiter steigende Preise und somit einen anhaltend hohen Leitzins der Fed gibt. Entsprechend sind die Renditen gestiegen. Die vom Markt stark beachtete 10-jährige US-Staatsanleihe rentierte mit fast 4,39 % so hoch wie seit mehr als 4 Monaten nicht mehr.

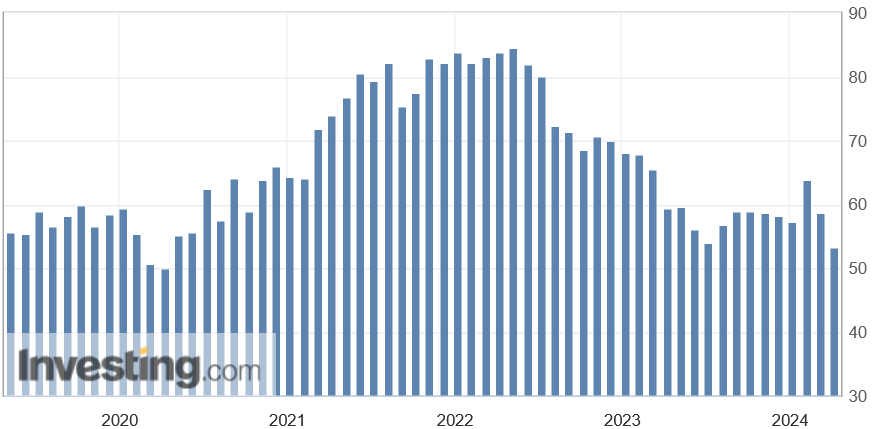

Dies auch vor dem Hintergrund, dass die Ölpreise auf das höchste Niveau seit mehr als 5 Monaten gestiegen sind.

Ölpreise auf 5-Monats-Hoch

Die US-Sorte West Texas Intermediate (WTI) hat damit nun seit dem Tief von Mitte Dezember um mehr als ein Viertel zugelegt.

Allein in den vergangenen 4 Handelstagen ist der Ölpreis um fast 6,5 % gestiegen. Und das könnte zusammen mit dem Renditeanstieg der Grund dafür sein, dass die Aktienmärkte schwach in den neuen Monat April und ins 2. Quartal gestartet sind.

Ich erinnere in diesem Zusammenhang an die Analysen vom 7. und 19. März, in denen ich bereits mit Blick auf das hohe Wachstum (siehe „Der EZB wurde die Show gestohlen“) und die gestiegenen Ölpreise (siehe „BoJ erhöht die Zinsen – und der Yen schwächelt dennoch“) die Frage gestellt hatte, ob die Fed angesichts anhaltender Inflationsrisiken bei den geplanten Zinssenkungen zurückrudert.

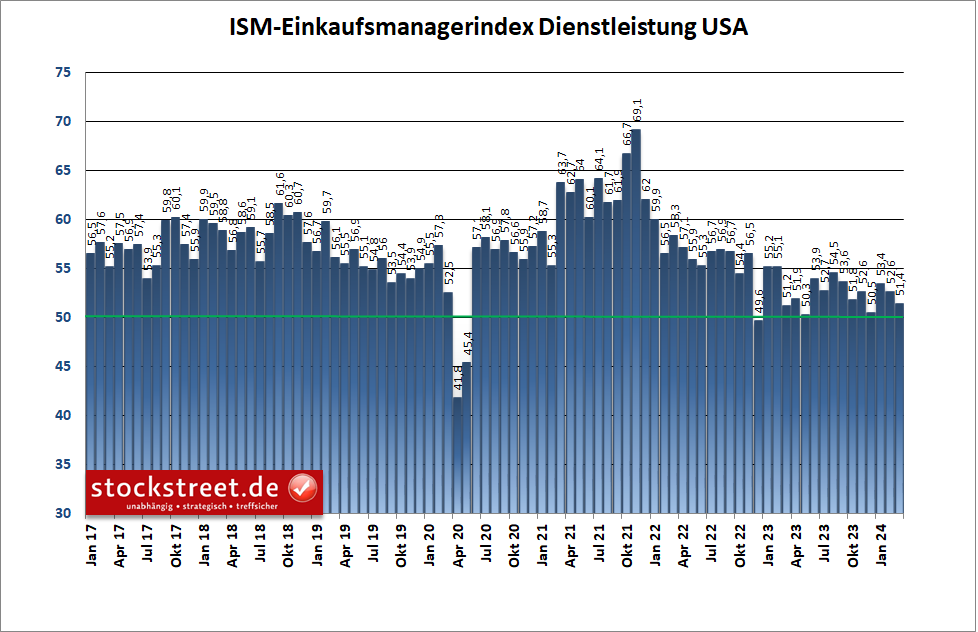

Mich wundert daher eigentlich nur, warum die Anleger am Aktienmarkt ausgerechnet jetzt Gewinne realisiert haben. Aber vielleicht war das auch nur Zufall. Und vielleicht war es wieder nur ein kurzer Rücksetzer innerhalb der anhaltenden Übertreibung. Seit Eröffnung des vorgestrigen US-Handels laufen die Kurse jedenfalls seitwärts. Und als gestern der ISM-Einkaufsmanagerindex für den Dienstleistungsbereich der USA veröffentlicht wurde, ging es mit den Aktienkursen schon wieder deutlich aufwärts.

ISM-Dienstleistungsindex beendet die Kursschwäche

Dadurch wurden übrigens die Thesen der heutigen Analyse bestätigt. Denn der Frühindikator ist gesunken, von 52,6 Punkten im Februar auf nun 51,4 Zähler.

Die Preiskomponente hat dabei von sehr hohen 58,6 auf deutlich moderatere 53,4 Punkte sehr stark eingebüßt – und das schon den zweiten Monat in Folge.

Damit rückte eine Leitzinssenkung der Fed wieder etwas näher, was mit einem Kurssprung am Aktienmarkt quittiert wurde. Und das spricht dafür, dass die vorherige Kursschwäche wieder nur ein kurzer Rücksetzer innerhalb der anhaltenden Übertreibung war. Noch ist die vorgestrige Abwärtslücke im Dow Jones aber offen.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus