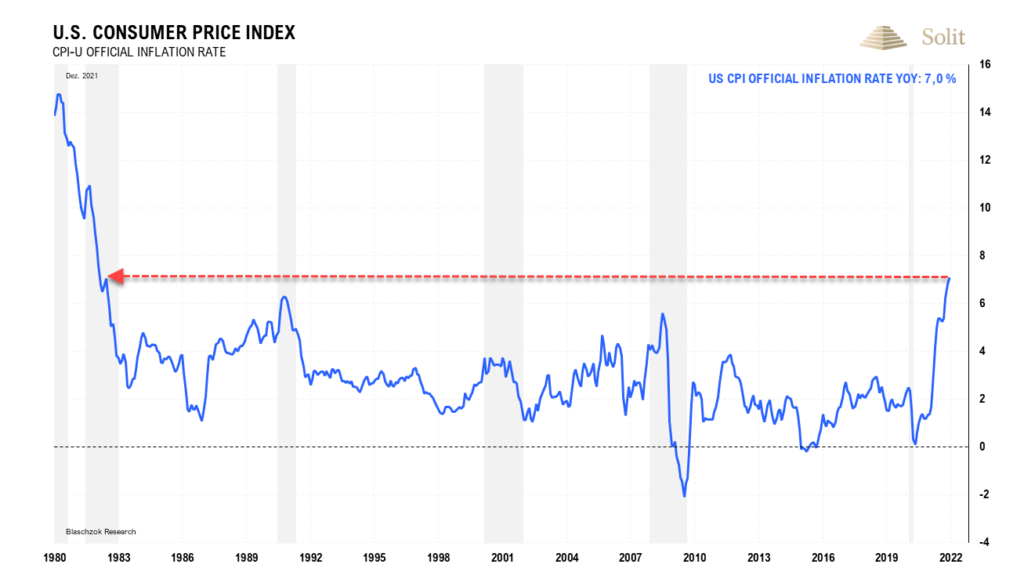

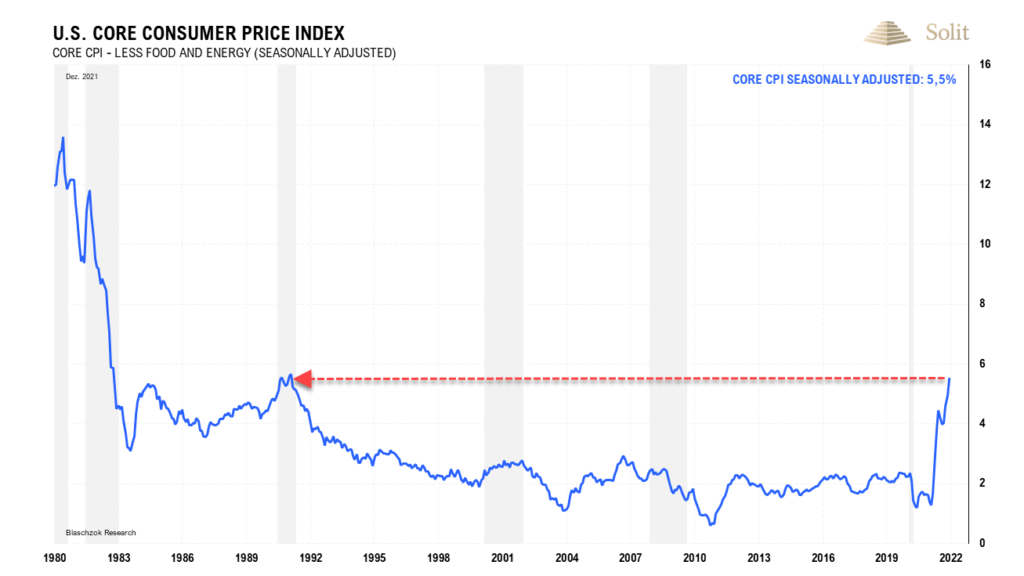

Wieder einmal gibt es zum Jahresbeginn neue Horrormeldungen, die Sparer in Panik versetzen sollten. Die Preise in den USA stiegen im Dezember um 7% zum Vorjahr an, was der höchste Anstieg der offiziell ausgewiesenen Konsumentenpreise seit 1982 ist! Allein zum Vormonat September waren die Preise um 0,5% angestiegen. Die Kerninflationsrate, ex Nahrungsmittel und Energie, war mit 5,5% so hoch wie zuletzt 1991. Die Teuerung in Deutschland lag im Dezember bei 5% zum Vorjahr, dem höchsten Stand seit Einführung der Gemeinschaftswährung.

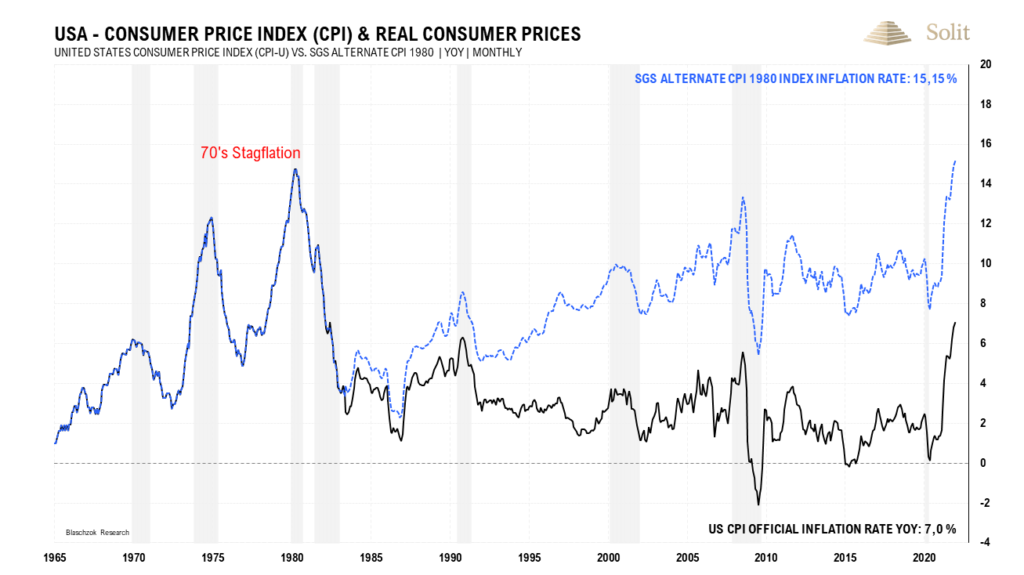

Die Shadow-Inflationsrate nach der alten Berechnungsmethode, die man bis 1980 verwendet hatte, lag im Dezember deutlich höher bei 15,15% zum Vorjahr. Dies ist der stärkste Preisanstieg seit 1980, dem Hoch der Stagflation der siebziger Jahre. Angesichts dieser Zahlen ist klar, dass sich die Realwirtschaft unvermindert in einer tiefen Rezession befindet und vermeintliches Wachstum nur ein inflationärer Scheineffekt ist, da die Inflation nicht gänzlich aus dem Anstieg des Bruttoinlandsprodukts herausgerechnet wurde.

Die amerikanischen Reallöhne sanken in 2021 selbst nach der offiziellen Statistik um 2,4%, womit der Zusammenhang offensichtlich ist. Die reale Rezession erzwingt real sinkende Löhne, ganz so wie es in einer Rezession ohne QE-Programme auch stattgefunden hätte. Berücksichtig man die inoffizielle Inflation, so sind die amerikanischen Reallöhne um 10% gefallen im letzten Jahr.

Die keynesianische Voodoo-Ökonomie erzeugt nur Inflation und die Umverteilung von Vermögen auf eine kleine Gruppe Begünstigter, während die Rezession ebenso unverändert stattfindet, nur mit noch schlimmeren realen Konsequenzen für die breite Masse der Bevölkerung. Die Intervention des Staates in eine Rezession, die ursächlich durch staatliche Eingriffe erst entstanden war, verlängert und verschlimmert diese nur weiter unnötig.

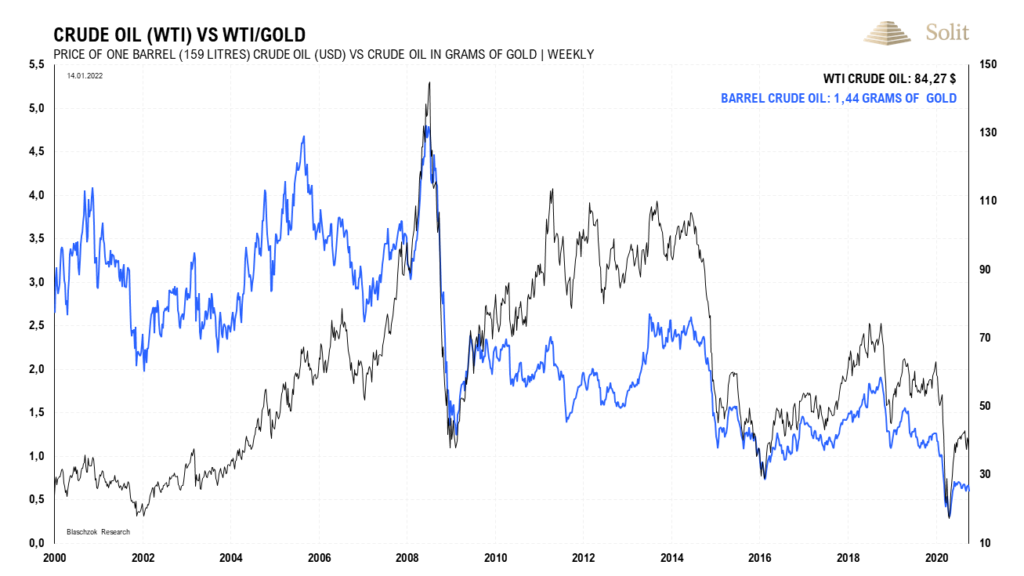

Die US-Produzentenpreise stiegen im Dezember nur leicht um 0,2% zum Vormonat und 9,7% zum Vorjahr, was auf gefallene Energiekosten zurückzuführen war. Dieser Rückgang war jedoch nur vorübergehend, denn der Rohölpreis legte seither wieder um 10 US-Dollar auf fast 85 US-Dollar zu, womit dieser wieder fast das Hoch vom Oktober und damit den höchsten Stand seit Oktober 2014 erreicht hat. Der Konsumentenpreisindex wird im Januar wahrscheinlich wieder ansteigen, wenn sich der Rohölpreis weiter so stark halten kann.

Noch in diesem Jahr dürfte der Rohölpreis inflationsinduziert wieder die Marke von 100 US-Dollar überwinden und womöglich deutlich weiter ansteigen. Nominal ist der Preis mit 85 US-Dollar noch relativ günstig zu den durchschnittlich 100 US-Dollar, die wir von 2011 bis 2015 sahen.

Betrachtet man den Rohölpreis im Verhältnis zum Goldpreis, so zeigt sich, dass dieser aktuell historisch günstig ist bei gerade einmal 1,44 Gramm Gold je Fass (159 Liter) Rohöl. Das langfristig historische Mittel liegt bei 1,9 Gramm je Fass Gold, wobei in Preisspitzen 4,5 Gramm Gold je Fass gezahlt wurden. Dass der Rohölpreis aktuell viermal so hoch ist wie zur Jahrtausendwende und doch real historisch günstig, ist allein auf die Inflationssteuer zurückzuführen, die die Kaufkraft des US-Dollars und des Euros unablässig entwertet.

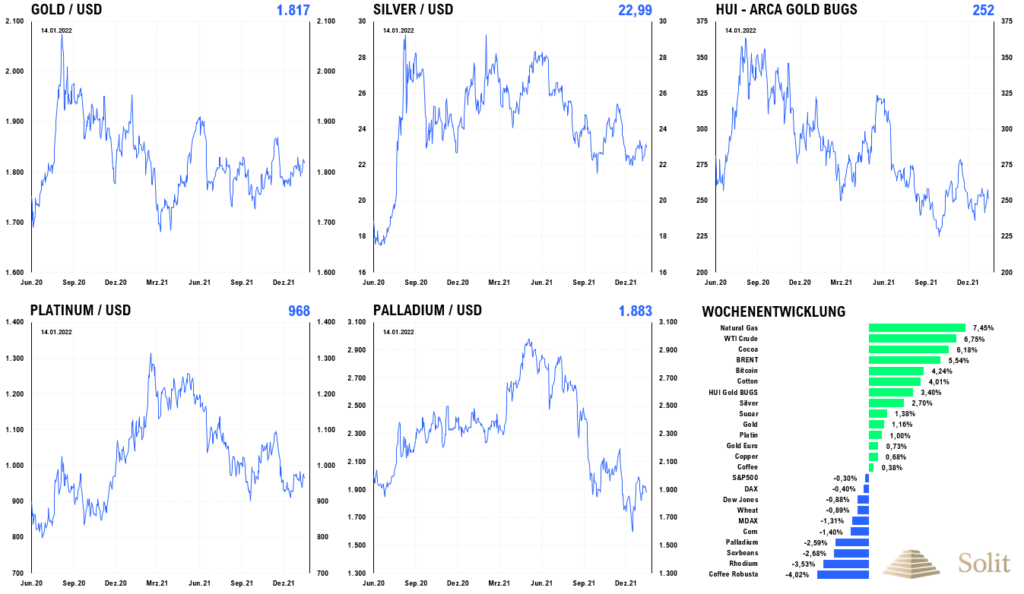

Der Goldpreis hält sich noch immer über der strategisch wichtigen Unterstützung bei 1.800 US-Dollar, an der sich die Bullen und Bären nun seit sechs Wochen einen ständigen Schlagabtausch liefern. Die Entscheidung, ob die Bullen oder Bären obsiegen, dürfte in dieser oder spätestens der nächsten Woche fallen, da sich die Edelmetallpreise charttechnisch immer mehr einkeilen. Entweder gibt es über 1.835 US-Dollar erst einmal einen Befreiungsschlag nach oben mit einem kleinen Short-Squeeze oder aber der Goldpreis fällt nachhaltig unter die 1.800 US-Dollar, Richtung der nächsten Unterstützungen bei 1.725 US-Dollar und 1.680 US-Dollar.

Der Silberpreis ist hingegen weiterhin stark angeschlagen und kämpft mit der wichtigen Unterstützung bei 22 US-Dollar und bei 23 US-Dollar. Sollte der Goldpreis fallen, so würde ein Abrutschen des Silberpreises unter 22 US-Dollar kurzzeitig starke Verkäufe nach sich ziehen.

Palladium hält sich relativ stark und es zeigt sich ein leichtes Defizit am Markt, was optimistisch stimmt. Sollte der mittelfristige Abwärtstrend überwunden werden, so könnten Short-Eindeckungen den Preis schnell auf 2.500 US-Dollar treiben. Platin zeigt sich weiterhin neutral und handelt unter der wichtigen Unterstützung von 1.000 US-Dollar trendlos seitwärts. Platin, sowie Silber und Palladium, sind kurzfristig abhängig von der weiteren Entwicklung des Goldpreises und ob dieser die Marke von 1.800 US-Dollar halten kann oder nicht.

Die Goldminen im HUI-Goldminenindex handeln nun seit einem halben Jahr um die Marke von 250 Punkten, die eine wichtige Unterstützung darstellt. Kann Gold nach oben ausbrechen, werden auch die Minen den langfristigen Abwärtstrendkanal nach oben hin verlassen und es zu schnellen und starken Kursanstiegen kommen, wobei sogar eine Kursverdoppelung binnen kürzester Zeit denkbar wäre. Fällt der Goldpreis hingegen noch einmal, so droht ein finaler Abverkauf, den man für antizyklische Käufe mit beiden Händen sofort nutzen sollte.

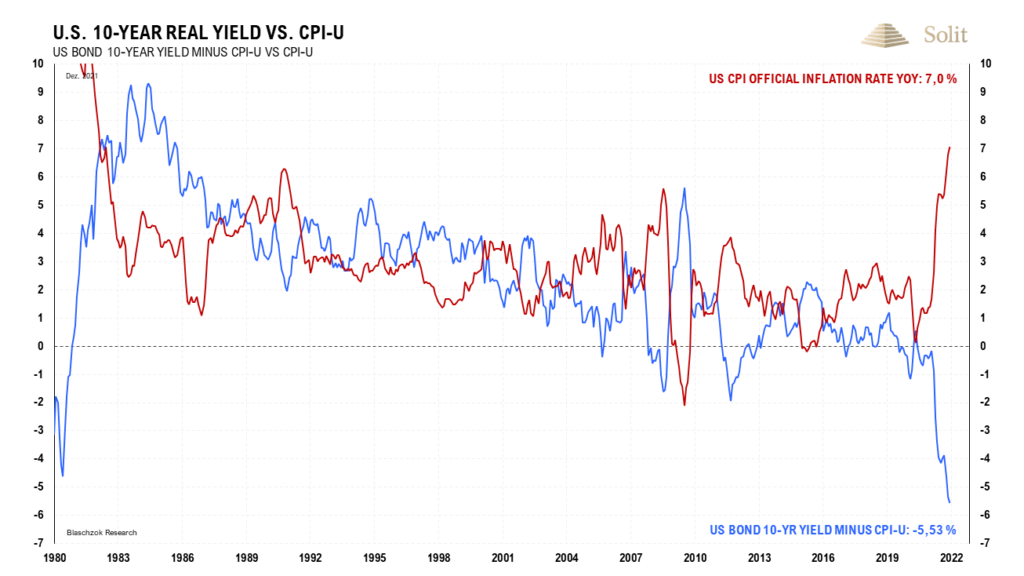

Es verwundert, dass nicht mehr Investoren die Folgen der Stagflation, die längst für jedermann sichtbar sein sollte, erkennen und sich entsprechend positionieren. Trotz historisch hoher Inflationsraten fällt der Goldpreis, nur weil die US-Notenbank bis zu vier Zinsanhebungen in diesem Jahr und seit letzter Woche sogar eine Reduzierung der Geldbasis (quantitative tightening) an die Wand malt. Die Zinsen steigen unlängst deutlich an, insbesondere auch wegen der hohen Inflationsrate. Fällt die US-Notenbank als Käufer der letzten Instanz weg, dann können die Zinsen nur weiter ansteigen auf ein marktübliches Niveau, das mindestens vier Prozent über der aktuellen Inflationsrate liegen sollte für die kurzfristigen Zinsen. Das letzte Mal als die Konsumentenpreise mit 7% stiegen, lag selbst der US-Leitzins bei 11,5%!

Zinsen von 12% würde die fragile überschuldete Weltwirtschaft nicht aushalten und diese in die Depression abrutschen, weshalb die US-Notenbank eher früher als später von ihrem hawkishen Kurs abweichen und wieder mehr Geld drucken muss. Die FED hat sich in eine Ecke manövriert, aus der sie nicht mehr herauskommt, ohne dabei eine starke Rezession auszulösen. Je länger man mit staatlichen Mitteln in den freien Markt planwirtschftlich eingreift, desto schlimmer werden am Ende des Tages die Zerstörungen sein.

Die Aktienmärkte sind in einem Umfeld steigender Zinsen kein gutes Investment und ebenso nicht die Anleihenmärkte, die gerade dabei sind in die Mutter aller Bärenmärkte überzugehen. Die reale Rendite zehnjähriger US-Staatsanleihen beträgt aktuell -5,53%, was zeigt wie planwirtschaftlich verzerrt die Märkte sind. Negative Realrenditen waren und sind weiterhin das beste Umfeld für den Goldpreis, der aktuell neue Kraft für den nächsten starken Sprung sammelt, da sukzessive immer mehr Investoren verstehen, worauf all dies in den nächsten Jahren hinauslaufen wird.

Angesicht dieser realen Negativzinsen, sollte sich jedermann bewusst sein, dass es keinen schmerzlosen Ausweg mehr geben kann. Die Wirtschaft wird einbrechen und die Notenbanken weiterhin mit dem Drucken von Geld darauf reagieren. Der Goldpreis und die Minenaktien werden die großen Gewinner in den nächsten Jahren sein, weshalb wir weiterhin ein Investment in diese inflationsgeschützten Anlageklassen empfehlen.

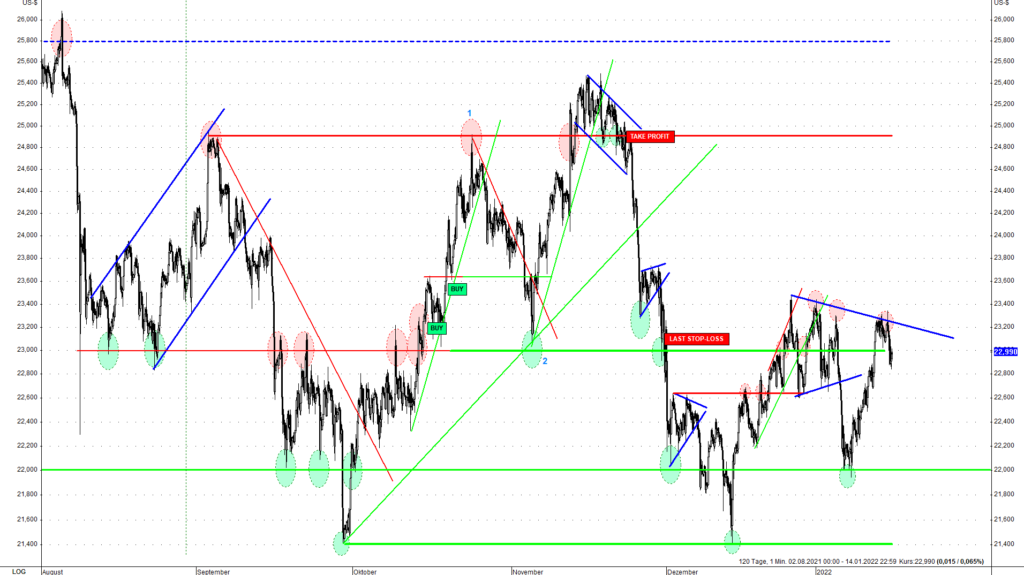

Technische Analyse zu Silber: Gnade den Silberbugs, wenn die Unterstützung bei 22 US-Dollar bricht

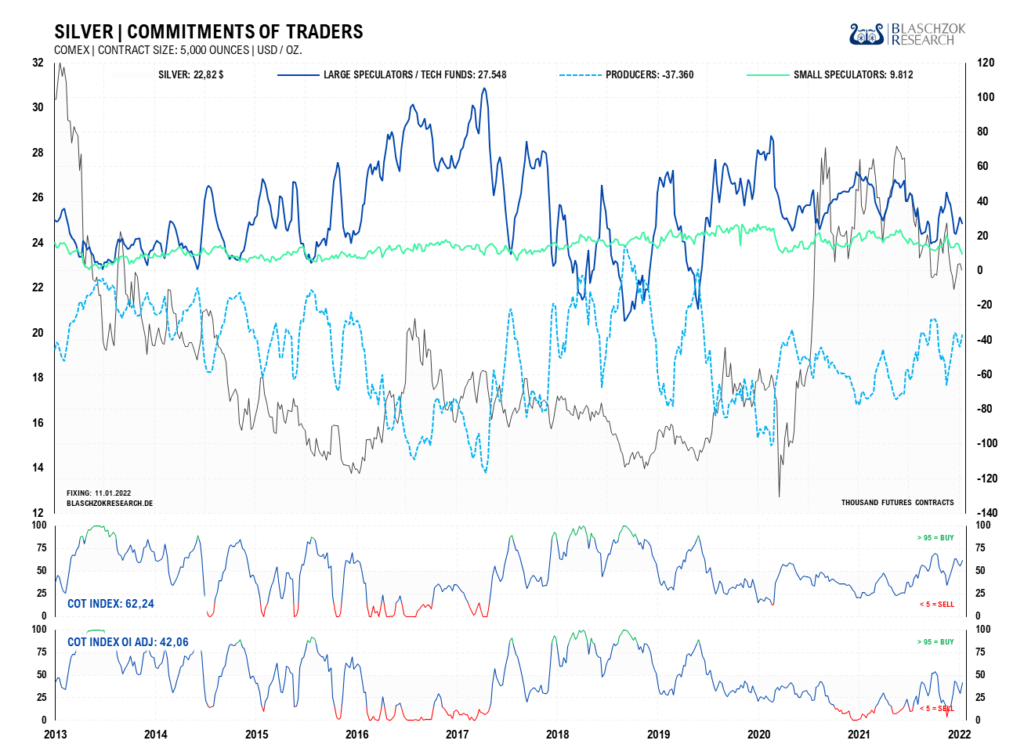

Terminmarkt: COT-Report vom 14.11.2021

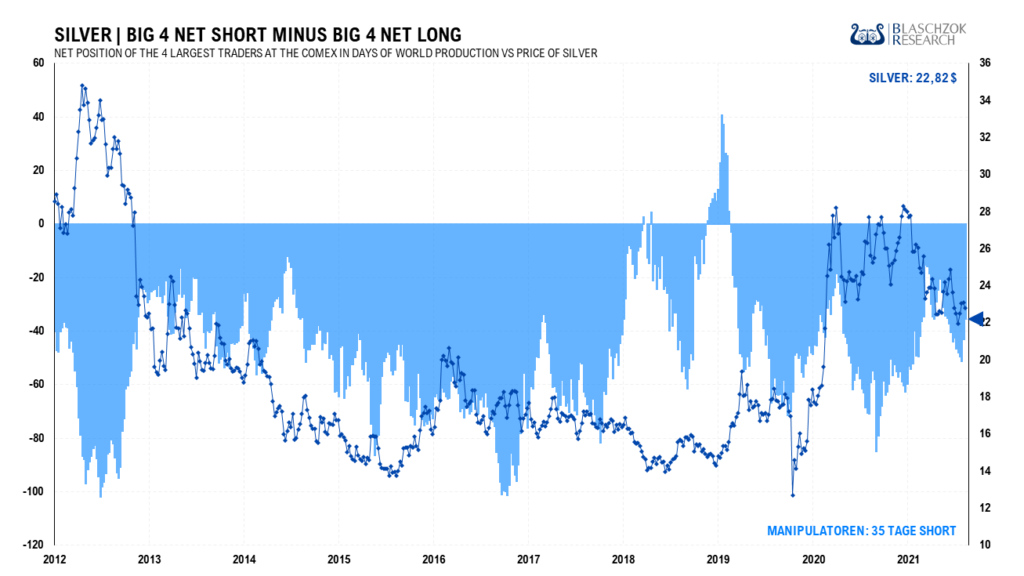

Der Preis fiel um 27 US-Cent, wobei die Spekulanten 6 Tsd. Kontrakte short gingen. Dies wäre eine neutrale Wochenentwicklung, wenn die BIG4 sich in der gleichen Zeit nicht deutlich eingedeckt hätten. Diese folgenlose Eindeckung bei den BIG4 in Höhe von 8 Tagen der Weltproduktion ist ein Warnsignal und der Rücksetzer auf 22 US-Dollar immer noch ebenso wahrscheinlich, wie in der Vorwoche. Man muss weiterhin mit einem Rücksetzer auf 18$-19$ rechnen.

Nur dann, wenn sich Gold über 1.800$ hält und aus irgendeinem Grund plötzlich deutlich ansteigen kann, dürfte sich Silber auch über 22 US-Dollar halten können. Gnade den Silberbugs jedoch, wenn Gold deutlich unter 1.800 US-Dollar abrutscht, denn dann wäre ein finaler Long-Drop am Terminmarkt möglich. Die Wahrscheinlichkeit dafür ist mittlerweile sehr hoch. Nur die Goldbullen können Silber jetzt retten.

Der Silberpreis kämpft immer noch mit der wichtigen Marke bei 23 US-Dollar und hält sich knapp über der extrem wichtigen Unterstützung bei 22 US-Dollar.

Charttechnisch ist die Situation weiterhin einfach. Über 23,40 US-Dollar erzeugt der Silberpreis ein kurzfristiges Kaufsignal mit dem Ziel bei 25 US-Dollar, wenn der Goldpreis gleichzeitig über 1.835 US-Dollar ausbrechen und weiter ansteigen kann.

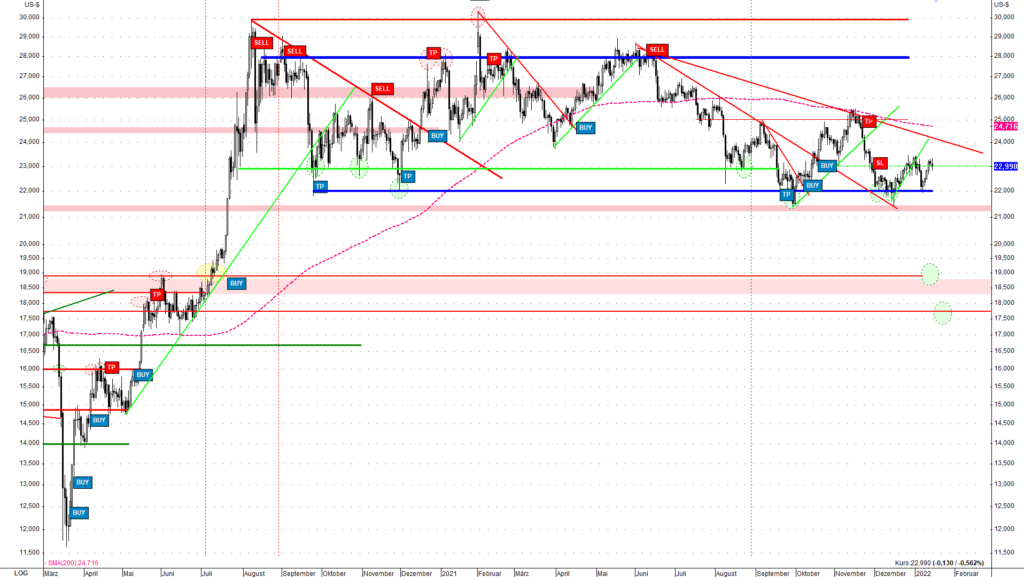

Im größeren Bild des Tagescharts wird eine große Handelsspanne zwischen 28 US-Dollar auf der Oberseite und 22 US-Dollar auf der Unterseite sichtbar.

Da der Silberpreis im Vergleich zum Goldpreis in den letzten Monaten schwach war, hängt der weitere Verlauf ganz von der Entwicklung des Goldpreises ab. Sollte der Goldpreis noch ein letztes Mal abtauchen, so würde ihm der Silberpreis folgen und wahrscheinlich die wichtige Unterstützung bei 22 US-Dollar nach unten durchbrechen. Ein finaler Abverkauf auf 18 US-Dollar bis 19 US-Dollar wäre die Folge, wobei sich der Terminmarkt bereinigen würde und sich die BIG4 ihrer großen Shortposition entledigen könnten.

Bei 18-19 US-Dollar würden wir mit beiden Händen auf die Käuferseite wechseln, da dies ein sehr gutes Kaufsetup auf kurz-, mittel- und langfristige Sicht mit einem sehr niedrigen Risiko wäre.

Langfristige Analyse

Silber handelte über fünf Jahre hinweg in einer Handelsspanne zwischen 14 US-Dollar auf der Unterseite und 19 US-Dollar auf der Oberseite. Seit dem bullischen Ausbruch Mitte 2020 ist das langfristige Chartbild sehr bullisch. Im Wochenchart ist das dreimalige Scheitern am Widerstand bei 28 US-Dollar noch deutlicher sichtbar und es hat sich eine Handelsspanne zwischen 22 US-Dollar auf der Unterseite und 28 US-Dollar auf der Oberseite etabliert.

Selbst ein Rücksetzer auf die Unterstützung bei 19 US-Dollar, was zuvor der langfristige Widerstand war, würde das übergeordnet charttechnisch bullische Bild nicht zerstören. Die Wahrscheinlichkeit einer Korrektur auf 19 US-Dollar ist wieder sehr hoch und hatte in den letzten sechs Wochen deutlich zugenommen.

In diesem Jahr ist ein Ausbruch aus dieser Handelsspanne über den Widerstand bei 28 US-Dollar möglich, was den Silberpreis, spekulativ getrieben, schnell bis auf mindestens 36 US-Dollar hieven würde. Mit einem Scheitern des Taperings bzw. fortgesetzten Anleihenkäufen, persistent hohen Inflationsraten und inflationsinduziert steigenden Zinsen, werden Gold und auch Silber zum Schutz vor Inflation zunehmend gefragt werden. Es dürfte sich dann über einige Jahre hinweg ein Defizit am physischen Markt entwickeln, das den Silberpreis weit über sein nominales Allzeithoch bei 50 US-Dollar tragen wird.