Inflation I, Das Gute

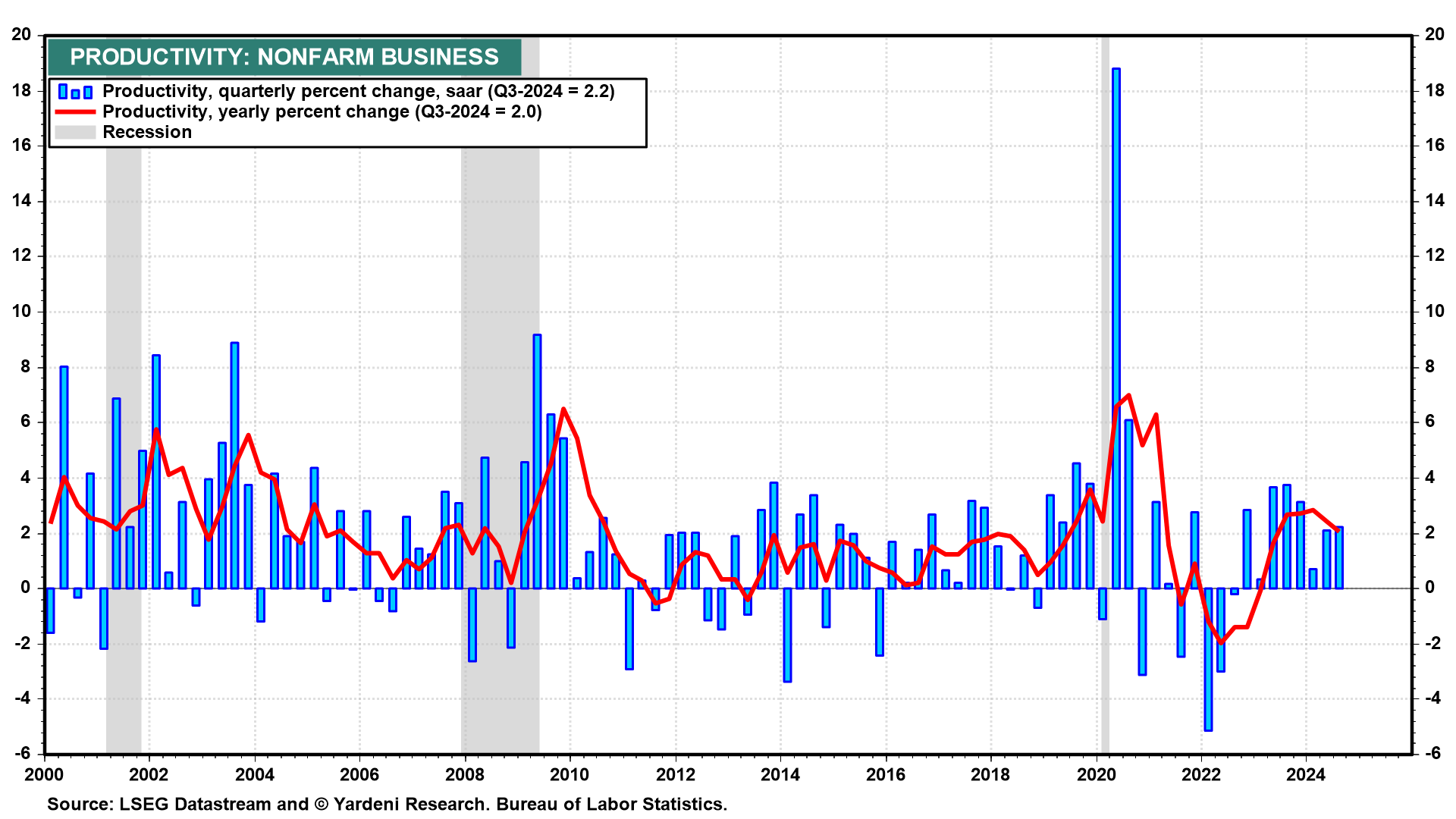

In unserem Szenario der „Roaring 2020s“ stellen wir uns vor, dass ein kräftiger Produktivitätsschub das reale BIP ordentlich nach oben treibt. Dadurch würden Inflationstendenzen moderat bleiben, während die Löhne real steigen und gleichzeitig die Gewinnmargen der Unternehmen zulegen. Interessanterweise passen die revidierten Daten aus dem jüngsten Bericht „Productivity and Costs“ des Bureau of Labor Statistics (BLS) für das dritte Quartal 2024 ganz gut zu diesem positiven Ausblick.

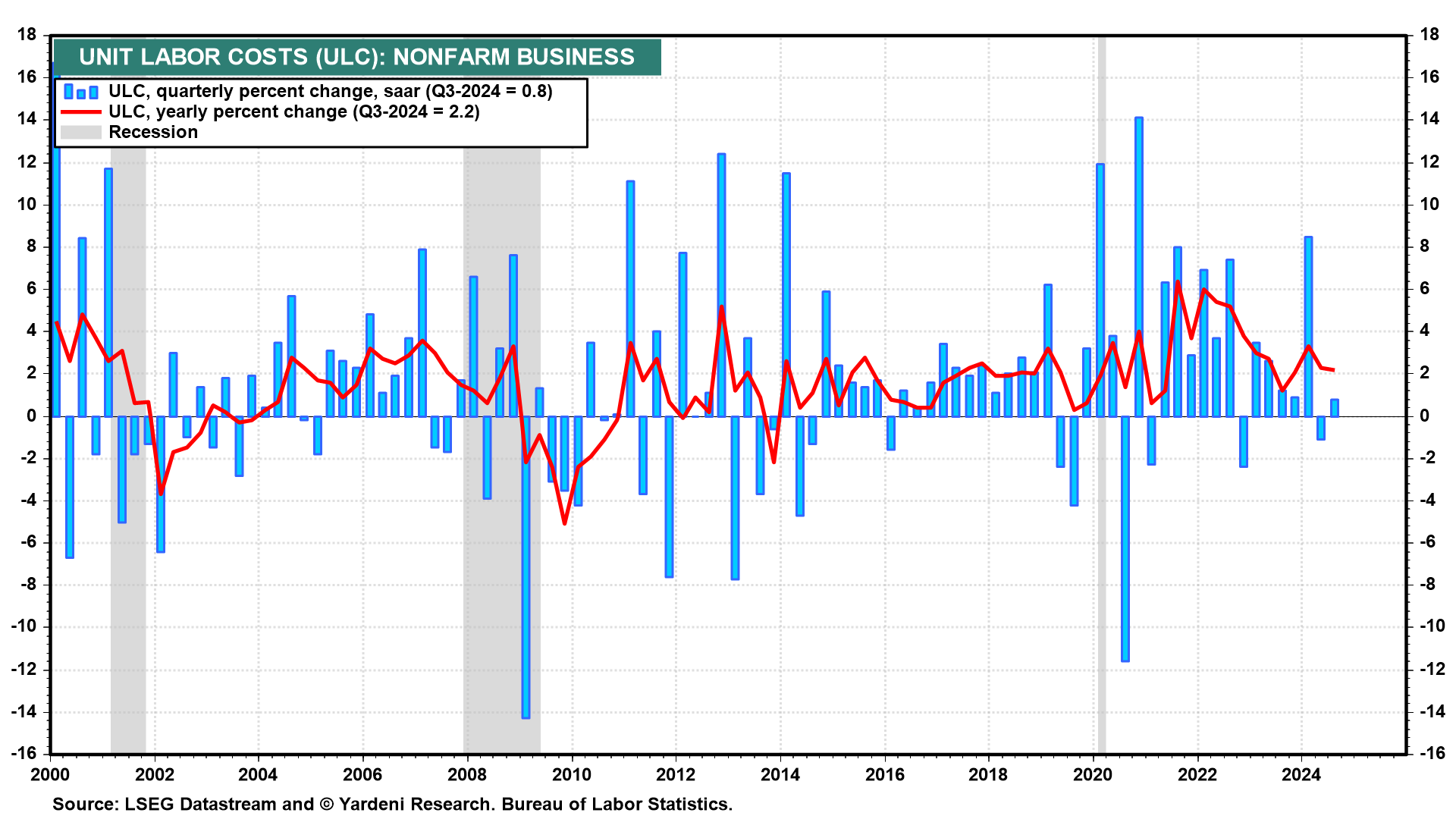

Die auffälligste Korrektur in diesem Bericht betrifft die Lohnstückkosten (Unit Labor Costs, ULC), die oft als Indikator für den grundlegenden Inflationsdruck am Arbeitsmarkt gelten. Das BLS ermittelt diesen Wert, indem es die Stundenlöhne durch die Produktivität teilt. Für das dritte Quartal wurden die Lohnstückkosten im Nonfarm-Business-Sektor um 1,1 Prozentpunkte nach unten korrigiert, sodass nun nur noch ein Anstieg um 0,8 % (annualisierte Quartalsrate) ausgewiesen wird. Dieser Rückgang hängt direkt damit zusammen, dass auch die Stundenentlohnung nach unten korrigiert wurde, und zwar auf einen Zuwachs von 3,1 %. Auf Jahressicht bedeutet das, dass der ULC um 2,2 % geklettert ist statt der zuvor gemeldeten 3,4 %.

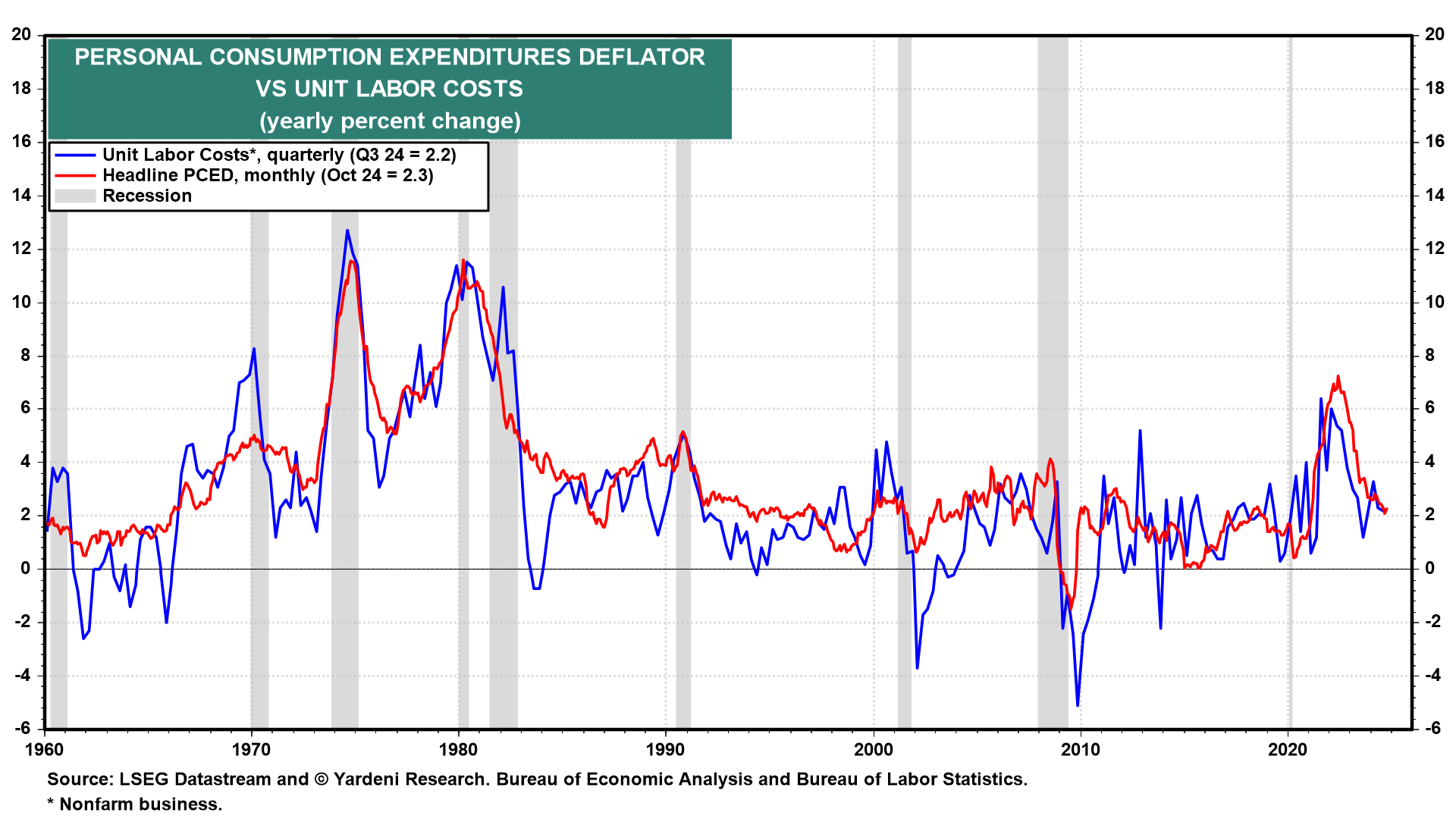

Die jährliche Teuerungsrate beim Preisindex für die privaten Konsumausgaben (PCE-Deflator, kurz PCED) orientiert sich normalerweise stark am ULC. Im Oktober lag der PCED gerade mal 2,3 % höher als im Vorjahr, während der ULC um 2,2 % anzog. Beide Werte waren 2022 noch bei über 6 %. Kurz gesagt: Der Rückgang der ULC-Inflation ist einer der Hauptgründe dafür, dass die Verbraucherpreisinflation nach ihrem Hoch im Sommer 2022 merklich nachgelassen hat.

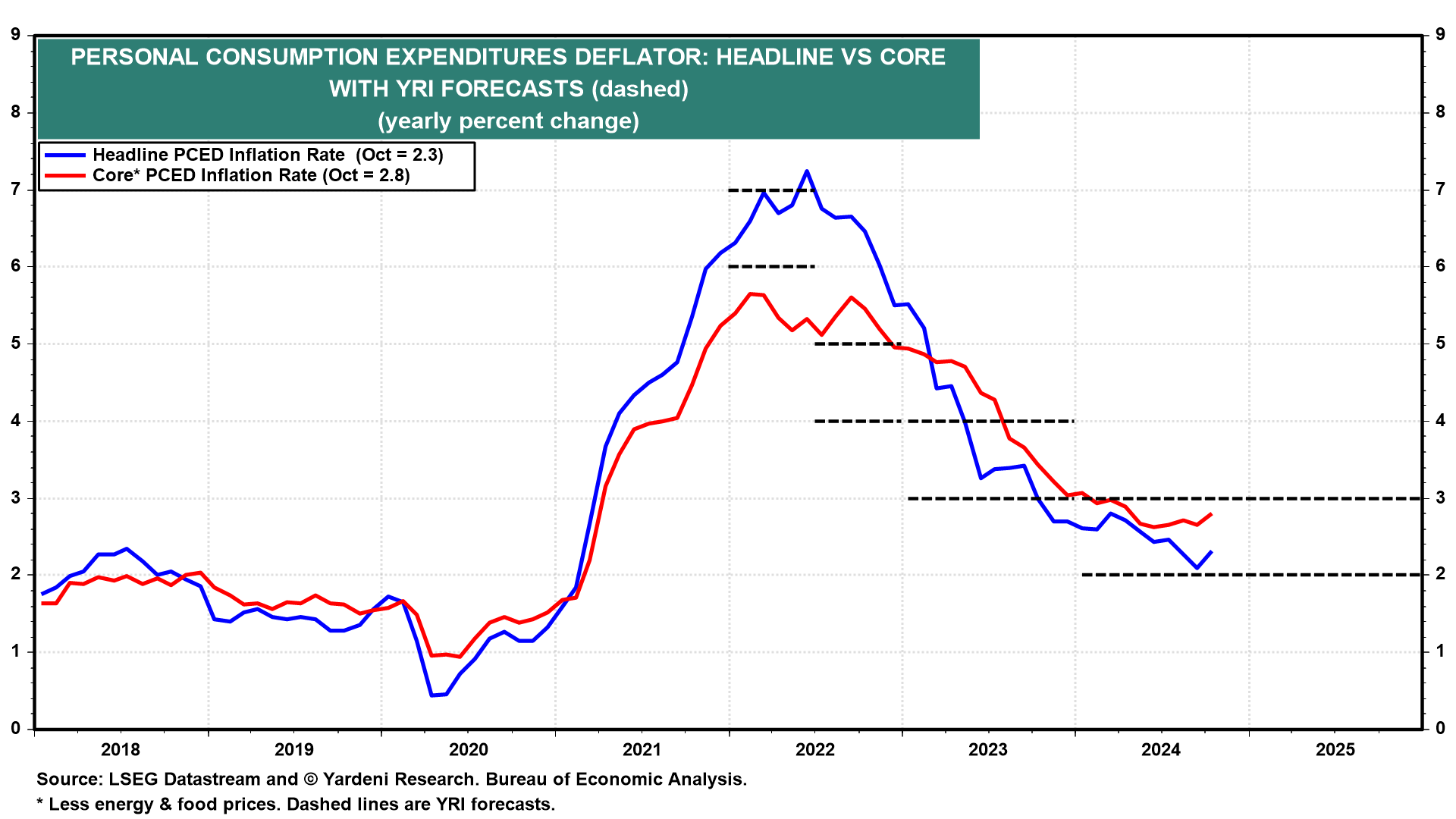

Schon im Sommer 2022 hatten Debbie und ich prognostiziert, dass sich die PCED-Inflationsrate abkühlen würde. Unserer Einschätzung nach dürfte sie sich bis mindestens Ende 2025 in einem Korridor von 2,0 % bis 3,0 % bewegen und diesen Wert wahrscheinlich über den gesamten Rest des Jahrzehnts halten. Allerdings ist es nicht ganz ausgeschlossen, dass die expansive Geldpolitik der US-Notenbank die Nachfrage nach Gütern und Dienstleistungen wieder befeuern und gemeinsam mit einer weiterhin stimulierenden Fiskalpolitik für neue Preisschübe sorgen könnte.

Ein weiterer Aspekt ist die mögliche Trump-2.0-Regierung, deren Folgen für die Inflation wir zwar erahnen, aber nicht im Detail einschätzen können. Steuersenkungen würden die Konsum- und Güternachfrage nochmals stärken. Neue Zölle könnten – sofern sie nicht durch eine parallel anziehende Währung kompensiert werden – einen einmaligen Preisschub auslösen.

Deregulierung wirkt tendenziell eher dämpfend auf die Inflation. Kürzungen bei den Staatsausgaben hätten ebenfalls einen disinflationären Effekt, dürften allerdings kaum stark genug sein, um die Gesamtinflation spürbar zu drücken oder zu heben. Eine gesteigerte Energieproduktion wiederum könnte nicht nur die Energiepreise selbst, sondern im Grunde die gesamte Preislandschaft stabil halten.

All diese sich überlagernden Effekte könnten nächstes Jahr ein durchaus verwirrendes Bild für die Inflationsentwicklung abgeben. Wir gehen jedoch davon aus, dass die steigende Produktivität – die wir für sehr wahrscheinlich halten – die ULC-Inflation begrenzt. Genau deshalb erwarten wir bis ins Jahr 2025 hinein, vielleicht sogar bis ans Ende dieses Jahrzehnts (und womöglich darüber hinaus), eine insgesamt moderate Teuerung. Im Folgenden konzentrieren wir uns auf die jüngsten Entwicklungen bei Produktivität und Lohnstückkosten in Bezug auf unser „Roaring 2020s“-Szenario:

Boomendes Produktivitätswachstum

Die Produktivitätszahlen können von Quartal zu Quartal erheblich schwanken.

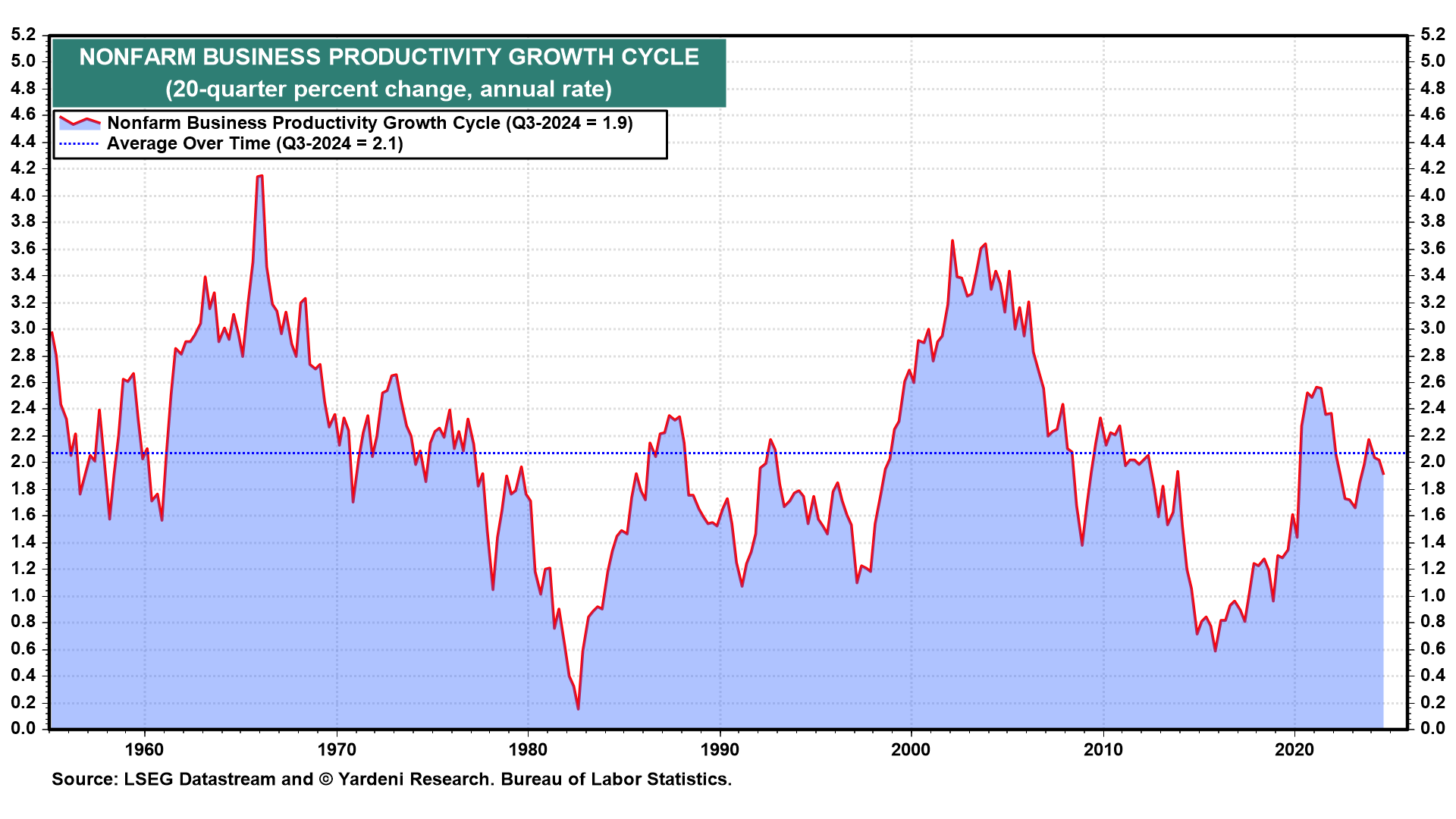

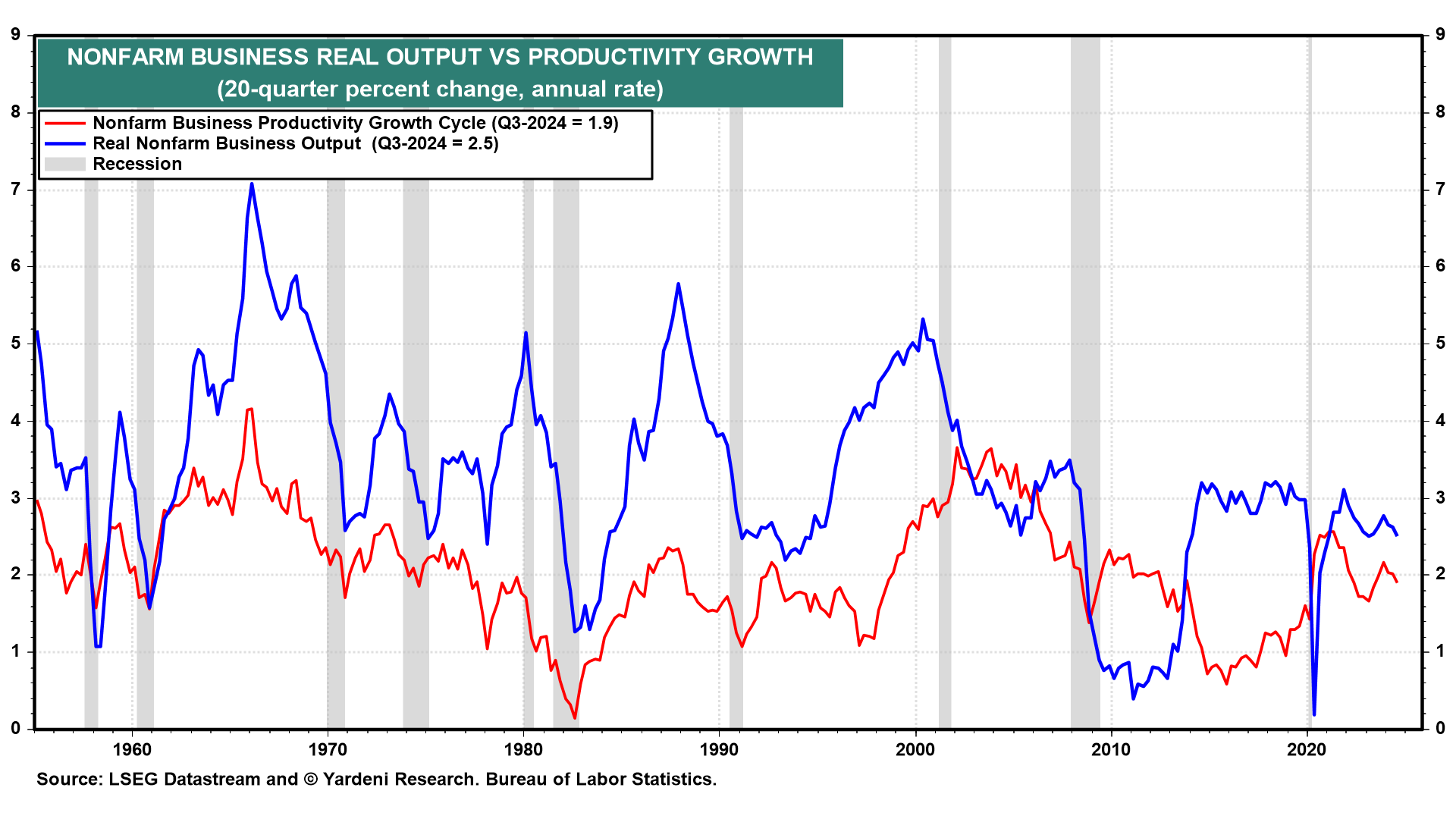

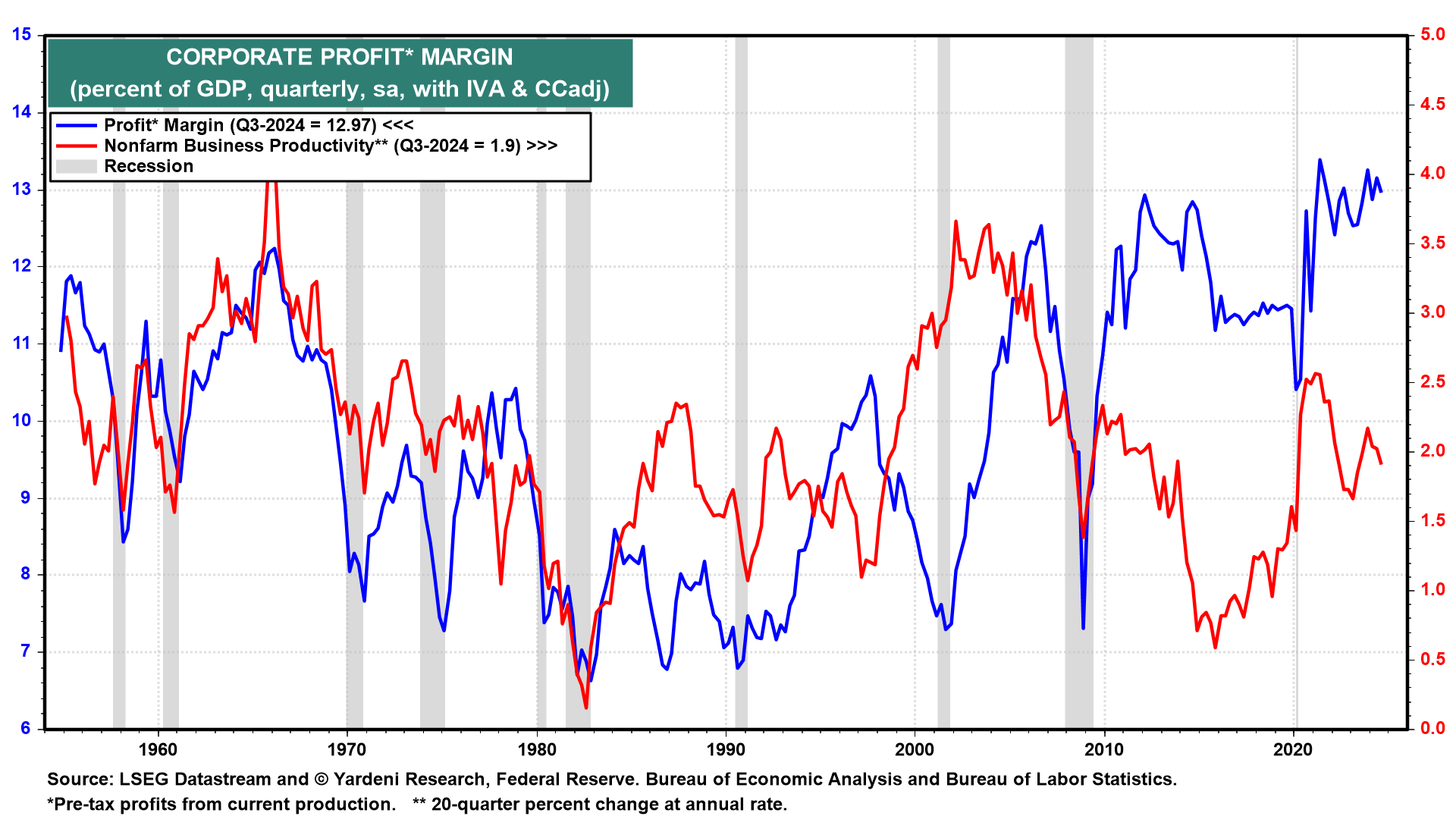

Betrachtet man die Daten jedoch im Jahresvergleich, wird das Auf und Ab etwas geglättet. Besonders sinnvoll ist hier der Blick auf die 20-Quartals-Wachstumsrate (annualisiert), die das BLS für den Nonfarm-Business-Sektor bereitstellt.

Den bisherigen Aufzeichnungen zufolge erlebten wir zwei größere Phasen deutlich schwächeren Produktivitätswachstums: einmal in den 1970er-Jahren, als die Inflation hoch war, und noch einmal in der ersten Hälfte der 2010er-Jahre nach der globalen Finanzkrise. Dazwischen gab es drei ausgeprägte Boomphasen: die späten 1950er, dann große Teile der 1960er und schließlich die zweite Hälfte der 1990er. Wir sind der Ansicht, dass Ende 2015 eine vierte Boomphase begonnen hat, als die gleitende Wachstumsrate bei nur 0,6 % lag. Bis zum dritten Quartal 2024 kletterte dieser Wert auf 1,9 %.

Zwar entspricht das einer beinahe vierfachen Steigerung, allerdings liegt die 1,9 % noch knapp unter dem langfristigen Durchschnitt von 2,1 %. Wie bereits mehrfach erwähnt, sind wir überzeugt, dass die derzeitige „Digitale Revolution“ ausreicht, um die gleitende Produktivitätsrate bis zum Ende dieses Jahrzehnts auf rund 3,5 % (plus/minus 0,5 %) anzuheben. Wem das kühn erscheint, den erinnern wir gern an die vorherigen Produktivitätsbooms, in denen Ähnliches bereits passiert ist.

Produktivität und reales BIP

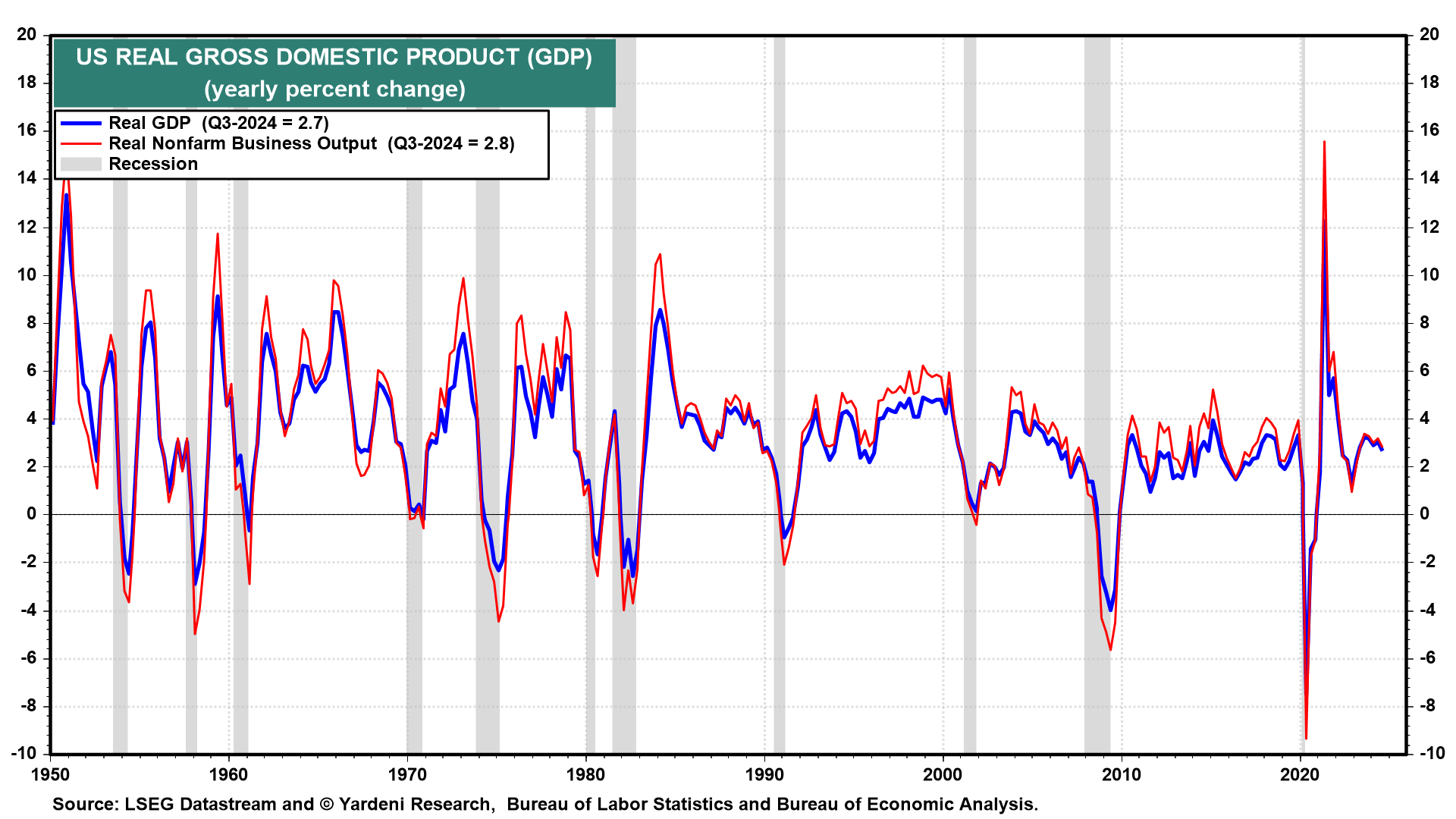

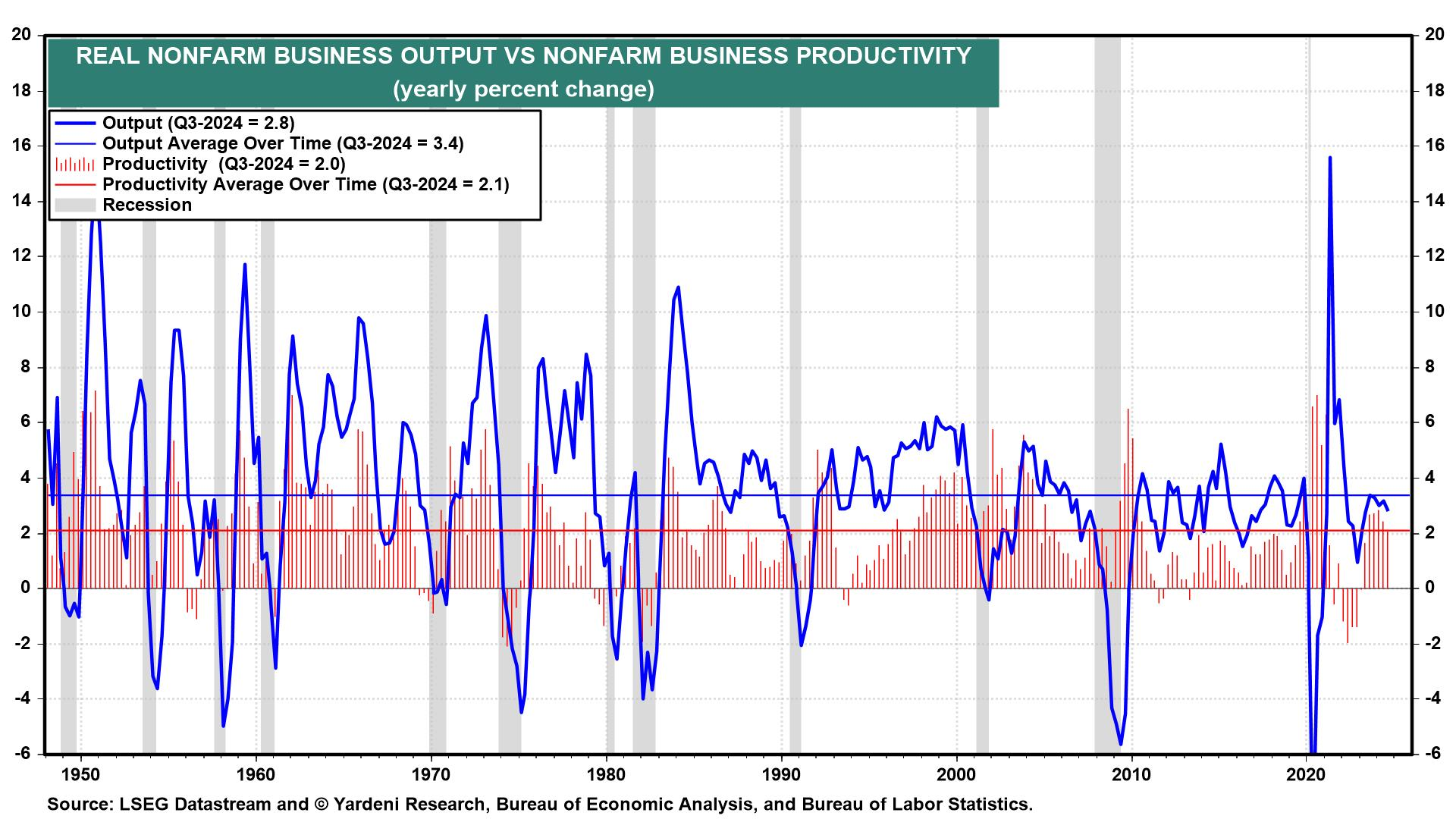

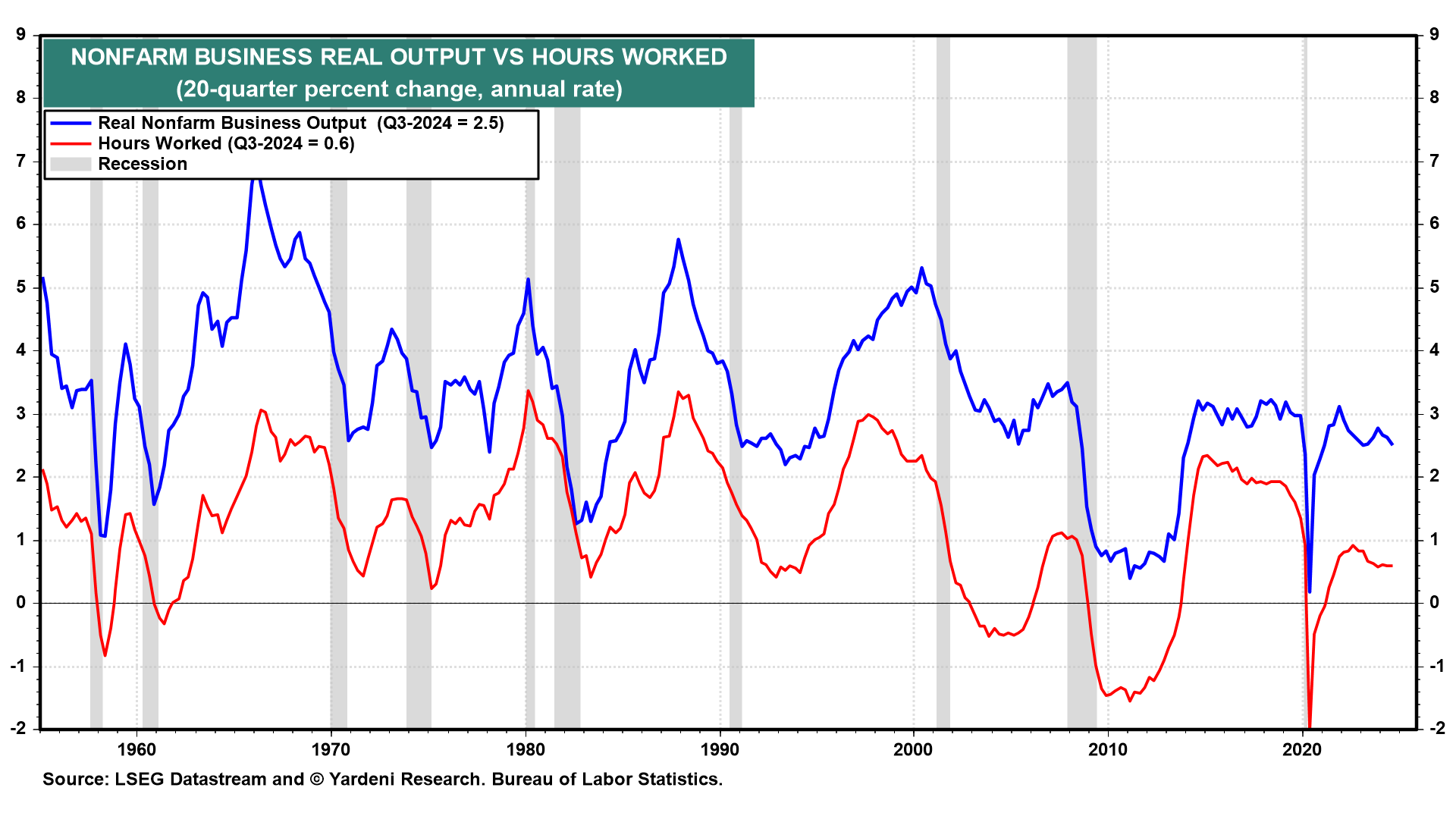

Die Produktivität wird definiert als reales Nonfarm-Business-Output pro Arbeitsstunde (im Nonfarm-Business-Segment). Diese Output-Kurve läuft im Jahresvergleich fast im Gleichklang mit dem Wachstum des realen Bruttoinlandsprodukts. Im dritten Quartal 2024 lagen beide Steigerungsraten bei 2,8 % (Nonfarm-Output) bzw. 2,7 % (reales BIP).

Die Formel fürs reale BIP ist ziemlich simpel: Sein Wachstum setzt sich zusammen aus dem Zuwachs der Produktivität plus der Zunahme der Arbeitsstunden. Seit Beginn der Datenreihe 1948 gab es im Durchschnitt ein Plus von 3,4 % beim Output, wobei die Produktivität um 2,1 % stieg und die Zahl der Arbeitsstunden um 1,3 %.

Das Produktivitätswachstum hat also immer schon stark zum Wirtschaftswachstum beigetragen. Würden wir zum Beispiel eine Produktivitätsrate von 3,5 % veranschlagen und gleichzeitig die Zahl der geleisteten Arbeitsstunden um 1,0 % erhöhen, entstünde ein reales BIP-Wachstum von 4,5 %. Diese Größenordnung ist durchaus nicht unrealistisch, zumindest nicht in unserem „Roaring 2020s“-Szenario – und in der Historie gab es Boomphasen, in denen sogar noch mehr drin war.

Produktivität und geleistete Arbeitsstunden

In den letzten fünf Jahren ist das durchschnittliche jährliche Wachstum der geleisteten Arbeitsstunden auf nur 0,6 % gefallen. Unserer Einschätzung nach deutet dies auf einen strukturellen Mangel an Arbeitskräften hin, vor allem im hochqualifizierten Bereich. Genau das ist aus unserer Sicht einer der Gründe, warum wir uns immer noch am Anfang eines großen Produktivitätsschubs befinden. Der Markt hat ja bereits allerhand technische Neuerungen gesehen – etwa in der Robotik, künstlichen Intelligenz oder effizienten Software-Lösungen –, die es Firmen ermöglichen, ihre vorhandene Belegschaft produktiver zu machen.

Produktivität und Preisentwicklung

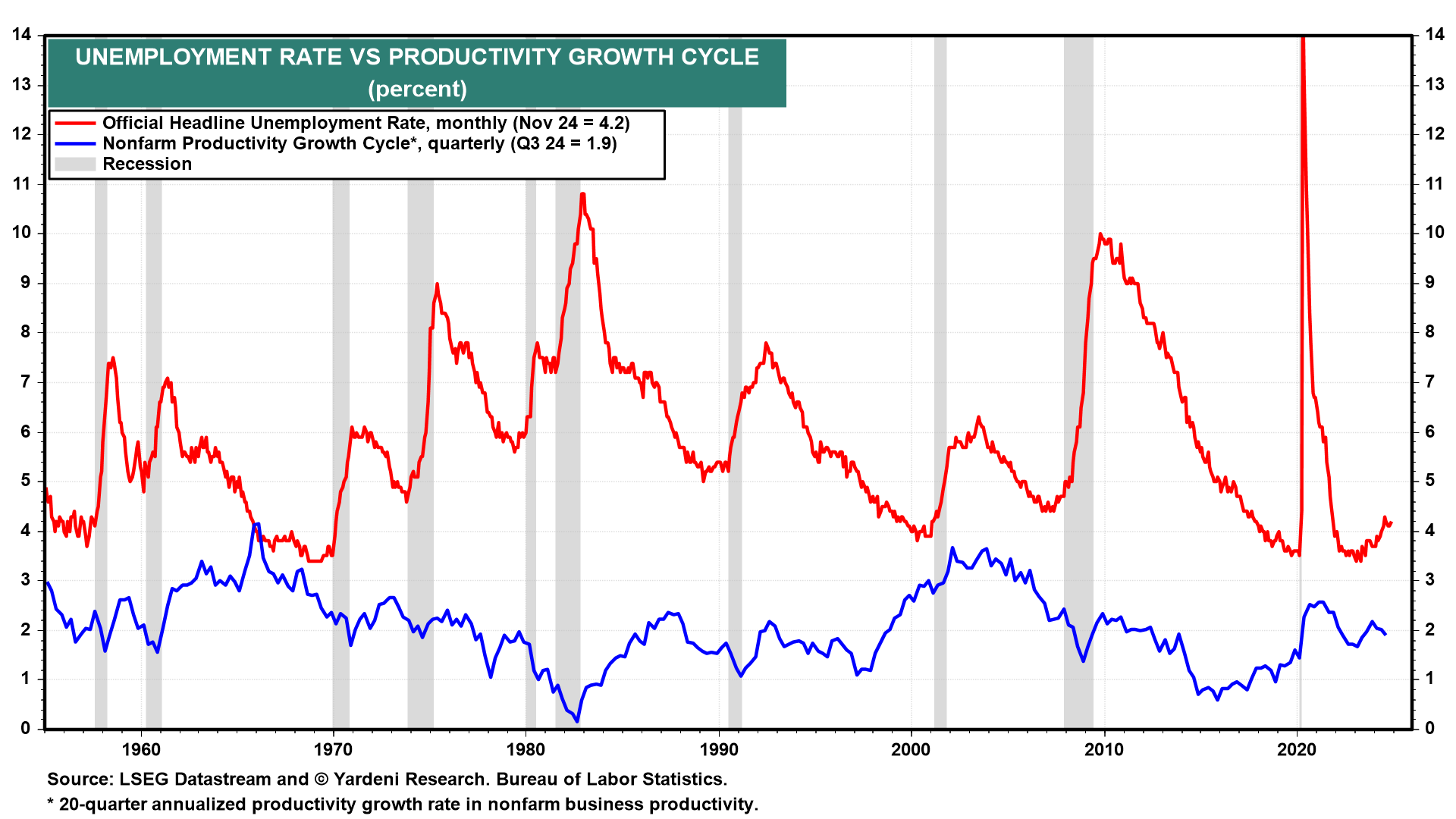

Ein wichtiger Kritikpunkt am sogenannten Phillips-Kurven-Modell (das von einer inversen Beziehung zwischen Arbeitslosen- und Inflationsrate ausgeht) ist, dass es die Produktivität ausklammert. Dieses keynesianisch geprägte Konzept besagt, dass eine hohe Nachfrage die Arbeitslosigkeit reduziert und damit die Inflation in die Höhe treibt. Bei schwächerer Nachfrage steigt die Arbeitslosigkeit, was zu niedrigeren Löhnen und geringerer Preissteigerung führt.

Realistisch betrachtet existiert jedoch eine inverse Beziehung zwischen Produktivitätswachstum und der Arbeitslosenquote: Eine enge Lage am Arbeitsmarkt lässt zwar die Löhne steigen, aber steigende Produktivität fängt den daraus entstehenden Preisdruck oft auf. Der aktuelle Produktivitätsboom dürfte deshalb im Zusammenspiel mit dem knappen Arbeitsangebot weiteres Produktivitätswachstum stimulieren.

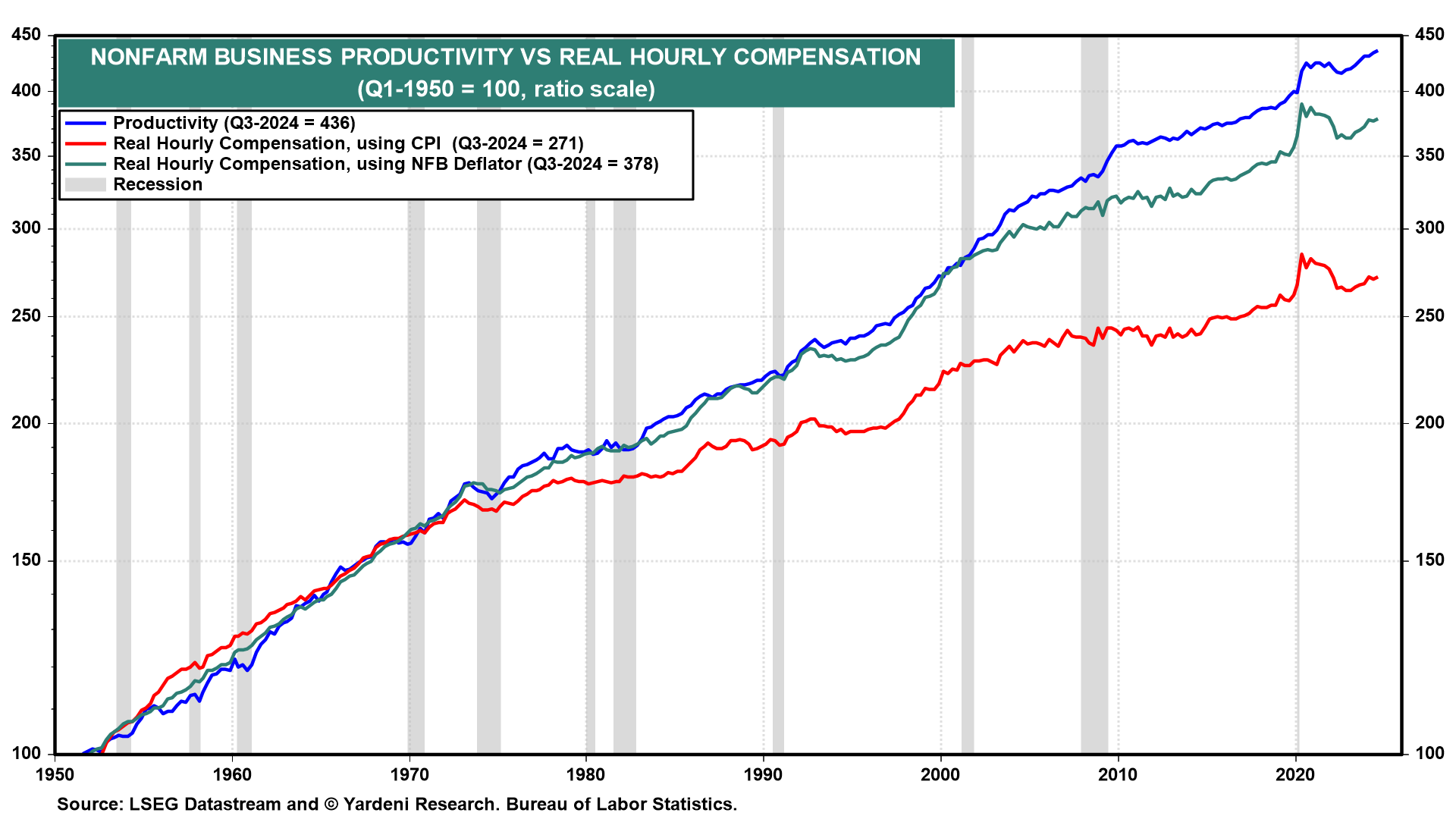

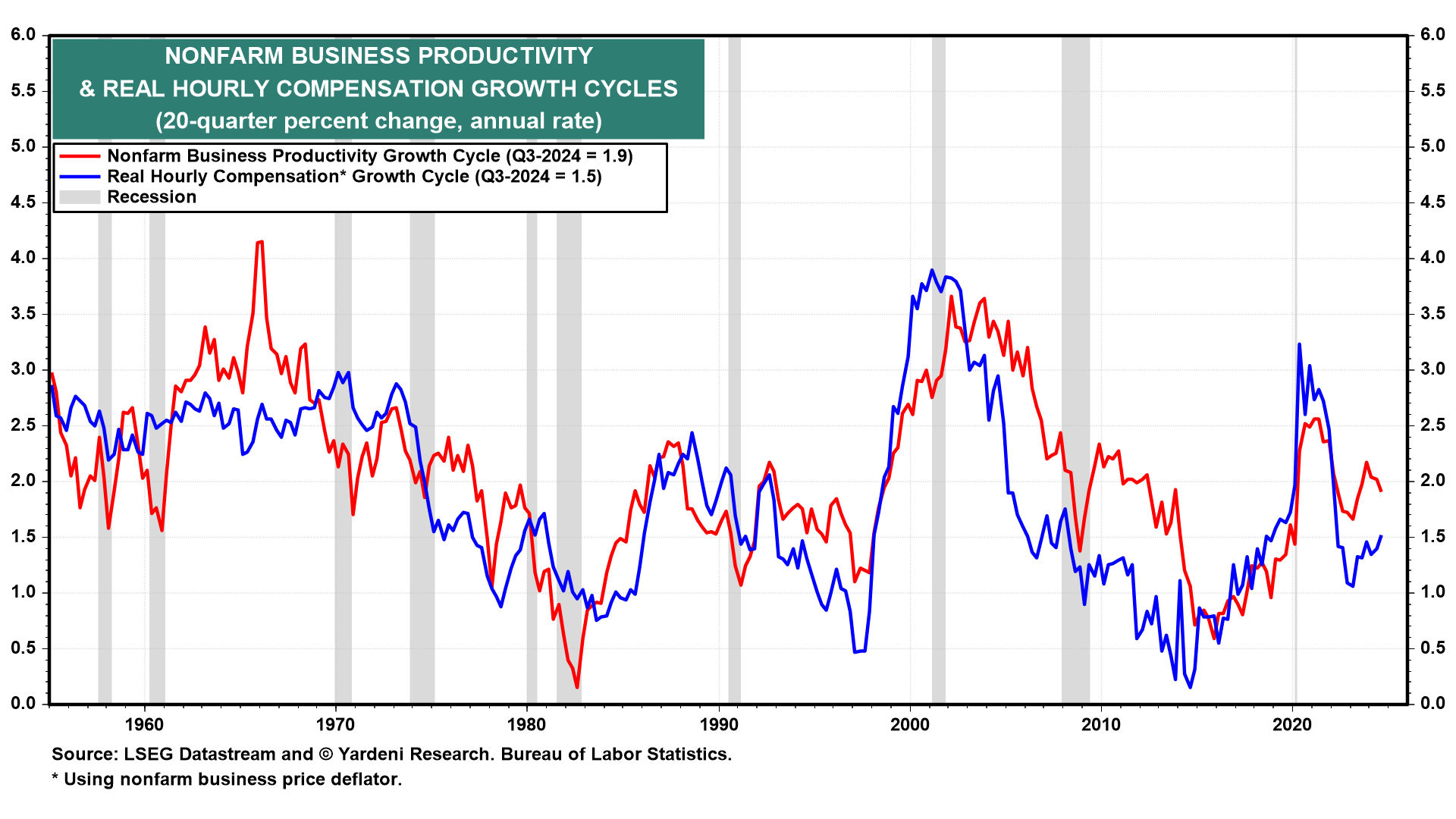

Produktivität und Arbeitskosten

Wie erwähnt, setzen sich die Lohnstückkosten (ULC) aus dem Verhältnis von Stundenlohn zu Produktivität zusammen. Auf einem wettbewerbsorientierten Arbeitsmarkt orientiert sich der real berechnete Stundenlohn im Großen und Ganzen an der Produktivität. Die immer wieder diskutierte Kluft zwischen Löhnen und Produktivität ist fast verschwunden, wenn man statt des Verbraucherpreisindexes (CPI) den Preisindex für den Nonfarm-Business-Sektor als Deflator nutzt. Das macht Sinn, da sich Unternehmen bei ihren Personalentscheidungen eher an den Preisen ihres Outputs ausrichten als an den allgemeinen Lebenshaltungskosten.

Dementsprechend verlaufen die 20-Quartals-Wachstumsraten (annualisiert) der realen Stundenentlohnung und der Produktivität sehr ähnlich. Anders gesagt: Seit Ende 2015 steigt die Produktivität wieder deutlich, und das spiegelt sich in höheren Reallöhnen wider. Genau das ist ein guter Indikator dafür, dass die Kaufkraft der Beschäftigten und deren Lebensstandard wachsen.

Produktivität und Gewinnmargen

Idealerweise sollte es eine enge Beziehung geben zwischen der (gleitenden) Produktivitätswachstumsrate und der Gewinnmarge, gemessen als Vorsteuergewinn aus laufender Produktion in Relation zum nominalen BIP. Tatsächlich passten diese Größen während der 1950er- bis in die 1980er-Jahre recht gut zusammen.

In den 1990ern und 2000ern wurde dieses Bild jedoch ungleichmäßiger, und seit 2010 bestehen sogar gewisse gegenläufige Tendenzen. Weshalb das so ist, wissen wir nicht genau. Fest steht, dass die Gewinnmarge selbst in den fünf relativ schwachen Produktivitätsjahren nach 2010 weiterhin anstieg. Nun, da das Produktivitätswachstum seit Ende 2015 wieder Fahrt aufnimmt, dürften sich die Gewinnmargen aus unserer Sicht weiter stabilisieren oder sogar ausweiten.

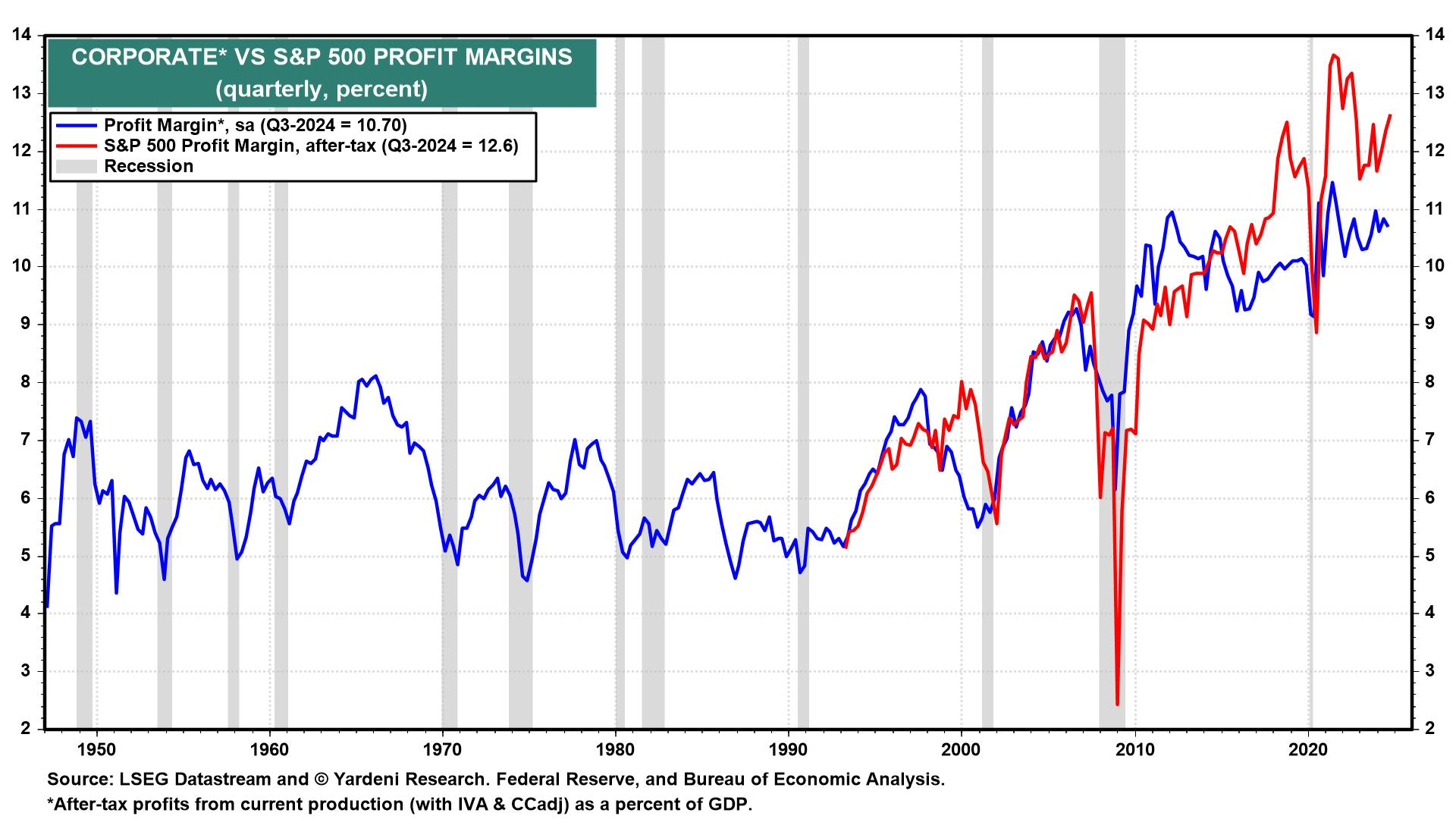

Misst man die Gewinnmarge nach Steuern, kommt man bei der BIP-Statistik auf Werte, die eng der Gewinnmarge im S&P 500 entsprechen.

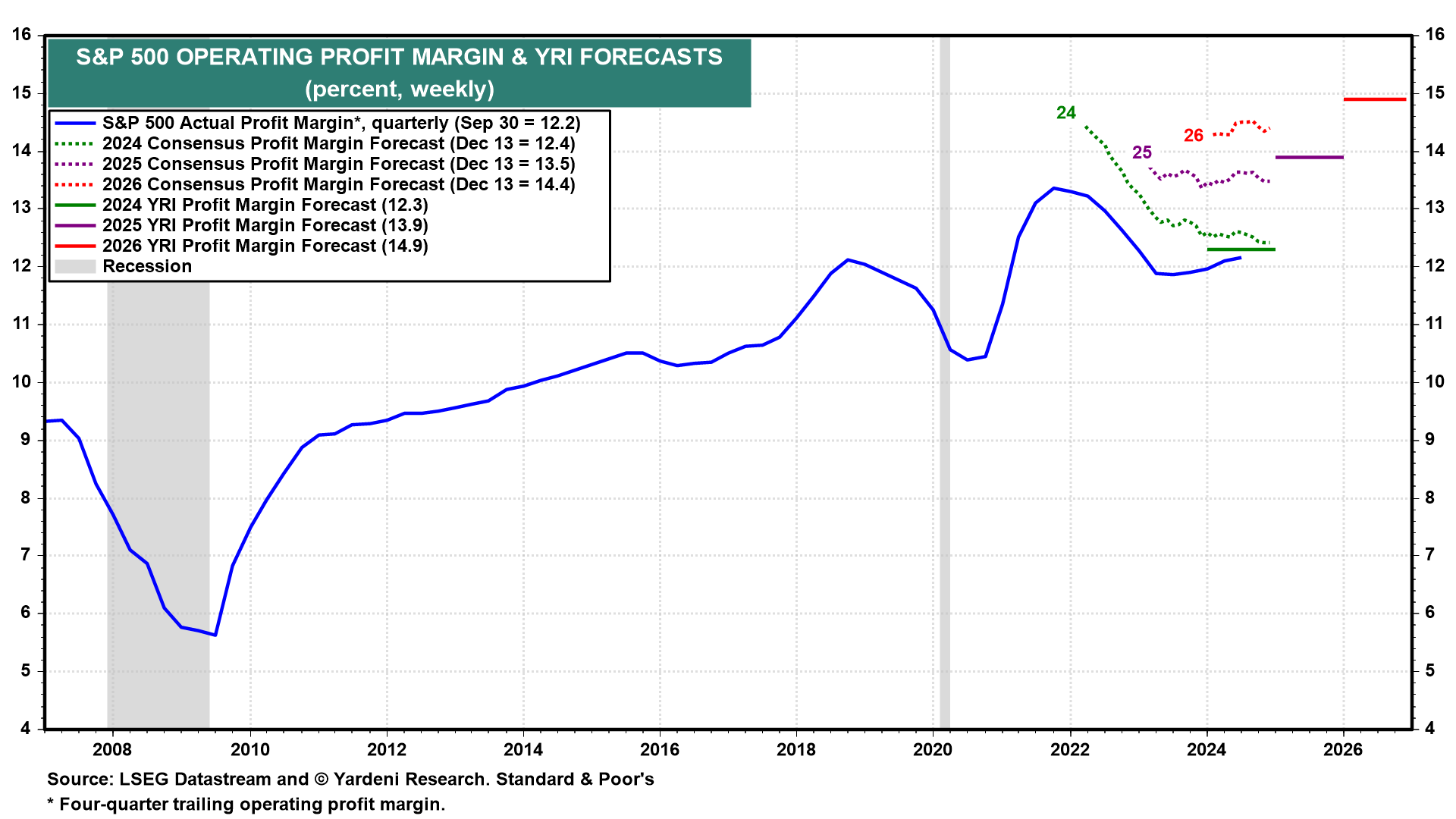

Beide Kennzahlen zeigen seit den frühen 1990ern einen Aufwärtstrend. Man könnte daraus schließen, dass das Produktivitätswachstum ab 2010 womöglich unterschätzt wurde. Unabhängig davon ist unser „Roaring 2020s“-Szenario insgesamt günstig für die Gewinnmargen im S&P 500, und wir halten in den nächsten Jahren neue Rekordstände für sehr wahrscheinlich.

Fazit

Steigende Produktivität wirkt ein bisschen wie ein magisches Elixier: Sie kurbelt das reale Wirtschaftswachstum an, hilft dabei, die Inflation zu begrenzen, sorgt für höhere Reallöhne und treibt am Ende auch die Gewinnmargen. Genau darauf stützt sich unser optimistisches „Roaring 2020s“-Szenario.

Inflation II, Das Schlechte

Nun stellt sich natürlich die Frage, was schiefgehen könnte. Unser positives Basisszenario ließe sich nämlich theoretisch durch andere Entwicklungen über den Haufen werfen – solche, denen wir zwar geringere Wahrscheinlichkeiten zubilligen, die aber dennoch möglich sind.

Aktuell geben wir dem „Roaring 2020s“-Szenario eine subjektive Eintrittswahrscheinlichkeit von 55 %, einem 1990er-ähnlichen Melt-up 25 % und einem eher pessimistischen „Hexenkessel“-Szenario mit möglichen geopolitischen Katastrophen 20 %. Interessanterweise stören geopolitische Krisen die US-Wirtschaft oder deren Aktienmarkt heute anscheinend weniger als früher.

Was sonst noch in diesem „Kessel“ brodelt und für „toil and trouble“ sorgen könnte, um es mit Shakespeares Macbeth zu sagen? Zum Beispiel ein Tarif- und Währungskrieg zur Unzeit, eine mögliche Krise der US-Staatsverschuldung oder eine erneute Beschleunigung der Inflation. Sollte Letzteres eintreten, müsste die Fed ihre expansive Geldpolitik möglicherweise zügig beenden oder sogar auf einen Straffungskurs schwenken.

Aber wie steht es um die Inflation in einem Melt-up-Szenario? Die amerikanische Notenbank hat seit 18. September bereits dreimal die Zinsen gesenkt (summa summarum 75 Basispunkte) – und das in einer Phase, wo manch einer argumentiert, dass dies gar nicht nötig gewesen wäre. Weitere Zinssenkungen würden die Nachfrage wahrscheinlich noch weiter anheizen. Zudem könnte der dadurch entstehende Vermögenseffekt – also steigende Kurse bei Aktien, Immobilien, Bitcoin und Gold – die Verbraucherpreisinflation zusätzlich befeuern. Am Ende sähe sich die Fed dann gezwungen, doch wieder die Zinsen zu erhöhen, was aus einem Aufschwung-Szenario schnell ein Abstiegsszenario machen würde. Derzeit zeigen allerdings die neuesten Daten, dass sich die Inflation womöglich etwas oberhalb der 2,0 %-Marke festsetzen könnte:

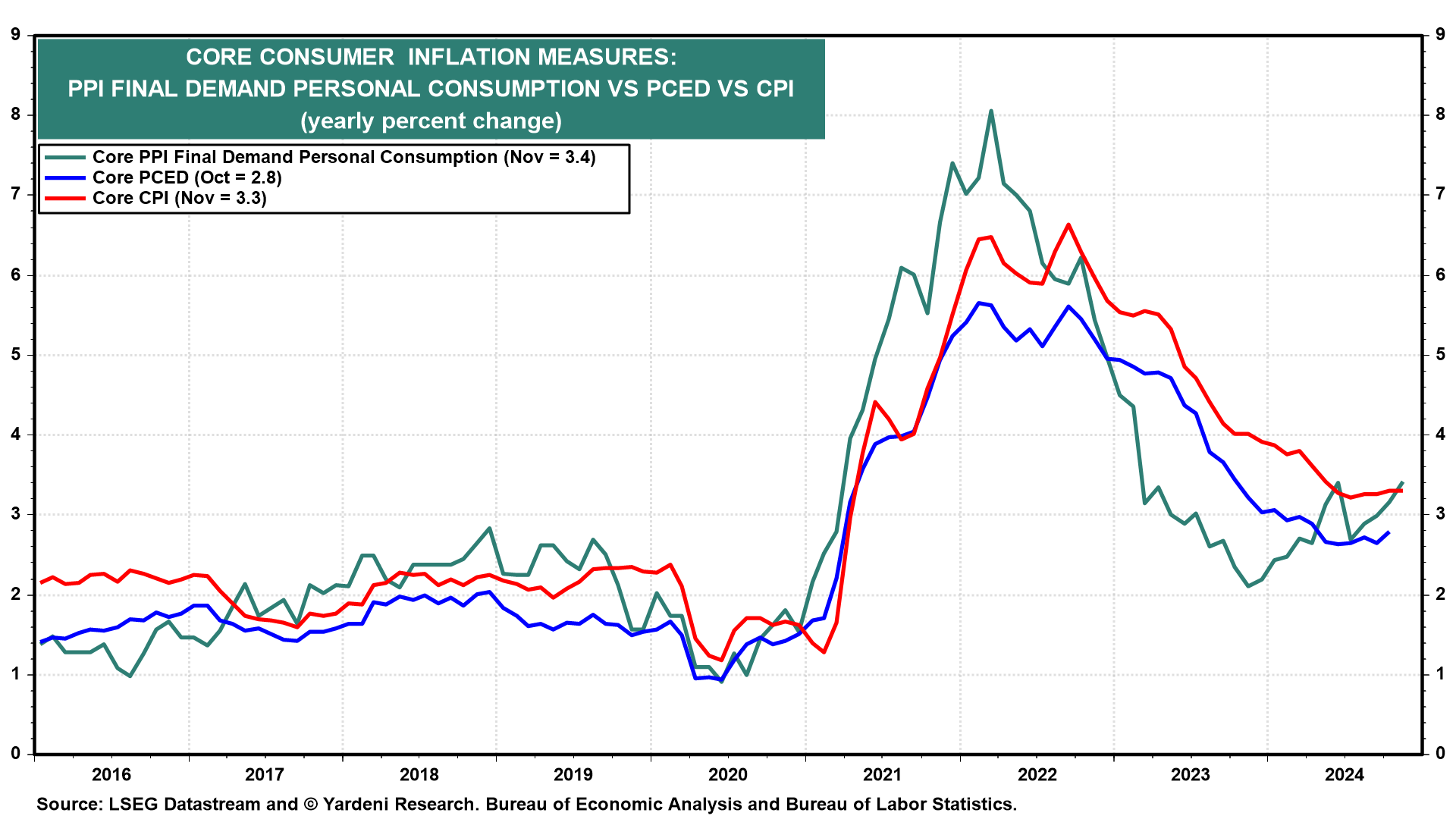

Die Kerninflation (Core-Inflation) beim CPI (November) und beim PCED (Oktober) lag zuletzt bei 3,3 % bzw. 2,8 %. Die entsprechende Kennzahl beim PPI, die sich auf Endverbraucherpreise bezieht, verzeichnete im November ein Plus von 3,4 %. Bei der Veröffentlichung wurden hier einige Werte teils nach oben revidiert, wobei der PPI – anders als CPI und PCED – keine Mietkosten von Haushalten enthält.

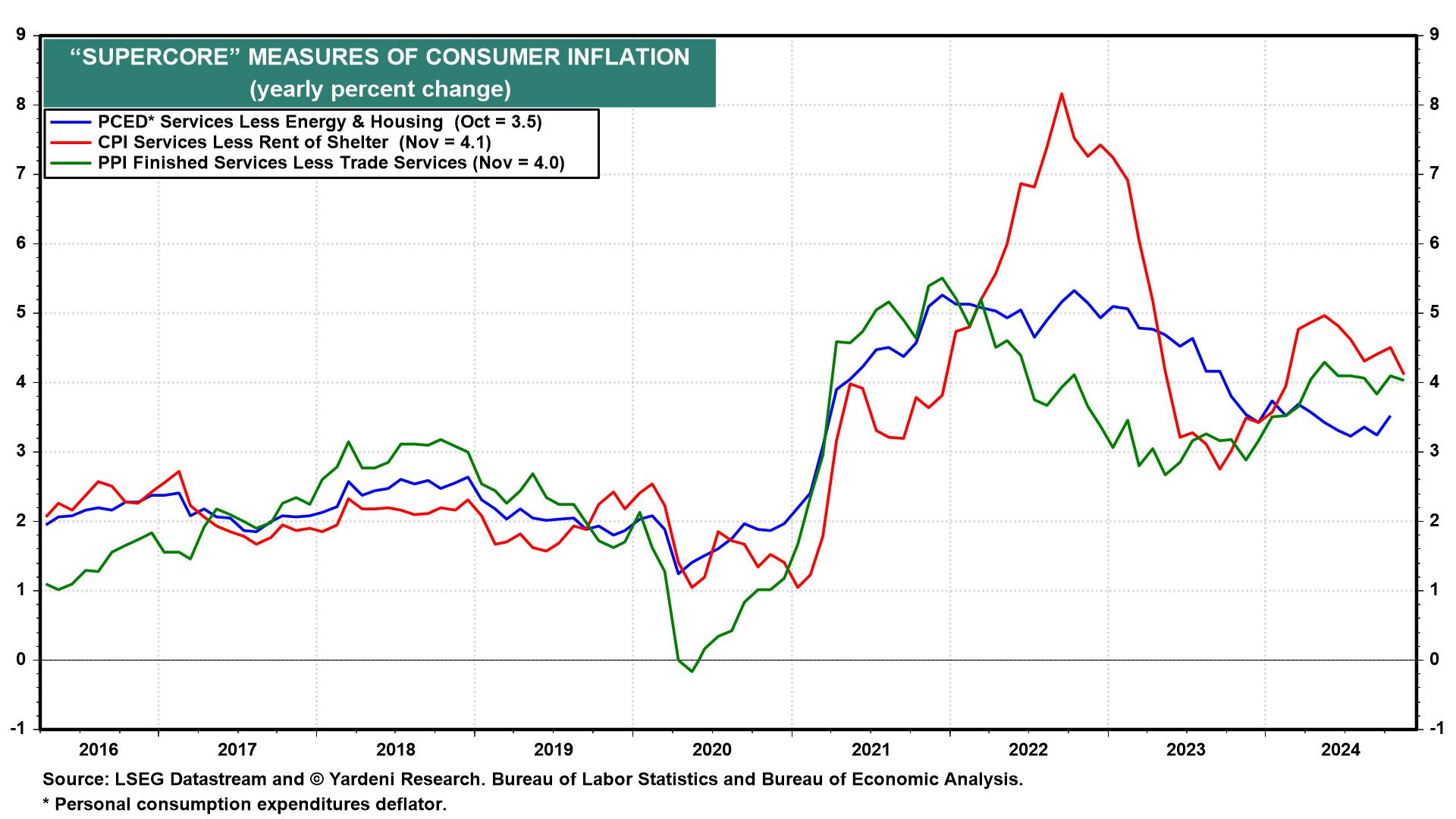

Die sogenannten „Supercore“-Komponenten dieser drei Inflationsmaße (sprich: Dienstleistungen ohne Berücksichtigung der Wohnkosten) sind über die letzten beiden Monate betrachtet bei 4,1 % (CPI), 4,0 % (PPI) und 3,5 % (PCED) geblieben.

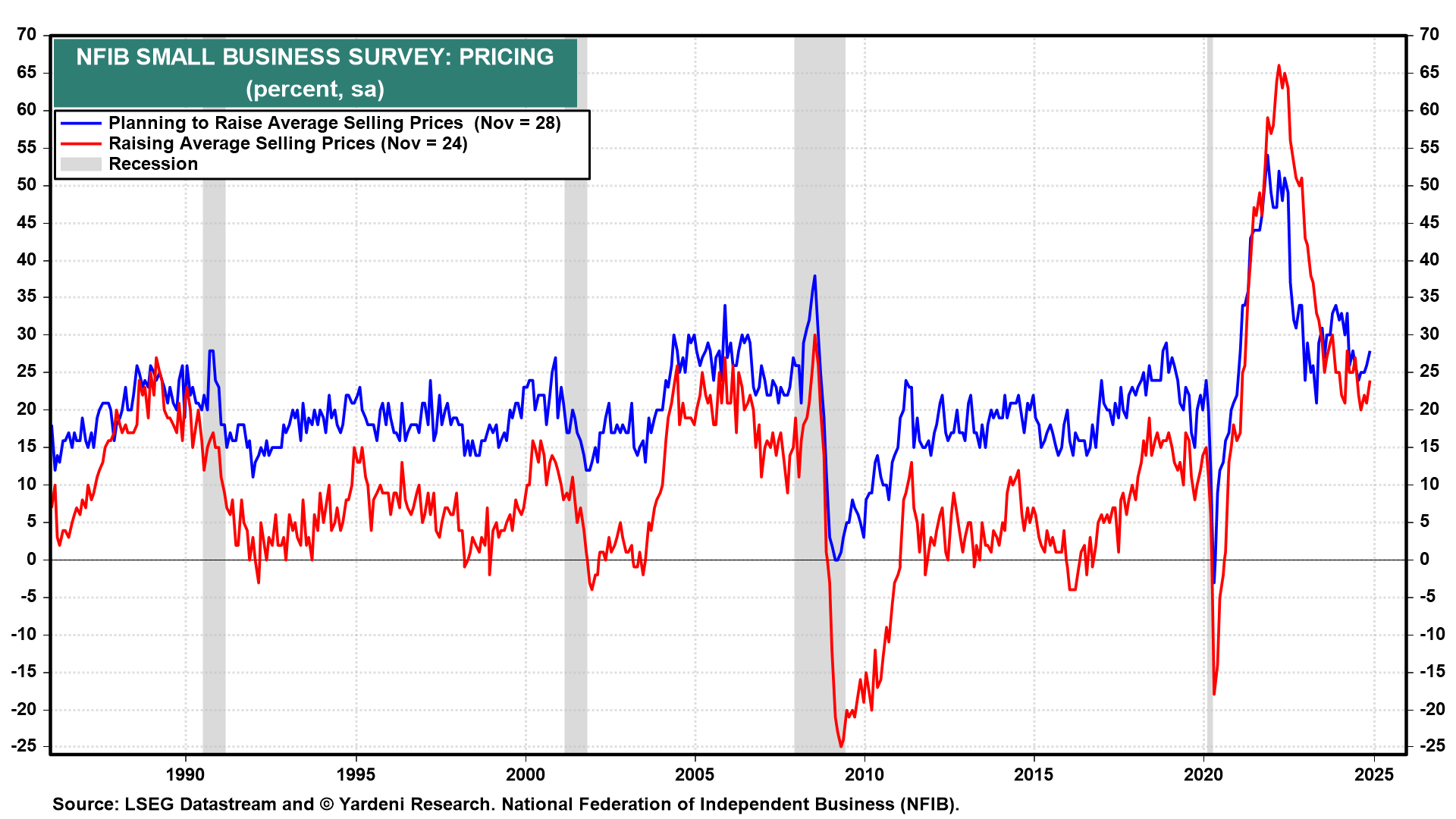

Eine aktuelle Umfrage der National Federation of Independent Business (NFIB) im November zeigt: 24 % der befragten Kleinunternehmer haben ihre Preise bereits angehoben und 28 % planen, dies zu tun. Das liegt zwar unter den Spitzenwerten aus 2022, ist aber immer noch deutlich über dem vorpandemischen Durchschnitt.

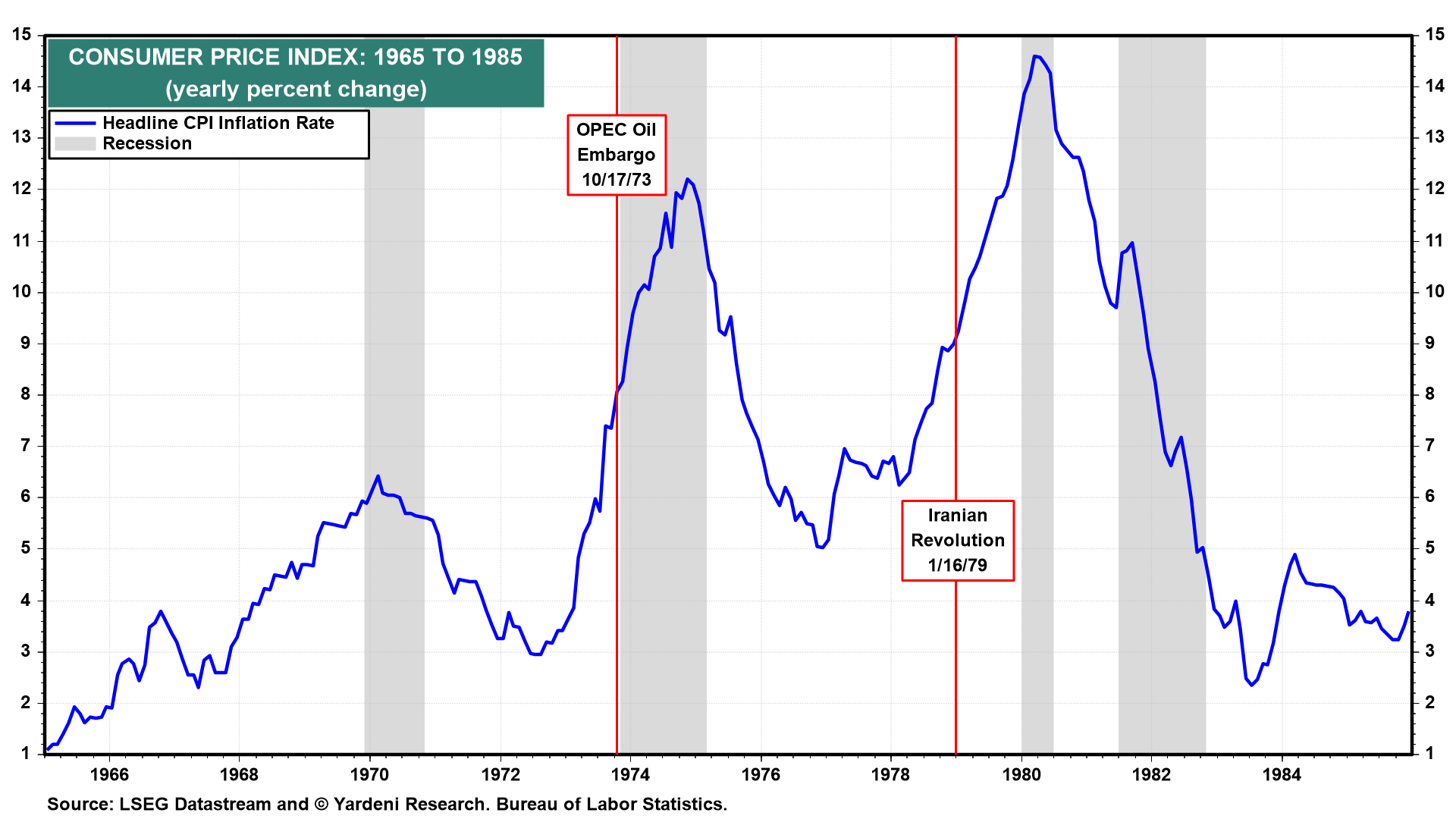

Inflation III, Das Hässliche

Manche, die von einer neuen Inflationswelle („Reflation“) ausgehen, argumentieren, dass sich die Teuerung in der ersten Hälfte der 2020er ähnlich entwickelt hat wie in der ersten Hälfte der 1970er, als sie erst stark anzog, sich dann etwas beruhigte – um in der zweiten Hälfte der 1970er erneut kräftig durchzustarten. Dieses Szenario ist ebenfalls Teil unseres bärischen „Hexenkessel“-Modells. In den 1970ern führten zwei große geopolitische Krisen im Nahen Osten zu rapide steigenden Ölpreisen, was schließlich zur hohen „Great Inflation“ jenes Jahrzehnts beitrug.

Im laufenden Jahrzehnt haben wir auch schon zwei geopolitische Krisen erlebt, die das Potenzial hatten, die Ölpreise stark nach oben zu drücken. Dennoch blieben große Preissprünge bislang aus, weil das globale Ölangebot recht gut mit der Nachfrage Schritt halten konnte – und die Nachfrage sich generell eher verhalten zeigt.