Der mit Spannung erwartete US-Verbraucherpreisindex für Januar war nicht das, was die Börsenbullen sehen wollten.

Die Verbraucherpreise sind zu Beginn des Jahres aufgrund der stark gestiegenen Kosten für Wohnen, Lebensmittel und medizinische Versorgung sprunghaft angestiegen, was ein weiteres Indiz dafür ist, dass die US-Notenbank Fed die Zinsen wohl nicht so bald senken wird.

Laut dem Fed Monitor Tool von Investing.com sehen Investoren nur noch eine 5-prozentige Chance für eine Zinssenkung um 25 Basispunkte auf der März-Sitzung der Fed, während die Chancen für Mai bei etwa 30 % liegen, ein massiver Rückgang von über 90 % vor einigen Wochen.

Für Juni schätzen Händler die Wahrscheinlichkeit einer Zinssenkung auf 75 %.

Heißer und hartnäckiger Inflationsschock

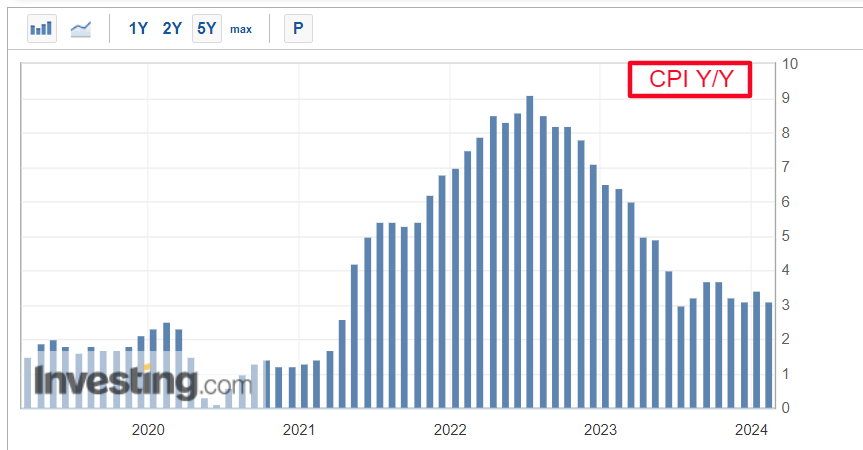

Der US-Verbraucherpreisindex ist im vergangenen Monat um 0,3 % gestiegen, nach einem Zuwachs von 0,2 % im Dezember. In den 12 Monaten bis Januar stieg der jährliche Verbraucherpreisindex um 3,1 %.

Im Dezember hatte der Preisanstieg noch 3,4 % betragen. Die von Investing.com befragten Ökonomen hatten mit einem Monatsanstieg von 0,2 % und einem Jahresanstieg von 2,9 % gerechnet.

Wie die Grafik unten zeigt, ist die VPI-Inflation in den USA seit Sommer 2022, als sie den höchsten Stand seit 40 Jahren erreichte, deutlich zurückgegangen.

Quelle: Investing.com

Auch wenn die Inflationsrate im Trend rückläufig ist, steigen die Preise immer noch deutlich schneller, als es die Fed mit ihrem Ziel von 2 % für vereinbar hält.

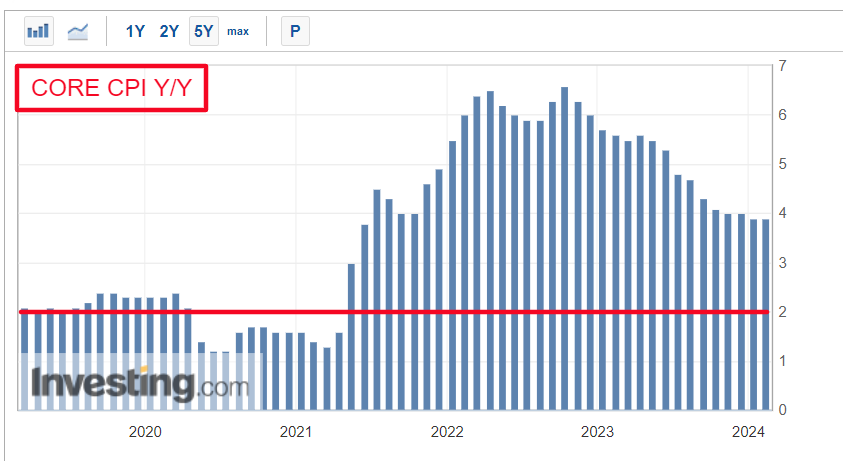

Ohne die volatilen Komponenten Nahrungsmittel und Energie stieg die Kerninflationsrate im Januar um 0,4 %, nach 0,3 % im Vormonat. Auf Jahresbasis stieg die Kernrate um 3,9 %, ebenso stark wie im Dezember.

Quelle: Investing.com

Erwartet wurden 0,3 % bzw. 3,7 %.

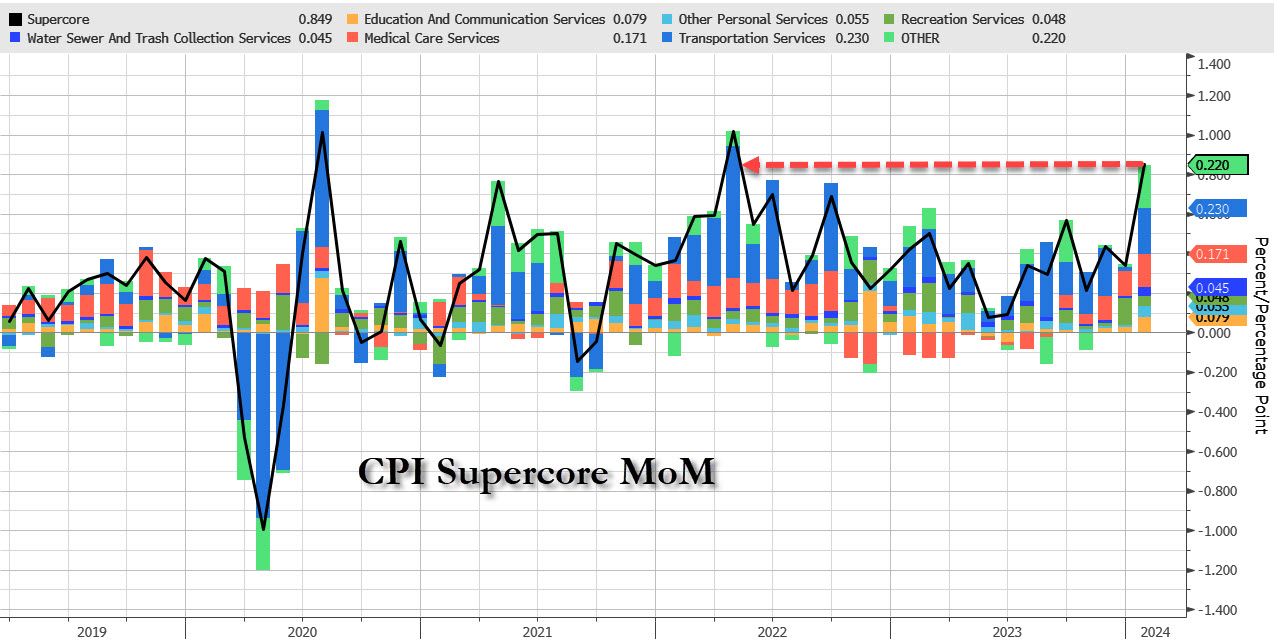

Ein beunruhigendes Zeichen ist, dass die sogenannte "Supercore Inflation", die die Kosten für Dienstleistungen abzüglich der Kosten für Wohnen und Energie misst, im Monatsvergleich um 0,8 % gestiegen ist, so stark wie seit April 2022 nicht mehr.

Quelle: ZeroHedge

Die "Supercore"-Inflation wird von den Fed-Mitgliedern genau beobachtet, sie glauben, dass sie eine genauere Einschätzung der zukünftigen Inflationsentwicklung ermöglicht.

Fazit

Insgesamt deuten diese Zahlen darauf hin, dass der Kampf der Fed gegen die Inflation noch lange nicht vorbei ist und dass die politischen Entscheidungsträger weitere Fortschritte bei den Kerngrößen sehen müssen, bevor sie sich mit einer Zinssenkung anfreunden können.

Darüber hinaus könnte eine weitere Beschleunigung der Verbraucherpreise die Diskussion über eine weitere Zinserhöhung durch den Offenmarktausschuss (FOMC) neu entfachen, nachdem dieser im vergangenen Jahr eine Pause in seinem Straffungszyklus eingelegt hatte.

Die Fed hat ihren Leitzins zuletzt in einer Spanne von 5,25 % bis 5,50 % belassen. Dieser liegt dort bereits seit Juli 2023.

Mit Blick auf die jüngsten Inflationszahlen und das weiterhin solide Wirtschaftswachstum, das von einem robusten Arbeitsmarkt und hohen Konsumausgaben getragen wird, ist es wahrscheinlich, dass die Fed die Leitzinsen länger hoch halten wird, als die Märkte derzeit erwarten.

Was ist jetzt das Gebot der Stunde?

In den kommenden Wochen sollten sich die Marktteilnehmer auf neue Turbulenzen einstellen. Die Risse in der Kursrallye zu Jahresbeginn an der Wall Street werden größer und die Gefahr eines kurzfristigen Rückschlags am Aktienmarkt wächst.

Wenn wir auf das vierte Quartal und die jüngste Aktienrallye zurückblicken, so war ein großer Teil davon von der Hoffnung und Spekulation auf eine bevorstehende Zinssenkung der US-Notenbank getrieben, was nicht mehr der Fall zu sein scheint, da sich der Fed-Pivot vor unseren Augen in Luft auflöst.

Aus diesem Grund habe ich mein Portfolio aus Einzelaktien und ETFs auf eine überwiegend bearishe Position umgeschichtet. Denn ich glaube, dass die negative Kursentwicklung vom Dienstag den Wendepunkt zu einer nachhaltigeren Abwärtsbewegung an den Aktienmärkten markiert.

Zum Zeitpunkt der Erstellung dieses Artikels habe ich eine Short-Position auf den S&P 500, Nasdaq 100 und Russell 2000 über den ProShares Short S&P500 (NYSE:SH), ProShares Short QQQ (NYSE:PSQ) und ProShares Short Russell2000 (NYSE:RWM).

Investoren sollten sich auf ein Szenario einstellen, in dem der S&P 500 auf 4.500 Punkte zurückfällt, was einem Rückgang von fast 9 % gegenüber dem aktuellen Stand entspricht.

Quelle: Investing.com

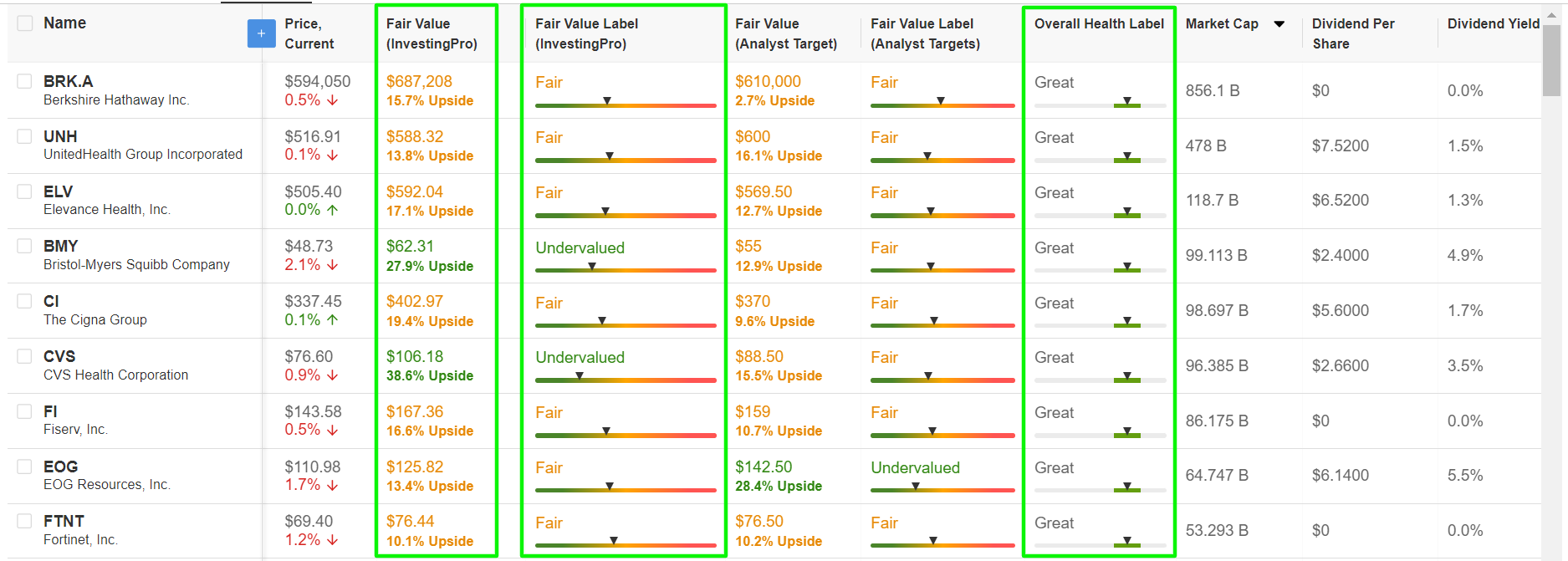

In Anbetracht dessen habe ich den von InvestingPro bereitgestellten Aktienscreener herangezogen, um qualitativ hochwertige Aktien zu identifizieren, die womöglich unterbewertet sind und über starke Fundamentaldaten verfügen, die auf der Grundlage der Pro-Modelle noch weiter nach oben gehen könnten.

Zu den Namen, die es auf die Liste geschafft haben, gehören - wenig überraschend - Warren Buffetts Berkshire Hathaway (NYSE:BRKa), UnitedHealth Group (NYSE:UNH), Elevance Health (NYSE: ELV), Bristol-Myers Squibb (NYSE:BMY), Cigna (NYSE:CI), EOG Resources (NYSE:EOG), Fortinet (NASDAQ:FTNT), Capital One Financial (NYSE:COF), D. R. Horton (NYSE:DHI) (BVMF:D1HI34), und Delta Air Lines (NYSE:DAL).

Quelle: InvestingPro

Mit dem Aktienscreener von InvestingPro können Anleger auf der Grundlage spezifischer Kriterien und Parameter ein riesiges Aktienuniversum durchforsten, um günstige Aktien mit hohem Kurspotenzial zu identifizieren.

InvestingPro bietet Anlegern eine umfassende Analyse unterbewerteter Aktien mit großem Kurspotenzial, die es ihnen ermöglicht, fundierte Entscheidungen zu treffen.

Leser dieses Artikels erhalten mit den Gutscheincodes PROTIPS2024 (1-Jahres-Plan) und PROTIPS20242 (2-Jahres-Plan) einen zusätzlichen Rabatt von 10 %.

Melden Sie sich hier an und verpassen Sie nie wieder einen Bullenmarkt!

Disclaimer: Die in diesem Artikel geäußerten Ansichten geben ausschließlich die Meinung des Autors wieder und sind nicht als Anlageberatung zu verstehen.