Das makroökonomische Narrativ geht von einer Rezession zu einer sanften Landung über.

Am Donnerstag veröffentlichte das Bureau of Economic Analysis (BEA) die erwarteten vierteljährlichen Daten zum Bruttoinlandsprodukt (BIP). Obwohl die revidierten Zahlen für das 2. Quartal noch ausstehen, sind die vorläufigen Ergebnisse äußerst vielversprechend: Das BIP zeigt ein jährliches Wachstum von 2,4 %, eine deutliche Verbesserung gegenüber dem bescheidenen Wachstum von 2,0 % im ersten Quartal.

Die Tatsache, dass das BIP deutlich über den geschätzten 1,8 % liegt, untermauert die sich abzeichnende "weiche Landung". Über ein Jahr lang hatten Ökonomen erwartet, dass auf den aggressivsten Zinserhöhungszyklus seit mehr als 40 Jahren eine Rezession (harte Landung) folgen würde.

Widersprüchliche Makro-Signale

Während die US-Notenbank die Bewertung von Vermögenswerten durch teure Kreditaufnahme bremste, gab es keinen Mangel an rezessiven Signalen, darunter drastische Entlassungen im Technologiesektor und schwerwiegende Bankenzusammenbrüche.

Die Überraschung über das positive BIP-Wachstum folgt einem ebenso positiven Inflationsrückgang im Juni. Die Inflation, gemessen am Verbraucherpreisindex (CPI), fiel mit 3,0 % moderater aus als die geschätzten 3,1 %. Ebenso zeigen die neuen Daten, dass die Kernrate der persönlichen Konsumausgaben (PCE) auf 4,1 % gesunken ist, den niedrigsten Stand seit zwei Jahren.

Aufgrund dieses gesamtwirtschaftlichen Rückenwinds erklärte der Fed-Vorsitzende Jerome Powell am Mittwoch, dass sein Expertenteam "nicht länger eine Rezession prognostiziert". Doch bleibt die Frage, ob das BIP-Wachstum tatsächlich eine sanfte Landung signalisiert.

Der Ursprung des positiven BIP-Wachstums

Obwohl zwei aufeinanderfolgende Quartale mit negativem BIP-Wachstum nicht unbedingt ausschlaggebend sind, spielt es eine große Rolle, ob das National Bureau of Economic Research (NBER) eine Rezession als solche deklariert.

Weitere Faktoren sind die realen Verbraucherausgaben, die Beschäftigungsquote und das reale persönliche Einkommen. Die jüngsten BEA-Daten liefern hier gemischte Signale. Bereinigt um Steuern und andere obligatorische Zahlungen und inflationsbereinigt stieg das real verfügbare persönliche Einkommen um 2,5 %, statt um 8,5 % im Vorquartal.

Auf der anderen Seite stieg die persönliche Sparquote im zweiten Quartal leicht auf 4,4 % des verfügbaren Einkommens an, verglichen mit 4,3 % im ersten Quartal. Aber entscheidend sind die Verbraucherausgaben, die mehr als zwei Drittel der US-Wirtschaft ausmachen. Das Handelsministerium meldete einen deutlichen Anstieg der Konsumausgaben im Juni um 0,4 % (inflationsbereinigt) im Vergleich zu 0,2 % im Mai.

Das BIP-Wachstum war aber nicht nur auf die Verbraucherausgaben beschränkt. Vielmehr spielten auch Anlageinvestitionen außerhalb von Wohngebäuden, private Lagerinvestitionen und gestiegene Ausgaben der Bundesregierung eine entscheidende Rolle bei dieser Entwicklung.

Wirtschaftstätigkeit läuft immer noch auf Sparflamme

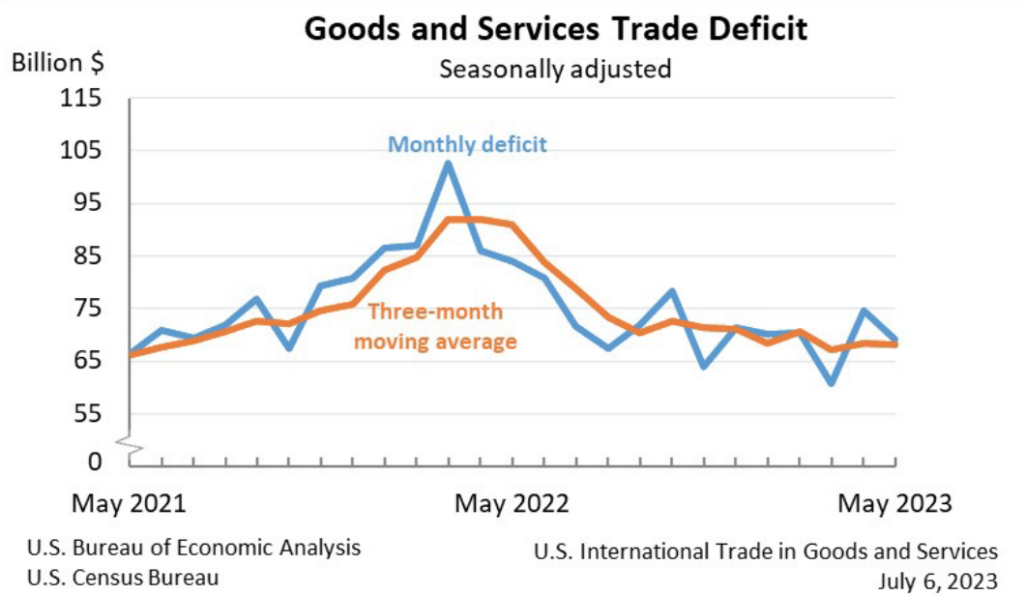

Entgegen der Behauptung einer "sanften Landung" meldete das BEA am 6. Juli einen Rückgang der Importe und Exporte. Die durchschnittlichen Einfuhren sanken um 22,6 Milliarden Dollar gegenüber dem Vorjahr (Mai 2022), während die Exporte nur um 0,3 Milliarden Dollar stiegen, ein Anzeichen für eine schwächere Wirtschaft.

Quelle: BEA

Sowohl die Verbraucher als auch die Bundesregierung haben in der Zwischenzeit Schulden in rekordverdächtiger Höhe angehäuft. Mit Stand vom 1. Quartal 2023 belaufen sich die Schulden der US-Haushalte auf 17,05 Billionen Dollar, aufgeteilt auf Hypotheken, Kreditkarten und Autokredite.

Die Struktur der Hypothekenschulden ist einer der Hauptgründe dafür, dass die Rezession nicht weiter fortschreitet. Das liegt daran, dass die meisten privaten Hypotheken zu einem Zinssatz von weniger als 3 % festgeschrieben wurden und laut Bloomberg MBS-Index (Mortgage Backed Securities) 13,5 Billionen Dollar ausmachen.

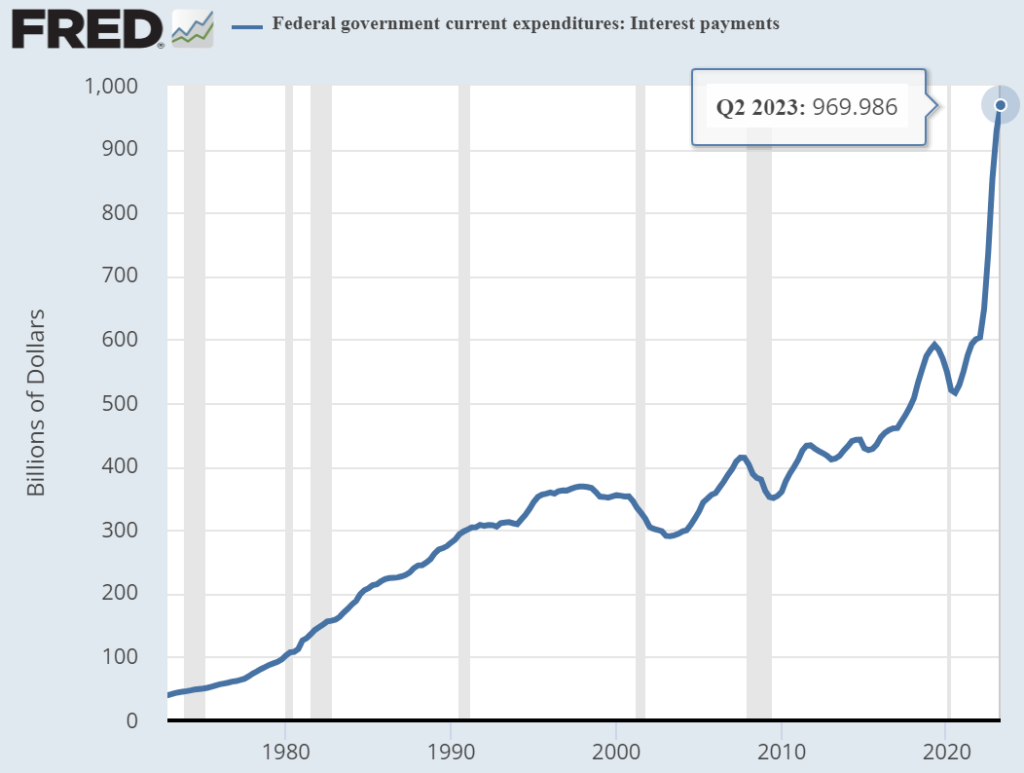

Folglich war dieser enorme Schuldenberg von dem aggressiven Zinserhöhungsprogramm der Fed nicht betroffen. Unterdessen sprengen die Zinszahlungen alle bisherigen Obergrenzen, denn der Zinssatz liegt auf dem höchsten Stand seit 22 Jahren.

Quelle: Federal Reserve

Statt Produktivität zu fördern, steht die Regierung kurz davor, die Schwelle von 1 Billion Dollar für den Schuldendienst zu überschreiten.

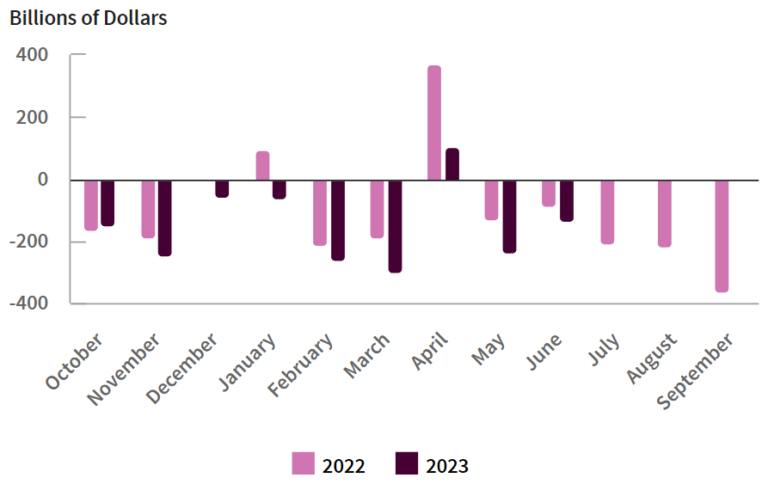

Ein rascher Schuldenanstieg, der in den ersten neun Monaten des Haushaltsjahres 2023 zu einem Haushaltsdefizit von 1,4 Billionen Dollar führt, bedeutet, dass die Regierung einen engeren Handlungsspielraum hat. In diesem Fall kommt es zu einem Wettlauf zwischen Steuereinnahmen zur Bedienung der Schulden und der Verbesserung des Wirtschaftswachstums.

Nicht nur das Haushaltsdefizit steigt weiter an, auch die Einnahmen sind im Vergleich zum Haushaltsjahr 2022 um 11 % niedriger. Bild mit freundlicher Genehmigung des Berichts des Congressional Budget Office (CBO) vom 11. Juli.

Der Arbeitsmarkt ist immer noch robust

Neben der bereits erwähnten Widerstandsfähigkeit des Immobilienmarktes ist auch der Arbeitsmarkt nach wie vor angespannt. Auf mehreren FOMC-Sitzungen wies Jerome Powell darauf hin, dass die Bedingungen auf dem Arbeitsmarkt sich lockern müssten (Verlust von Arbeitsplätzen), um die Inflation auf das 2 %-Ziel zu bringen.

Die Fed hat zwar ein Doppelmandat, nämlich das der Preisstabilität und das der niedrigen Arbeitslosigkeit, aber ersteres hat jetzt Vorrang.

"Ohne Preisstabilität funktioniert die Wirtschaft für niemanden. Insbesondere werden wir ohne Preisstabilität keine anhaltende Periode starker Arbeitsmarktbedingungen erreichen, die allen zugute kommen."

Fed-Chef Jerome Powell auf der Pressekonferenz am Mittwoch

Und wenn die Arbeitslosigkeit ansteigt, ist das per Definition eine Rezession. Zumindest, wenn die Arbeitslosenquote im nächsten Jahr auf 4,5 % steigt, so Joseph Davis, Chefökonom der Vanguard Group:

"Das ist ein Anstieg um 100 Basispunkte. Per Definition handelt es sich also um eine Rezession. Jeder, der glaubt, dass das eine sanfte Landung ist, sperrt sich gegen 150 Jahre Geschichte."

Robuste Wirtschaft auf fragilem Grund

Nicht zuletzt hat die Fed eine schlechte Erfolgsbilanz bei ihren Prognosen. Auf der Pressekonferenz in der vergangenen Woche bekräftigte der Fed-Vorsitzende Powell die "allgemeine Widerstandsfähigkeit der Wirtschaft".

Das Problem ist, dass diese Art von Formulierung schon einmal verwendet wurde, und zwar kurz vor der Großen Rezession von 2008.

Quelle: Reuters

Letzten Endes spricht die zyklische Natur einer auf Schulden basierenden Wirtschaft für einen Deleveraging-Prozess. Ob dieser sanft oder hart ist, muss sich erst noch zeigen.