Rekordhohe Defizite, eine steigende Geldmenge und Inflation sind wohl die Hauptgründe, die Anleger nennen würden, um den Anstieg des Goldpreises zu erklären. Doch anstatt diese Argumente einfach als gegeben hinzunehmen, lohnt sich ein genauerer Blick auf die historischen Zusammenhänge zwischen Gold und wirtschaftlichen sowie marktbezogenen Daten.

Unsere Analyse geht tiefer und hilft Ihnen nicht nur, die Hintergründe für den Goldpreisanstieg zu durchschauen, sondern zeigt auch, dass viele Marktberichte, die Preisentwicklungen erklären, nicht unbedingt verlässlich sind – selbst wenn sie auf den ersten Blick überzeugend wirken.

Was ist Gold?

Gold unterscheidet sich grundlegend von Aktien oder Anleihen: Es bietet keine Ansprüche auf zukünftige Erträge wie Unternehmensanteile oder Schuldtitel einer öffentlichen oder privaten Einrichtung. Anders als Währungen fehlt ihm auch die Sicherheit, die stabile Regierungen ihrer eigenen Währung verleihen.

Im Vergleich zu anderen Rohstoffen spielt Gold eine eher untergeordnete Rolle in der Industrie – sein Hauptwert liegt in seiner Ausstrahlung und Beliebtheit als Schmuck oder Prestigeobjekt. Gerade das macht Gold als Anlage so besonders. Viele Anleger schätzen es als beständigen Wertspeicher und als wertvolle Ergänzung zur Diversifizierung ihrer Portfolios.

Für manche gilt Gold auch als "Ur-Währung" – eine zeitlose Form des Geldes. John Pierpont Morgan (J.P. Morgan) brachte es einst auf den Punkt:

"Gold ist Geld. Alles andere ist Kredit."

Der frühere Vorsitzende der Fed, Alan Greenspan, hat Gold einmal treffend als mehr als nur ein Rohstoff beschrieben. Für ihn ist es eine "Währung", die sich von allem anderen abhebt – und die Nachfrage nach Gold wird weniger durch Schmuck angetrieben, sondern durch das Bedürfnis, dem Papiergeldsystem zu entfliehen, das viele als zunehmend unsicher empfinden.

"Gold ist im Gegensatz zu allen anderen Rohstoffen eine Währung... und der Hauptschub für die Nachfrage nach Gold ist nicht Schmuck. Es geht dabei um nichts anderes als um die Flucht aus einem System, das als Papiergeld wahrgenommen wird, das zu verfallen scheint", so Greenspan im Dezember 2011.

Auf kurze Sicht: Geldmenge, Verbraucherpreisindex, Realzinsen und der USD im Vergleich zum Goldpreis

Unsere Analyse beginnt mit einem Blick zurück: Wir wollen herausfinden, welche Faktoren in den letzten Jahren die stärkste Beziehung zu Gold hatten.

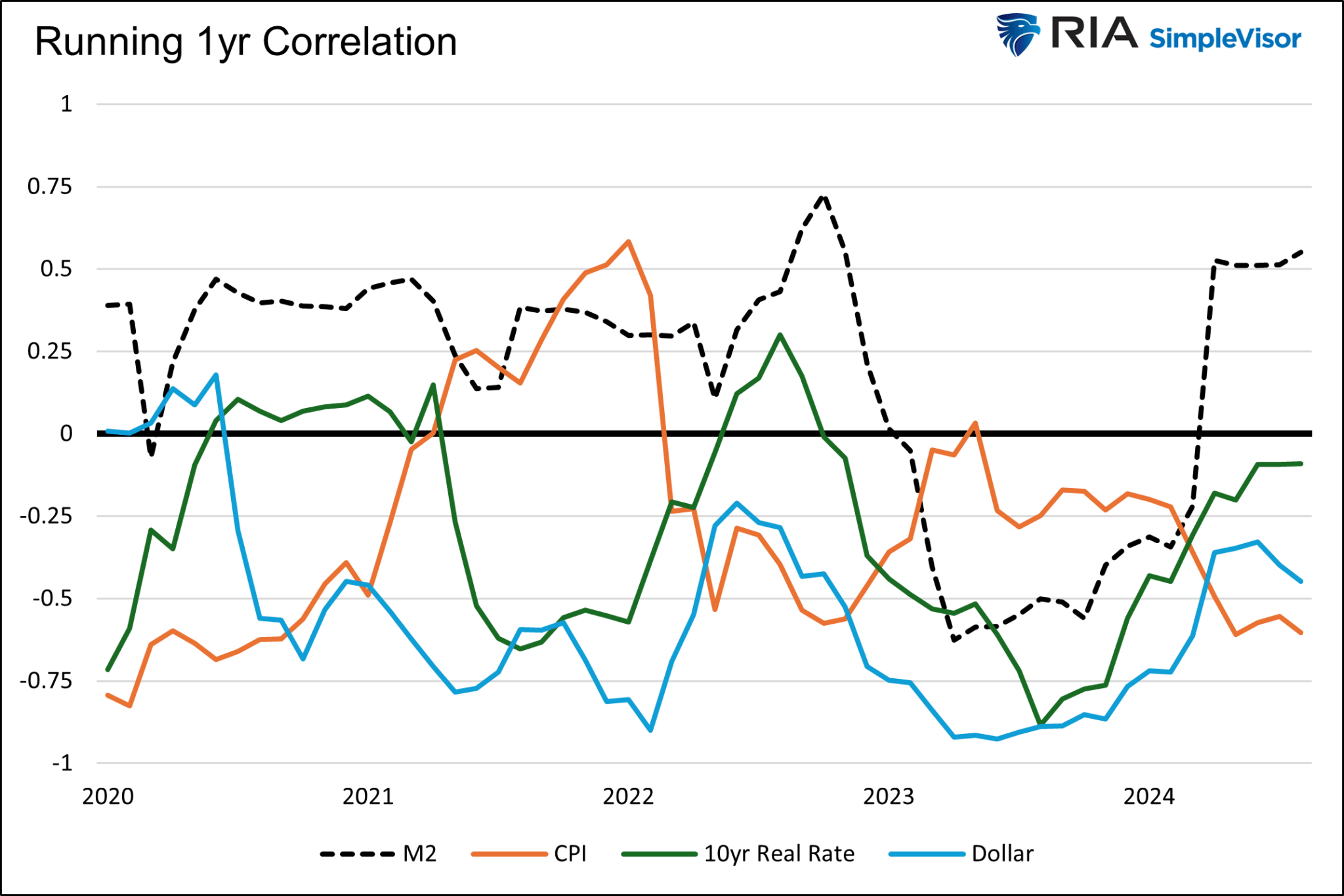

Die folgende Grafik zeigt die Einjahreskorrelation von Gold mit der Geldmenge M2, dem Verbraucherpreisindex (VPI), den 10-jährigen Realzinsen und dem USD-Index seit 2020. Dabei fällt auf, dass sich die Korrelationen der einzelnen Faktoren zu Gold im Laufe der letzten vier Jahre teils deutlich verändert haben. Das liefert spannende Einblicke:

- Bis auf das Jahr 2023 zeigte Gold eine positive Korrelation zur Geldmenge M2. Interessant ist, dass diese Beziehung ins Negative kippte, als die Geldmenge 2023 schrumpfte. Entgegen der allgemeinen Erwartung stieg der Goldpreis, obwohl M2 fiel.

- Gold und der USD-Index bewegten sich über fast den gesamten Zeitraum in entgegengesetzte Richtungen, was auf eine durchgehend negative Korrelation hinweist. Der USD-Index hat kürzlich die wichtige Unterstützung bei 1,00 USD erreicht. Sollte dieser Wert halten, könnte das auf einen schwächeren Goldpreis hindeuten – und umgekehrt, wenn die Unterstützung durchbrochen wird.

- Mit Ausnahme von 2021 bestand zwischen Gold und der Inflation eine überwiegend negative Beziehung. Selbst bei stark steigender Inflation blieb der Goldpreis im Jahr 2021 stabil. In letzter Zeit hat sich die negative Korrelation sogar verstärkt: Während die Inflation sinkt, steigt der Goldpreis. Diese Entwicklung widerspricht der landläufigen Annahme, dass steigende Inflation den Goldpreis automatisch antreiben müsste.

- Die Beziehung zwischen Gold und den 10-jährigen Realzinsen war über den Zeitraum hinweg volatil, jedoch meist negativ. Niedrigere Realzinsen sind häufig mit höheren Goldpreisen verbunden, besonders stark zeigt sich dieser Effekt, wenn die Realzinsen nahe Null liegen.

Auf längere Sicht: Geldmenge, VPI, reale Zinssätze und der USD im Vergleich zum Goldpreis

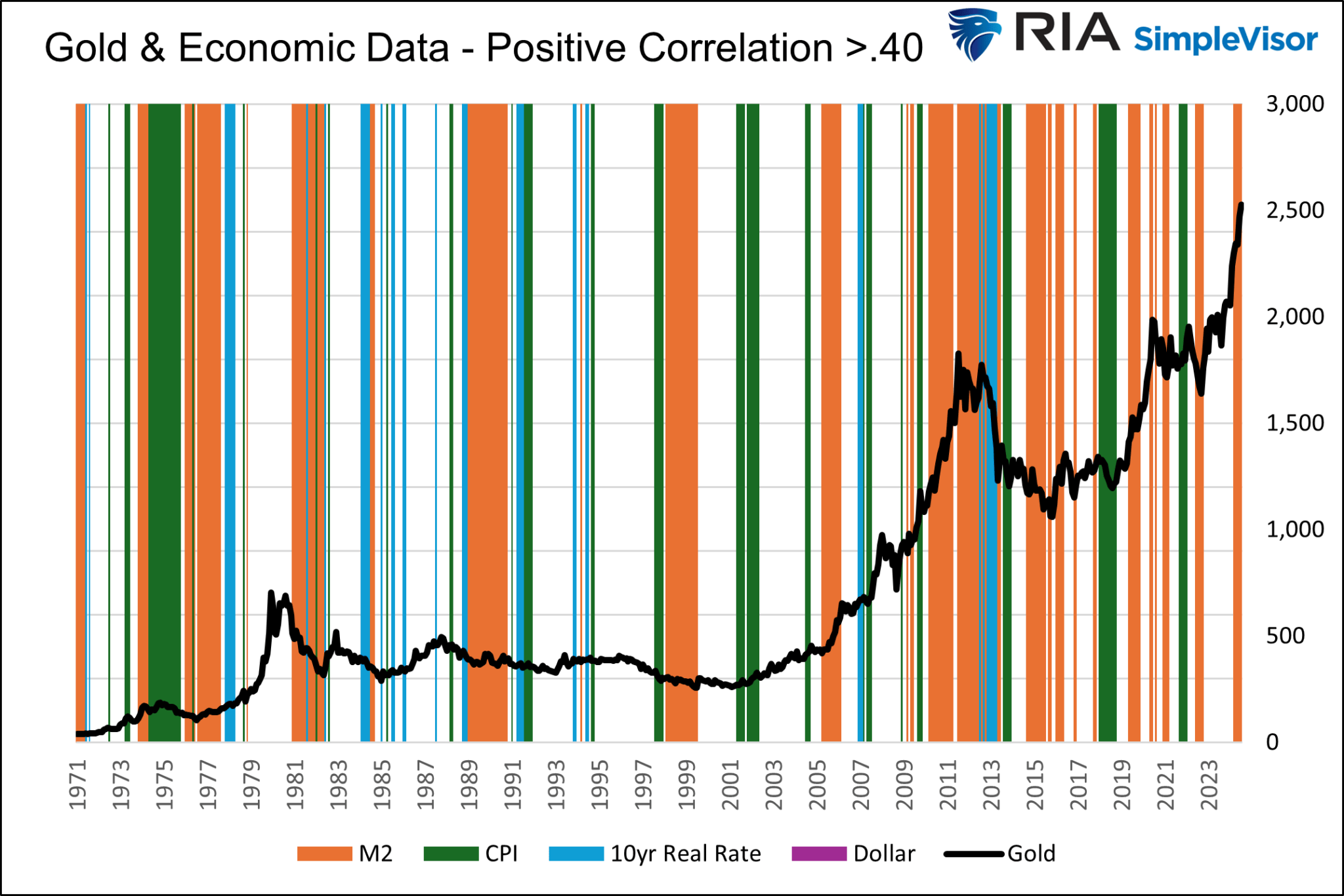

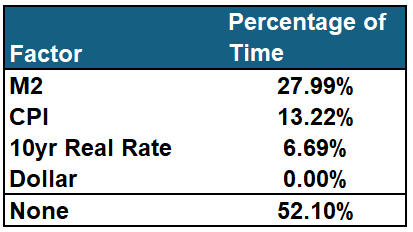

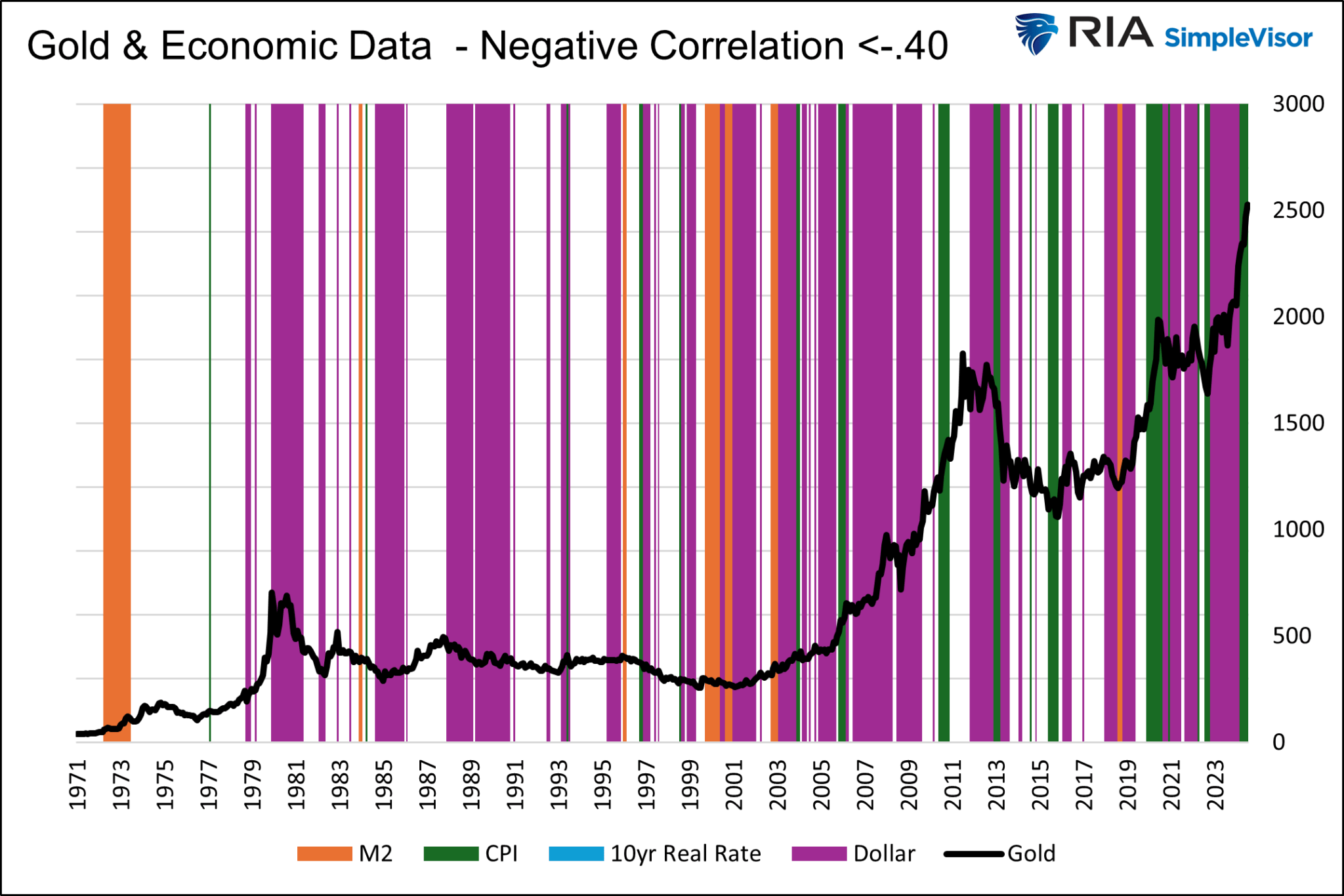

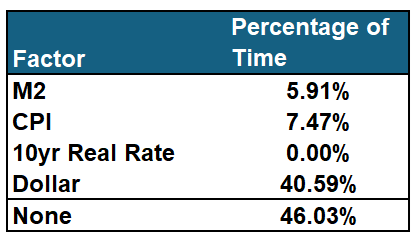

Dieser Teil der Analyse untersucht die monatlichen Einflüsse verschiedener Wirtschaftsfaktoren auf den Goldpreis seit 1971 und basiert auf einer laufenden Einjahreskorrelation.

Um die aussagekräftigsten Faktoren hervorzuheben, haben wir eine Korrelation von +/- 0,40 als Schwellenwert festgelegt. Für Monate, in denen die Korrelation zwischen Gold und einem der Faktoren über +0,40 oder unter -0,40 lag, zeigen die Diagramme und Tabellen diesen spezifischen Faktor mit der stärksten Korrelation an – ob positiv oder negativ. Wenn die Korrelationen zwischen Gold und den Faktoren jedoch im Bereich zwischen -0,40 und +0,40 liegen, gehen wir davon aus, dass Gold in diesem Zeitraum keine starke Verbindung zu einem bestimmten Faktor aufweist.

Zusätzlich teilen wir die positiven und negativen Korrelationen auf, um eine bessere Übersicht und Darstellung der Ergebnisse zu ermöglichen. Unter jeder Grafik fassen wir die Ergebnisse dann tabellarisch zusammen, damit die wichtigsten Einflüsse auf einen Blick erkennbar sind.

Wie die Abbildungen zeigen, variiert der Faktor mit der stärksten Beziehung im Laufe der Zeit. Der USD und Gold scheinen die vorherrschende negative Beziehung zu haben, während der USD und die Geldmenge die häufigste positive Beziehung haben.

Entscheidend ist, dass verschiedene Faktoren zu verschiedenen Zeiten eine starke Beziehung zu Gold haben.

Außerdem gibt es viele Zeiträume, in denen keiner der Faktoren stark mit Gold korreliert. Wenn Sie Gold auf der Grundlage einer dieser Beziehungen handeln, ist es am besten, wenn Sie die aktuelle Stärke der Beziehung bewerten.

Gold und Aktien

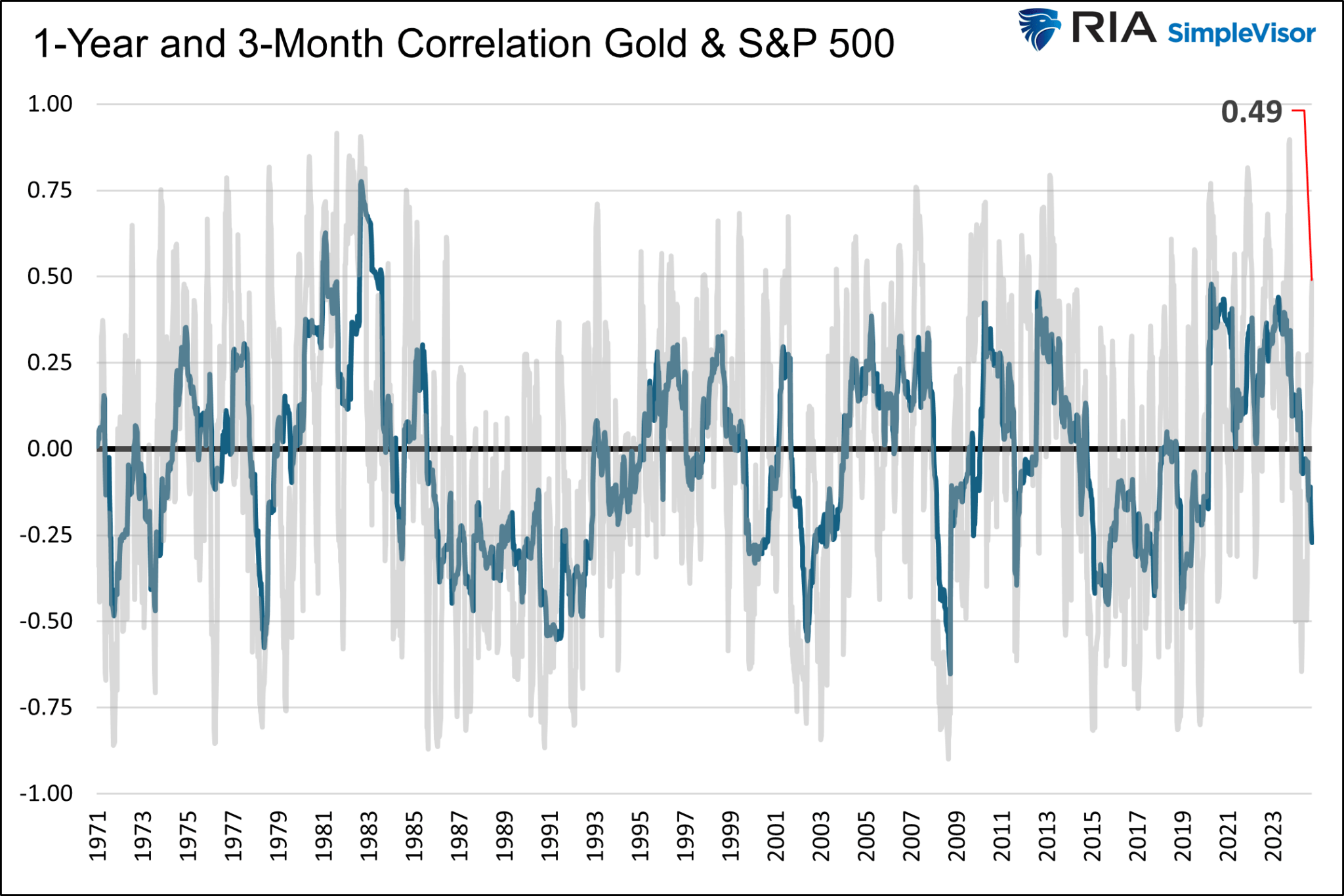

Gold und der Aktienmarkt (auf Grundlage des S&P 500) stehen in keiner sinnvollen langfristigen Beziehung. Wie wir weiter unten zeigen werden, durchlaufen sie jedoch Phasen mit signifikanten positiven und negativen Beziehungen.

In den kürzeren 3-Monats-Zeiträumen kann die Korrelation +/-0,75 überschreiten, was als statistisch signifikant gilt. Die Korrelation über die letzten drei Monate beträgt +0,49.

Gold und Bitcoin

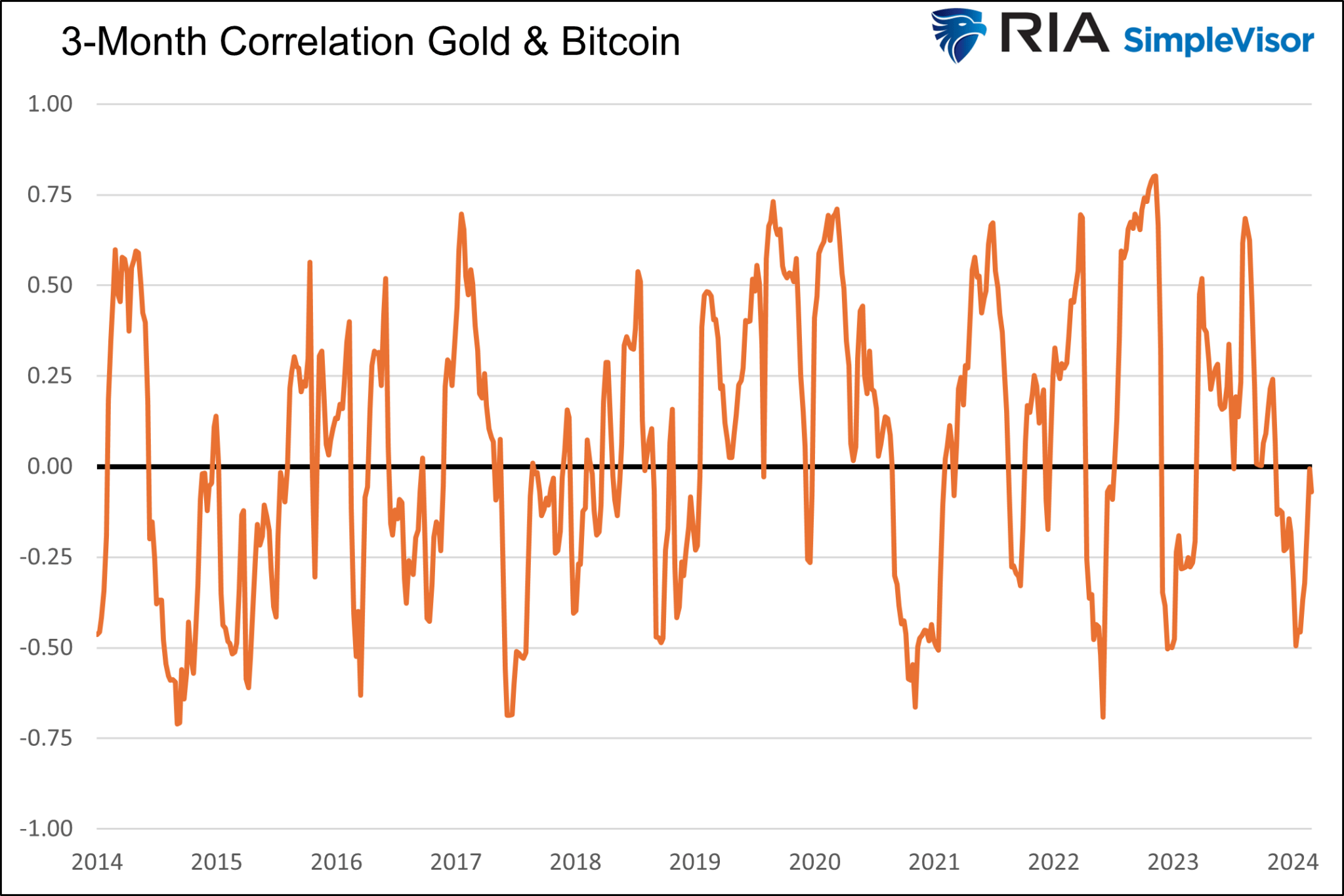

Viele Menschen kaufen Bitcoin aus ähnlichen Gründen wie Gold. Die Digitalwährung wird von vielen einfach als eine alternative Währung angesehen, die den Käufer theoretisch vor der Abwertung des USD schützen sollte.

Da es Bitcoin erst seit etwa zehn Jahren gibt, berechnen wir die Korrelation zwischen Bitcoin und Gold in einem kürzeren rollierenden Zeitrahmen von drei Monaten. Wie man sieht, ist die Korrelation unbeständig, ohne dass eine dominante Beziehung besteht.

Multiple Regressionsanalyse – Die Rolle der Realzinsen

Unsere Daten zeigen, dass Gold tendenziell stärker auf wirtschaftliche als auf marktbezogene Faktoren reagiert. Daher haben wir eine multiple Regressionsanalyse der vier wichtigsten Wirtschaftsfaktoren durchgeführt, um deren kombinierte Korrelation mit dem Goldpreis zu untersuchen. Diese Methode erlaubt es uns, nicht nur die Einzelfaktoren, sondern auch deren gemeinschaftliche Auswirkungen auf den Goldpreis zu bewerten.

Wir haben die Analyse in zwei Zeiträume unterteilt: 1971–2007 und 2008 bis heute. Diese Aufteilung berücksichtigt, ob die Fed quantitative Lockerungsmaßnahmen (QE) einsetzte oder nicht. Trotz der unterschiedlichen Rahmenbedingungen blieben die Ergebnisse in beiden Perioden vergleichbar.

Der Korrelationskoeffizient lag bei 0,23 in der QE-Ära und 0,19 in der Vor-QE-Ära, beides Werte, die auf eine geringe statistische Stärke hinweisen. Dennoch zeigen die t-Statistiken – die messen, wie bedeutend einzelne Faktoren sind –, dass die realen Zinssätze der wichtigste Einflussfaktor auf den Goldpreis bleiben. Ein t-Statistik-Wert von 2,0 oder höher gilt als statistisch signifikant, und die Werte für die realen Zinssätze lagen bei 3,25 (mit QE) und 3,75 (ohne QE).

Unsere Ergebnisse stimmen mit früheren Analysen zum Goldmarkt überein. Weitere Details zu dieser entscheidenden Beziehung und was sie für Investoren bedeutet, finden Sie in unserem Artikel "Goldinvestoren setzen auf die Fed".

Aktuelle Situation

Die zuletzt stark spekulativen Aktivitäten auf vielen Vermögensmärkten und die enge Korrelation zwischen Aktien und Gold deuten für uns darauf hin, dass auch Gold möglicherweise in einer Blase steckt.

Die Inflation geht zurück, das Wachstum der Geldmenge M2 stagniert, und die Realzinsen liegen auf einem hohen Niveau. Historisch betrachtet sind das eigentlich keine Bedingungen, unter denen Gold weiter steigen sollte. Zudem bleibt die Fed bei ihrer eher straffen Geldpolitik, was für den Goldpreis ebenfalls ein eher schlechtes Zeichen ist.

Warum steigt der Goldpreis?

Da sich Gold entgegen seinen normalen Beziehungen zu den wichtigsten Fundamentalfaktoren entwickelt, bleibt als Erklärung für den jüngsten Preistrend nur die positive Korrelation mit dem Aktienmarkt. Wie bei vielen anderen Vermögenswerten auch, scheint das Spekulationsfieber bei Gold unsere Frage zu beantworten.

Die spekulative Atmosphäre kann sich fortsetzen, aber Vorsicht: Gold ist überkauft und weicht von seinen langfristigen fundamentalen Faktoren ab. Wenn die spekulative Dynamik nachlässt, könnte Gold schließlich auf seine fundamentalen Verhältnisse zurückfallen.

Der folgende Text stammt aus unserem Artikel "Marktrallye ohne Ende: Diese Faktoren treiben die Börsenhausse weiter an":

Auf der anderen Seite der Debatte stehen die sogenannten "Goldbugs", die steigende Goldpreise feiern. Sie argumentieren, dass die Schulden und Defizite der USA langfristig die Wirtschaft aushöhlen werden. Michael Hartnett von der Bank of America (NYSE:BAC) beschreibt es wie folgt:

„Nach dem schwächsten Jahrzehnt seit den 1930er Jahren steigen die langfristigen Renditen von Rohstoffen, angeführt von Gold, welches eine Absicherung gegen drei große Bedrohungen darstellt: Schulden, Defizite und Entwertung.“

Dennoch unterstützt die aktuelle Marktentwicklung diese Argumentation nicht vollständig. Historisch gesehen entwickelt sich Gold besonders gut, wenn die Defizite als Prozentsatz des BIP steigen, da dies die Bedenken über die wirtschaftliche Stabilität der USA verstärkt, wie Hartnett betont.

Andererseits schneidet Gold in Phasen wirtschaftlicher Erholung schlecht ab, wenn das Defizit sinkt. Das ergibt Sinn, wenn man außer Acht lässt, dass der Goldpreis seit 2020 stark gestiegen ist, obwohl die US-Wirtschaft robust bleibt und das Defizit im Verhältnis zum BIP weiterhin sinkt.

Fazit

Ein erfolgreiches Investment in Gold erfordert ein klares Verständnis dafür, welche Faktoren den Goldpreis gerade am stärksten beeinflussen. Die Gewichtung dieser Faktoren kann sich im Laufe der Zeit ändern, und aktuell treiben kurzfristige Spekulationen die Preise an. Solche kurzfristigen Bewegungen können jedoch dazu führen, dass die fundamentaleren, langfristigen Beziehungen, auf die sich viele Anleger verlassen, in den Hintergrund geraten.

Wie bei anderen spekulativen Anlagen ist es essenziell, Preistrends, Marktdynamik und die grundlegenden Einflussgrößen gut zu verstehen, um fundierte Entscheidungen im Goldhandel treffen zu können.