„Der neue Bullenmarkt ist da!“ In den letzten Tagen hat der Ruf nach einem neuen Bullenmarkt die Schlagzeilen und Medienkommentare beherrscht. So heißt es u.a.:

„In einer triumphalen Rallye schloss der S&P 500 am Donnerstag im Bullenmarkt und verzeichnete einen eindrucksvollen Anstieg von 20% seit seinem letzten Tiefpunkt am 12. Oktober 2022. Damit ist der Bärenmarkt, der im Januar 2022 seinen Anfang nahm, endgültig Geschichte.“ - Wir befinden uns in einem neuen Bullenmarkt, CNN

Oder:

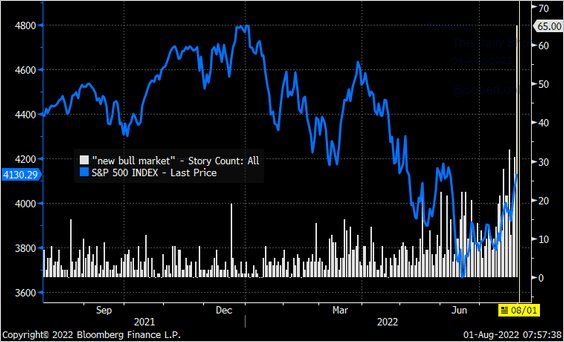

„Obwohl die Fed die Zinsen anhebt, ihre Bilanz zurückfährt und die Inflation bei 9 % liegt, haben ein Großteil der Finanzmedien und Marktgurus beschlossen, dass der Bärenmarkt nun vorbei ist und ein neuer Bullenmarkt beginnt. Wie man sieht, ist mit dem Aufschwung des Marktes auch die Zahl der Artikel in die Höhe gegangen, in denen von einem neuen Bullenmarkt die Rede ist.“

Hier der Haken ....

Das zweite Zitat stammt nämlich aus unserem wöchentlichen Newsletter vom 6. August 2022.

Zu diesem Zeitpunkt war der Markt von den Tiefstständen im Juni um mehr als 20 % gestiegen und hatte damit das Niveau eines Bullenmarktes erreicht. Die Medien sprangen schnell auf den Zug auf und erklärten den Bärenmarkt für tot und vorbei.

Darüber hinaus hatte der Markt ein 50%iges Fibonacci-Retracement von den Tiefstständen vollzogen (er hatte die Hälfte des vorherigen Rückgangs aufgeholt), was historisch gesehen signalisiert, dass sich die Märkte in den nächsten 12 Monaten besser entwickeln werden.

„Seit dem Zweiten Weltkrieg hat der S&P jedes Mal, wenn er 50 % des Kursrückgangs des Bärenmarktes wieder wettgemacht hat, zwar das vorherige Low erneut getestet, aber nie ein tieferes Low erreicht", erklärt Sam Stovall, Chief Investment Strategist bei CFRA Research

Das Problem war also, dass die pessimistische Phase noch nicht vorbei war und der Markt in den anschließenden Monaten neue Lows erreichte, wie man sieht.

Die Lehre daraus ist, dass nur weil die technischen Indikatoren auf den Beginn eines neuen Bullenmarktes hindeuten, daraus nicht zwangsläufig ein solcher Aufschwung resultiert. Allerdings gibt es wesentliche Unterschiede zwischen damals und heute.

Wie man sieht, hatte sich der Markt um mehr als 20 % von den Tiefstständen erholt und 50 % der vorherigen Bewegung wettgemacht, wurde aber UNTER dem gleitenden 200-Tage-Durchschnitt (DMA) gehandelt.

Das lässt vermuten, dass sich der Markt im Bärenterritorium befand und Erholungen bis zum 200-DMA eine potenzielle Gelegenheit darstellten, die Holdings zu reduzieren, statt sie zu erhöhen.

Aktuell sehen wir eine andere technische Konstellation.

Bärenmärkte vs. Korrekturen

Wir haben bereits in der Vergangenheit besprochen, warum die Rückgänge in den Jahren 2020 und 2022 keine „Bärenmärkte“ waren.

Es handelte sich vielmehr um „Korrekturen“ innerhalb eines kontinuierlichen Bullenmarktes. So heißt es dort u.a.:

„Was definiert einen Bärenmarkt? Für die Beantwortung diese Frage müssen wir uns zunächst auf eine grundlegende Definition einigen.“

- Von einem Bullenmarkt spricht man, wenn die Preise über einen längeren Zeitraum hinweg steigen.

- Von einem Bärenmarkt sprechen wir, wenn der vorherige positive Trend endet und die Kurse nach unten tendieren.

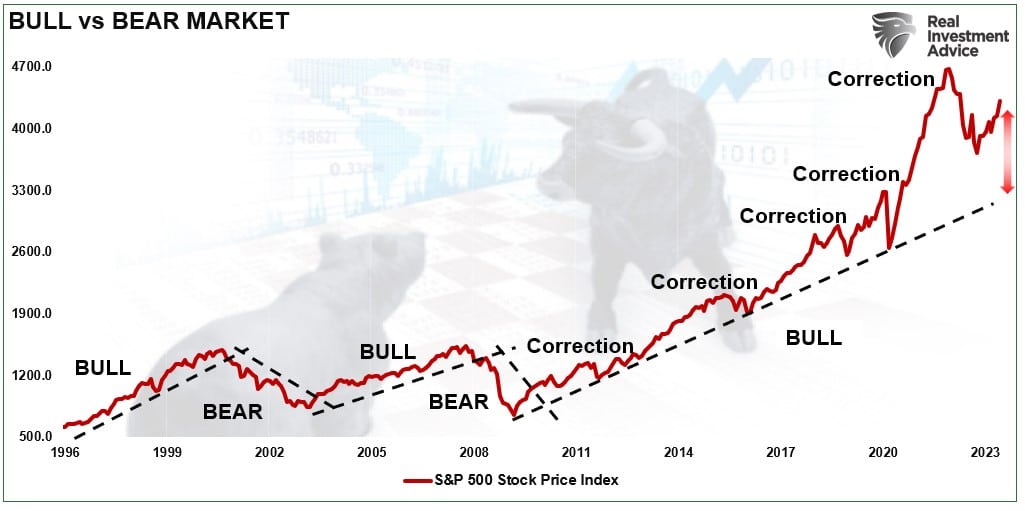

Die folgende Abbildung veranschaulicht den Unterschied. Bei der Betrachtung von Preistrends wird der Unterschied deutlich und aussageträchtig.

Diese Unterscheidung ist auch wichtig, wenn man „Korrekturen“ und „Bärenmärkte“ voneinander abgrenzt.

- „Korrekturen“ treten innerhalb kurzer Zeiträume auf, brechen den vorherrschenden Preistrend nicht und werden schnell durch eine Rückkehr der Märkte zu neuen Höchstständen beendet.

- „Bärenmärkte“ sind längere Phasen, in denen die Kurse über lange Zeiträume in einer Seitwärtsentwicklung verharren oder nach unten tendieren, da die Bewertungen zurückfallen (Mean-Reversion-Effekt)“.

Der Preisrückgang im März 2020 vollzog sich ungewöhnlich schnell, wenn man die monatlichen Schlusskurse zugrunde legt. Dieser Rückgang hat jedoch den langfristigen Aufwärtstrend nicht gebrochen. Der Markt kehrte auch schnell zu neuen Höchstständen zurück, was darauf hindeutet, dass es sich um eine „Korrektur“ gehandelt hat.

Auch der Rückgang im Jahr 2022 stellte den langfristigen Aufwärtstrend nicht in Frage und führte nicht zu einer Umkehr der Bewertungen. Auch das deutet darauf hin, dass es sich um eine Korrektur und nicht um einen Bärenmarkt handelte.

In beiden Fällen hatte sich der Markt so weit über den langfristigen Aufwärtstrend hinaus gestreckt, dass Korrekturen von mehr als 20 % erforderlich waren, um diese Abweichungen umzukehren. Der Rückgang war aber nicht signifikant genug, um den Aufwärtstrend der Kurse zu brechen.

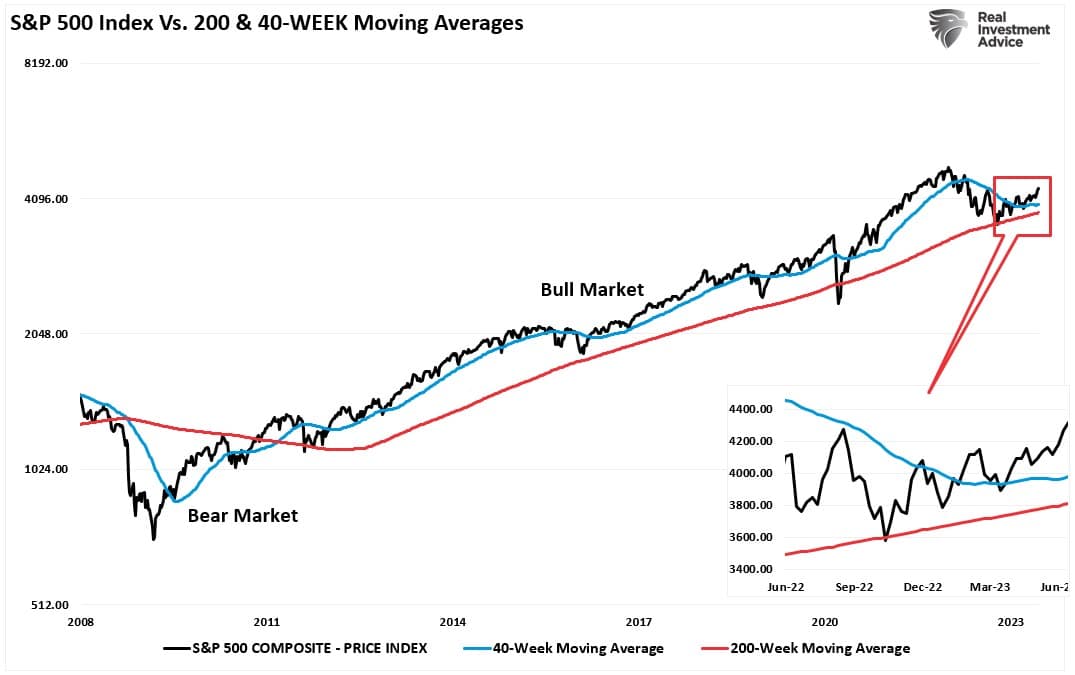

Eine weitere Möglichkeit, Bärenmärkte, Korrekturen oder auch neue Bullenmärkte zu betrachten, ist die Verwendung von längerfristigen gleitenden Durchschnitten. Der gleitende 40- und 200-Wochen-Durchschnitt gibt einen zuverlässigeren Überblick über die Kursentwicklung.

Wenn der Markt über dem gleitenden 40-Wochen-Durchschnitt (WMA) handelt, sind die Märkte tendenziell optimistisch. Das Durchbrechen des 40-WMA führt häufig zu einem Test des längerfristigen Aufwärtstrends, der durch den 200-WMA definiert wird.

Das Unterschreiten des 200-WMA (wie 2008) signalisiert einen Bärenmarkt.

Es ist schwer zu behaupten, dass wir uns in einem „neuen Bullenmarkt“ befinden, wenn der Aufwärtstrend schon seit den Tiefstständen von 2009 intakt ist. Allerdings gibt es einen Unterschied zwischen der 20%igen Rallye im Jahr 2022 und der derzeitigen Rallye im Jahr 2023.

Dieses Mal ist es anders

Wir befinden uns zwar nicht in einem neuen Bullenmarkt, aber es gibt einen Unterschied zwischen der aktuellen Aufwärtsbewegung und dem, was wir 2022 gesehen haben. Wie weiter oben dargestellt, stieg die 20%-Erholung im Jahr 2022 bis zum 200-DMA und scheiterte an diesem Widerstand.

Der Unterschied besteht darin, dass der Markt derzeit deutlich über dem 200-DMA gehandelt wird - mit einem „bullish Golden Cross“ des 50-DMA über dem 200-DMA.

Das technische Umfeld unterscheidet sich deutlich von dem des Jahres 2022 und lässt erwarten, dass die Aktien in den kommenden Monaten weiter steigen werden.

Das bedeutet allerdings KEINESFALLS, dass wir auf dem Weg dorthin keine Korrekturen erleben werden.

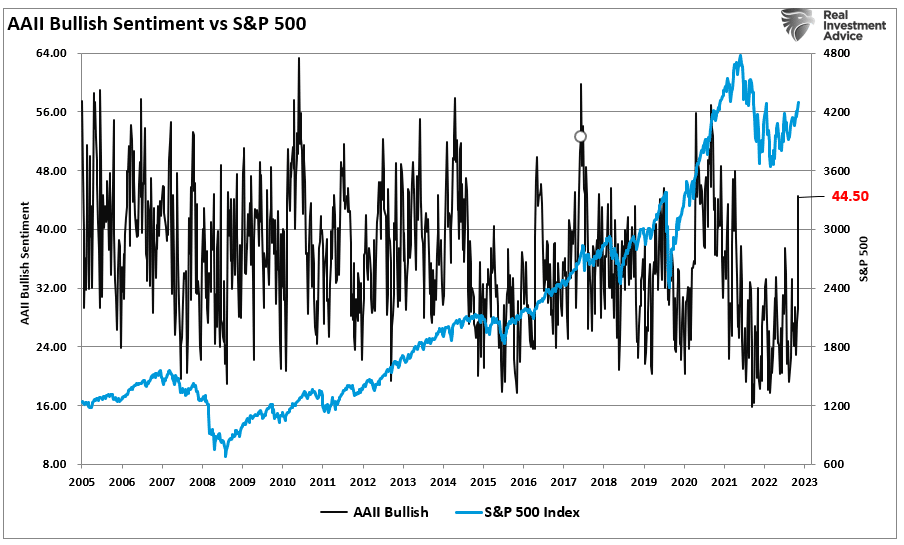

Zwar befinden sich die Märkte zweifellos in einem Aufwärtstrend, doch ist der jüngste Anstieg des Überschwangs, wie im jüngsten Beitrag erwähnt, bemerkenswert.

„Die derzeitige Jagd nach Aktien, die mit „künstlicher Intelligenz“ zu tun haben, steht natürlich stark im Mittelpunkt. Zum ersten Mal seit dem letzten Jahr stehen die Privatanleger wieder mit beiden Beinen in den Märkten.“ - Ist die K.I. Das neue Dot.com?

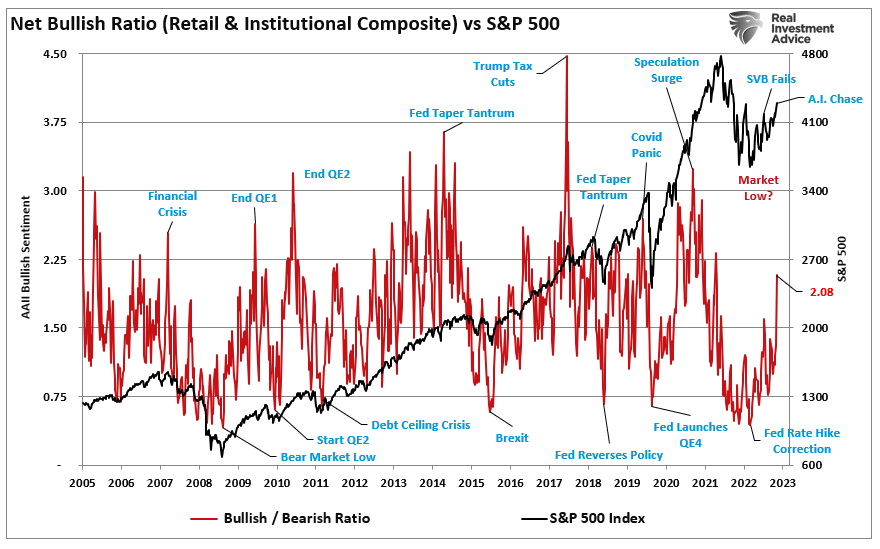

Der Wechsel von einer pessimistischen zu einer optimistischen Stimmung hat sich seit Anfang März stetig vollzogen. In jüngster Zeit kam es jedoch zu einer klaren Kapitulation, als anscheinend auch die letzten Bären zum Bullenlager überliefen. Im Zuge des Marktanstiegs hat sich das Verhältnis „Net Bullish Ratio“ (optimistische minus pessimistische Anleger) von Privatanlegern und professionellen Investoren in den letzten Wochen deutlich nach oben geschraubt. Auch wenn sich diese Kennzahl nicht auf einem Niveau befindet, das üblicherweise mit Marktspitzen assoziiert wird, lässt der starke Anstieg auf eine Kapitulation der Bären vermuten.“

Der kritische Punkt dieser Entwicklung ist dieser:

„Auch wenn dieser Stimmungsumschwung noch nicht so extrem ist, so ist er doch oft eher ein Zeichen für das Ende einer Rally als für einen Beginn.“

Ein bisschen überzogen?

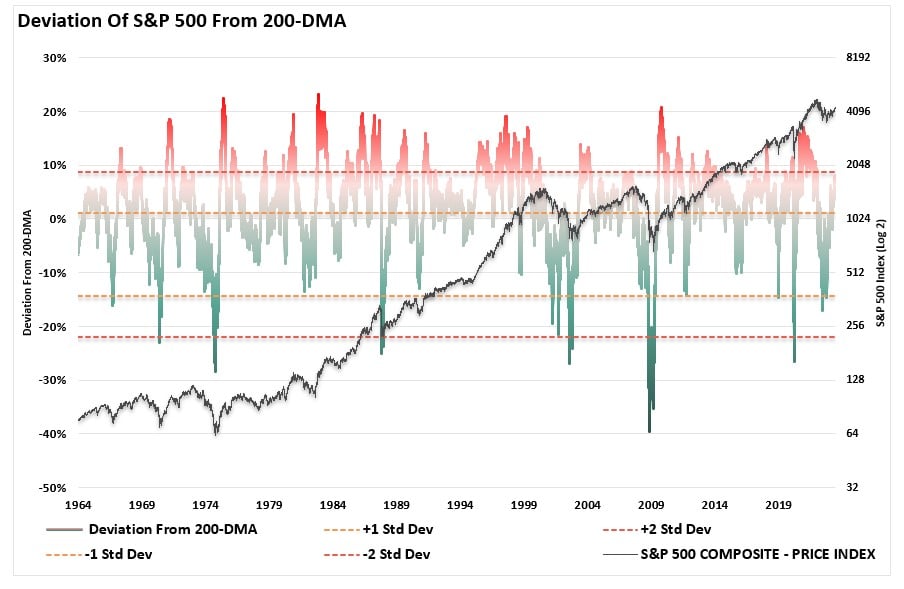

Ein weiterer Hinweis darauf, dass wir uns einer Marktkorrektur nähern könnten, ist die Abweichung von den längerfristigen gleitenden Durchschnitten. Korrekturen treten auf, wenn der Markt beginnt, um mehr als 10 % über seinen langfristigen Mittelwert zu steigen.

Das ist logisch, weil der „Mittelwert“ (mean) oder Durchschnittspreis über einen langen Zeitraum darauf hindeutet, dass die Preise über und unter diesem Niveau notieren. Daher üben gleitende Durchschnitte eine „Anziehungskraft“ auf die Kurse aus.

Je stärker die Abweichung von diesem längerfristigen Mittelwert ist, desto stärker ist die Anziehungskraft auf die Kurse, sich wieder diesem Mittelwert anzunähern.

Derzeit wird der S&P 500 10 % über seinem 200-DMA gehandelt.

Aufgrund der Jagd auf Technologiewerte in diesem Jahr ist der Nasdaq noch ungeheuerlicher überzogen und nähert sich einer Abweichung von 20 %.

Das bedeutet zwar nicht, dass die Märkte nicht noch steigen können, auf kurze Sicht jedoch lassen diese Abweichungen in Verbindung mit der zunehmenden Euphorie eine kurzfristige Korrektur wahrscheinlich erscheinen.

Da sich der Markt eindeutig in einem Aufwärtstrend befindet, der 50-DMA den 200-DMA überschritten hat und sich die Stimmung verbessert, wird jeder Rücksetzer zur Unterstützung eine Kaufgelegenheit für Anleger sein, um weiter einzusteigen.

Wir haben hier zwar keinen neuen Bullenmarkt, aber die Fortsetzung des bestehenden Bullenmarktes bleibt derzeit intakt.

Kann sich das ändern? Selbstverständlich.

Wenn das passiert, werden die Märkte beginnen, die Unterstützung zu brechen, die optimistische Kursentwicklung und die Stimmung werden sich umkehren, und man kann daraus dann ablesen, dass die Anleger wieder defensiver werden.

Doch im Moment haben die Bullen das Sagen, und die Bären werden zurück in den Markt gezwungen.

Dieses Mal ist es wirklich anders.