- Der Nasdaq ist seit dem Tief vom 13. Oktober um 12,6 % gestiegen

- Wachstumsstarke Technologiewerte haben sich eindrucksvoll erholt

- Block und Splunk sind angesichts nachlassender Inflationsängste und zunehmender Hoffnungen auf eine Kehrtwende der Fed kaufenswert

Der Nasdaq Composite hat sich deutlich erholt, nachdem er im vergangenen Monat auf den tiefsten Stand seit Juli 2020 gefallen war. Der technologielastige Index liegt nun mehr als 12 % über seinem Tiefststand von Mitte Oktober, was die Zuversicht stärkt, dass der Sektor nach dem 1-jährigen Abverkauf seine Talsohle erreicht haben könnte.

Die jüngste Aktienrallye wurde durch Anzeichen dafür angeheizt, dass die Inflation ihren Höhepunkt erreicht haben könnte, was wiederum Hoffnungen auf eine weniger aggressive Strategie der Fed bei ihren Zinserhöhungen stärkte.

Daher glaube ich, dass die Square-Mutter Block (NYSE:SQ) und der Spezialist für Cloud-Software Splunk (NASDAQ:SPLK) in einer erstklassigen Position sind, um die Erholung ihrer jeweiligen Aktien in den kommenden Monaten fortzusetzen. Beide Tech-Unternehmen haben noch viel Spielraum, um ihr jeweiliges Geschäft auszubauen, was sie zu soliden langfristigen Investitionen mit hervorragenden Wachstumsaussichten macht.

Block

- Kursentwicklung im laufenden Jahr: -54,6 %

- Prozentsatz im Vergleich zum Allzeit-Höchststand: -74,6 %

- Marktkapitalisierung: 43,9 Bio. USD

Nachdem ihrem Sturz am 3. November auf den tiefsten Stand seit April 2020 hat sich die Block-Aktie eindrucksvoll erholt und ist in diesem Monat bisher um rund 20 % gestiegen. Die Aktie des in San Francisco ansässigen Fintech-Unternehmens ist seit Jahresbeginn um 54,6 % gefallen.

Das Unternehmen notiert rund 75 % unter seinem Allzeithoch vom August 2021. Wegen der Dynamik des florierenden Geschäfts der Cash-App und Square Sellers könnte es sich für risikobewusste Anleger lohnen, Block in ihre Portfolios aufzunehmen.

Der Spezialist für mobile Zahlungen, der vom ehemaligen Twitter-CEO Jack Dorsey geleitet wird, lieferte Anfang des Monats trotz des schwierigen makroökonomischen Umfelds Ergebnisse und Umsätze für das 3. Quartal, die weit über den Konsenserwartungen lagen

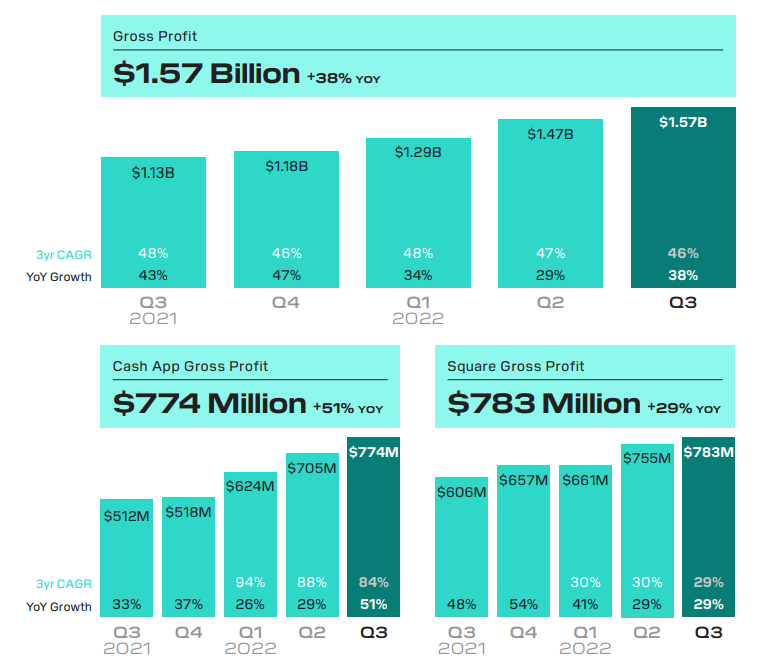

Block meldete einen Bruttogewinn von 774 Mio. USD für sein Cash-App-Geschäft und 783 Mio. USD für den Bereich Square-Händler, was einem Anstieg von 51 % bzw. 29 % auf Jahresbasis entspricht. Insgesamt verzeichnete das Unternehmen im 3. Quartal einen Bruttogewinn von 1,57 Mrd. USD, was einem Anstieg von 38 % im Vergleich zum Vorjahr entspricht.

Der Finanzdienstleister meldete den höchsten vierteljährlichen Bargeldzufluss in seiner Geschichte, was bedeutet, dass mehr Nutzer Geld auf ihre Cash App-Konten einzahlen. Die App hat jetzt 49 Millionen monatlich aktive Nutzer (MAUs), ein Plus von 22,5 % gegenüber dem Vorjahr.

Dorsey sagte in einem Brief an die Aktionäre, dass das Unternehmen stark wächst, während andere Zahlungsunternehmen vor einer drohenden Verlangsamung aufgrund des anhaltenden makroökonomischen Gegenwinds warnen.

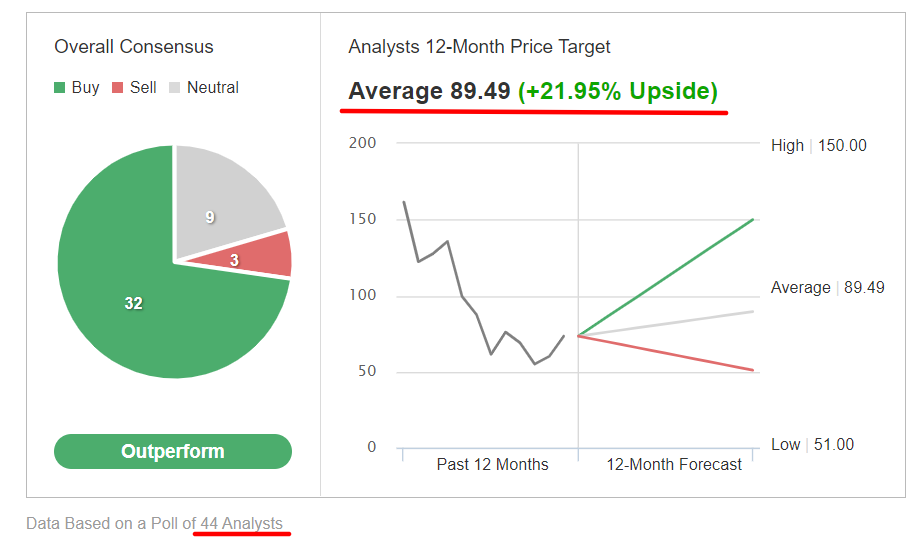

Die Wall Street beurteilt die SQ-Aktie dementsprechend langfristig positiv: 41 der 44 auf Investing.com befragten Analysten stufen sie als "Buy" oder "Hold" ein.

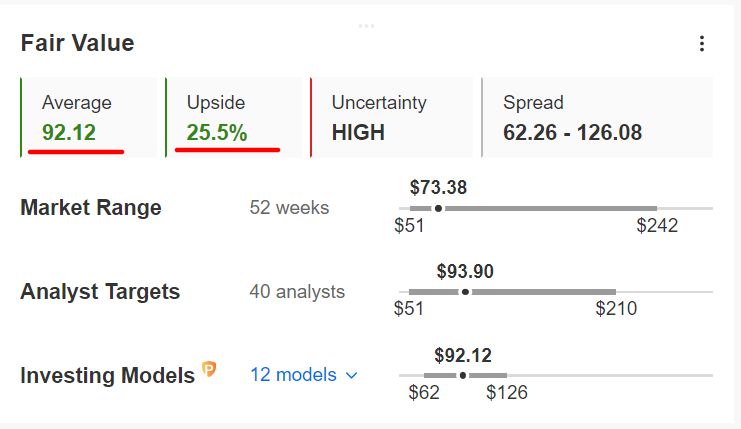

Der durchschnittliche Faire Wert von Block liegt nach InvestingPro bei 17,64 USD, das entspricht einem Aufwärtspotenzial von 25,5 %.

In Anbetracht der marktführenden Position des Square-Eigentümers im Sektor der mobilen Zahlungsabwicklung könnte die Block-Aktie nach einem brutalen Abverkauf, bei dem das Unternehmen 2022 mehr als die Hälfte seines Marktwerts verloren hat, endlich ihren Tiefpunkt erreicht haben.

Splunk

- Kursentwicklung im laufenden Jahr: -26,5 %

- Prozentsatz im Vergleich zum Allzeit-Höchststand: -62,3 %

- Marktkapitalisierung: 13,8 Bio. USD

Die Aktie von Splunk ist in diesem Jahr um 26,5 % eingebrochen, als das auf Datenanalyse-Software spezialisierte Unternehmen bei den Anlegern in Ungnade fiel. Allerdings hat sich das Papier seit seinem 52-Wochen-Tief von 65 USD Mitte Oktober deutlich erholt und ist im letzten Monat um fast 31 % geklettert. Auf dem aktuellen Niveau ist das Softwareunternehmen mit Sitz in San Francisco noch etwa 62 % von seinem Rekordhoch vom September 2020 entfernt.

Splunk ist in der Lage, die Erholung in den kommenden Monaten fortzusetzen, wenn das Unternehmen den Übergang von einer unbefristeten Lizenz zu einem Software-as-a-Service-Modell auf Abonnementbasis vollzogen hat. Durch die Umstellung auf ein SaaS-Geschäftsmodell wird das Unternehmen in den kommenden Quartalen wahrscheinlich höhere jährliche wiederkehrende Umsätze, eine höhere Rentabilität und einen verbesserten freien Cashflow erzielen.

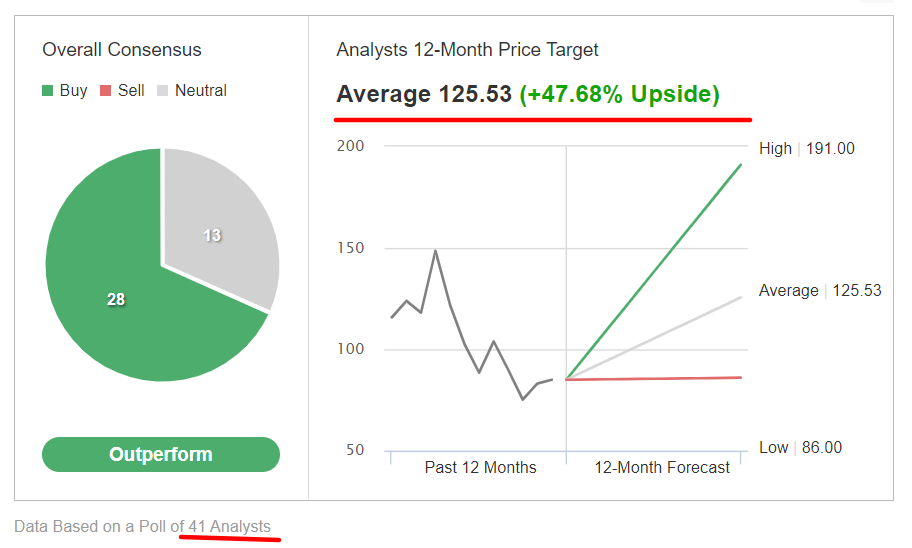

41 der 46 von Investing.com befragten Analysten bewerten die Aktie mit "Buy" oder "Neutral" .

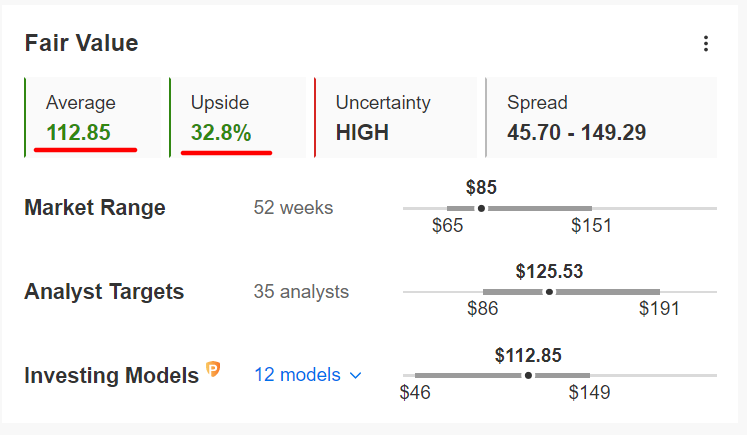

Die quantitativen Modelle von InvestingPro lassen in den nächsten 12 Monaten einen Anstieg von 32,8 % erwarten.

Splunk wird seine Ergebnisse für das 3. Quartal am Mittwoch, den 30. November, nach Börsenschluss in den USA vorlegen. Die Konsensschätzung sieht ein EPS von 0,25 USD vor, was eine deutliche Verbesserung gegenüber dem Verlust von 0,37 USD im letzten Jahr darstellt, während der Umsatz voraussichtlich um 27,5% gegenüber dem Vorjahr steigen wird.

Die Wall Street-Analysten sind laut InvestingPro im Vorfeld des Berichts äußerst optimistisch, denn sie haben ihre EPS-Schätzungen in den letzten 90 Tagen 32 Mal angehoben, die Prognose reflektiert einen satten Anstieg von +182,7 % gegenüber den ursprünglichen Erwartungen.

Der aktivistische Investor Starboard Value, der sich besonders für leistungsschwache Softwareunternehmen interessiert, hat im vergangenen Monat eine Beteiligung von fast 5 % an Splunk bekannt gegeben. "Wir glauben, dass Splunk ein erhebliches Potenzial hat", sagte Jeffrey Smith, der CEO von Starboard, und wies darauf hin, dass das Unternehmen die Free-Cashflow-Margen steigern und ein starkes Wachstumsprofil beibehalten könnte, so könnte Splunk bis 2025 einen Free-Cashflow von 8 bis 9 USD pro Aktie erzielen.

Smith fügte hinzu, dass das Geschäft von Splunk das Unternehmen als potenziellen Übernahmekandidaten sehr attraktiv macht. Er fügte hinzu:

"Diese Dynamik eröffnet mehrere mögliche Gewinnchancen und macht die Investition in Splunk noch interessanter."

Im Februar wurde Splunk mit 18,4 Mrd. USD bewertet, und das Wall Street Journal berichtete, dass Cisco (NASDAQ:CSCO) ein Angebot von mehr als 20 Mrd. USD für die Übernahme des Unternehmens unterbreitet hat, die Gespräche jedoch gescheitert sind.

Offenlegung: Jesse Cohen hält derzeit über den SPDR Dow ETF und den SPDR S&P 500 SPY Longpositionen auf den Dow Jones Industrial Average und den S&P 500 ETF. Außerdem hält er eine Long-Position auf den Energy Select Sector SPDR ETF. Die in diesem Artikel dargelegten Ansichten geben ausschließlich die Meinung des Verfassers wider und sind nicht als Anlageberatung zu verstehen.