Der Euro eröffnet heute gegenüber dem USD bei 1,0921 (05:48 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,0856 im europäischen Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 145,94. In der Folge notiert EUR-JPY bei 159,37. EUR-CHF oszilliert bei 0,9592.

Blick auf den Markt: Divergente Entwicklungen an Aktienmärkten

Die internationalen Finanzmärkte lieferten in den letzten 24 Handelsstunden kaum klare Signale. So legten US-Aktienmärkte leicht zu, während europäische Aktienmärkte leicht an Boden verloren. In Asien ergibt sich ebenfalls keine klare Linie. Zum Zeitpunkt des Verfassens des Kommentars gewann der Index Japans, während die Märkte Chinas abgaben. Indiens Markt war stabil. Am Rentenmarkt herrscht gleichfalls Heterogenität. Die 10 jährige Bundesanleihe rentiert heute früh mit 2,55% (Vortag 2,52% ), während die 10 jährige US-Staatsanleihe eine Rendite in Höhe von 4,11% (Vortag 4,14% ) abwirft.

Der USD verlor gegenüber dem EUR an Boden. Der EUR konnte sich im US-Handel bis auf 1,0945 befestigen. Gold gewann geringfügig gegenüber dem USD, während Silber marginal verlor.

Interessanter Datenpotpourri wirft Fragen auf

Der Datenpotpourri lieferte interessante Erkenntnisse. Die Stimmung in der Eurozone trübt sich weiter ein. Der Economic Sentiment Indikator verlor stärker als erwartet und oszilliert auf prekärem Niveau.

In den USA konnten sich Indikatoren des Immobilienmarktes unwesentlich erholen. Sie liegen weiter historisch betrachtet auf kritischen Niveaus. Die zweite Schätzung des US-BIP enttäuschte mit einer Revision von 2,4% auf 2,1% (annualisiert). Ebenso verfehlte der ADP-Beschäftigungsreport (Privatwirtschaft) die Prognosen.

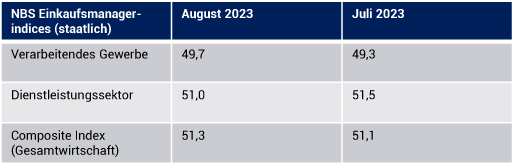

Aus Richtung der BRICS-Staaten erreichten uns unerwartet positive Nachrichten. Der NBS-Composite Einkaufsmanagerindex Chinas (Gesamtwirtschaft) legte leicht zu.

Der Datenpotpourri aus Russland (BIP, Einzelhandel, Arbeitslosigkeit, reale Löhne) belegt unerwartete Stärke. Letzteres wirft Fragen über den Erfolg der Sanktionspolitik gegenüber Russland auf. Wen treffen die Sanktionen stärker? Kann eine fortgesetzte ökonomische Destabilisierung Westeuropas unter geopolitischen Gesichtspunkten im Sinne des Westens zielführend sein? Ist Russland heute international isolierter oder ist der Westen isolierter als 2021? Wenn das Gegenteil des eigenen Zielkatalogs Realität wird, ist hinsichtlich des Begriffs Verantwortung was zu tun?

Regierungskatalog der geplanten Steuerentlastungen für Firmen

Das Kabinett hat Steuerentlastungen für Unternehmen auf den Weg gebracht. Vorgesehen sind circa 7 Mrd. EUR pro Jahr ab 2024, insgesamt über 32 Mrd. EUR über die kommenden Jahre.

Kommentar: Im gestrigen Report ist mir ein Fehler unterlaufen. Als Vergleichsgröße zu dem IRA-Paket muss das mehrjährige Paket in Höhe von 32 Mrd. EUR in Ansatz gebracht werden. Ergo ergibt sich für Deutschland ein Volumen von circa 210 Mrd. USD (BIP Faktor 6, EUR/USD 1,09) hochgerechnet auf das BIP der USA (IRA Programm mindestens 380 Mrd. USD).

Im Fokus sind vor allem kleine/mittelständische Firmen. Sie sollen einen Anreiz bekommen, zeitnah zu investieren. Die Hilfen sollen die Liquiditätssituation der Betriebe verbessern. Kernelement ist eine Investitionsprämie in Höhe von 15% der Gesamtsumme. Insgesamt ist eine maximale Förderung von 30 Mio. EUR vorgesehen. Verbände, die auch große Konzerne repräsentieren, kritisieren die Maßnahmen als zu halbherzig.

Kommentar: Die Projektion auf kleine und mittelständische Unternehmen ist wegen ihrer strukturellen Bedeutung nachvollziehbar. Die Kritik der Großkonzerne hat auch mit dem globalen Subventionswettlauf zu tun. Daraus generieren sich Begehrlichkeiten und Ansprüche (siehe IT Subventionen für Unternehmen in Deutschland). Grundsätzlich ist aktuell auch wegen des über mehr als 10 Jahre generierten Vertrauensverlusts durch die Politik zur Strukturerhaltung hier vor Ort Überdimensionierung angemessener als Unterdimensionierung.

Bessere Abschreibungsmöglichkeiten sollen am Immobilienmarkt Projekte retten. Sechs Jahre lang sollen ab 1.10.2023 6% der Investitionskosten abgeschrieben werden können. Ein größeres Hilfspaket für die Branche soll Ende September vorgestellt werden.

Kommentar: Das ist umfassend, mehr kann man nicht erwarten (außer Deregulierung).

Weiter wird die degressive Afa auf bewegliche Wirtschaftsgüter, die ab dem 1. Oktober 2023 angeschafft werden oder hergestellt worden sind, ausgeweitet. Dadurch können Unternehmen zu Beginn der Abschreibungsphase mehr Geld steuerlich geltend machen. Im steuerlichen Sinne umfasst die Maßnahme nicht nur tragbare oder fahrbare Dinge, sondern einen Großteil aller Investitionen in Maschinen, Fuhrpark und Betriebs- und Geschäftsausstattung.

Kommentar: Der Ansatz ist nicht zu beanstanden, er ist zielführend.

Bei der Verrechnung des sogenannten Verlustvortrages wird die bisherige Grenze von 60% für vier Jahre auf 80% angehoben. Unternehmen können damit besser Verluste mit Gewinnen aus anderen Geschäftsjahren verrechnen, was ihre Steuerlast senkt. Auch so sollen private Investitionen forciert werden. Zusätzlich wird die steuerliche Forschungsförderung ausgeweitet. Der förderfähige Anteil der Kosten bei einer Auftragsforschung soll von 60% auf 70% steigen und der maximale Förderbetrag der Zulage von einer auf drei Mio. EUR angehoben werden. Es wird eine Freigrenze für Einnahmen aus Vermietung und Verpachtung eingeführt.

Kommentar: Der Ansatz ist nicht zu beanstanden, er ist zielführend.

Als Fazit lässt sich ziehen, dass mit den Maßnahmen Standortnachteile im Kontext Hochsteuerland temporär (2028) nivelliert werden. Der Themenbereich Konkurrenzfähigkeit bei Energiepreisen und Versorgungssicherheit bleibt ein Manko für Deutschland. Auch wird das Problem der Anspruchsgesellschaft versus Leistungsgesellschaft nicht adressiert, im Gegenteil (Bürgergeld, Beschäftigungssituation). Ergo ist es ein umfassendes Programm, das aber nicht die Qualität einer Agenda 2010 hat, die als Agenda 2030 überfällig ist.

Die Regierung liefert ein Programm, das keine Neuausrichtung der Politik liefert, sondern ein Paket, dass die negativen Folgen dieser Politik temporär nivellieren soll. Das Thema Energie, das als Investitionshemmnis seitens DIHK und BDI benannt wurde, wurde ausgespart. Das ist irritierend. Wird das für Vertrauen der Wirtschaft und auskömmliche Investitionen reichen?

Datenpotpourri der letzten 24 Handelsstunden:

China: Composite PMI (Gesamtwirtschaft) etwas höher

Eurozone: Economic Sentiment Index schwächer als erwartet

Der Economic Sentiment Index sank per August stärker als erwartet von zuvor historisch betrachtet 94,5 auf 93,3 Zähler (Prognose 93,7). Das Niveau ist prekär.

Deutschland: Die Importpreise sanken per Juli im Monatsvergleich um 0,6% (Prognose 0,0%) und im Jahresvergleich um 13,2% (Prognose -13,1%) nach zuvor -11,4%. Im Jahresvergleich kam es zum stärksten Rückgang seit 1987.

Deutschland: Die Kfz-Neuzulassungen sanken per Juli im Monatsvergleich um 13,2% (Vormonat +13,4%). Im Jahresvergleich kam es zu einem Anstieg um 18,1% (Vormonat 24,8%).

Deutschland: Laut vorläufiger Berechnung nahmen die Verbraucherpreise per August im Monatsvergleich um 0,3% (Prognose 0,3%) und im Jahresvergleich um 6,1% (Prognose 6,0%, Vormonat 6,2%) zu.

USA: BIP und ADP schwächer als prognostiziert

Der ADP-Beschäftigungsreport wies per August in der US-Privatwirtschaft eine Stellezunahme um 177.000 (Prognose 195.000) nach zuvor 371.000 (revidiert von 324.000) Jobs aus. Das US-BIP Wachstum stellte sich gemäß 2. Schätzung in der auf das Jahr hochgerechneten Fassung auf 2,1%. Die erste Schätzung und die Prognose lag bei 2,4%.

Der MBA-Hypothekenmarktindex verzeichnete per 25. August einen Anstieg von zuvor 184,8 auf 189,0 Zähler. Das Niveau ist und bleibt kritisch Allzeittief 78,8 1990, Allzeithoch 1.856.7 2003). Der Index anhängiger Hausverkäufe lieferte per Juli einen Anstieg von zuvor 76,9 (revidiert von 76,8) auf 77,6 Zähler. Das Niveau ist und bleibt historisch betrachtet äußerst schwach.

Russland: Daten setzen unerwartet positive Akzente

Das BIP nahm per Juli im Jahresvergleich um 5,0% zu. In dem Zeitraum von Januar bis Juli 2023 lag der Anstieg bei 2,1% im Jahresvergleich. Die Einzelhandelsumsätze nahmen im Jahresvergleich per Juli 10,5% (Prognose 10,3%) nach zuvor 10,0% zu. Die Arbeitslosenrate stellte sich per Juli auf 3,0% (Prognose 3,2%) nach zuvor 3,1%. Damit wurde ein neues Allzeittief der Arbeitslosenquote markiert (Daten bis 1992). Die realen Löhne legten per Juni im Jahresvergleich um 10,5% (Prognose 8,3%) nach zuvor 13,3% zu.

Derzeit ergibt sich für den EUR gegenüber dem USD eine neutrale Haltung.

Viel Erfolg

© Folker Hellmeyer

Chefvolkswirt der Netfonds Gruppe

Hinweis: Der Hellmeyer Report ist eine unverbindliche Marketingmitteilung der Netfonds AG (ETR:NF4), die sich ausschließlich an in Deutschland ansässige Empfänger richtet. Er stellt weder eine konkrete Anlageempfehlung dar noch kommt durch seine Ausgabe oder Entgegennahme ein Auskunfts- oder Beratungsvertrag gleich welcher Art zwischen der Netfonds AG und dem jeweiligen Empfänger zustande.

Die im Hellmeyer Report wiedergegebenen Informationen stammen aus Quellen, die wir für zuverlässig halten, für deren Richtigkeit, Vollständigkeit und Aktualität wir jedoch keine Gewähr oder Haftung übernehmen können. Soweit auf Basis solcher Informationen im Hellmeyer Report Einschätzungen, Statements, Meinungen oder Prognosen abgegeben werden, handelt es sich jeweils lediglich um die persönliche und unverbindliche Auffassung der Verfasser des Hellmeyer Reports, die in dem Hellmeyer Report als Ansprechpartner benannt werden.

Die im Hellmeyer Report genannten Kennzahlen und Entwicklungen der Vergangenheit sind keine verlässlichen Indikatoren für zukünftige Entwicklungen, sodass sich insbesondere darauf gestützte Prognosen im Nachhinein als unzutreffend erweisen können. Der Hellmeyer Report kann zudem naturgemäß die individuellen Anlagemöglichkeiten, -strategien und -ziele seiner Empfänger nicht berücksichtigen und enthält dementsprechend keine Aussagen darüber, wie sein Inhalt in Bezug auf die persönliche Situation des jeweiligen Empfängers zu würdigen ist. Soweit im Hellmeyer Report Angaben zu oder in Fremdwährungen gemacht werden, ist bei der Würdigung solcher Angaben durch den Empfänger zudem stets auch das Wechselkursrisiko zu beachten.