Der Euro eröffnet heute gegenüber dem USD bei 1,0729 (05:35 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,0661 im europäischen Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 131,92. In der Folge notiert EUR-JPY bei 141,53. EUR-CHF oszilliert bei 0,9892.

Finanzmarkt: Momentum lässt nach

Das positiv geprägte Momentum an den Finanzmärkten zu Jahresbeginn lässt etwas nach. Atempausen und oder leichte Korrekturen sind grundsätzlich für nachhaltige Marktbewegungen positiv, um Überhitzungen zu vermeiden. Ob es sich hier um Atempausen und Korrekturen handelt oder um einen Erschöpfungszustand, wird sich weisen. Das gilt vor allen Dingen für die US-Märkte, die bisher keine Dynamik vergleichbar zu Europa und Fernost aufbauen konnten.

Im letzten Jahren konnten die US-Märkte im Zusammenhang mit der Ukraine-Krise im internationalen Vergleich eine bessere Performance liefern. Erhöhte Risikoaversion forcierte US-Investitionen. Trotz anhaltender und weiter eskalierender Ukraine-Krise (Waffeneinsatz) ergibt sich im Neuen Jahr offenbar eine Neubewertung an den Finanzmärkten.

Diese Neubewertung hat Gründe. In Europa ist das in Teilen diskontierte "Worst Case Scenario" nicht eingetreten. Versorgungssicherheit ist zunächst gewährleistet. Energiepreise, allen voran Gaspreise, sind rückläufig. Gas notiert zuletzt auf dem Niveau von Dezember 2021. Die Ursache des Problems ist weiterhin nicht gelöst, aber man hat sich durch massive Staatsinterventionen Zeit gekauft, das deutsche und europäische Haus zu beordnen.

In Fernost hilft die Öffnung der chinesischen Wirtschaft. Das setzt Wachstumskräfte über die Grenzen Chinas hinweg frei. Mehr noch wird damit das Thema der Lieferengpässe in weiten Teilen entspannt. In weltweiten Umfragen wird dieses Thema weniger kritisch bewertet.

Europäische Aktienmärkte konnten Teile ihrer Gewinne bis zum Tagesschluss halten. Das galt nicht für die US-Märkte (Ausnahme NASDAQ). Fernost zeigt sich heute früh widerstandsfähig bis freundlich auf den erhöhten Niveaus.

An den Rentenmärkte ergab sich ein divergentes Bild. 10 jährige Bundesanleihen rentieren mit 2,23% (Vortag 2,19%), 10 jährige US-Staatstitel mit 3,53% (Vortag 3,56%).

Der EUR bewegt sich gegenüber dem USD weiter auf den zuletzt erhöhten Niveaus. Gold und Silber verloren gegenüber dem USD in überschaubarer Form an Boden.

EZB erwartet deutliches Lohnwachstum

Die EZB erwartet im laufenden Jahr ein starkes Lohnwachstum in der Eurozone. Die Arbeitsmärkte seien robust und sind von der Konjunkturabschwächung kaum betroffen. Sowohl höhere Mindestlöhne als auch ein Aufholprozess bezüglich der Inflation trage zu dieser Entwicklung bei. Die EZB geht davon aus, dass die voraussichtliche Konjunkturabkühlung mit hoher Wahrscheinlichkeit dafür sorgen würde, dass das Lohnwachstum nicht aus dem Ruder laufen würde. Man verkenne die Risiken jedoch nicht.

Kommentar: Ich teile sowohl die Ansicht als auch den Erklärungsansatz der EZB über das zu erwartende Lohnwachstum im laufenden Jahr 2023. 2024 kann ein ganz anders Thema werden.

Durch die massiven Staatsinterventionen (z.B. Deutschland 200 Mrd. EUR-Paket) konnten zunächst die ökonomischen Konsequenzen der Außenpolitik der EU zu größten Teilen aufgefangen werden. Die vor den Interventionen drohenden Kaskaden an Insolvenzen mit negativen Folgen für die europäischen Arbeitsmärkte wurden temporär zu Lasten kommender Generationen abgewendet.

Da diese konsumtiven Subventionsprogramme jedoch nicht die Kernursache des Problems, nämlich die nachhaltige Konkurrenzfähigkeit im energetischen Sektor (Attraktivität als Investitionsstandort, Erhaltung des Kapitalstocks), neutralisieren, drohen im Hintergrund mittel- und langfristig erhebliche Restrisiken für die Konjunkturlage, für die Arbeitsmärkte und die Inflation.

Deutschland: IW-Umfrage

Gemäß einer Umfrage des IW in Köln (2.500 Unternehmen befragt) erwarten 40% eine Rezession. Circa 25% gehen von einer erhöhten Geschäftstätigkeit aus. 35% gehen von einer Stagnation aus. Insbesondere in der Bauwirtschaft und der Industrie dominiere Pessimismus.

Kommentar: Die Umfrage impliziert eine fortgesetzte Unsicherheit in den Unternehmen. Die Unsicherheit ist geringer als in den Vormonaten, was eben der massiven Staatsintervention zu verdanken ist. Den Unternehmen sind jedoch die mittel- und langfristigen offenen Fragen mit existentiellem Hintergrund sehr wohl bewusst.

OECD Frühindikator weiter rückläufig

Gestern wurden die OECD-Frühindikatoren veröffentlicht. Für die relevanten Länder ergab sich ein weiterer leichter Rückgang. Niveaus unter 100 Punkten signalisieren eine Performance der Wirtschaft unter dem Durchschnitt der letzten fünf Jahre.

Datenpotpourri der letzten 24 Handelsstunden

Eurozone: Stimmung aufgehellt - Arbeitsmarkt weiter stark

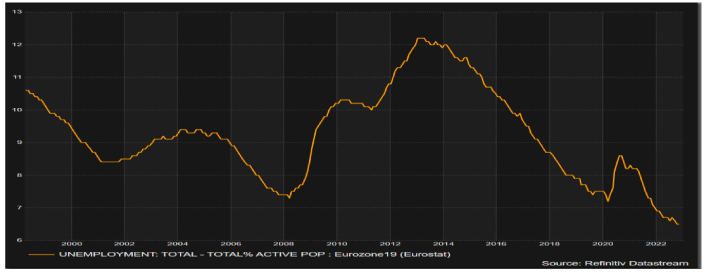

Der Sentix-Index der Eurozone legte per Berichtsmonat Januar von zuvor -21,0 auf -17,5 Punkte zu und markierte den höchsten Stand seit Juni 2022. Die Prognose lag bei -18,0 Zählern. Die Arbeitslosenrate der Eurozone verharrte per November erwartungsgemäß am Allzeittief bei 6,5%.

Deutschland: Die Industrieproduktion verzeichnete per Berichtsmonat November einen Anstieg um 0,2% (Prognose 0,1%) nach zuvor -0,4% (revidiert von -0,1%). Aggregiert enttäuschte das Zweimonatsergebnis. Das war im Jahresvergleich ablesbar. Dort kam es zu einem Rückgang um 0,51% nach zuvor -0,10% (revidiert von +0,20%).

UK: Einzelhandelsumsätze legen nominal zu

Die nominalen Einzelhandelsumsätze sind laut BRC (British Retail Consortium) im Jahresvergleich per Berichtsmonat Dezember um 6,5% nach zuvor 4,1% gestiegen. USA: Arbeitsmarkt verliert Dynamik, Kredite sprudeln Der Index "Employment Trends" stellte sich per Berichtsmonat Dezember auf 116,31 nach zuvor 117,14 Punkten (revidiert von 117,65). Der Index markierte den tiefsten Stand seit November 2021.

Die Verbraucherkredite verzeichneten per Berichtsmonat November eine Zunahme um 27,96 Mrd. USD (Prognose 25,00 Mrd. USD) nach zuvor 29,12 Mrd. USD (revidiert von 27,08 Mrd. USD).

Japan: Verbraucherpreise höher, private Ausgaben sanken

Die Verbraucherpreise nahmen per Berichtsmonat Dezember im Jahresvergleich um 4,0% nach zuvor 3,8% (revidiert von 3,7%) zu. Die privaten Haushaltsausgaben sanken per November im, Jahresvergleich um 1,2% (Prognose +0,5%) nach zuvor +1,2%.

Zusammenfassend ergibt sich ein Szenario, das bei dem Währungspaar EUR/USD eine neutrale Haltung favorisiert.

Viel Erfolg

© Folker Hellmeyer

Chefvolkswirt der Netfonds Gruppe

Hinweis: Der Hellmeyer Report ist eine unverbindliche Marketingmitteilung der Netfonds AG (ETR:NF4), die sich ausschließlich an in Deutschland ansässige Empfänger richtet. Er stellt weder eine konkrete Anlageempfehlung dar noch kommt durch seine Ausgabe oder Entgegennahme ein Auskunfts- oder Beratungsvertrag gleich welcher Art zwischen der Netfonds AG und dem jeweiligen Empfänger zustande.

Die im Hellmeyer Report wiedergegebenen Informationen stammen aus Quellen, die wir für zuverlässig halten, für deren Richtigkeit, Vollständigkeit und Aktualität wir jedoch keine Gewähr oder Haftung übernehmen können. Soweit auf Basis solcher Informationen im Hellmeyer Report Einschätzungen, Statements, Meinungen oder Prognosen abgegeben werden, handelt es sich jeweils lediglich um die persönliche und unverbindliche Auffassung der Verfasser des Hellmeyer Reports, die in dem Hellmeyer Report als Ansprechpartner benannt werden.

Die im Hellmeyer Report genannten Kennzahlen und Entwicklungen der Vergangenheit sind keine verlässlichen Indikatoren für zukünftige Entwicklungen, sodass sich insbesondere darauf gestützte Prognosen im Nachhinein als unzutreffend erweisen können. Der Hellmeyer Report kann zudem naturgemäß die individuellen Anlagemöglichkeiten, -strategien und -ziele seiner Empfänger nicht berücksichtigen und enthält dementsprechend keine Aussagen darüber, wie sein Inhalt in Bezug auf die persönliche Situation des jeweiligen Empfängers zu würdigen ist. Soweit im Hellmeyer Report Angaben zu oder in Fremdwährungen gemacht werden, ist bei der Würdigung solcher Angaben durch den Empfänger zudem stets auch das Wechselkursrisiko zu beachten.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Märkte: Momentum lässt nach - EZB erwartet starkes Lohnwachstum - IW-Köln - OECD

Veröffentlicht am 10.01.2023, 11:03

Märkte: Momentum lässt nach - EZB erwartet starkes Lohnwachstum - IW-Köln - OECD

Aktuelle Kommentare

Bitte warten, der nächste Artikel wird geladen ...

Installieren Sie unsere App

Risikohinweis: Beim Handel mit Finanzinstrumenten und/oder Kryptowährungen bestehen erhebliche Risiken, die zum vollständigen oder teilweisen Verlust Ihres investierten Kapitals führen können. Die Kurse von Kryptowährungen unterliegen extremen Schwankungen und können durch externe Einflüsse wie finanzielle, regulatorische oder politische Ereignisse beeinflusst werden. Durch den Einsatz von Margin-Trading wird das finanzielle Risiko erhöht.

Vor Beginn des Handels mit Finanzinstrumenten und/oder Kryptowährungen ist es wichtig, die damit verbundenen Risiken vollständig zu verstehen. Es wird empfohlen, sich gegebenenfalls von einer unabhängigen und sachkundigen Person oder Institution beraten zu lassen.

Fusion Media weist darauf hin, dass die auf dieser Website bereitgestellten Kurse und Daten möglicherweise nicht in Echtzeit oder vollständig genau sind. Diese Informationen werden nicht unbedingt von Börsen, sondern von Market Makern zur Verfügung gestellt, was bedeutet, dass sie indikativ und nicht für Handelszwecke geeignet sein können. Fusion Media und andere Datenanbieter übernehmen daher keine Verantwortung für Handelsverluste, die durch die Verwendung dieser Daten entstehen können.

Die Nutzung, Speicherung, Vervielfältigung, Anzeige, Änderung, Übertragung oder Verbreitung der auf dieser Website enthaltenen Daten ohne vorherige schriftliche Zustimmung von Fusion Media und/oder des Datenproviders ist untersagt. Alle Rechte am geistigen Eigentum liegen bei den Anbietern und/oder der Börse, die die Daten auf dieser Website bereitstellen.

Fusion Media kann von Werbetreibenden auf der Website aufgrund Ihrer Interaktion mit Anzeigen oder Werbetreibenden vergütet werden.

Im Falle von Auslegungsunterschieden zwischen der englischen und der deutschen Version dieser Vereinbarung ist die englische Version maßgeblich.

Vor Beginn des Handels mit Finanzinstrumenten und/oder Kryptowährungen ist es wichtig, die damit verbundenen Risiken vollständig zu verstehen. Es wird empfohlen, sich gegebenenfalls von einer unabhängigen und sachkundigen Person oder Institution beraten zu lassen.

Fusion Media weist darauf hin, dass die auf dieser Website bereitgestellten Kurse und Daten möglicherweise nicht in Echtzeit oder vollständig genau sind. Diese Informationen werden nicht unbedingt von Börsen, sondern von Market Makern zur Verfügung gestellt, was bedeutet, dass sie indikativ und nicht für Handelszwecke geeignet sein können. Fusion Media und andere Datenanbieter übernehmen daher keine Verantwortung für Handelsverluste, die durch die Verwendung dieser Daten entstehen können.

Die Nutzung, Speicherung, Vervielfältigung, Anzeige, Änderung, Übertragung oder Verbreitung der auf dieser Website enthaltenen Daten ohne vorherige schriftliche Zustimmung von Fusion Media und/oder des Datenproviders ist untersagt. Alle Rechte am geistigen Eigentum liegen bei den Anbietern und/oder der Börse, die die Daten auf dieser Website bereitstellen.

Fusion Media kann von Werbetreibenden auf der Website aufgrund Ihrer Interaktion mit Anzeigen oder Werbetreibenden vergütet werden.

Im Falle von Auslegungsunterschieden zwischen der englischen und der deutschen Version dieser Vereinbarung ist die englische Version maßgeblich.

© 2007-2025 - Fusion Media Limited. Alle Rechte vorbehalten.