Der Euro eröffnet gegenüber dem USD bei 1,0811 (05:03 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,0796 im US-Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 146,65. In der Folge notiert EUR-JPY bei 158,56. EUR-CHF oszilliert bei 0,9328.

Märkte: USA setzen negative Dynamik in Gang

Die internationalen Finanzmärkte stehen zu großen Teilen unter Druck. Entscheidend waren und sind Einflüsse aus den USA. Zunächst belastete das Thema einer potentiellen US-Regionalbankenkrise. Die New York Community Bancorp schrieb im 4. Quartal einen unerwarteten Verlust wegen Rückstellungen bezüglich Risiken bei Immobiliendarlehen. Anschließend wurden seitens der Offenmarktausschusses der US-Notenbank die Zinssenkungserwartungen eingetrübt (siehe unten).

Zusätzlich belasteten die veröffentlichten Wirtschaftsdaten aus den USA. Der ADP-Beschäftigungsreport verfehlte die Erwartungen und in Chicago sank das Stimmungsbarometer. Dazu passend setzten die Daten des deutschen Einzelhandels mit einem Rückgang um 1,6% im Monatsvergleich negative Akzente. Zart positive Daten vom deutschen Arbeitsmarkt wurden als temporäres Phänomen ignoriert.

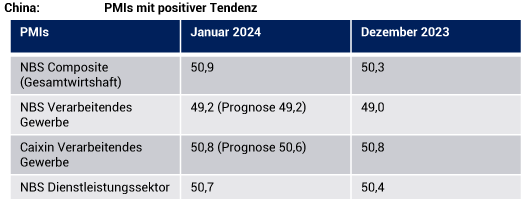

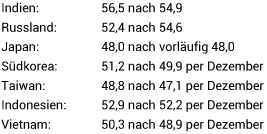

Zumeist positive Datensätze erreichten uns heute früh aus Fernost. Die Einkaufsmanagerindices legten weitgehend zu und bewegen sich im Vergleich zur Eurozone und zu Deutschland auf beneidenswert hohen Niveaus.

An westlichen Aktienmärkten kam es zu Verlusten. Der Late DAX gab um 0,95% und der EuroStoxx 50 um 0,59% ab. Der S&P 500 verlor 1,43%, der Dow Jones 0,90% und der Citi US Tech 100 1,77%. Der Nikkei (Japan, aber westlich) sank Stand 7:28 Uhr um 0,92%. Dagegen legten der CSI 300 (China) um 0,58% und der Hangseng (Hongkong) um 0,42% zu. Der Sensex (Indien) stieg um 0,06%, der Kospi (Südkorea) um 1,70%.

An den Rentenmärkten kam es zu Entspannung. Die 10-jährige Bundesanleihe rentiert derzeit mit 2,17% (Vortag 2,26%). 10-jährige US-Staatsanleihen werfen eine Rendite in Höhe von 3,95% (Vortag 4,02%) ab.

Der USD konnte gegenüber dem EUR das zuletzt gewonnene Terrain verteidigen. Die weniger ausgeprägten Zinssenkungserwartungen unterstützten den USD und konterkarierten damit das weniger überzeugende Datenpotpourri als auch das Thema Regionalbanken. Gold und Silber legten gegenüber dem USD leicht zu.

Federal Reserve: Politik der ruhigen Hand, aber ...

Erwartungsgemäß hat die US-Notenbank den Leitzins unverändert im Korridor von 5,25% - 5,50% belassen. Die Verbalakrobatik änderte sich jedoch in einigen Punkten. Die zuvor genährten Zinssenkungserwartungen seitens der Finanzmarktteilnehmer wurden in Teilen erschüttert. Explizit heißt es, der Offenmarktausschuss erwarte nicht, dass es angemessen sei, Zinsen zu senken, bis größere Zuversicht gegeben sei, dass sich der Preisanstieg nachhaltig in Richtung 2% bewege. Grundsätzlich sei man überzeugt, dass die Zielerreichung bei den Arbeitsmarkt- als auch Inflationszielen in einer besseren Balance seien.

Kommentar: Die US-Notenbank enttäuschte gestern Markterwartungen. Das Thema Zinssenkungspolitik steht zwar weiter im Raum, aber mit diesen Worten nehmen Unsicherheiten über Start und Umfang der Zinssenkungspolitik zu. Fakt ist und bleibt, dass die US-Notenbank insbesondere am Geldmarkt, aber auch am Kapitalmarkt für deutlich real positive Zinssätze gesorgt hat. Fakt ist auch, dass Teile der US-Wirtschaft, allen voran der Immobilienmarkt unter Stress stehen. Fakt ist, dass sich damit auch Bankenrisiken ergeben.

Diesbezüglich: Die New York Community Bancorp schrieb im 4. Quartal einen unerwarteten Verlust wegen Rückstellungen bezüglich potentieller Risiken bei Immobiliendarlehen. Zudem kürzte sie die Dividende um circa 70%. Die Aktie verlor knapp 38%. Im Markt kochte das Thema Regionalbankenkrise hoch. Als Fazit lässt sich ziehen, dass der Offenmarktausschuss Zinssenkungserwartungen einpflegen wollte. Das ist gelungen. Die Realität im Bankensektor (insbesondere Commercial Real Estate) stehen dem entgegen. In einem Wahljahr sind Bankenkrisen "unpopulär". Das gilt in diesem Wahljahr mehr denn je.

Als Fazit lässt sich ziehen: Im 2. Quartal beginnt der US-Zinssenkungszyklus.

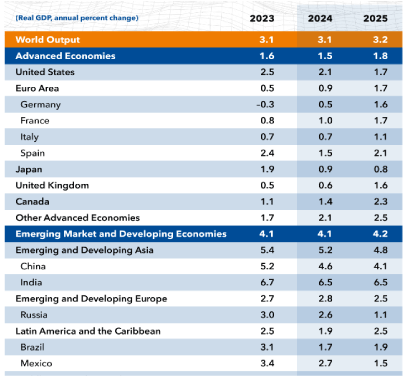

Deutschland laut IWF Schlusslicht

Der IWF hat die globale Wachstumsprognose per 2024 von bisher 2,9% auf 3,1% angehoben, er hat jedoch die Prognose für Deutschland von bisher 0,9% drastisch auf 0,5% reduziert. In den sechs Wirtschaftsräumen und 16 Ländern, die der IWF insgesamt analysiert hat, schneidet keine Region schlechter ab. Die USA könnten laut IWF dieses Jahr um 2,1% wachsen, Indien um 6,5%, China um 4,6%, Russland um 2,6% und Frankreich um 1,0%.

Kommentar: Die Situation spitzt sich zu. Diskretionäre Politik der Regierung nach innen und nach außen zeichnen für diese Entwicklung verantwortlich. Wann stellt sich unsere Regierung den Realitäten und der Verantwortung für Bürger vor Ort und die Wirtschaft?

Datenpotpourri der letzten 24 Handelsstunden

Deutschland: Entspannung bei Preisen und am Arbeitsmarkt, schwacher Einzelhandel

Deutschland: Die Arbeitslosenrate stellte sich per Januar in der saisonal bereinigten Fassung auf 5,8% (Prognose 5,9%) nach zuvor 5,9%.

Deutschland: Gemäß vorläufigen Berechnungen nahmen die Verbraucherpreise per Januar im Monatsvergleich um 0,2% (Prognose 0,2%) und im Jahresvergleich um 2,9% (Prognose 3,0%) nach zuvor 3,7% zu.

Deutschland: Die Importpreise sanken per Berichtsmonat Dezember im Monatsvergleich um 1,1% (Prognose -0,5%) und im Jahresvergleich um 8,5% (Prognose 8,2%) nach -9,0%. Deutschland: Die Einzelhandelsumsätze brachen per Dezember im Monatsvergleich um 1,6% ein (Prognose -0,5%; Vormonat -2,5%). Im Jahresvergleich ergab sich ein Rückgang um 1,7% nach -2,4%.

China: PMIs mit positiver Tendenz

USA: Schwache Daten

Der ADP-Beschäftigungsreport (ohne öffentliche Beschäftigung) wies per Januar einen Anstieg der Beschäftigung um 107.000 (Prognose 145.000) nach zuvor 158.000 (revidiert von 164.000) aus.

Der Einkaufsmanagerindex aus Chicago verzeichnete per Januar einen Rückgang von 47,2 (revidiert von 46,9) auf 46,0 Punkte (Prognose 48,0). Der MBA-Hypothekenmarktindex stellte sich per 26. Januar auf 202,5 nach 218,2 Punkten.

Diverse PMIs des Verarbeitendes Gewerbes per Januar

Derzeit ergibt sich für den EUR gegenüber dem USD eine positive Tendenz. Ein Unterschreiten der Unterstützungszone bei 1,0540 – 1,0570 negiert das für den EUR positive Szenario.

Viel Erfolg!

© Folker Hellmeyer

Chefvolkswirt der Netfonds Gruppe

Hinweis: Der Hellmeyer Report ist eine unverbindliche Marketingmitteilung der Netfonds AG (ETR:NF4), die sich ausschließlich an in Deutschland ansässige Empfänger richtet. Er stellt weder eine konkrete Anlageempfehlung dar noch kommt durch seine Ausgabe oder Entgegennahme ein Auskunfts- oder Beratungsvertrag gleich welcher Art zwischen der Netfonds AG und dem jeweiligen Empfänger zustande.

Die im Hellmeyer Report wiedergegebenen Informationen stammen aus Quellen, die wir für zuverlässig halten, für deren Richtigkeit, Vollständigkeit und Aktualität wir jedoch keine Gewähr oder Haftung übernehmen können. Soweit auf Basis solcher Informationen im Hellmeyer Report Einschätzungen, Statements, Meinungen oder Prognosen abgegeben werden, handelt es sich jeweils lediglich um die persönliche und unverbindliche Auffassung der Verfasser des Hellmeyer Reports, die in dem Hellmeyer Report als Ansprechpartner benannt werden.

Die im Hellmeyer Report genannten Kennzahlen und Entwicklungen der Vergangenheit sind keine verlässlichen Indikatoren für zukünftige Entwicklungen, sodass sich insbesondere darauf gestützte Prognosen im Nachhinein als unzutreffend erweisen können. Der Hellmeyer Report kann zudem naturgemäß die individuellen Anlagemöglichkeiten, -strategien und -ziele seiner Empfänger nicht berücksichtigen und enthält dementsprechend keine Aussagen darüber, wie sein Inhalt in Bezug auf die persönliche Situation des jeweiligen Empfängers zu würdigen ist. Soweit im Hellmeyer Report Angaben zu oder in Fremdwährungen gemacht werden, ist bei der Würdigung solcher Angaben durch den Empfänger zudem stets auch das Wechselkursrisiko zu beachten.