Der EUR eröffnet gegenüber dem USD bei 1,0914 (05:31 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,0910 im europäischen Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 147,00. In der Folge notiert EUR-JPY bei 160,45. EUR-CHF oszilliert bei 0,9452.

Märkte: Zunächst Korrektur des Abverkaufs

An den Finanzmärkten kam es in der letzten Woche zu einem „bloody Monday“, der zu einer massiven Liquiditätspräferenz führte. Die Hintergründe waren vielfältig. Das Epizentrum lag in Japan. Der Nikkei büßte mehr als 12% ein, der JPY schoss in die Höhe und führte zur Liquidation von „Carry-Trades“ (Kreditaufnahme in JPY, Anlage in höher rentierlichen Anlagen), was globale Auswirkungen hatte. In der Folge kam es seit Dienstag zu einer Korrektur dieses Ausverkaufs. In wie weit diese Korrektur durch verdeckte Interventionen getragen war, darf diskutiert werden.

Zu den Hintergründen: In Japan ergeben sich veränderte Zinserwartungen (höher, weniger Anleiheankäufe), dagegen nehmen Zinssenkungserwartungen dank schwächerer US-Daten in den USA zu. Diese Konstellation impliziert, dass ein Wiederaufleben der „Carry Trades“ via JPY bestenfalls unterproportional ausfallen wird mit belastenden Folgen für die Anlagemärkte. Das Konjunkturbild in den westlichen Ländern erodiert sukzessive. Einzelne Lichtblicke, beispielsweise der ISM-Dienstleistungsindex (USA), werfen eher Fragen im Kontext des Gesunden Menschenverstands auf, als dass sie die Richtung weisen. Die Markttechnik hat Schaden genommen, damit auch die algorithmischen Modelle. Ein weiterer entscheidender Faktor ist das geopolitische Umfeld. Sowohl im Ukraine- als auch im Nahostkonflikt eskaliert die Lage auf bisher nicht erreichte Niveaus. Ob diese Risikocluster bisher angemessen diskontiert werden, ist diskussionswürdig.

Aktienmärkte: Der Late-DAX stieg um 0,34%, der EuroStoxx 50 um 0,14%. In den USA legte der S&P 500 um 0,41%, der Dow Jones um 0,10% und der US-Tech 100 um 0,51% zu. Heute früh ergibt sich in Fernost Stand 06:50 Uhr folgendes Bild: Nikkei (Japan) +0,56%, CSI 300 (China) -0,13%, Hangseng (Hongkong) +0,05%, Sensex (Indien) -0,26% und Kospi (Südkorea) +1,00%.

An den Rentenmärkten wird der Renditeeinbruch vom letzten Montag weiter milde korrigiert. 10- jährige Bundesanleihen rentieren mit 2,22% und 10-jährige US-Staatsanleihen mit 3,94%.

Der EUR zeigt sich mit Notierungen über 1,09 weiter gegenüber dem USD widerstandsfähig. Gold und Silber mäandern auf bekannten Niveaus.

Deutschland: Fußball-EM sorgt für Rekord-Juni im Tourismus

Die Fußball-Europameisterschaft hat laut Statistischem Bundesamt per Juni Beherbergungsbetrieben eine Rekordzahl an ausländischen Gästen beschert. Deren Übernachtungszahl stieg im Juni um 15,7% im Vergleich zum Vorjahresmonat auf 8,7 Millionen (Rekord, bisher Juni 2019 mit 8,2 Millionen). Die Zahl der Übernachtungen von Gästen aus dem Inland sank um 4,5% auf 40,0 Millionen. Im gesamten 1. Halbjahr verbuchten die Beherbergungsbetriebe ebenfalls einen Rekord. Mit 223,2 Millionen Übernachtungen in- und ausländischer Gäste wurde der bisherige Rekordwert aus dem 1. Halbjahr 2019 um 868.000 oder 0,4% übertroffen. Die Zahl der Übernachtungen von Gästen aus dem Inland stieg um 1,2% auf 185,7 Millionen. Bei den Besuchern aus dem Ausland legte sie um 7,1% auf 37,5 Mio. zu.

Kommentar: Erst einmal ist dieser Sektor der Wirtschaft der einzige belastbare Lichtblick bezüglich der deutschen Konjunkturlage. Das aktuelle Juni-Ergebnis ist jedoch nicht extrapolierbar, da es sich um eine von einem Event abhängige Entwicklung handelte. Die per Juni negative inländische Tendenz darf besorgen.

Ökonomen zufolge dürften die gesamtwirtschaftlichen Effekte der Fußball-EM vom 14. Juni bis 14. Juli gering ausfallen. So seien positive Effekte auf den Konsum eher kurzfristiger Natur und gering, weil es beispielsweise im Gastgewerbe auch zu Verdrängungseffekten kommen kann, so die Bundesbank. Das Institut der deutschen Wirtschaft sieht es ähnlich, dort sieht man Verschiebungen nach dem Motto „Bratwurst statt Restaurant, Fernsehabend statt Kinobesuch“.

Kommentar: Korrekt! Für eine dauerhafte positive Tendenz, allen voran im Inland, bedarf es einer ausgeprägten Zuversicht bezüglich der Einkommenssicherheit und positiven Einkommensentwicklung. Das ist trotz leicht verbesserter Konsumklimaindices auf jedoch weiter prekärem Niveau nicht erkennbar.

Deutschland: Auftragsmangel im Wohnungsbau nimmt laut IFO zu

Der Auftragsmangel im Wohnungsbau hat sich laut IFO-Umfrage per Juli verschärft. 51,3% der Unternehmen berichteten nach zuvor 50,2% davon. Dieses Dilemma spiegele sich in den Prognosen für die Anzahl der neugebauten Wohngebäude. Diese würden deutlich unter dem Ziel der Bundesregierung liegen, jährlich 400.000 Einheiten zu bauen.

Kommentar: Diese Entwicklung ist und bleibt prekär, weil der Bedarf weiter steigt. Diese negative Entwicklung hat zwei wichtige Wirkungskanäle. Sie wird die Preise für Immobilien (Knappheit) stabilisieren oder erhöhen und sie wird als Folge zunehmenden Stress für Bürger bewirken (Aspekt Stabilität in Gesellschaft und Politik).

Die Stornierungsquote bei den Aufträgen sank im Juli von 13,7% auf 12,4. Das Geschäftsklima im Wohnungsbau hat sich jedoch insgesamt verschlechtert. Die Urteile zur aktuellen Lage und auch die Aussichten für die kommenden Monate liegen weiter tief im Minus.

Kommentar: Diese zart positive Tendenz ist kein „Gamechanger“!

Die Immobilienpreise sanken im vergangenen Jahr deutlich. Aktuell zeichnet sich eine Trendwende ab: Im Frühjahrsquartal lagen die Immobilienpreise erstmals seit rund zwei Jahren wieder auf breiter Front im Plus, wie das Kieler Institut für Weltwirtschaft (IfW) jüngst ermittelte. Alle Wohnsegmente sind im Vergleich zum Vorquartal im Wert gestiegen. Die Trendwende auf dem Immobilienmarkt sei eingeläutet, so IfW-Immobilienexperte Zdrzalek. Investoren würden erneut Vertrauen in die langfristige Wertsteigerung von Immobilien gewinnen. Der Ausblick auf sinkende Zinsen stabilisiere den Markt.

Kommentar: Ist die Preisfunktion nun Ausdruck eines Mangels oder zunehmenden Vertrauens? Das im Raum stehende Zinssenkungspotential ist definitiv unterstützend.

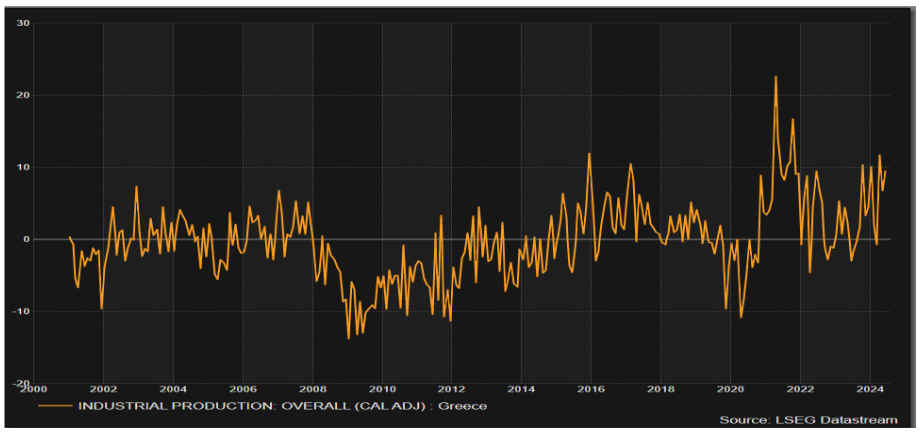

Eurozone: Industrieproduktion boomt in Griechenland

Deutschland: Gemäß finaler Berechnung nahmen die Verbraucherpreise per Juli im Monatsvergleich um 0,3% und im Jahresvergleich um 2,3% zu. Beides entsprach sowohl den vorläufigen Werten als auch den Prognosen.

Italien: Gemäß finaler Berechnung nahmen die Verbraucherpreise per Juli im Monatsvergleich um 0,4% (Prognose und vorläufiger Wert 0,5%) und im Jahresvergleich um 1,3% zu (Prognose und vorläufiger Wert 1,3%).

Griechenland. Die Verbraucherpreise nahmen per Juli im Jahresvergleich um 2,7% nach zuvor 2,3% zu.

Griechenland: Die Industrieproduktion stieg per Juni im Jahresvergleich um 9,5% nach zuvor 6,8% (revidiert von 6,7%). Was für ein Unterschied zu Deutschland! Erinnern Sie sich noch an unsere Arroganz gegenüber Griechenland vor gut 10 Jahren? Seit mehr als 15 Jahren wird hier im Report „Aristoteles“ (Struktur – Konjunktur – Einkommen) thematisiert. Wir verordneten Griechenland Strukturpolitik (Ertüchtigung) und negierten diesen Ansatz in unserer Politik. Berlin, danke für nichts! Wasser predigen und Wein saufen ist keine Lösung!

China: Verbraucherpreise jetzt bei 0,5% (J)

Die Verbraucherpreise legten per Juli im Jahresvergleich um 0,5% (Prognose 0,3%, Vormonat 0,2%) zu. Die Erzeugerpreise verzeichneten per Juli im Jahresvergleich einen Rückgang um 0,8% (Prognose -0,9%, Vormonat -0,8%).

Russland: BIP legt 4,0% (J) zu - CPI bei 9,1%

Das BIP legte per 2. Quartal 2024 im Jahresvergleich laut vorläufiger Berechnung um 4,0% nach zuvor 5,4% zu.

Die Verbraucherpreise verzeichneten per Juli im Monatsvergleich einen Anstieg um 9,1% (Prognose 9,1%, Vormonat 8,6%).

Derzeit ergibt sich für den EUR gegenüber dem USD eine positive Tendenz. Ein Unterschreiten der Unterstützung bei 1.0600 – 30 negiert dieses Szenario.

Viel Erfolg!

© Folker Hellmeyer

Chefvolkswirt der Netfonds Gruppe