- Nach den Q3-Zahlen brach die META-Aktie erneut ein - seit Ende Januar ist der Kurs des Social-Media-Giganten um mehr als zwei Drittel gefallen

- Das operative Geschäft ist angeschlagen, die Investitionen in das Metaverse üben hohen Druck aus

- Da eine Kursänderung nicht in Sicht ist, wird es wohl noch einige Zeit dauern, bis die META von den Investoren wieder einen Daumen nach oben bekommt

Im Vorfeld der Veröffentlichung des Quartalsberichts am Mittwoch stützte sich das Bull-Case für Meta Platforms (NASDAQ:META) auf zwei Grundpfeiler. Erstens deuteten die enttäuschenden Halbjahreszahlen des Unternehmens (der Umsatz stieg im Jahresvergleich um weniger als 3 %) nicht auf einen unumkehrbaren Niedergang des Geschäfts hin. Zweitens könnten die umfangreichen Investitionen in das Metaverse-Projekt des Unternehmens rückgängig gemacht werden, falls der Druck auf die Ertragslage zu groß werden sollte.

In Anbetracht der Tatsache, dass META zum 13-fachen des diesjährigen Gewinns gehandelt wurde - und nur zum 12-fachen, wenn man die liquiden Mittel abzüglich der Schulden in der Bilanz berücksichtigt - ließen diese Bewertungen auf ein erhebliches Kurspotenzial schließen. Viele Wall Street-Analysten glaubten an diese Perspektive: Immerhin signalisierte das durchschnittliche Kursziel für META-Aktien ein Ertragspotenzial von mehr als 60 % innerhalb der nächsten 12 Monate.

Langfristig mag die obige These nach wie vor gelten. Mittelfristig bedeuten die Q3-Zahlen vom Mittwochnachmittag jedoch, dass die These erhebliche Risse bekommen hat.

Quelle: Investing.com

Probleme bei sämtlichen Apps der Meta-Familie

Der Gewinn je Aktie ist im Jahresvergleich um 49 % eingebrochen. Wie wir noch sehen werden, sind die Investitionen in das Metaverse dabei nicht der einzige Faktor.

Ein spürbar abträglicher Faktor war die Wertminderung beim Posten Operating-Leasingverhältnisse. Und auch in dem Bereich, den Meta als die "App-Familie" bezeichnet, waren die Ergebnisse enttäuschend.

Währungsbereinigt stieg der Umsatz um 2 %. Die Betriebskosten hingegen erhöhten sich um 18 %. Infolgedessen sank das Betriebsergebnis der App-Familie gegenüber dem Vorjahr um 29 %. Dieser Rückgang von 3,7 Mrd. USD stellt die Verluste aus dem Metaverse in Höhe von rund 1 Mrd. USD (die im Segment Reality Labs ausgewiesen sind) deutlich in den Schatten.

Die Nutzerzahlen sehen dagegen nicht wirklich schlecht aus. Die Zahl der täglich in der App-Familie aktiven Mitglieder (einschließlich Facebook, WhatsApp und Instagram) stieg um 4 % auf unglaubliche 2,93 Milliarden. Das Problem aber ist die Preisgestaltung: Der Preis pro Anzeige ist im Vergleich zum Vorjahr um 18 % gesunken, während die Zahl der geschalteten Anzeigen um 17 % gestiegen ist.

Dieser Preisabfall lässt sich auf zwei Faktoren zurückführen. Zum einen drücken die Bemühungen von Apple (NASDAQ:AAPL) um ATT (Transparenz beim Tracking über genutzte Apps) auf die Werbeeinnahmen von Meta. Nach den Ergebnissen des 4. Quartals prognostizierte Meta, dass es in diesem Jahr aufgrund der ATT-Regeln rund 10 Mrd. USD an Einnahmen einbüßen würde. Mit diesem Bericht begann der anhaltende Einbruch der META-Aktie.

Das zweite Problem, das auch die Unternehmensleitung von Meta angeführt hat, sind die makroökonomischen Herausforderungen. Die Weltwirtschaft ist angeschlagen, und auch die Online-Werbebranche ist gegen die Folgen eines solchen Szenarios nicht gefeit.

Diese Aussage bedarf jedoch einer etwas genaueren Betrachtung. Wie ich hier im August schrieb, nähern sich die Preise eher wieder dem Mittelwert nach der Pandemie. Die niedrigen Werbepreise sind also keine direkte Folge der wirtschaftlichen Verlangsamung. Denn so schlecht sind die globalen Makrodaten (noch) nicht.

Die App-Familie von Meta performt deutlich über ihrem Niveau vor der Pandemie. In diesem Jahr erwirtschaftete das damalige Facebook nämlich 24 Mrd. USD an Betriebseinnahmen. In den ersten drei Quartalen dieses Jahres hat die App-Familie immerhin 32 Mrd. USD verdient.

In Verbindung mit den Nutzerzahlen sieht das wie eine gute Nachricht aus: Die Gewinne aus den Apps wachsen weiterhin. Im Kontext eines post-pandemischen Umfelds illustrieren diese Zahlen jedoch den Knackpunkt des Problems: Das Kerngeschäft von Meta kann unter Umständen noch viel, viel stärker zurückgehen oder auch nicht.

Wenn sich das Makrobild noch weiter eintrübt und/oder ein Rückgang der Nutzerzahlen einsetzt, werden auch die Gesamtgewinne noch weiter sinken. Vor diesem Hintergrund erscheint die META-Aktie nicht gerade billig. Schuldzuweisungen an Apple für die strengen Richtlinien für das Nutzertracking von Apps sind unwahrscheinlich: Meta prognostizierte eine Abschwächung des Gegenwinds aufgrund dieser Einschränkungen im 4. Quartal, trotzdem enttäuschte die Umsatzprognose.

Was passiert im Metaverse?

Eine weitere Erkenntnis aus den Ergebnissen ist, dass Meta die Ausgaben für das Metaverse nicht reduzieren wird. Auf der Telefonkonferenz zum 3. Quartal äußerte sich der CEO Mark Zuckerberg unmissverständlich zu diesem Punkt.

Die Investoren brachten ihren Unmut über die Investitionsoffensive des blauen Netzwerks deutlich zum Ausdruck: Im nachbörslichen Handel beschleunigten sich die Verluste von Meta im Verlauf des Telefonkonferenz.

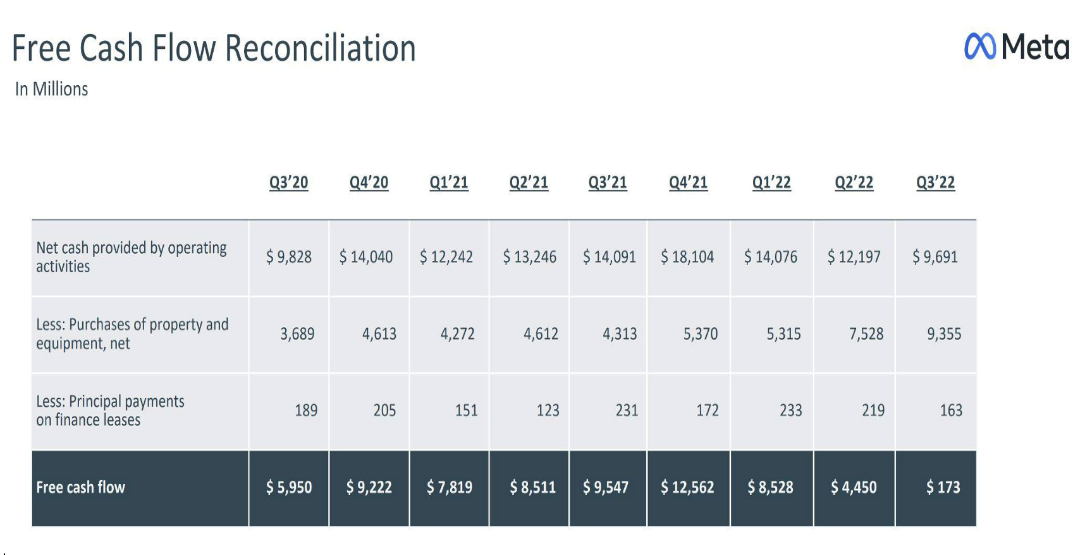

Das Problem sind nicht nur die Betriebsausgaben, sondern auch die Investitionsausgaben. Höhere Investitionsausgaben saugen den freien Cashflow des Unternehmens auf, wie eine Folie aus der Präsentation zum dritten Quartal des Unternehmens zeigt:

Und auch die Betriebsausgaben werden nicht sinken. Für das nächste Jahr rechnet Facebook mit einem Anstieg der Betriebskosten auf 94 bis 99 Mrd. USD (ohne die geschätzten 2 Mrd. USD an zusätzlichen Kosten, die auf den Posten Operating-Leasing entfallen). Zum Vergleich: In diesem Jahr sind es 85 bis 88 Mrd. USD.

Das entspricht einem Kostenanstieg von über 10 %, obwohl die Umsätze wahrscheinlich nicht annähernd so stark steigen werden. (Sie könnten sogar sinken.) Infolgedessen werden die Gewinne von Meta mit ziemlicher Sicherheit schrumpfen, selbst wenn man die jüngst reduzierten Erwartungen für 2022 mit einbezieht.

Mit einem solchen trüben Szenario haben die Investoren wahrscheinlich nicht gerechnet. Der Konsens an der Wall Street vor der Veröffentlichung der Zahlen ging sogar von einem Wachstum von 7 % auf 10,49 USD aus. Die Prognose für das Operating- Leasing korrigiert die Prognose wahrscheinlich in Richtung 8 USD, wobei Spielraum für weitere Korrekturen besteht, wenn sich das externe Umfeld weiter abschwächt.

Der langfristige Ausblick für die META-Aktie

Zugegebenermaßen ist die META-Aktie selbst bei einem EPS von 8 USD (oder schlechter) im Jahr 2023 relativ günstig. Ohne die Nettobarmittel würde META mit dem 12-fachen des Gewinns gehandelt. Zieht man die Verluste aus dem Metaverse ab, bewegt sich dieser Wert sogar im einstelligen Bereich.

Das ist ein Multiple, das darauf schließen lässt, dass sowohl das Kerngeschäft dauerhaft rückläufig ist als auch die Ausgaben für das Metaversum keine Renditen bringen. Das ist eine Kombination, die sehr nach einem Worst-Case-Szenario klingt. Es ist jedoch auch eine Kombination, die noch nicht in Stein gemeißelt ist, insbesondere wenn die Nutzerzahlen der App-Familie stabil bleiben.

Gleichzeitig ist es nicht undenkbar, dass sich beide Hälften des Meta-Geschäfts in die falsche Richtung entwickeln. Der Erfolg von Bemühungen in Sachen Metaverse ist völlig unklar und verschlingt gleichzeitig gigantische Ressourcen. Meta plant, einen im Wesentlichen völlig neuen Bereich der Datenverarbeitung aufzubauen - das Internet, wie wir es jetzt kennen, wurde mit Billionen von Dollar über Jahrzehnte hinweg aufgebaut.

Für die App-Familie von Meta bleibt TikTok eine große Herausforderung, und Metas eigene Verlagerung auf Video-Inhalte durch Reels und andere Bemühungen lässt ein dauerhaft niedrigeres Monetarisierungspotenzial der Nutzer vermuten.

Aktuell kann man also durchaus spekulieren, dass die Meta-Gewinne ihren Höhepunkt erreicht haben. Und auf dieses Risiko werden sich die Investoren konzentrieren, bis Meta ihnen ausreichende Gründe dafür liefert, die Entwicklung anders zu interpretieren.

Was uns an Entwicklung im dritten Quartal beunruhigt, ist das, was Meta kommuniziert hat: Das Unternehmen ist nicht sonderlich daran interessiert, diese Art von Impulsen zu benennen. Zuckerberg will auf Teufel komm raus die Nummer eins im Metaverse sein, und er wird nicht zulassen, dass der Aktienkurs von META seine Pläne ändert. Jeder Investor, der diese Aktie auch nur in Erwägung zieht, muss sich dessen bewusst sein und sich darauf einstellen, dieses Investment so lange zu halten, bis Zuckerbergs Unternehmen entweder erfolgreich ist - oder seinen Kurs ändert.

Offenlegung: Vince Martin ist derzeit in keinen der hier besprochenen Wertpapieren investiert.