von Wolfgang Müller

Die großen US-Tech-Aktien ziehen den Nasdaq 100 nach unten – während Indizes wie der S&P 500 und vor allem der Dow Jones sich deutlich besser halten.

Die erfahrenen Investoren haben diese Weisheit schon längst verinnerlicht: Kurse von Unternehmen wachsen nie in den Himmel, ab einer gewissen Größe verlangsamt sich „Growth“ zwangsläufig und es setzt die so genannte „Mean Reversion“ ein, die Rückkehr zum Mittelwert. Sollte ein Unternehmen zudem eine zu starke Marktmacht erlangen, werden Monopolkommissionen tätig mit Aufspaltung der Riesen. Wie einst beim Ölimperium (Standard Oil) von Rockefeller oder beim Telefonkonzern AT&T.

Es gibt immer irgendeinen Auslöser, wie derzeit den Anstieg der Zinsen, der den Wert von Wachstumsunternehmen herabsetzt, weil eben Gewinne bei höheren Renditen in der Zukunft abdiskontiert werden, auch wenn die Wachstumsstory noch nicht zu Ende ist. Gerade erwischt es mit Amazon (NASDAQ:AMZN), Netflix (NASDAQ:NFLX) und Meta (NASDAQ:META) drei Unternehmen aus dem FAANG-Quintett, welche ein ganzes Jahrzehnt für Furore und Kursexplosionen gesorgt hatten.

Das Jahrzehnt der Technologiebörse Nasdaq

Man hatte an der Wall Street die Verfünfzehnfachung des Nasdaq 100 in der letzten Dekade relativ unkommentiert hingenommen. Weil die Wachstumsgeschichten von Amazon, Apple (NASDAQ:AAPL) und Co einfach so gigantisch waren und zudem Aktienrückkäufe von fünf Billionen Dollar innerhalb dieses Zeitraums die großen Aktien natürlich optisch immer verbilligt hatten – Financial Engineering at it’s best!

Aber die Kursentwicklung des Nasdaq 100 sprengte alle Maßstäbe:

Das Tief des große Tech-Index im Frühjahr 2009 betrug 1043 Punkte, das Hoch am 19. November 2021 lag bei 16.320 Punkten. Ein Anstieg von über 1400 Prozent, da ist eine Korrektur bis auf das bisherige Tief von 10.630 Punkten noch nicht einmal besonders ausgeprägt.

Klar übertreiben die Märkte in gewissen Phasen nach oben, als auch nach unten. Die Einbrüche bei der Finanzkrise bis zum Ausverkauf im März 2009 waren schon extrem und in vielen Fällen nicht gerechtfertigt. Aber auch nicht die Kursanstiege in den folgenden zwölf Jahren, die selbst bei Dickschiffen kurstechnisch an „To-The-Moon“-Aktien erinnern.

Der Preis der großen Tech-Titel bei ihrem Tief in der Finanzkrise oder danach (splitbereinigt und in Euro):

- Alphabet (NASDAQ:GOOGL): Tief (2009) 5,37 €, Hoch 132,22 € (2021)

- Amazon: Tief 1,41 €, Hoch 163,95 €

- Apple: Tief 2,18 €, Hoch 173,16

- Facebook (Meta): Tief 14,13 € (2012), Hoch 323,70 €

- Netflix: Tief 2,79 €, Hoch 613,30 €

- Microsoft (NASDAQ:MSFT): Tief 11,99 €, Hoch 305,10 €

- Tesla (NASDAQ:TSLA): Tief 0,80 € (2010), Hoch 356,93 €

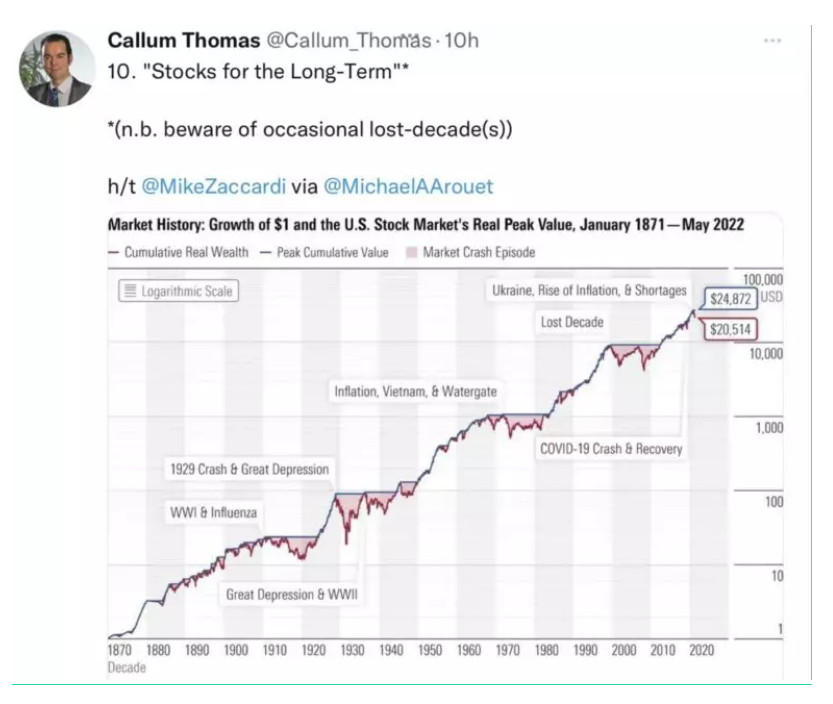

Verlässliche Daten gibt es aus dem Mutterland des Kapitalismus schon über 100 Jahre und sie zeigen, dass über alle Krisen hinweg das durchschnittliche Wachstum beim US-Aktienmarkt (vor Steuern und Inflation) bei etwa 10 Prozent liegt. Dass es aber nach Phasen der Kursexplosion stets zu längeren Perioden der Beruhigung, des Stillstands und des Abbaus von Übertreibungen kam. Umso heftiger und länger, desto exzessiver die vorherige Phase der Kursentwicklung war. Schön erkennbar an diesem Ewigkeits-Chart des US-Marktes, der dieses Prozedere des längeren Ausatmens der Märkte veranschaulicht.

Und wie stark ist der Nasdaq, aber auch der S&P 500 seit der Finanzkrise gestiegen? 15 bis 20 Prozent p.a., was aber in der Fortschreibung der Entwicklung vor Ende 2021 zu einer weiteren Verdoppelung beim Nasdaq 100 auf über 30.000 Punkten schon zur Mitte des Jahrzehnts bedeutet hätte. Aus übergeordneter Sicht ist die Korrektur mehr als nur folgerichtig, der Zeitpunkt war wie immer der Knackpunkt.

Nasdaq: Die aktuelle Schwäche bei Tech, wen erwischte es am stärksten?

„Amazon, nicht mehr im Club der Billionäre“, lautete eine Schlagzeile in dieser Woche und sie steht symptomatisch für eine saftige Korrektur fast aller großer Tech-Titel. Weil eben der große Handelsgigant am Mittwoch mit 987 Milliarden Dollar unter diese magische Schwelle gefallen war, die er bereits im Jahre 2018 überwinden konnte.

Und es geht munter weiter, gestern lag der Wert des Unternehmen „nur noch“ bei 911 Milliarden Dollar. Amazon ist dabei kein Sonderfall, die ehemaligen FAANG-Aktien, aufgestockt durch Microsoft und Tesla korrigieren deutlich in dieser monetären Zeitenwende. Die Marktkapitalisierung der Big Seven sinkt zumeist noch stärker als die des Nasdaq 100, die Treiber der langjährigen Rally (die „Generäle“) werden abverkauft, deren Bewertungen sinken in Richtung ihres Wachstumspfades.

Hier eine Übersicht zur Wochenmitte, die nach der Fed-Sitzung noch ein wenig nach unten korrigiert werden müsste – Big Tech und seine Entwicklung in der Krise:

- Apple, Marktkapitalisierung 2339 Mrd. Dollar, minus 17,7 Prozent zum Allzeithoch

- Microsoft MK 1700 Mrd. Dollar, minus 34,7 Prozent zum AZH

- Alphabet MK 1171 Mrd. Dollar, minus 40,3 Prozent

- Amazon MK 987 Mrd. Dollar, minus 48,7 Prozent

- Tesla MK 719 Mrd. Dollar, minus 45 Prozent

- Meta MK 235 Mrd. Dollar, minus 71 Prozent

- Netflix MK 129 Mrd. Dollar, minus 75 Prozent

Das Tief bei Netflix gab es schon im Sommer, inzwischen hat sich die Aktie bereits wieder deutlich erholt.

Noch liegt Apple unangefochten an der Spitze der wertvollsten Konzerne der Welt, noch vor Saudi-Aramco, die erst in dieser Woche mit einem sensationellen Quartalsgewinn (40 Milliarden Dollar) aufwarten konnten. Aber auch der Konzern aus Cupertino wird seine Wachstumsgeschichte nicht ewig aufrechterhalten können, auch wenn der große Cash-Bestand die Aktie immer noch nach unten absichert. Und Munition liefert für ein ständiges Weiter mit Aktienrückkäufen: Steve Jobs, der Visionär, Tim Cook, der Finanzingenieur.

Fazit

Die Korrektur beim Technologie-Index Nasdaq mit seinen großen Tech-Titeln kam sicherlich nicht überraschend, aber im Ausmaß war es doch wieder sehr spektakulär, angesichts der Dimension und des zeitlichen Ausmaßes vorheriger Anstiege. Kein Wunder also, dass der Nasdaq sich schlechter entwickelt hat als S&P 500 und Dow Jones.

Aber bereits im Jahr 2021, angesichts der spektakulären Aktiensplits von Apple und Tesla und deren fulminanten Kurssteigerungen, war klar, dass es in Bälde zu einer abrupten Beendigung der Wachstumszahlen kommen musste. Der große Zinsanstieg in den letzten zwei Jahren bei der zehnjährigen US-Staatsanleihe von 0,52 Prozent im Jahre 2020 bis auf vor Kurzem etwa 4,3 Prozent war der große Auslöser, aber es hätte auch einen anderen Katalysator geben können.

Kursanstiege von mehreren 1000 Prozent bei Einzeltiteln oder eine Verfünfzehnfachung beim Nasdaq 100 können nicht in die Zukunft fortgeschrieben werden. Eine exponentielle Kursentwicklung trägt im Finanzbereich stets den Keim der Zerstörung in sich. Startups können sich über längere Zeit vervielfachen, aber nicht Großkonzerne, die in den Billionen Dollar-Bereich vorgerückt sind.

Die so genannte Mean Reversion (Rückkehr zum Mittelwert) haben wir in extremer Form schon in der Dotcom-Bubble zur Jahrtausendwende erleben können. Allerdings sind die aktuellen großen Kurstreiber in der Regel besser aufgestellt oder haben bessere Geschäftsmodelle als zu jener Zeit, als der Tech-Index um fast 80 Prozent korrigierte. Aber die aktuelle Bereinigung dürfte so lange weiterlaufen wie die Kapitalmarktzinsen anziehen oder bis die Bewertung wieder einem „normalen“ Wachstumspfad entspricht.

Die Korrektur von BigTech ist eigentlich das Normalste auf der Welt, eine Fortschreibung der jüngsten Kursentwicklung wäre fundamentaler und finanzmathematischer Wahnsinn gewesen.

Spannend ist die Wachstumsgeschichte vom Amazon in jedem Fall. Hatte Firmengründer Jeff Bezos nicht bereits vor einigen Jahren davon gesprochen, dass er nicht glaube, dass seine Firma viel älter werde als 30 Jahre? Allgemein betrachtet ist diese Aussage gar nicht so spekulativ, denn langfristig überleben nur etwa 10 Prozent der Aktien, der Rest geht pleite oder wird übernommen. Preisfrage: Welche der sieben Wachstumsgiganten von Alphabet bis Tesla wird es in zehn oder 20 Jahren noch geben?