- Veröffentlichung der Ergebnisse für das 1. Quartal 2022 am Dienstag, den 19. April, nach Börsenschluss

- Umsatzerwartung: 7,94 Mrd. USD

- EPS-Erwartung: 2,92 USD

Bei der Vorlage der neuesten Quartalsergebnisse des Streaming-Giganten Netflix (NASDAQ:NFLX) dürften die Investoren feststellen, dass der Unterhaltungsdienstleister in einem harten Wettbewerb und einem schwierigen makroökonomischen Umfeld nur schwer neue Abonnenten gewinnen kann.

Aufgrund dieses nicht zuträglichen Umfelds haben die Analysten ihre Gewinnschätzungen für das kalifornische Unternehmen, dessen Kurs im Jahr 2022 um mehr als 40 % gefallen ist, gesenkt. Die Aktie gehört im Verlauf des Jahres 2022 auch zu den Aktien mit der schlechtesten Performance im Nasdaq 100.

Die Prognosen sahen für Netflix im 1. Quartal zum 31. März nur 2,5 Millionen neue Abonnenten voraus, das wäre für das Unternehmen der langsamste Start in ein neues Jahr seit mindestens einem Jahrzehnt.

Es könnte auch weitere „Bad News“ geben, da Netflix beschlossen hat, sich aus dem Russlandgeschäft zurückzuziehen. Medienberichten zufolge hat das Unterhaltungsunternehmen zwischen einer und zwei Millionen Abonnenten in Russland.

Diese Situation hat dem Markt klargemacht, dass NFLX nach einer bemerkenswerten Entwicklung während der Pandemie in eine Phase langsameren Wachstums eintritt. Im Jahr 2021 konnte Netflix 18,2 Millionen neue Kunden gewinnen, was einem Rückgang von 50 % gegenüber dem vorangegangenen Rekordjahr entspricht.

Morgan Stanley (NYSE:MS) senkte letzte Woche in einer Mitteilung sein Kursziel für die Aktie im Vorfeld der Quartalszahlen von 450 auf 425 USD. Die Anlegernotiz führt weiterhin aus:

„Wir erwarten langfristig, dass Netflix ein überzeugendes Umsatz- und Margenwachstum erzielen wird. Kurzfristig sehen wir für die Konsenserwartungen bei den Nettozuwächsen ein Risiko. Die Bewertung ist hier nicht überzogen, aber wir halten es für unwahrscheinlich, dass die Aktie bei sinkenden Nettoumsatzerwartungen eine Outperformance erzielen kann.“

Barclays (LON:BARC) senkte das Kursziel ebenfalls von 425 USD auf 380 USD pro Aktie und erklärte in einer Mitteilung:

„Auf Grundlage des durchschnittlichen prognostizierten Wertes in verschiedenen kurz- und langfristigen Modellen scheint Netflix auf dem Weg zu rund 4 Mio. Abonnenten zu sein, das ist besser als die Prognose des Unternehmens, in absoluten Zahlen für ein erstes Quartal aber immer noch schwach.“

Verschärfter Wettbewerb

Erschwerend für die Dynamik des Abonnentenwachstums kommt hinzu, dass den Konsumenten jetzt dank einiger der weltweit führenden Anbieter von Unterhaltungsinhalten eine größere Auswahl zur Verfügung steht. Die Walt Disney Company (NYSE:DIS), der größte Konkurrent von Netflix, kündigte im März an, dass sie noch in diesem Jahr Disney+, eine preisgünstigere Version ihres Streaming-Dienstes mit Werbung, anbieten wird. Das neue Angebot wird Ende 2022 in den USA eingeführt und im nächsten Jahr international erweitert. Das Unternehmen will Einzelheiten zu Preisen und Zeitplänen zu einem späteren Zeitpunkt bekannt zu geben.

Die Schwäche nach der Pandemie und der zunehmende Wettbewerb sind die beiden Hauptkatalysatoren, die die Analystenmeinungen zum Thema Netflix in den letzten Wochen gespalten haben.

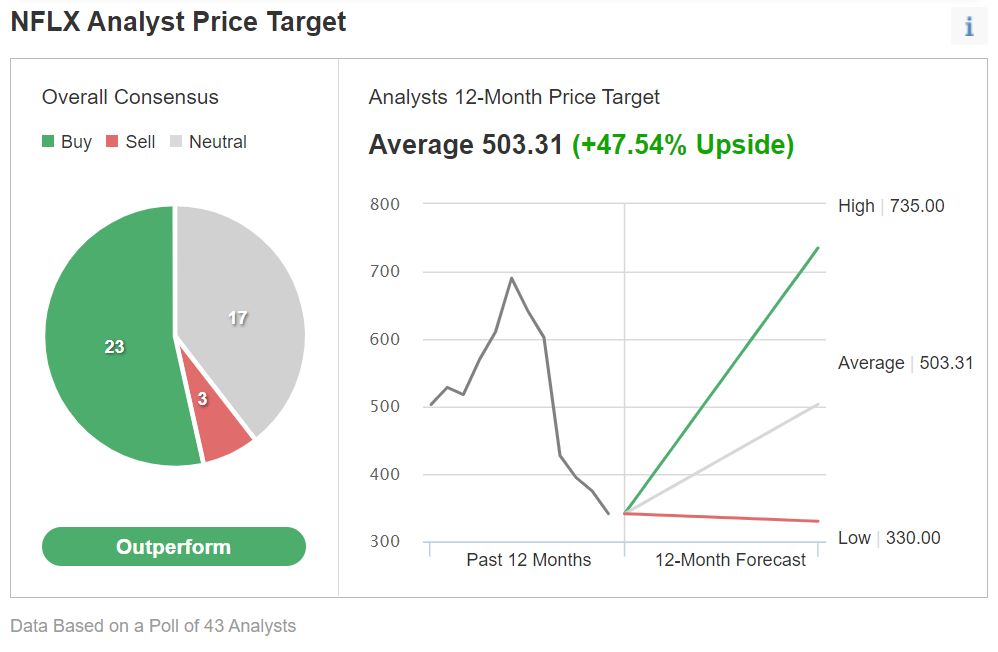

In einer Umfrage von Investing.com unter 43 Analysten lautet zwar das Anlegervotum mehrheitlich "outperform", aber bezeichnenderweise raten 20 Befragte derzeit vom Kauf der Aktie ab.

Trotz dieser unerfreulichen kurzfristigen Gewinnaussichten bietet die Netflix-Aktie eine Kaufgelegenheit für langfristige Anleger, da das Unternehmen dank erstklassiger Inhalte weiterhin in der Lage ist, neue Abonnenten zu gewinnen und dabei seine Margen und den Cashflow zu steigern. Der jüngste Abverkauf hat dazu geführt, dass die Aktie mit einem Abschlag zu ihren historischen Durchschnittswerten gehandelt wird. Netflix wechselt jetzt zum 32-fachen des voraussichtlichen Gewinns den Besitzer, weniger als die Hälfte des 5-Jahresdurchschnitts.

Die Analysten von J.P. Morgan erwarten für Netflix ein starkes zweites Halbjahr 2022. Sie stufen NFLX mit „Übergewichten“ und einem Kursziel von 605 USD ein. Dieses Ziel impliziert ein Ertragspotenzial von 77 % gegenüber der Schlussnotierung vom Donnerstag bei 341,13 USD.

Eine weitere langfristige Entwicklung, die man im Auge behalten sollte: Netflix ist nicht länger auf Schulden angewiesen, um sein Wachstum anzukurbeln. Nachdem das Unternehmen jahrelang Kredite aufgenommen hat, um seine Produktionen zu finanzieren, ist es nach eigenen Angaben für den laufenden Betrieb nicht mehr auf Fremdkapital angewiesen.

Fazit

Netflix wird bei der heutigen Zahlenvorlage vielleicht nicht positiv überraschen, dennoch ist die Aktie nach dem jüngsten Einbruch ein attraktiver Kauf geworden. Nachdem das Unternehmen seine Liquidität und seine Wettbewerbsposition während des Pandemie-Booms gefestigt hat, ist es nun besser für eine Rückkehr zu Wachstum positioniert.

Lesen Sie auch: