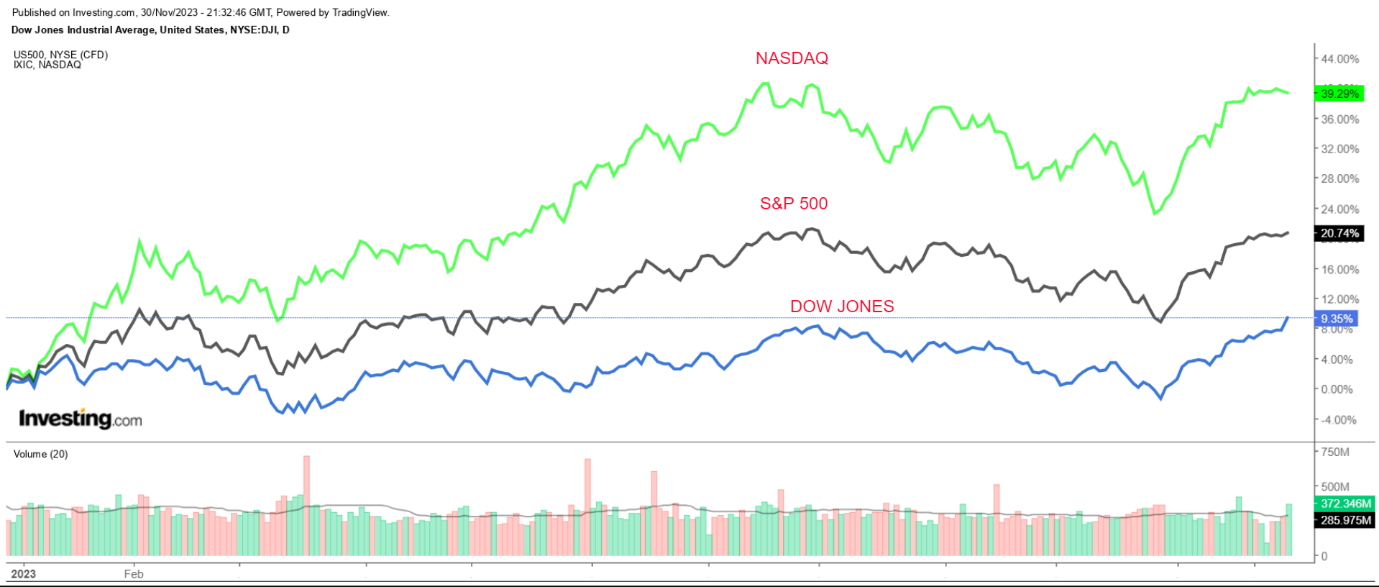

Der November war ein ausgezeichneter Monat für den Aktienmarkt - bei weitem der stärkste in diesem Jahr und der beste seit Mitte 2022. Die wichtigsten Indizes stiegen dank wachsender Erwartungen, dass die Fed die Zinsen nicht weiter anheben wird und im nächsten Jahr sogar mit Zinssenkungen beginnen könnte.

Mit einem Plus von 10,7 % im Monatsverlauf war der Nasdaq Composite Spitzenreiter, was vor allem den "Glorreichen Sieben", der Gruppe der größten Technologiewerte, zu verdanken war. Im Jahresverlauf steht der Technologie-Index mit 36 % im Plus und hat sich damit deutlich von seinem Einbruch im Jahr 2022 erholt.

Der S&P 500 Index und der Dow Jones Industrials legten im November um 8,4 % bzw. 8,8 % zu. Damit gewannen sie seit Jahresbeginn 19 % bzw. 8,5 %.

Zu dieser Entwicklung kam es, als die Renditen von Staatsanleihen, deren stetiger Anstieg in den letzten Monaten die Aktienkurse belastet hatte, auf mehrwöchige Tiefststände fielen.

Die Benchmark-Rendite für 10-jährige US-Staatsanleihen notierte am Freitag bei 4,32 %, Mitte Oktober hatte sie noch ein 16-Jahres-Hoch von knapp über 5 % erreicht. Es hat sich bei den Marktteilnehmern weitgehend die Meinung durchgesetzt, dass die Fed mit ihren Zinserhöhungen am Ende ist, und die Märkte preisen nun eine Reihe von Zinssenkungen ab dem kommenden Frühjahr ein.

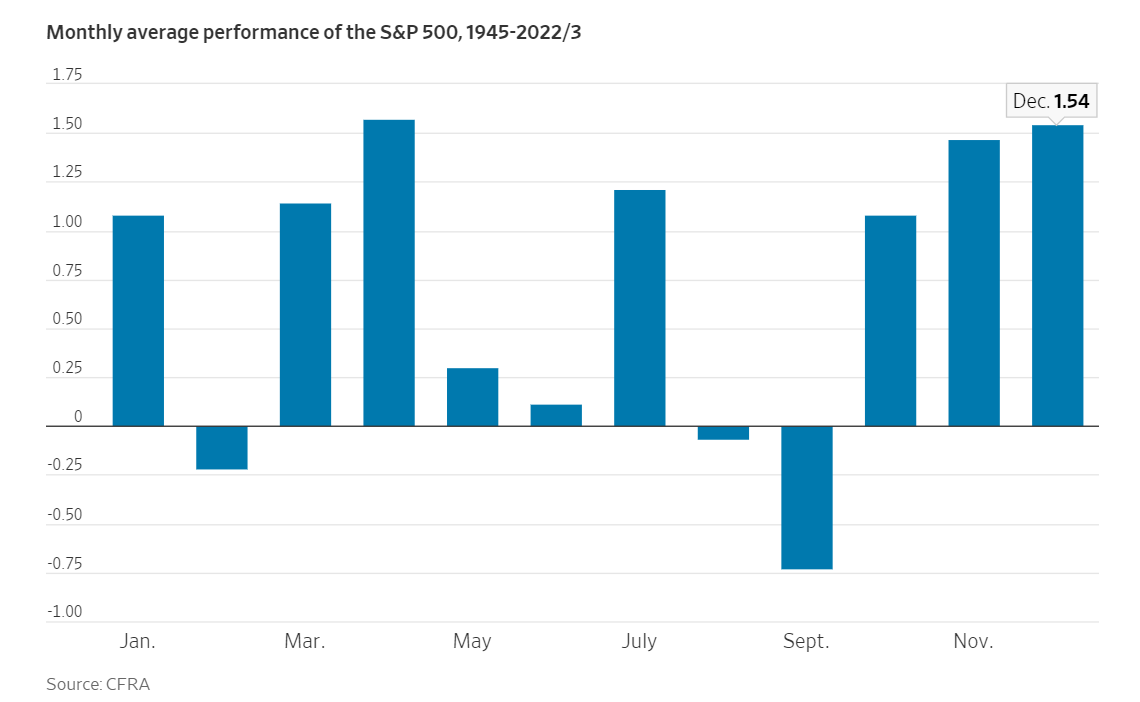

Nach dem erfreulichen November sollten Investoren im Dezember, der historisch gesehen ein starker Monat für die Aktienmärkte ist, mit weiteren guten Nachrichten rechnen. Seit 1945 hat der Leitindex S&P 500 im Dezember durchschnittlich um 1,5% zugelegt. Zum Vergleich: In den übrigen Kalendermonaten lag das durchschnittliche Plus bei rund 0,8 %.

Da die Anleger weiterhin die Zins-, Inflation- und Konjunkturaussichten abwägen, verspricht der laufende Monat auf jeden Fall spannend zu werden. Die Börsenrallye steht vor ihrer letzten Hürde in diesem Jahr, wenn die US-Notenbank am Mittwoch, den 14. Dezember, ihre jüngste geldpolitische Entscheidung bekannt gibt.

Während die Fed die Zinsen mit ziemlicher Sicherheit unverändert lassen wird, besteht das Risiko, dass Fed-Chef Jerome Powell einen aggressiveren Ton anschlägt, als die Märkte derzeit erwarten, und sich die Option einer weiteren Zinserhöhung offen hält, sollte sich die Wirtschaft besser entwickeln als erwartet.

Viele Anleger gehen jedoch davon aus, dass die Fed die Zinsen wahrscheinlich nicht weiter anheben und damit den aggressivsten Straffungszyklus der Notenbank seit Jahrzehnten beenden wird. Die Finanzmärkte preisen bereits mit einer Wahrscheinlichkeit von fast 80 % eine Zinssenkung bei der Fed-Sitzung im Mai 2024 ein.

Das Risiko besteht, dass die Fed einen großen politischen Fehler begeht, wenn sie zu früh mit einer Lockerung der Geldpolitik beginnt, die zu einem Wiederaufflammen des Inflationsdrucks führen könnte. Folgt die Fed den harten Daten, hat sie mehr Spielraum für Zinserhöhungen als für Zinssenkungen.

So zeigten die am Donnerstag veröffentlichten Daten der US-Regierung, dass die US-Wirtschaft im dritten Quartal mit einer Jahresrate von 5,2 % schneller gewachsen ist als angenommen.

Trotz der weit verbreiteten Erwartung eines bevorstehenden Abschwungs hat sich die Wirtschaft als wesentlich robuster erwiesen, als viele an der Wall Street erwartet hatten, und das Wirtschaftswachstum hat sich trotz höherer Zinsen erstaunlich gut gehalten.

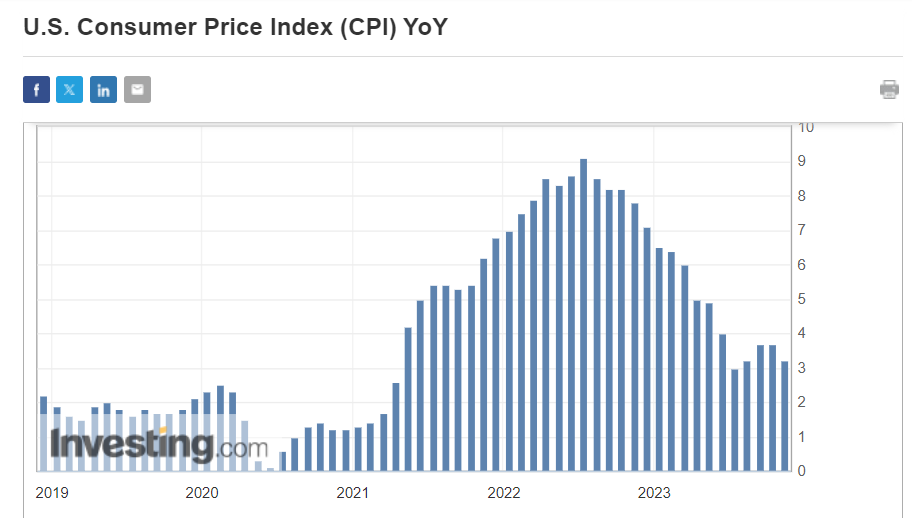

Gleichzeitig ist die Inflation, gemessen am Verbraucherpreisindex, seit Sommer 2022, als sie mit 9,1 % ein Vierjahreshoch erreichte, deutlich zurückgegangen. Bis Oktober 2023 sank sie auf 3,2 % (auf Jahresbasis).

Dennoch steigt der Verbraucherpreisindex immer noch deutlich schneller als die von der Fed als gesund angesehene Rate von 2 %, was den Druck auf die politischen Entscheidungsträger aufrechterhalten könnte, ihren Kampf gegen die Inflation fortzusetzen.

Die Inflation könnte sich abkühlen - aber nicht schnell genug für den Geschmack der Fed.

Was sollten Anleger jetzt tun?

Obwohl ich derzeit über den Dow Jones Industrial Average ETF (NYSE:DIA), den S&P 500 ETF (NYSE:SPY) und den Invesco QQQ Trust (NASDAQ:QQQ) Long-Positionen auf den Dow Jones Industrial, den S&P 500 und den {{20|Nasdaq 100}) halte, bin ich mit weiteren Käufen vorsichtig, da ich den Markt für überkauft halte.

Meine größte Sorge ist vielleicht der absolute Mangel an Angst im Markt. Der CBOE Volatility Index, kurz VIX, ist im November stark gefallen und erlebte den größten monatlichen Rückgang seit März. Freitagmorgen notierte das "Angstbarometer" der Märkte in der Nähe seines tiefsten Standes seit Januar 2020.

Grundsätzlich ist es wichtig, jetzt die Nerven zu behalten und auf echte Chancen zu achten. Nach wie vor ist es wichtig, Aktien nur in kleinen Tranchen zu kaufen und sich nicht zu sehr auf ein einzelnes Unternehmen oder einen Sektor zu konzentrieren. Gerade jetzt ist es ratsam, sich eine breite Watchlist interessanter Aktien zusammenzustellen.

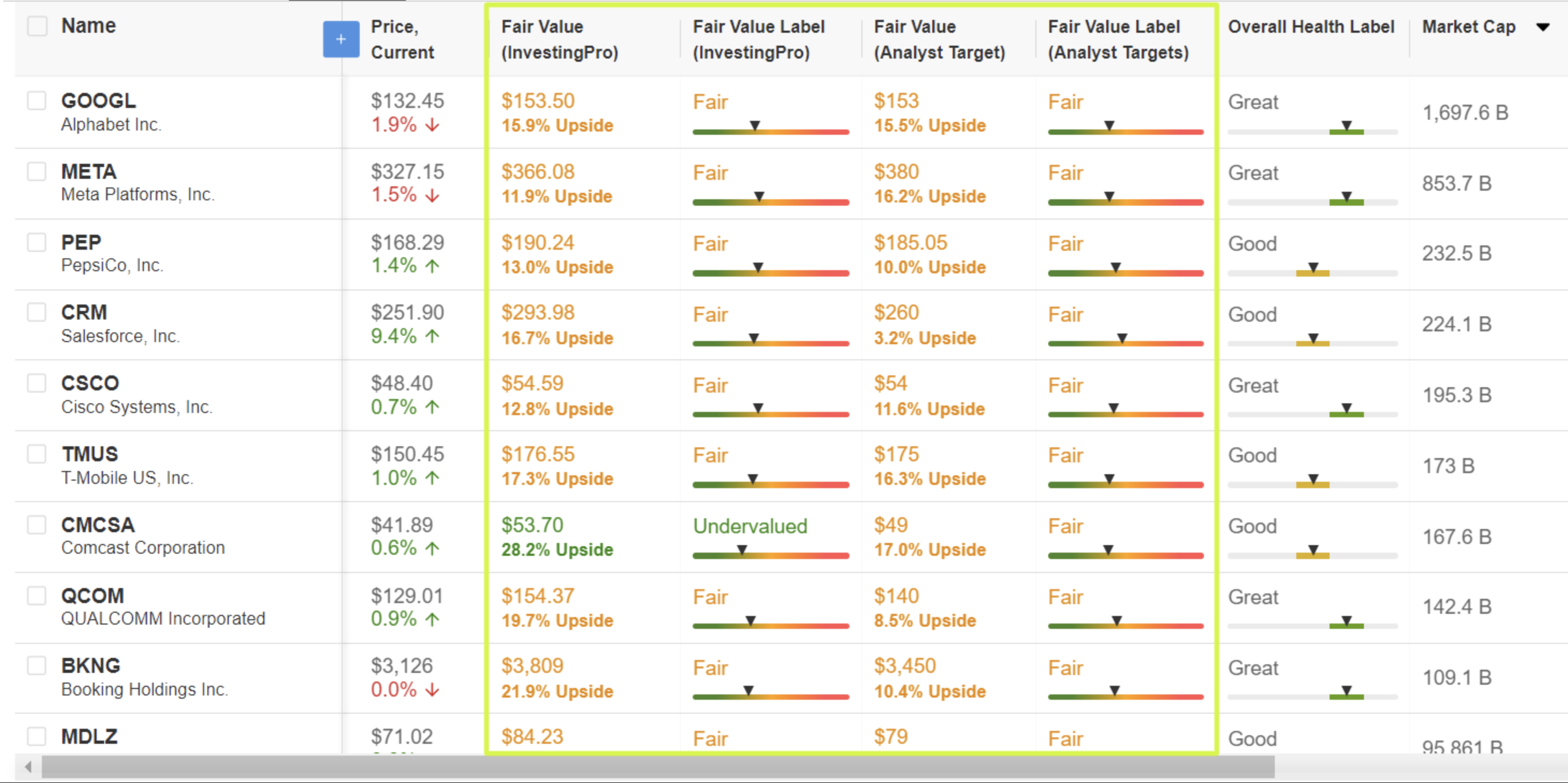

Dazu habe ich den InvestingPro Aktien-Screener verwendet, um qualitativ hochwertige Aktien zu identifizieren, die noch viel Potenzial haben. Die Liste enthält eine Reihe von Namen, die nicht unbedingt spektakulär sind, wie z.B. die Google-Mutter Alphabet (NASDAQ:GOOGL), Meta Platforms (NASDAQ:META), Pepsico (NASDAQ:PEP), Salesforce (NYSE:CRM), Cisco (NASDAQ: CSCO), T-Mobile (NASDAQ:TMUS), Comcast (NASDAQ:CMCSA), Qualcomm (NASDAQ:QCOM), Booking Holdings (NASDAQ:BKNG) und Mondelez (NASDAQ:MDLZ).

Quelle: InvestingPro

Mit dem Aktien-Screener von InvestingPro können Anleger ein riesiges Aktienuniversum nach bestimmten Kriterien und Parametern filtern und so günstige Aktien mit hohem Kurspotenzial identifizieren.

Ob ein Unternehmen zu Ihrem Risikoprofil passt, können Sie leicht feststellen, indem Sie auf InvestingPro eine detaillierte Fundamentalanalyse mit Ihren eigenen Kriterien durchführen. So erhalten Sie professionelle Unterstützung bei der Zusammenstellung Ihres Portfolios.

InvestingPro+ mit 60 % Rabatt ist kein gutes Cyber Monday Extended Angebot? Wir legen noch einen drauf! Mit dem Rabattcode "PROTRADER" gibt es weitere 10 % auf das InvestingPro+ 2-Jahres-Abo (insgesamt bis zu 70 %). Hier klicken und Rabattcode nicht vergessen

Offenlegung: Jesse Cohen, der Verfasser dieses Artikels, richtet sein Portfolio aus Einzeltiteln und börsengehandelten Fonds auf der Grundlage einer laufenden Risikobewertung sowohl des makroökonomischen Umfelds als auch der Finanzlage der Unternehmen regelmäßig neu aus. Die in diesem Artikel dargelegten Ansichten geben ausschließlich die Meinung des Verfassers wider und sind nicht als Anlageberatung zu verstehen.