Von der breiten Öffentlichkeit unbemerkt stiegen die Edelmetallpreise und Minenaktien in den vergangenen beiden Wochen an. Nachdem der Goldpreis am Freitag den Widerstand bei 1.800 US-Dollar durchbrochen hatte und auf 1.814 US-Dollar angestiegen war, beendete eine Aussage des US-Notenbankchefs die Rallye und Gold fiel wieder um 30 US-Dollar. Jerome Powell hatte den baldigen Start des Taperings mit einem Ende des Wertpapierkaufprogramms bis Mitte 2022 noch einmal bekräftigt. Obwohl man dies bereits bei der letzten Notenbanksitzung klar kommunizierte, reagierte der Markt reflexartig mit einem stärkeren US-Dollar und fallenden Zinsen, während die Edelmetalle und Minenaktien verkauft wurden.

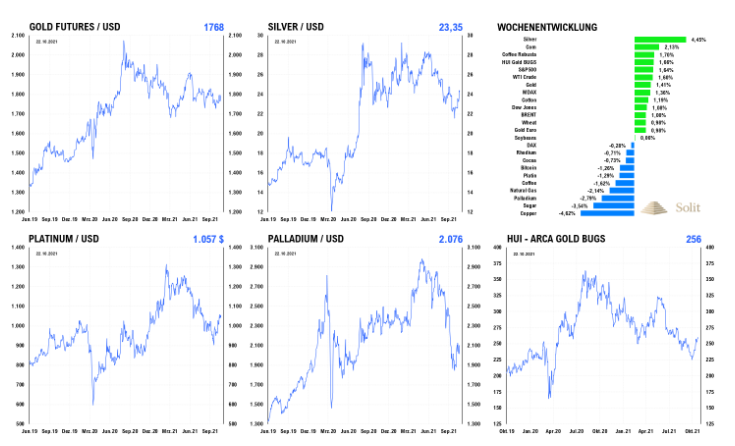

Das bis dahin bullische Momentum am Edelmetallmarkt wurde an diesem Tag zwar zerstört, doch sind die Aufwärtstrends noch immer intakt, weshalb die Bullen weiterhin am Zug sind. Der Goldpreis beendete die Handelswoche mit einem Plus von 1,4% bei 1.792 US-Dollar und damit wieder unter dem wichtigen Widerstand bei 1.800 US-Dollar, den die Bullen in der kommenden Woche wieder angreifen werden. In der neuen Handelswoche muss der Goldpreis diese Hürde schnell wieder überwinden, da sonst die Bären an dieser wichtigen Marke einen neuen Angriff starten werden.

Der neueste COT-Report der US-Terminmarktaufsicht enthüllte am Freitag, dass der erste Preisanstieg bis Dienstag in allen Edelmetallen primär von Spekulation getrieben wurde und nicht von einer starken physischen Nachfrage. Für einen nachhaltigen Anstieg muss die physische Nachfrage auch zunehmen, beispielsweise durch Käufe von Münzen- und Barren sowie Investments in physisch hinterlegte ETF-Produkte.

Dem Silberpreis gelang in der letzten Woche ein Anstieg von 4,5% auf 24,85 US-Dollar, nachdem in der Vorwoche ein mittelfristiger Abwärtstrend gebrochen wurde und Investoren bei 23,20 US-Dollar ein prozyklisches Kaufsignal erhielten. Ein Kaufsignal bei Platin gab es am 8. Oktober mit einem Anstieg über den Widerstand bei 1.000 US-Dollar, worauf der Preis am Freitag auch über den Widerstand bei 1.060 US-Dollar mit einem Hoch bei 1.080 US-Dollar kletterte. Dank der Verbalintervention der FED ging Platin bei 1.040 US-Dollar unter dem Widerstand bei 1.060 US-Dollar ins Wochenende. Mit einem erneuten Preisanstieg über 1.060 US-Dollar, gleichzeitig mit einem Goldpreis über 1.800 US-Dollar, gibt es ein neues Kaufsignal mit dem Ziel bei 1.160 US-Dollar für Platin.

Der HUI-Goldminenindex stieg am Freitag auf 267 Punkte, nachdem dieser in der vorletzten Woche seinen Abwärtstrend überwinden konnte. Damit handelt der Index wieder über der Unterstützung bei 250 Punkten. Die Minenaktien sind zum Goldpreis, zur Geldmengenausweitung und im Vergleich zum Standardaktienmarkt historisch günstig, weshalb das Potenzial für weitere Kursanstiege im aktuellen Stagflationsjahrzehnt sehr hoch ist bei gleichzeitig äußerst geringen Risiken.

Stagflation – die Spatzen pfeifen es von den Dächern

Wir hatten die Stagflation, eine Rezession mit Inflation bei gleichzeitig steigenden Zinsen bereits in 2018 und 2019 für das nächste Jahrzehnt angekündigt. Die Geldpolitik in den USA und in Europa hat die internationalen Märkte durch ihre planwirtschaftlichen Eingriffe an den Rand des Zusammenbruchs geführt. Von diesem Punkt aus ist kein echtes Wirtschafswachstum mehr zu erwarten, bevor nicht das tiefe Tal einer Rezession durchschritten wurde und sich der Staat aus dem Wirtschaftsleben zurückgezogen hat.

Die nominalen Leitzinsen sind bei null Prozent, weshalb weitere QE-Programme keinen künstlichen Aufschwung mehr erzeugen können. Sie führen lediglich zu weiter steigenden Preisen und schaden Wirtschaft und Wohlstand. Vermeintliches Wachstum lässt sich nur noch auf dem Papier ausweisen, indem man den BIP-Deflator, ebenso wie den Anstieg der Konsumentenpreise, zu niedrig berechnet.

Deshalb werden die Notenbanken in den nächsten Jahren einen Mittelweg steigender Zinsen und immer neuer QE-Programme gehen, wobei man durch statistische Fälschung eine Rezession zu verschleiern bzw. eine stagnierende Wirtschaft vorzugaukeln versucht.

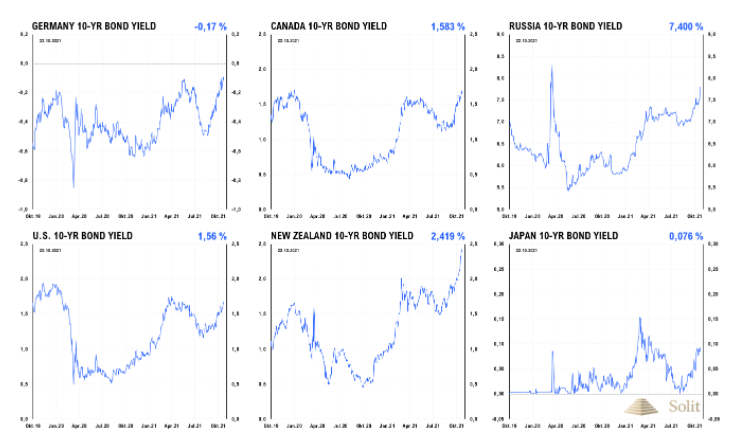

Die Märkte verstehen langsam, dass die hohen Teuerungsraten, die inoffiziell noch viel höher sind, nicht vorrübergehend sein werden. Die Zinsen steigen inflationsinduziert bereits auf der ganzen Welt und egal was die Notenbanken machen, sie werden weiter ansteigen. Drucken die Notenbanken weiter Geld, so werden die Zinsen inflationsinduziert ansteigen. Beenden sie die QE-Programme, so wird es keine Käufer mehr für die Staatsanleihen geben und die Renditen ebenso nach oben schießen. Ebenso wie Paul Volcker in den siebziger Jahren, werden die Notenbanken den Marktzinsen mit einer Zeitverzögerung hinterherlaufen und durch diese Lücke die Finanzielle Repression der Sparer aufrechterhalten, sodass sich die Schuldenlast letztlich auf Kosten der kleinen Leute abbauen wird.

Mit dem Hintergrund der Österreichischen Schule gelang es uns frühzeitig die Stagflation vorherzusagen, die mittlerweile von jedermann wahrgenommen wird. Während die Preise in den USA nach der offiziellen Regierungsstatistik um 5,4% zum Vorjahr anstiegen, bricht gleichzeitig das Wirtschaftswachstum ein. Mittlerweile erwartet die US-Notenbank von Atlanta nur noch einen Anstieg von 0,5%, womit die USA wieder gefährlich nah am Abgrund der offiziellen Rezession stehen.

Nach der Legende Michael Burry und vielen anderen, hatte nun vor zwei Tagen auch Twitter-Chef Jack Dorsey vor einer Hyperinflation gewarnt, die nicht nur die USA, sondern die ganze Welt ergreifen wird. Wir sind aktuell kein Anhänger dieser Hypothese, da eine schnelle Hyperinflation eine viel stärkere Ausweitung der Geldmenge bei einem gleichzeitig weitaus stärkeren Einbruch der Wirtschaftsproduktion erfordern würde. Real, nach der alten Berechnungsmethode bis 1980, stiegen die Konsumentenpreise in den USA zum Vorjahr bereits um fast 14%, was das höchste Niveau seit der zweiten Hälfte der Stagflation Ende der siebziger Jahre war. Wir erwarten, dass diese Niveaus gehalten werden und sogar noch ansteigen in den kommenden Jahren, jedoch immer wieder von Phasen mit niedrigeren Raten und einhergehenden Korrekturen am Aktienmarkt abgelöst werden.

Die Märkte werden zunehmend verstehen, was auf sie zukommt und es wird letztlich eine Flucht in Edelmetalle geben, die heute noch kaum jemand ahnt. Es wird zu einer Kaufpanik kommen und die Preise für Gold und Silber weit nach oben katapultieren, während sich die Kurse der Minenaktien vervielfachen werden.

Rohölpreis inflationsbereinigt günstig

Wann immer die Politik in den Markt und das Leben der Menschen eingreift, um vermeintlich Gutes zu tun, kann man sich sicher sein, dass alles nur viel schlimmer wird. Die Politik verursacht die Probleme und tritt dann als Löser dieser auf und macht es noch schlimmer. Ein Beispiel ist der Benzinpreis in Deutschland, der dabei ist neue Rekordhochs zu erklimmen. Deutschland hat nicht nur die weltweit höchsten Strompreise und Steuern, sondern auch die höchsten Benzinpreise, was allein der Politik und dem Staat zu verdanken ist. Benzin ist in Deutschland aktuell fast doppelt so teuer wie im weltweiten Durchschnitt. 66% des Benzinpreises in Deutschland beruhen auf Steuern und Abgaben. Ohne diese würde der Liter Benzin nur 0,56 Euro anstatt 1,70 Euro je Liter kosten. Und auch bei dem Anstieg des realen Rohölpreises handelt es sich nur um Inflation bzw. der Entwertung des Euros, was ebenso ein politisch verursachtes Problem ist.

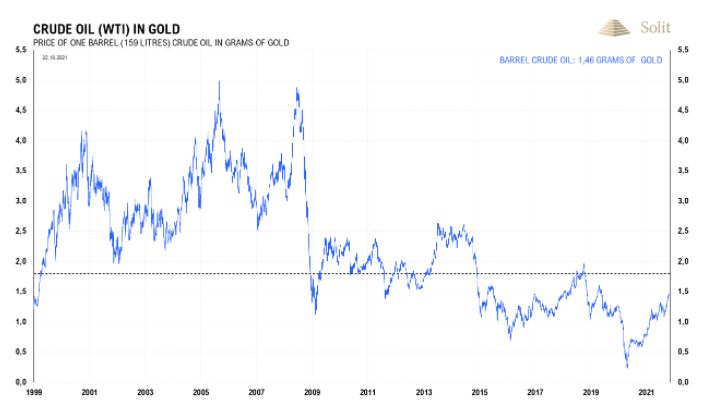

Nominal ist der Rohölpreis aktuell auf dem Niveau des Jahres 2010 mit 83 US-Dollar je Fass. Zwischen 2011 und 2014 lag der Rohölpreis über Jahre hinweg zwischen 90 und 100 US-Dollar. Im Vergleich zur Jahrtausendwende ist der Rohölpreis aktuell um 700 % angestiegen.

Berücksichtigt man jedoch die Inflation, so zeigt sich, dass der Rohölpreis aktuell günstiger ist als zur Jahrtausendwende mit nur 1,46 Gramm Gold je Fass (159 Liter). Seit Anfang der achtziger Jahre liegt der Durchschnitt des Rohölpreises bei etwa 1,7 Gramm Gold je Fass. Dies zeigt, dass der Rohölpreis seit 50 Jahren real nicht angestiegen ist und die Ursache für rekordhohe Benzinpreise in Deutschland einerseits bei der hohen direkten Besteuerung des Benzinpreises und andererseits bei der hohen Inflationssteuer zu suchen ist, die die Kaufkraft des Euros drastisch entwertet hat. Kurz gesagt allein die Bundesregierung ist für den Preisanstieg verantwortlich.

Was wir aktuell erleben ist kein Rohölpreisschock, sondern ein Inflationsschock, der sich auf die Energiepreise auswirkt. Auch das Problem der vermeintlichen Lieferengpässe ist ein Problem der Inflation, da für all das neu gedruckte Geld mehr Waren zu noch alten Preisen nachgefragt werden, während nicht mehr Güter vorhanden sind. Die Preise werden dauerhaft steigen und dieses Ungleichgewicht zwischen Geld- und Gütermenge wieder ausgleichen. Das Beispiel des Benzinpreises zeigt, dass man weiterhin günstig tanken kann und auch künftig tanken können wird, wenn man seine Ersparnisse in Edelmetalle investiert und somit vor der Inflationssteuer schützt.

Technische Analyse zu Platin: Spekulanten schieben den Platinpreis an

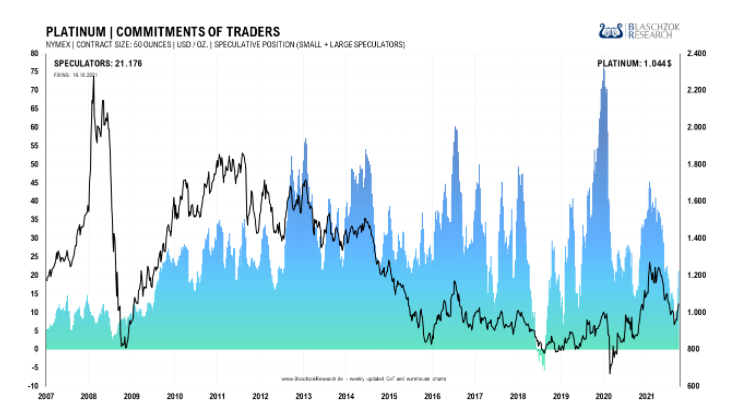

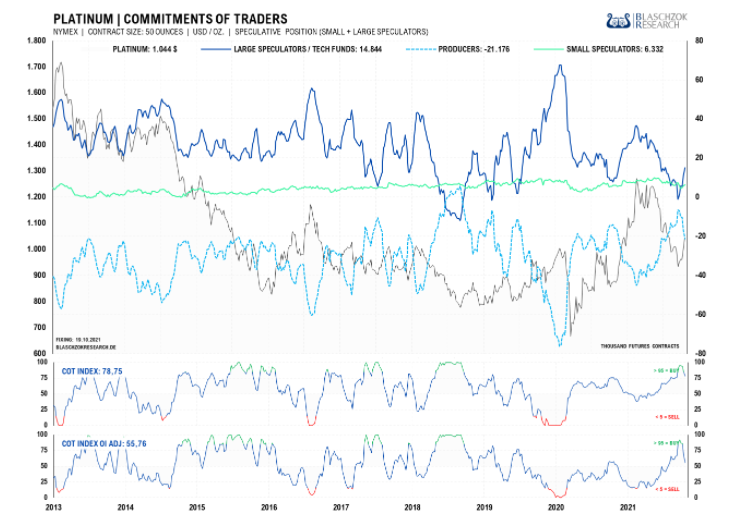

Terminmarkt: COT-Report vom 22.10.2021

Der Terminmarkt für Platin zeigte bereits vor über einem Monat ein extrem pessimistisches Sentiment, was uns antizyklisch bullisch stimmte. Der COT-Index war mit 95 Punkten erstmals seit 2018 im Kaufbereich angekommen. Das Potenzial für einen Long-Drop war weg und wir rieten vor einem Monat bereits zum Kauf. „Die Korrektur dürfte nun abgeschlossen sein und Rücksetzer sind ab nun Kaufchancen, die man nutzen sollte. … für mittelfristige Käufe sind Rücksetzer in den Bereich zwischen 980 US-Dollar und 900 US-Dollar antizyklisches Kaufchancen auf mittelfristige Sicht von 6-12 Monaten.“

Für einen Alleingang des Platinpreises fehlte die fundamentale Nachfrage, sodass Platin nur mit dem gesamten Edelmetallsektor ansteigen konnte. Gold und Silber brachen aus und damit war der Weg frei für den Anstieg des Platinpreises in den letzten Wochen. Nur im Bereich von 920 US-Dollar zeigte der Platinmarkt eine Stärke, die auf ein Defizit zurückzuführen war. Der Anstieg in den letzten Wochen wurde jedoch größtenteils von Spekulanten getrieben, wie die COT-Daten zeigen. Der Anstieg der spekulativen Position ist bis dato jedoch so gering, dass der Platinpreis allein durch weiteres spekulatives Interesse ansteigen wird, wenn der Goldpreis den Widerstand bei 1.800 US-Dollar überwinden kann.

Scheitert der Goldpreis jedoch am Kreuzwiderstand im Bereich von 1.800 US-Dollar, so wird Platin aufgrund der fehlenden physischen Nachfrage nicht allein die Hausse fortsetzen können und mit Gold noch einmal korrigieren. Deshalb liegt der Blick der Platinhändler aktuell auch auf dem Goldpreis und seinem Widerstand bei 1.800 US-Dollar.

In der letzten Woche handelte Platin in einer engen Handelsspanne zwischen 1.400 US-Dollar auf der Unterseite und 1.060 US-Dollar auf der Oberseite. Nachdem der Goldpreis am Freitagnachmittag der Ausbruch über 1.800 US-Dollar gelang, folgte der Platinpreis und sprang ebenfalls über den Widerstand bei 1.060 US-Dollar mit einem Anstieg auf 1.080 US-Dollar. Wie der Goldpreis, so wurde auch Platin durch Powells Taper Talk wieder unter seinen Widerstand geprügelt.

Gold und Platin müssen jetzt so schnell wie möglich die genannten Widerstände überwinden, damit das bullische Umfeld intakt bleibt. Über 1.000 US-Dollar ist Platin weiterhin long, doch fällt der Preis aus der Handelsspanne unter 1.040 US-Dollar, anstatt den Widerstand bei 1.060 US-Dollar zu überwinden, so würde sich das Chartbild eintrüben.

Im Tageschart sehen wir einen mittelfristigen Abwärtstrend, der exakt an der Unterstützung bei 1.000 US-Dollar verlief, was zuvor einen stärkeren Kreuzwiderstand bildete. Mit dem Ausbruch darüber gab es ein mittelfristiges prozyklisches Kaufsignal für Platin, das intakt bleibt, solange sich der Platinpreis vierstellig halten kann. Bricht der Goldpreis nun über 1.800 US-Dollar aus und steigt womöglich auf 1.900 US-Dollar an, so würde Platin folgen und wahrscheinlich relativ schnell auf 1.250 US-Dollar klettern. Die COT-Daten zeigen im Moment genügend Potenzial dafür. Je nachdem wie sich der Chipmangel in der Automobilindustrie und damit die Nachfrage nach Platin für Katalysatoren entwickelt, wird dort womöglich der Zeitpunkt gekommen sein, um kurzfristig Gewinne mitzunehmen.

Der Langfristchart sieht sehr schön aus. Wir hatten bereits im letzten Jahr mit dem Ausbruch über 1.000 US-Dollar ein Kaufsignal bis 1.350 US-Dollar gegeben, von wo aus wir mit einer erneuten Korrektur auf 1.000 US-Dollar gerechnet haben. Das war nur ein grobes Szenario, das wir aus der fundamentalen Schwäche am Platinmarkt abgeleitet hatten, doch exakt so eintraf.

Charttechnisch wurde der Ausbruch über den Widerstand bei 1.000 US-Dollar von den Spekulanten gekauft, worauf es nun einen Pull Back auf den ehemaligen Widerstand gab, der nun als Unterstützung fungiert. Aus dieser Perspektive wäre die Korrektur abgeschlossen worauf neue Käufer den Preis wieder Richtung 1.350 US-Dollar treiben dürften.

Dem Platinpreis gelang nun wieder ein Ausbruch über 1.000 US-Dollar. Solange Gold stark bleibt, wird Platin kurzfristig mitziehen und wieder auf 1.250 US-Dollar oder gar 1.350 US-Dollar ansteigen können. Sollte der Goldpreis hingegen schon bei 1.800 US-Dollar scheitern, ist ein Test der Unterstützung bei 1.000 US-Dollar sehr wahrscheinlich und darunter sogar ein erneuter Test der letzten Verlaufstiefs.

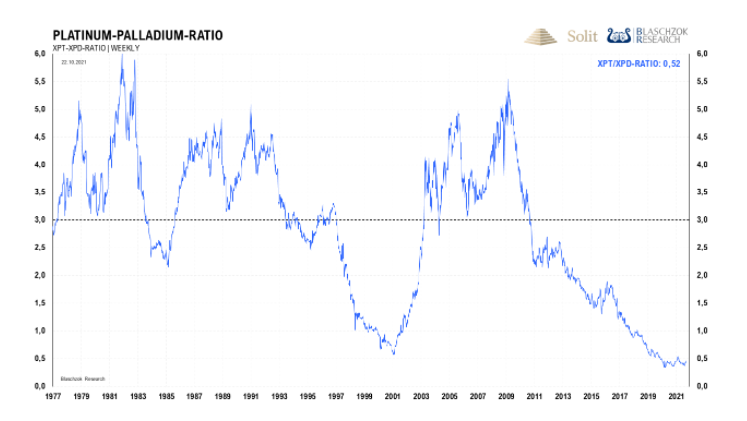

Das Platin-Palladium-Ratio zeigt, dass Platin in den vergangenen 50 Jahren immer teurer war als Palladium, mit Ausnahme der Jahrtausendwende und aktuell seit 2017. Die Feinunze Palladium wird im Moment historisch einmalig 100% über dem Preis von Platin gehandelt.

Wir sehen in den letzten Jahren in der Industrie eine fortschreitende Substituierung von Palladium durch das günstigere Platin. Der Palladiummarkt ist immer noch eng und solange dies anhält, dürfte dieser Umstand für weiter steigende Preise sorgen, worauf auch die Substitution weiter fortschreiten und letztlich auch zu steigenden Platinpreisen führen wird. Diese Transformation ist ein langsamer Prozess und man schätzt, dass jährlich etwa 1,5 Millionen Unzen Palladium in der Industrie durch Platin ersetzt werden.

Langfristig ist es konsequent logisch und wahrscheinlich, dass die Substitution in der Zukunft zu einem Überangebot bei Palladium und einem Defizit bei Platin führen wird. Das Ratio würde dann wieder ansteigen, wobei Platin das Palladium massiv outperformen dürfte. Würde das Ratio nur zu seinem Durchschnitt der letzten 50 Jahre bei 3 zurückkehren, entspräche dies einer sechsmal besseren Performance von Platin zu Palladium in der Zukunft.

Will man ein langfristig ausgerichtetes Edelmetalldepot auf Sicht von mindestens einer Dekade diversifizieren, so wäre Platin eine Spekulation wert, da es nicht nur in Katalysatoren Anwendung findet, sondern in vielen weiteren Industrien und insbesondere in erneuerbaren Energien, wogegen Palladium nur in Katalysatoren für Benzinmotoren genutzt wird. Da Platin auch zu Gold und Silber historisch günstig ist, wäre es denkbar, dass Platin sogar die monetären Edelmetalle in den kommenden zehn Jahren outperformen könnte. Kurzfristig hat Platin noch mit einem Überangebot zu kämpfen, doch auf Sicht einer Dekade scheint das Risiko begrenzt und die Gewinnchance sehr hoch zu sein, weshalb wir den letzten Rücksetzer zum Aufbau einer neuen langfristigen Positionen nutzen werden.