- Die Renditen der 10-jährigen US-Staatsanleihen haben ein 16-Jahres-Hoch erreicht, während die Anleger das Mantra der Federal Reserve länger höheren Zinsen immer noch verdauen.

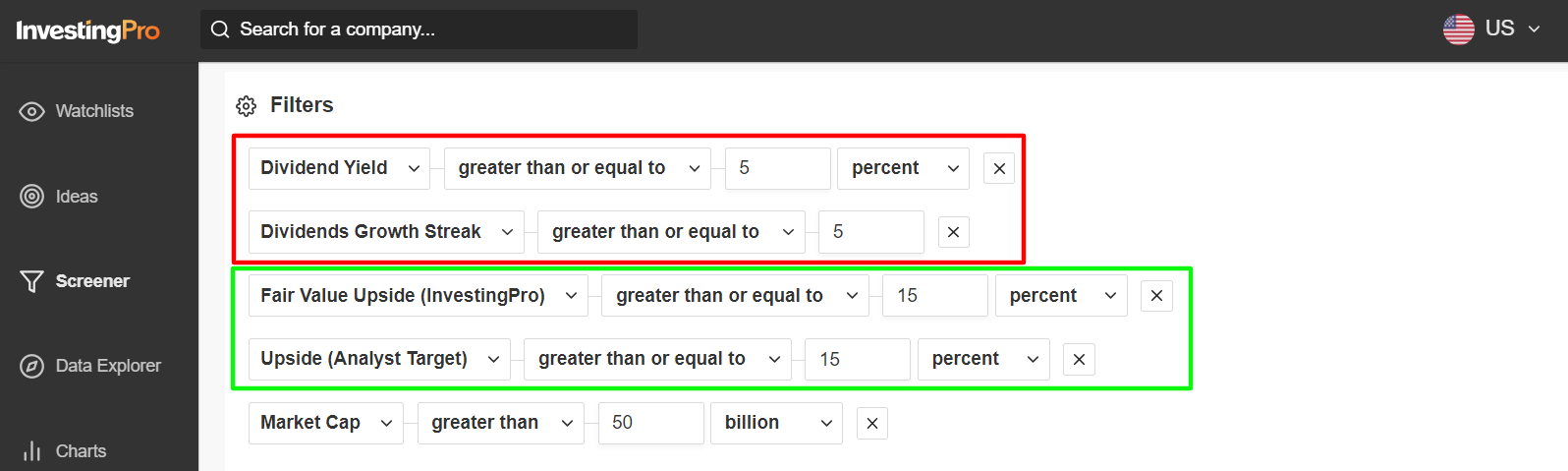

- Daher habe ich mithilfe des InvestingPro Aktien-Screener erstklassige Aktien identifiziert, die in einem Umfeld hoher Renditen echtes Wachstumspotenzial versprechen.

- Hier stellen wir Ihnen eine Liste mit 5 Aktien vor, die laut den Modellen von InvestingPro Top-Renditen versprechen.

Die Renditen 10-jähriger Treasuries befinden sich auf dem höchsten Stand seit 16 Jahren. Die Fed betont immer wieder, dass die Zinsen "für längere Zeit höher" bleiben werden. Entsprechend suchen Investoren nach Strategien, mit denen sie trotz schwieriger Zukunftsaussichten halbwegs gut über die Runden kommen.

Die Rendite der 10-jährigen US-Staatsanleihen stieg am Donnerstag auf 4,61 %, den höchsten Stand seit Oktober 2007.

Ich gehe davon aus, dass sich die 10-Jahres-Renditen in den kommenden Wochen in einem neuen, höheren Bereich einpendeln werden und als Reaktion auf den hawkishen längerfristigen Zinsausblick der Fed die 5 %-Marke überschreiten könnten.

Steigende Renditen sind für Anleger immer problematisch, bieten aber auch Chancen, insbesondere in bestimmten Sektoren und Aktien, die für ihre Widerstandsfähigkeit und ihr Ertragspotenzial bekannt sind.

Vor diesem Hintergrund habe ich den InvestingPro-Screener eingesetzt, um erstklassige Aktien zu identifizieren, die in einem Umfeld steigender Renditen Wachstumspotenzial versprechen.

Quelle: InvestingPro

Anschließend wählte ich Aktien mit einer Dividendenrendite von mindestens 5 % und einem Dividendenwachstum über mindestens die letzten fünf Jahre aus.

Schließlich beschränkte ich die Suche auf Unternehmen mit einem Kurspotenzial von mindestens 15 %, basierend auf den Fair-Value-Modellen von InvestingPro und den Kurszielen der Wall-Street-Analysten.

Letztlich schafften es nur Unternehmen mit einer Marktkapitalisierung von mindestens 50 Mrd. USD auf meine Watchlist.

Nach Anwendung aller Kriterien blieben nur 5 Unternehmen übrig.

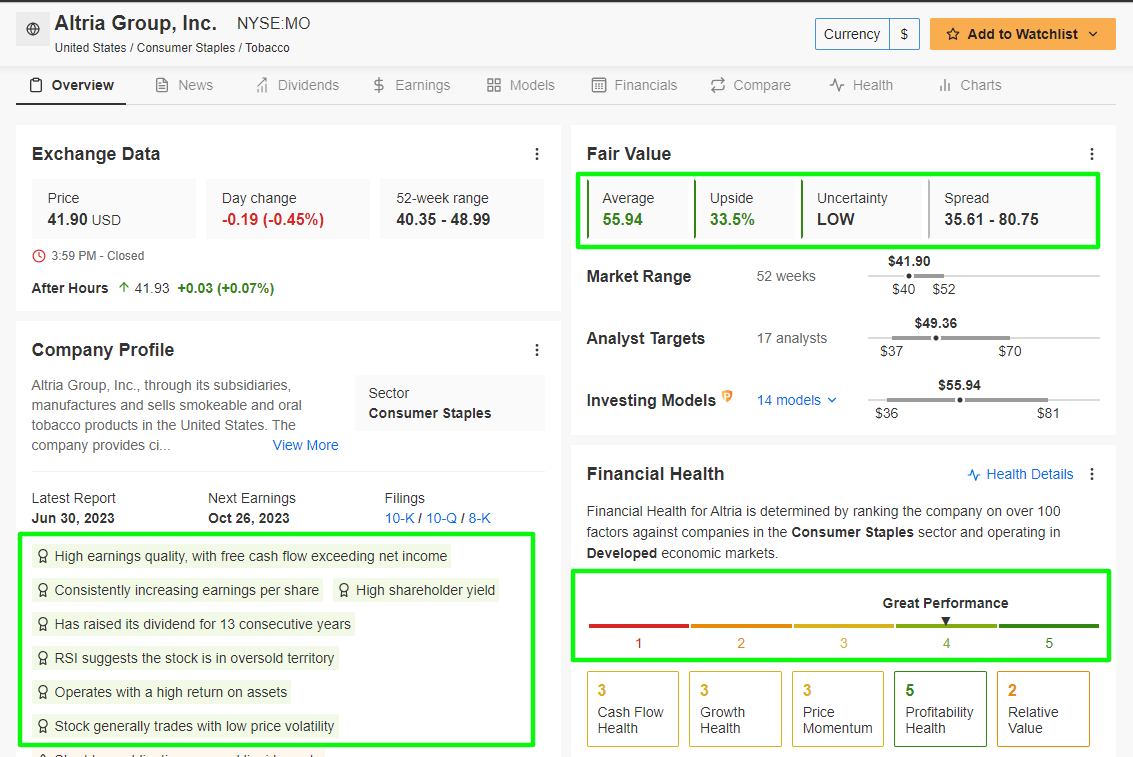

1. Altria Group

- Sektor: Basiskonsumgüter

- Dividendenrendite: 9,36%

- Renditepotenzial laut InvestingPro: +33,5%

- Renditepotenzial laut Analystenmeinungen: +18,1 %

Warum diese Aktie attraktiv ist: Dank der starken Dividendenhistorie in Verbindung mit einer beträchtlichen Dividendenrendite ist Altria (NYSE:MO) seit langem ein Favorit für einkommensorientierte Investoren.

Der Zigarettenhersteller hat im Laufe der Zeit bewiesen, dass er in der Lage ist, den Anlegern unabhängig vom Wirtschaftsklima höhere Dividenden auszuschütten. Altria hat seine jährliche Dividende in 54 aufeinander folgenden Jahren erhöht, was dem Unternehmen den prestigeträchtigen Titel "Dividendenkönig" einbrachte.

Quelle: InvestingPro

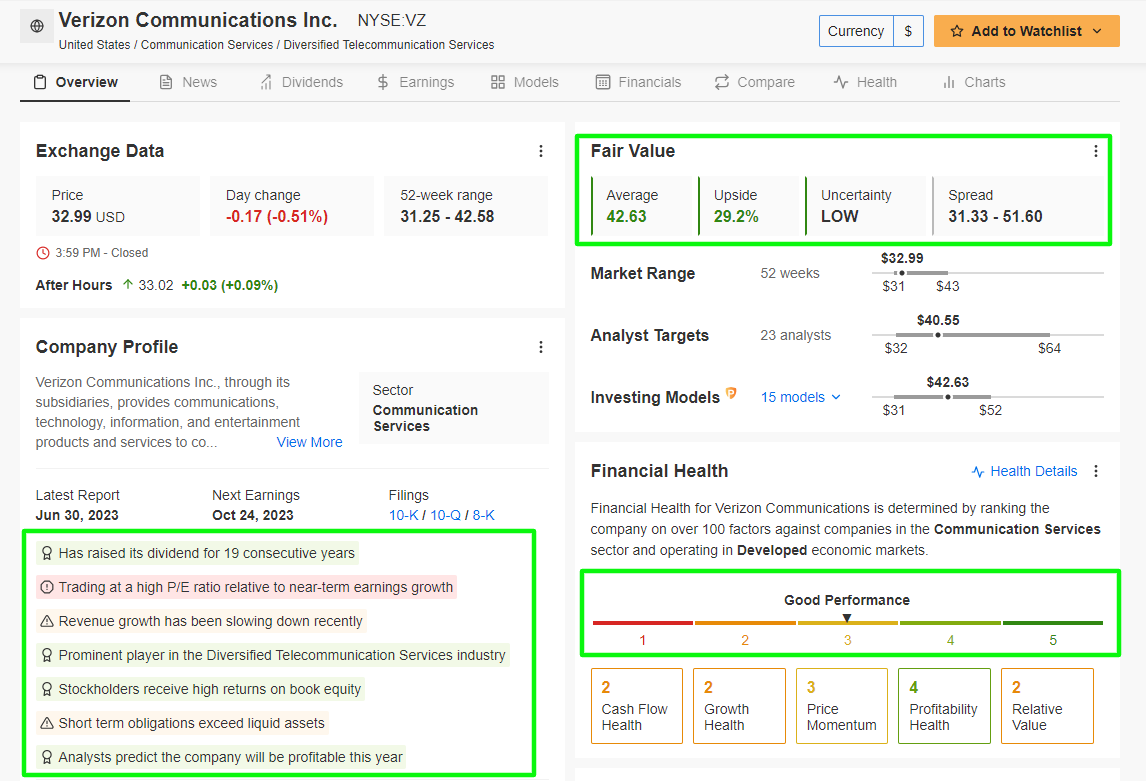

2. Verizon Communications

- Sektor: Telekommunikation

- Dividendenrendite: 8,06%

- Renditepotenzial laut InvestingPro: +29,2%

- Renditepotenzial laut Analystenmeinungen: +18,2 %

Warum diese Aktie attraktiv ist: Verizon (NYSE:VZ) ist aufgrund steigender Cashflows und zuverlässiger Dividendenzahlungen bei Dividendenanlegern sehr beliebt. Das Telekom-Konglomerat nimmt bei den renditestärksten Aktien im S&P 500 Platz 8 ein.

Neben der erfreulichen Rendite kann Verizon seit 19 Jahren auf eine beeindruckende Serie jährlicher Dividendenerhöhungen zurückblicken - ein Beleg für die hervorragende Performance des Unternehmens und seine enormen Liquiditätsreserven.

Quelle: InvestingPro

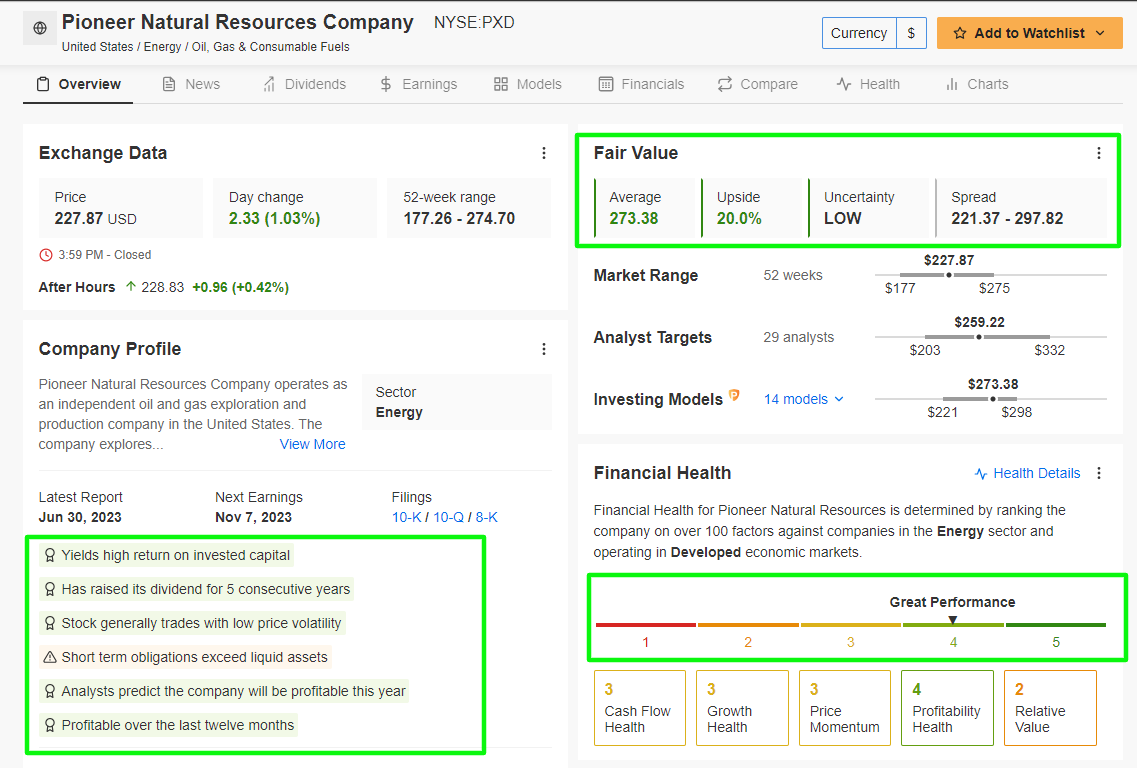

3. Pioneer Natural Resources

- Sektor: Energie

- Dividendenrendite: 7,36%

- Renditepotenzial laut InvestingPro: +20%

- Renditepotenzial laut Analystenmeinungen: +15,1 %

Warum diese Aktie attraktiv ist: Die Attraktivität von Pioneer Natural Resources (NYSE:PXD) beruht auf der strategischen Position des Unternehmens im Energiesektor und dabei insbesondere auf dem Engagement für eine verantwortungsvolle Öl- und Gasförderung. Die Assets von Pioneer werden von einem Umfeld steigender Energiepreise und höherer Renditen profitieren, und zu einem potenziellen Wachstum für die Anleger führen.

Die Bilanz des in Texas ansässigen Onshore-Energiebohrers hat sich dank der steigenden Ölpreise rasch verbessert, so dass das Unternehmen seine Dividendenausschüttung über die letzten fünf Jahre steigern konnte.

Quelle: InvestingPro

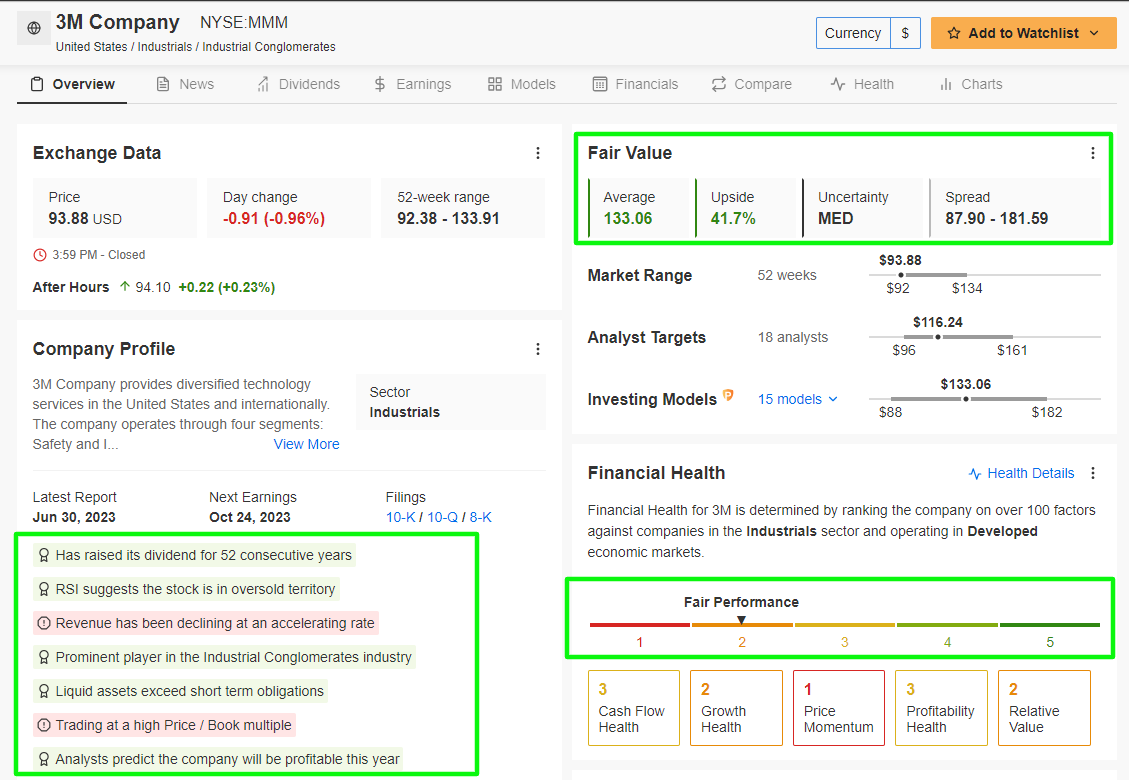

4. 3M Company

- Sektor: Industrie

- Dividendenrendite: 6,39%

- Renditepotenzial laut InvestingPro: +41,7%

- Renditepotenzial laut Analystenmeinungen: +22,5 %

Warum diese Aktie attraktiv ist: 3M (NYSE:MMM) ist ein robustes Unternehmen, das in der Vergangenheit schon zahlreiche Stürme erfolgreich überstanden hat. Dieses Konglomerat verfügt über ein breit gefächertes, weltweites Produktportfolio, das auch in wirtschaftlich unsicheren Zeiten Stabilität und Wachstumspotenzial verspricht.

Die Aktien glänzen nicht nur durch eine überdurchschnittliche Rendite von 6,39 %. Das Unternehmen hat auch seine jährliche Dividende beeindruckende 52 Jahre in Folge erhöht.

Quelle: InvestingPro

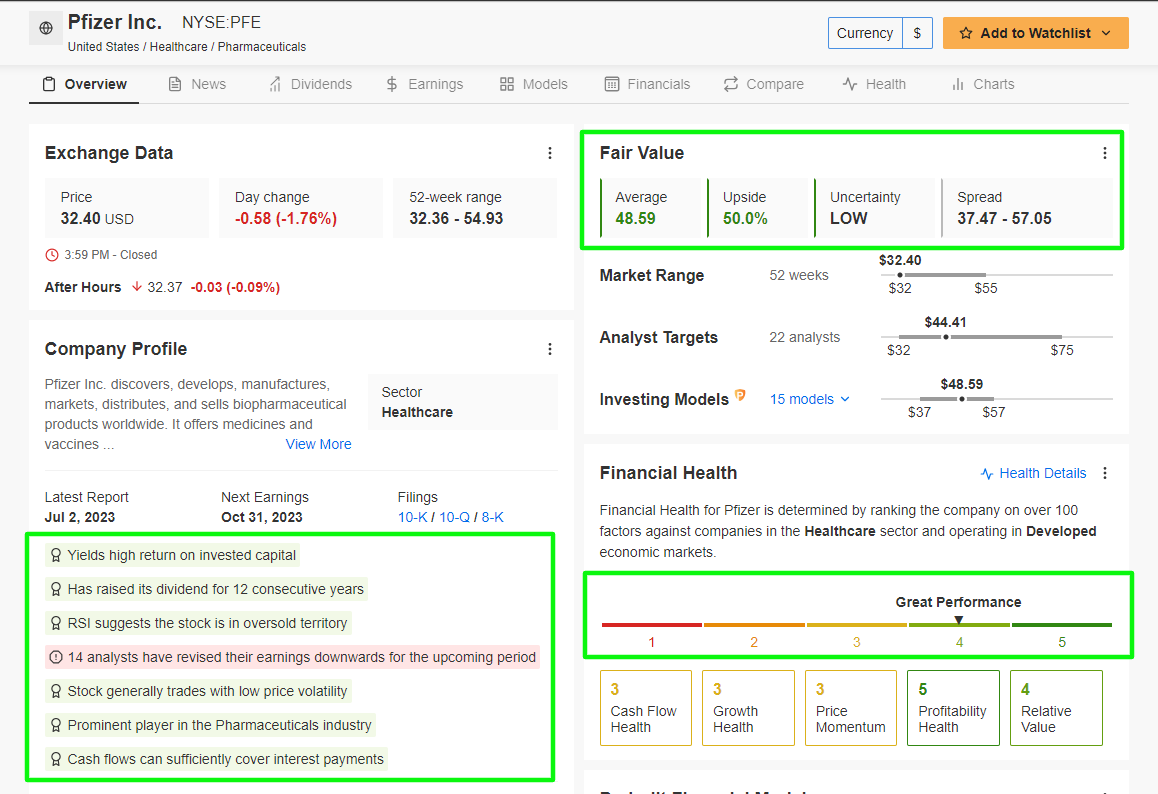

5. Pfizer

- Sektor: Gesundheitswesen

- Dividendenrendite: 5,06%

- Renditepotenzial laut InvestingPro: +50%

- Renditepotenzial laut Analystenmeinungen: +26,7 %

Warum diese Aktie attraktiv ist: Das gegen Rezessionen äußerst resistente Pharmageschäft von Pfizer (NYSE:PFE) bietet Stabilität und Wachstumspotenzial im Gesundheitssektor.

Der konstante Cashflow und das disziplinierte Finanzmanagement des Unternehmens unterstützen die Nachhaltigkeit der Dividende und machen Pfizer zu einer soliden Anlage im aktuellen Umfeld. Das "Big Pharma"-Unternehmen hat seine Dividendenausschüttung 12 Jahre lang in Folge erhöht.

Quelle: InvestingPro

Sind Sie auf der Suche nach weiteren praktischen Handelsideen, um die aktuelle Marktvolatilität zu meistern? Mit dem Screener-Tool von InvestingPro können Sie jederzeit die besten Aktien identifizieren. Starten Sie Ihre 7-tägige kostenlose Testversion und holen Sie sich entscheidungsrelevante Einblicke und Daten!

***

Offenlegung: Jesse Cohen ist derzeit über den ProShares UltraPro Short Dow 500 ETF (SH), den ProShares Short S&P 500 ETF (PSQ) und den ProShares Short Russell 2000 ETF (RWM) Short auf den S&P 500, Nasdaq 100, and Russell 2000. Er hält außerdem Long-Positionen auf den Energy Select Sector SPDR ETF (NYSE:XLE) und den Health Care Select Sector SPDR ETF (NYSE:XLV).

Er richtet sein Portfolio aus Einzeltiteln und börsengehandelten Fonds auf der Grundlage einer laufenden Risikobewertung sowohl des makroökonomischen Umfelds als auch der Finanzlage der Unternehmen regelmäßig neu aus.

Die in diesem Artikel dargelegten Ansichten geben ausschließlich die Meinung des Verfassers wider und sind nicht als Anlageberatung zu verstehen.