Trotz der möglichen Aufwärtskorrektur der BIP-Zahlen in dieser Woche und der Wahrscheinlichkeit einer geringfügigen Erholung der Wirtschaftstätigkeit im zweiten Quartal ist die Wahrscheinlichkeit, dass die USA im nächsten Jahr in eine Rezession abgleiten, immer noch so hoch wie seit 40 Jahren nicht mehr.

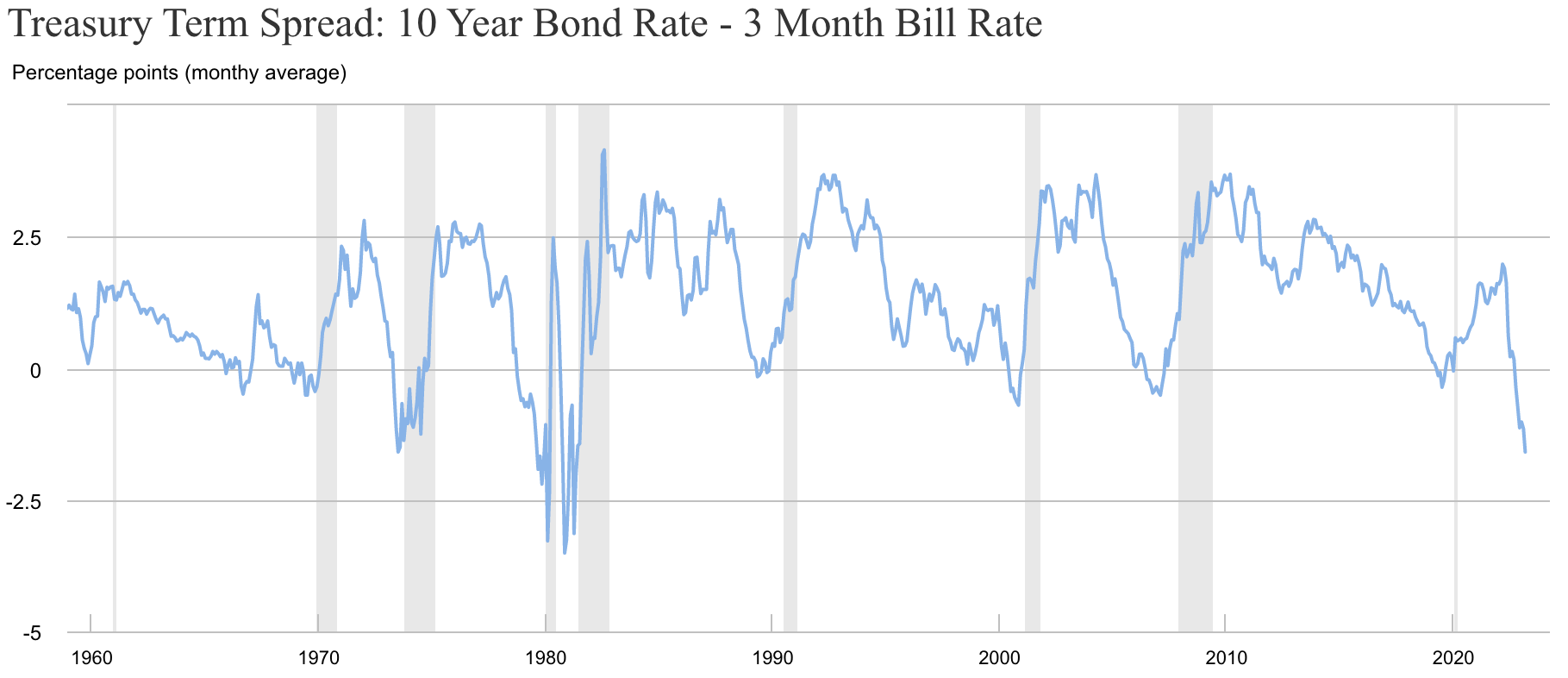

Der Spread zwischen 10-jährigen und 3-monatigen Renditen ist auf -1,59 % gesunken - die tiefste Inversion seit den 1980er Jahren - und lässt die Rezessionswahrscheinlichkeit laut der New Yorker Fed auf beachtliche 68 % steigen. Das Risiko ist damit höher als im November 2007, kurz vor Ausbruch der Subprime-Krise, als es bei nur 40 % lag.

Quelle: NYFed

Die Fed selbst rechnet weiterhin mit einer milden Rezession, die Ende dieses Jahres beginnen und bis 2024 andauern könnte

"In Anbetracht der Einschätzung der potenziellen wirtschaftlichen Auswirkungen der jüngsten Entwicklungen im Bankensektor ging der Stab zum Zeitpunkt der März-Sitzung von einer milden Rezession aus, die noch in diesem Jahr beginnen sollte, gefolgt von einer Erholung in den folgenden zwei Jahren", hieß es in der Kurzfassung der letzten Sitzung.

Hinsichtlich der Tiefe der möglichen Rezession hat Powell den Begriff "mild" gewählt (eine neue "vorübergehende Inflation?"). Es sieht jedoch so aus, als würde der Markt diese Situation etwas anders sehen.

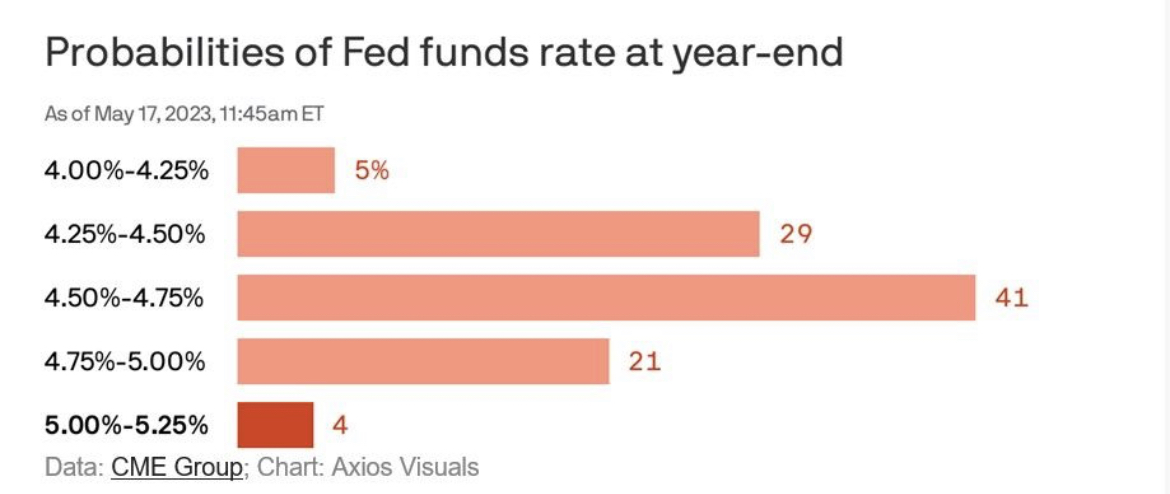

Ein Blick auf die Fed Funds Futures macht deutlich, dass der Markt der Fed derzeit nicht traut. Vielmehr preist er bereits in diesem Jahr einen Pivot ein, was darauf hindeutet, dass die Rezession früher als erwartet eintreten könnte.

Quelle: Axios, CME Group

Wie geht man mit einer solchen Situation um?

Die Rezessionsdebatte polarisiert zwischen denjenigen, die glauben, dass eine Rezession unweigerlich kommt, und denjenigen, die dagegen wetten.

Ich neige zwar eher zu Letzterem, möchte aber einen pragmatischen Ansatz zur Lösung des Problems vorschlagen: Anstatt zu versuchen, vorherzusagen, was passieren wird, ist es für Anleger viel besser, ihre Portfolios entsprechend den vorhandenen Risiken zu positionieren, unabhängig von ihrer persönlichen Meinung zu diesem Thema.

In diesem Sinne sollte jeder Anleger bis zum dritten Quartal dieses Jahres mindestens 20 % seines Aktienportfolios in Aktien halten, die sich in einer Rezession normalerweise gut entwickeln. Wer an eine Rezession glaubt, kann den Anteil auf bis zu 50 % erhöhen und gleichzeitig die Jahreshochs zur Reduktion des allgemeinen Aktienengagements ausnutzen.

Zu bedenken ist auch, dass auf eine Rezession wahrscheinlich ein Kurswechsel der US-Notenbank folgen wird, der qualitativ hochwertige Wachstumswerte wieder attraktiv macht.

Vor diesem Hintergrund untersuchen wir mit unserem InvestingPro-Tool den Markt nach den besten rezessionssicheren Aktien, die jetzt kaufenswert sein könnten. Unter dem folgenden Link können Sie dieselbe Recherche für jedes aktuelle Marktthema durchführen: Testen Sie das Tool einfach eine Woche lang kostenlos!

Aktien-Screener

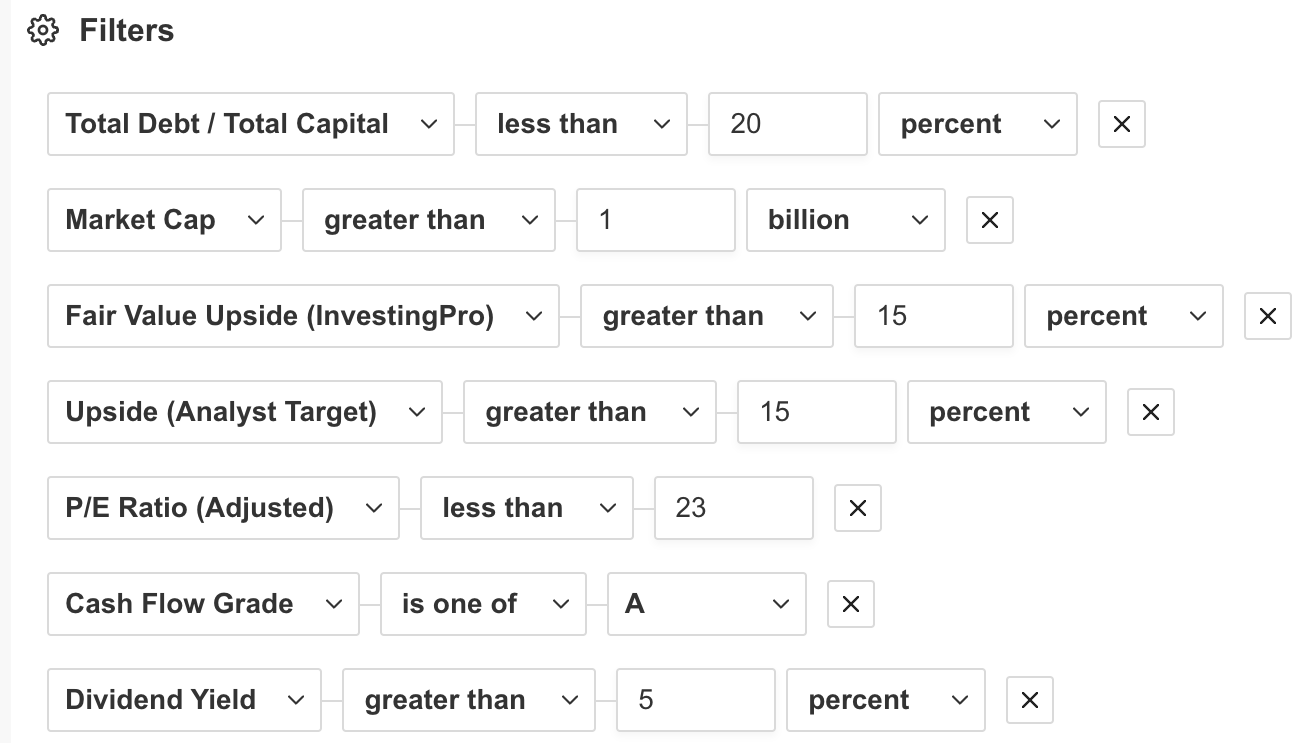

Um derartige Titel zu entdecken, habe ich den Stock Screener von InvestingPro eingesetzt. Ich habe mich darauf konzentriert, Unternehmen aus den Sektoren zu finden, die in der Regel in einer Rezession gut performen (d. h. Basiskonsumgüter, Versorger (NYSE:XLU), Rohstoffe und Kommunikationsdienste), die in Bezug auf ihre Finanzlage sicher sind und in den nächsten 12 Monaten ein ordentliches Kurspotenzial bieten. Daneben habe ich nach Unternehmen gesucht, die hohe Dividendenrenditen zahlen und über einen ausreichenden Cashflow verfügen, um diese Renditen auch bei einem größeren Wirtschaftsabschwung zu erzielen.

Quelle: InvestingPro

Folgende Kennzahlen habe ich herangezogen:

- Gesamtverschuldung/Gesamtkapital weniger als 20%.

- Cashflow-Qualität ('A'-Score)

- Kurs-Gewinn-Verhältnis (bereinigt) weniger als 23

- Fair Value-Schätzung größer als 15 %

- Potenzial zur Oberseite größer als 15 %

- Marktkapitalisierung größer als 1 Milliarde Dollar

- Dividendenrendite höher als 5 %

Nach konsequenter Berücksichtigung dieser Kriterien habe ich 3 Unternehmen ausgemacht. Jede dieser Titel erhielt auf der Grundlage ihrer Investing Pro Fair Value-Kursziele die Empfehlung "Strong Buy" und bietet erhebliches Kurssteigerungspotenzial.

Hier sind die 3 besten rezessionssicheren Aktien mit niedrigem KGV, großem Kurspotenzial und üppigen Dividenden.

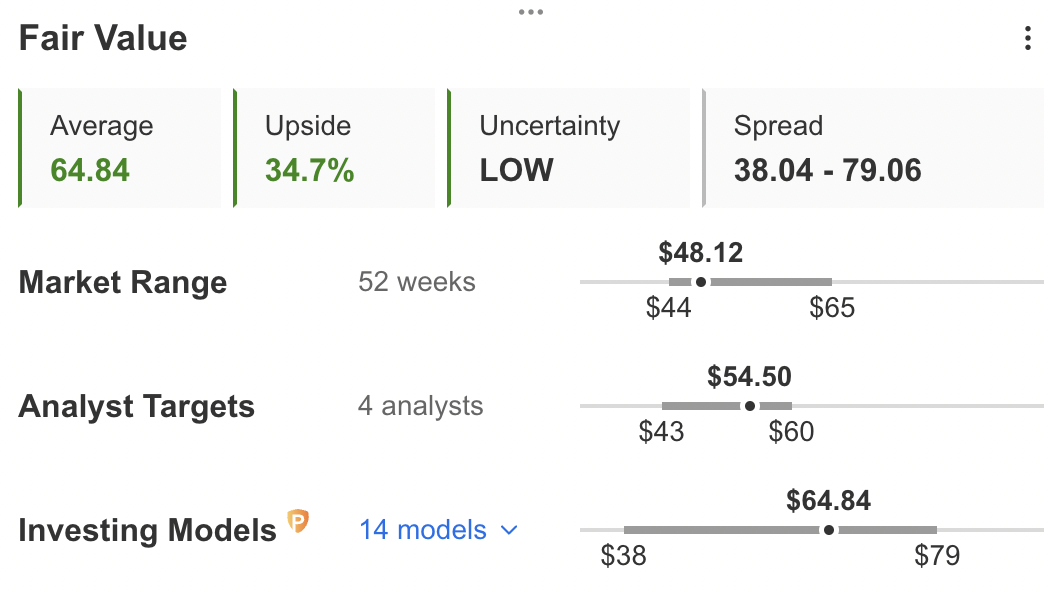

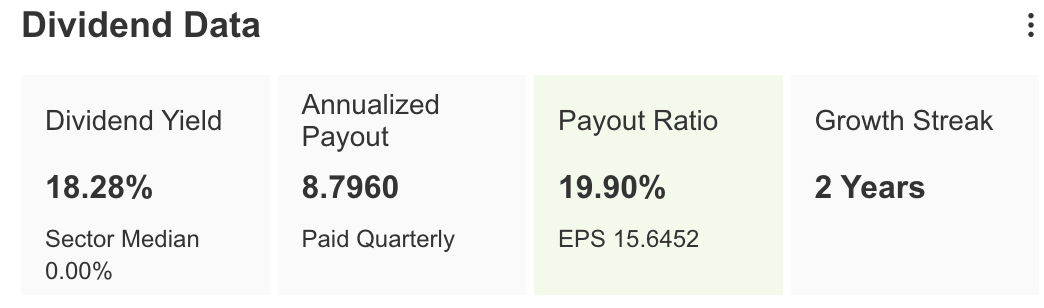

1. Cal-Maine Foods (NASDAQ:CALM)

- Finanzielle Gesundheit: 5

- Aufwärtspotenzial: 34,7 %

- Dividendenrendite: 18,2 %

2. Ternium (NYSE:TX)

- Finanzielle Gesundheit: 5

- Aufwärtspotenzial: 54,6 %

- Dividendenrendite: 9,1 %

3. Warrior Met Coal (NYSE:HCC)

- Finanzielle Gesundheit: 5

- Aufwärtspotenzial: 30,9 %

- Dividendenrendite: 5,6 %

Gemeinsam mit InvestingPro schauen wir uns noch kurz die Top-Aktie in dieser Liste etwas genauer an.

Cal-Maine Foods

Das in Mississippi ansässige Unternehmen CALM, das für seine außergewöhnliche Qualität und Vielfalt an Schaleneiern bekannt ist, ist seit seiner Gründung fester Bestandteil der Branche. Mit einer starken Präsenz in verschiedenen Regionen der Vereinigten Staaten hat sich das Unternehmen einen hervorragenden Ruf als Lieferant nahrhafter und schmackhafter Produkte für Verbraucher im ganzen Land erworben.

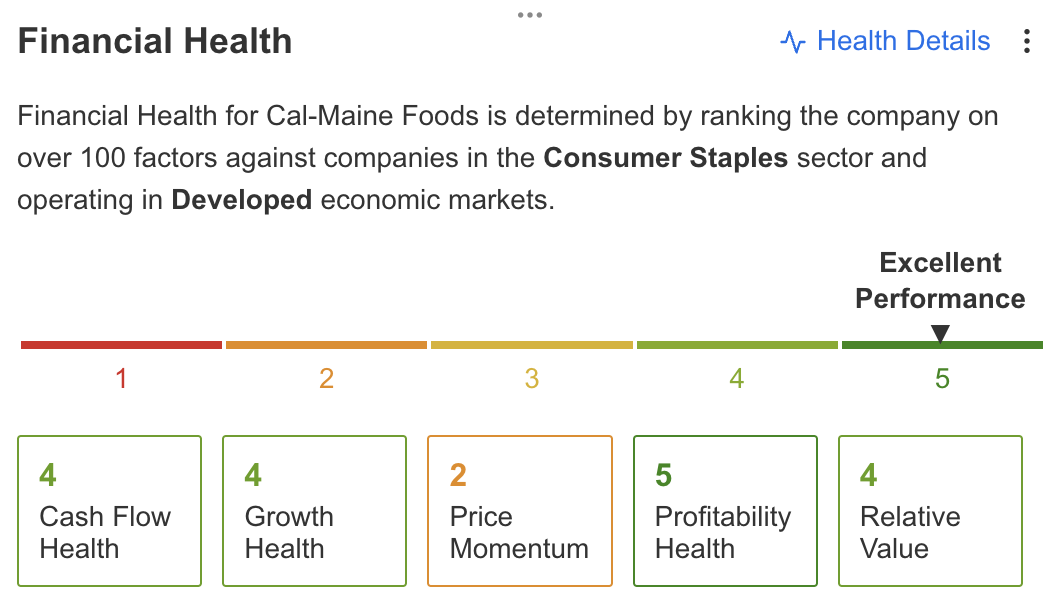

Zusätzlich zu den oben genannten Metriken schneidet das Unternehmen bei der von InvestingPro entwickelten Metrik "Financial Health" mit der vollen Punktzahl (5 von 5) ab.

Quelle: InvestingPro

Zum aktuellen Kurs bietet die Aktie ein Ertragspotenzial von 34,7 %.

Zu guter Letzt bietet das Lebensmittelkonglomerat auch eine stattliche Dividendenrendite von 18,2 %. Damit gehört es zu den Top 15 % des S&P 500 in Bezug auf Barausschüttungen an seine Investoren.

Quelle: InvestingPro

Fazit

Unabhängig davon, ob die US-Wirtschaft tatsächlich in eine Rezession gerät oder nicht, sollten sich Anleger vor solchen Risiken schützen und ihre Portfolios entsprechend ausrichten. Statt zu versuchen, die Zukunft vorherzusagen, lässt sich mit der richtigen Risikoeinschätzung auf lange Sicht ein sehr positives Ergebnis erzielen.

Der InvestingPro-Screener ist ein ideales Hilfsmittel, um sich in diesem Prozess zu orientieren. Dank der kombinierten Einblicke von Wall-Street-Analysten und umfassenden Bewertungsmodellen können Anleger fundierte Entscheidungen treffen und ihre Rendite maximieren.

***

Offenlegung: Der Autor hält derzeit keine Positionen in den genannten Aktien. Er könnte jedoch in naher Zukunft eine Position in CALM eröffnen.