Die Berichtssaison ist zwar noch etwa drei Wochen entfernt, aber die Gewinnschätzungen ändern sich bereits heute. Während der S&P 500 in diesem Jahr kräftig gefallen ist, gilt dies nicht für die Gewinne der S&P 500-Unternehmen.

Doch so langsam gibt es Anzeichen für eine Abwärtsbewegung. Während dieser Prozess im NASDAQ 100 und NASDAQ Composite schon vor Wochen begann, dauerte es noch eine ganze Weile, bis er auch im S&P einsetzte.

Diese Revisionen könnten nun umso deutlicher ausfallen, je näher wir der Berichtssaison kommen, was wiederum zu weiter sinkenden EPS-Schätzungen führen könnte. Korrekturen nach unten könnten der nächste Impulsgeber für den Index auf dem Weg gen Süden sein.

Gewinnschätzungen ändern die Richtung

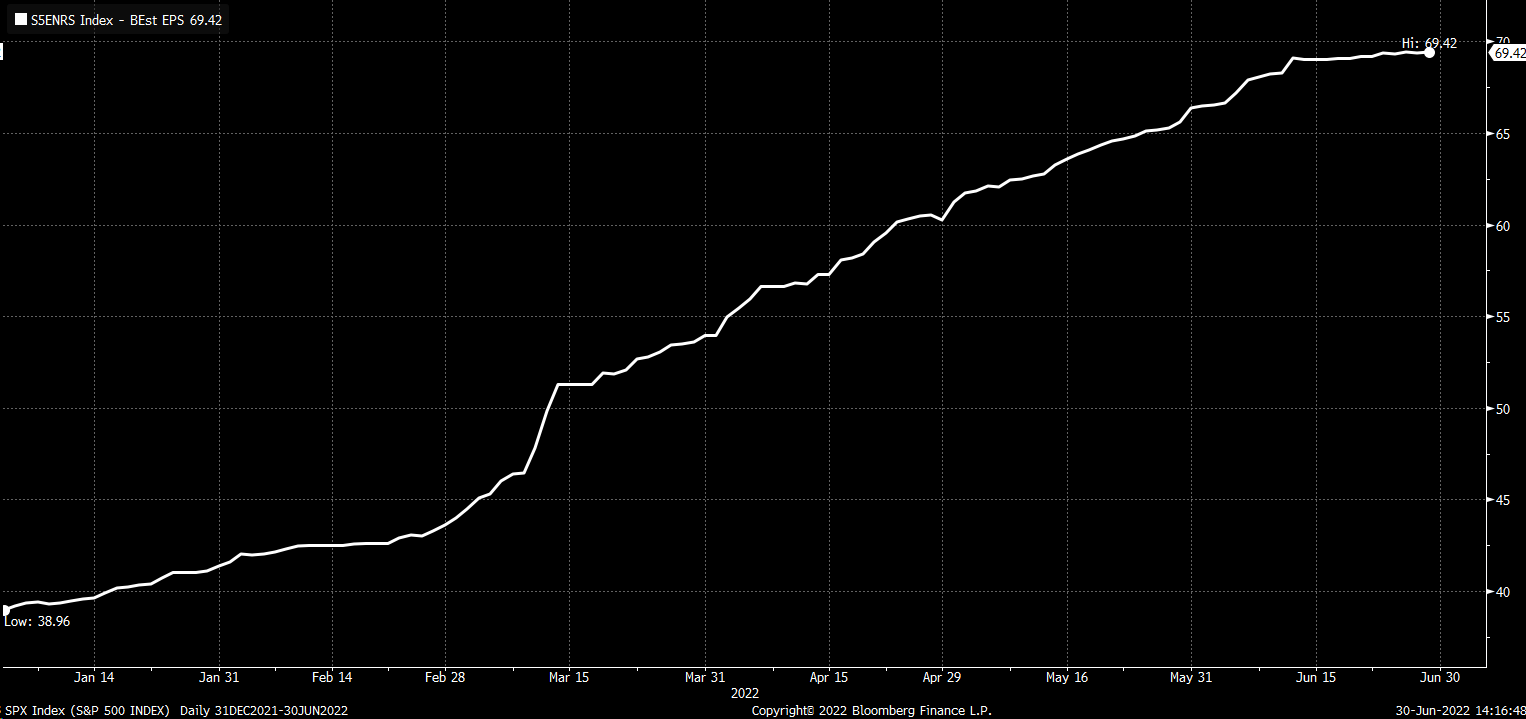

Im bisherigen Jahresverlauf sind die Gewinnschätzungen für den S&P kontinuierlich gestiegen und erreichten am 13. Juni mit 228,54 Dollar je Aktie ihren Höchststand. Zu Beginn des Jahres hatten sie bei 220 Dollar je Aktie gelegen.

Zwar sind sie inzwischen von diesen Höchstständen abgerückt, aber nur um weniger als 1 % auf nun immer noch stolze 227,86 Dollar. Gleichzeitig ist der S&P um rund 20 % eingebrochen. Es ist bezeichnend, dass alle Rückgänge des S&P 500 bis zu diesem Zeitpunkt lediglich auf eine Kontraktion der Bewertungsmultiples zurückgehen.

Freilich wird der S&P 500 jetzt mit dem 16,75-fachen der für 2022 prognostizierten Gewinne gehandelt, verglichen mit 22,7 zu Beginn des Jahres und dem bisherigen Höchststand. Daraus ergibt sich aber ein weiteres Problem für den Aktienmarkt, wenn die Gewinnschätzungen zu sinken beginnen. Sinkende Gewinnschätzungen treiben das KGV in die Höhe, wenn der Index nicht im gleichen Tempo wie die Gewinne sinkt.

Wenn also die Gewinnschätzungen abfallen, muss der S&P entsprechend nachgeben, um das derzeitige KGV von 16,7 zu halten. Damit das KGV auf 14 fällt, müsste der Index sogar noch schneller fallen als die Gewinnschätzungen.

Steigende Gewinnschätzungen im ersten Halbjahr 2022 haben geholfen, den Einbruch des Index etwas abzufedern. Die Verluste hätten noch sehr viel schlimmer ausfallen können.

Der Energiesektor als Rettungsanker

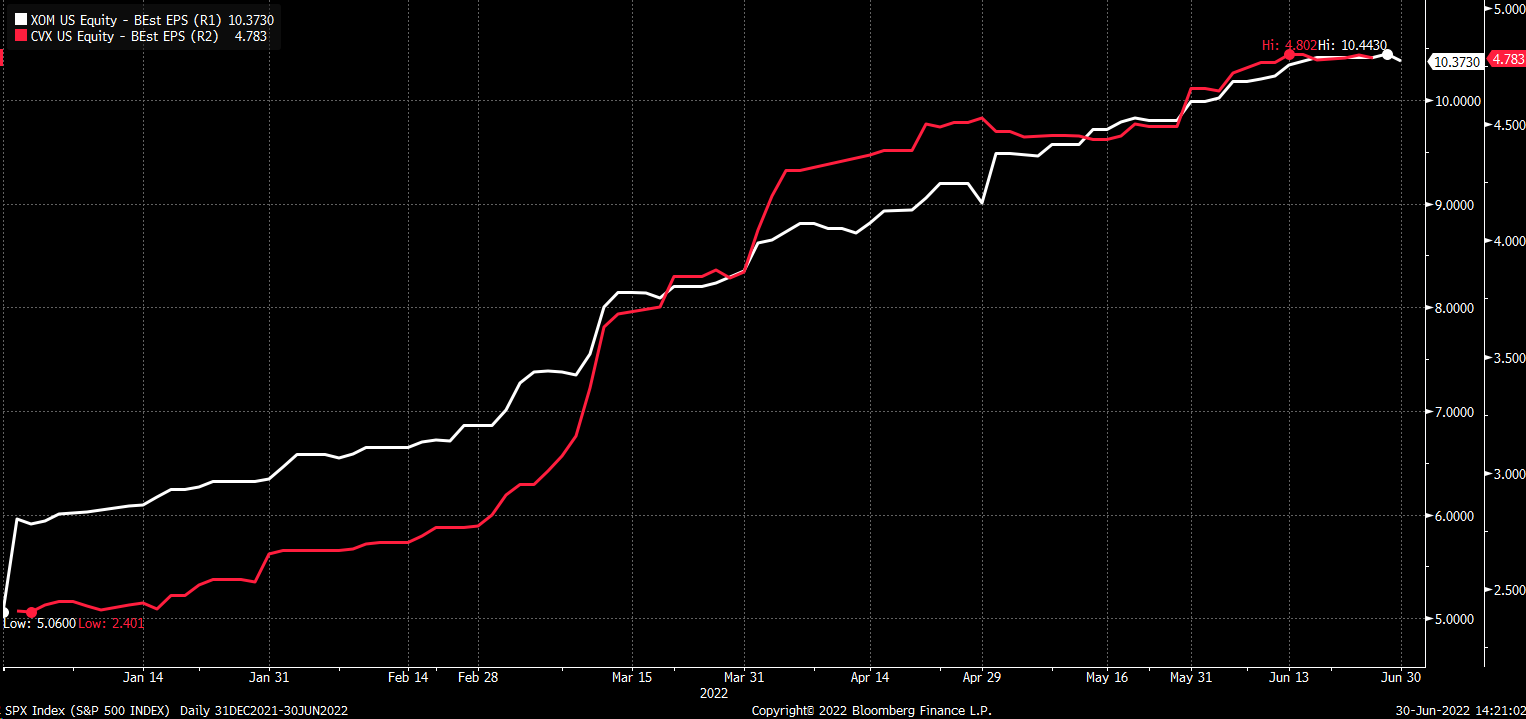

Ein Grund dafür, dass sich die S&P-Gewinne besser gehalten haben als die des NASDAQ, ist der Energiesektor. Die Gewinnprognosen für den gesamten Sektor sind in die Höhe geschnellt und haben sich fast verdoppelt. Dies ist auf den steigenden Preis von Rohöl und anderen Rohstoffen wie Erdgas und Benzin zurückzuführen.

Aber wie der Chart zeigt, flachen die Gewinnschätzungen für den Energiesektor gerade ab. Das hängt möglicherweise damit zusammen, dass die Energierohstoffe ihren Höchststand erreicht haben. Sollte diese Rohstoffklasse weiter fallen, könnte dies die Gewinnschätzungen für den Sektor nach unten drücken und die Gewinnschätzungen für den gesamten S&P 500 noch weiter nach unten treiben.

Zu den beiden größten S&P-Energieunternehmen gehören Chevron (NYSE:CVX) und Exxon (NYSE:XOM). Auch hier sind die Gewinnschätzungen nicht mehr gestiegen. Allerdings ist es gut möglich, dass diese Schätzungen im Zuge der nahenden Bilanzsaison noch nach oben korrigiert werden.

Doch angesichts der sinkenden Ölpreise könnten sie auch zurückgenommen werden. Somit gehören Chevron und Exxon vielleicht zu den wichtigsten Aktien, die man im Hinblick auf die bevorstehende Berichtssaison im Auge behalten sollte.

Interessanterweise sind die Aktienkurse von Chevron und Exxon in den letzten Wochen drastisch gefallen. Dies könnte ein Hinweis darauf sein, was der Markt über die künftigen Gewinne dieser Unternehmen denkt.

Wenn die Kursentwicklung der beiden Ölgiganten ein Indiz für die zukünftige Richtung der Gewinnschätzungen ist, dann dürften die Gewinnerwartungen in der zweiten Jahreshälfte drastisch fallen.