Der September war bereits ein eher durchwachsener Monat - wird eine weitere Schwäche im Oktober die Stimmung der Anleger noch weiter eintrüben, bevor es dann in die historisch gesehen starke Phase geht?

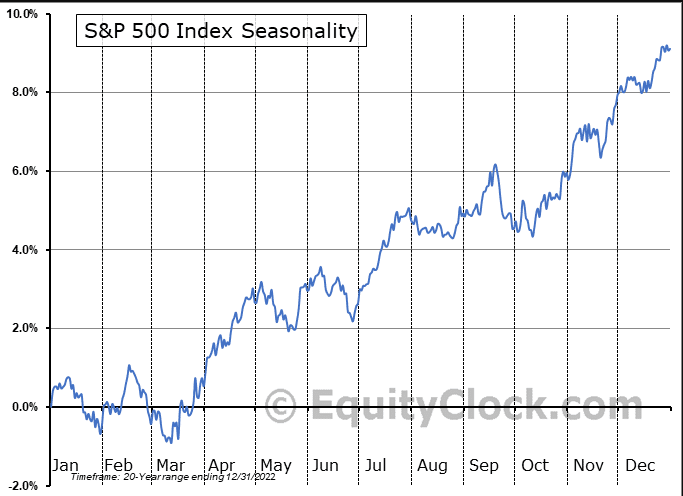

Wie die nachstehende Grafik zur Saisonalität des S&P 500 zeigt, ist eine Schwäche in den letzten beiden Septemberwochen und den ersten beiden Oktoberwochen nicht ungewöhnlich.

Es muss jedoch auch berücksichtigt werden, dass die starke Abwärtsbewegung des Marktes in diesem Zeitraum auf historische Crashs wie z. B. die Finanzkrise im Jahr 2008 zurückzuführen ist. Außerhalb dieser Zeiten ist der Markt zwar oft auch schwach, stagniert aber eher.

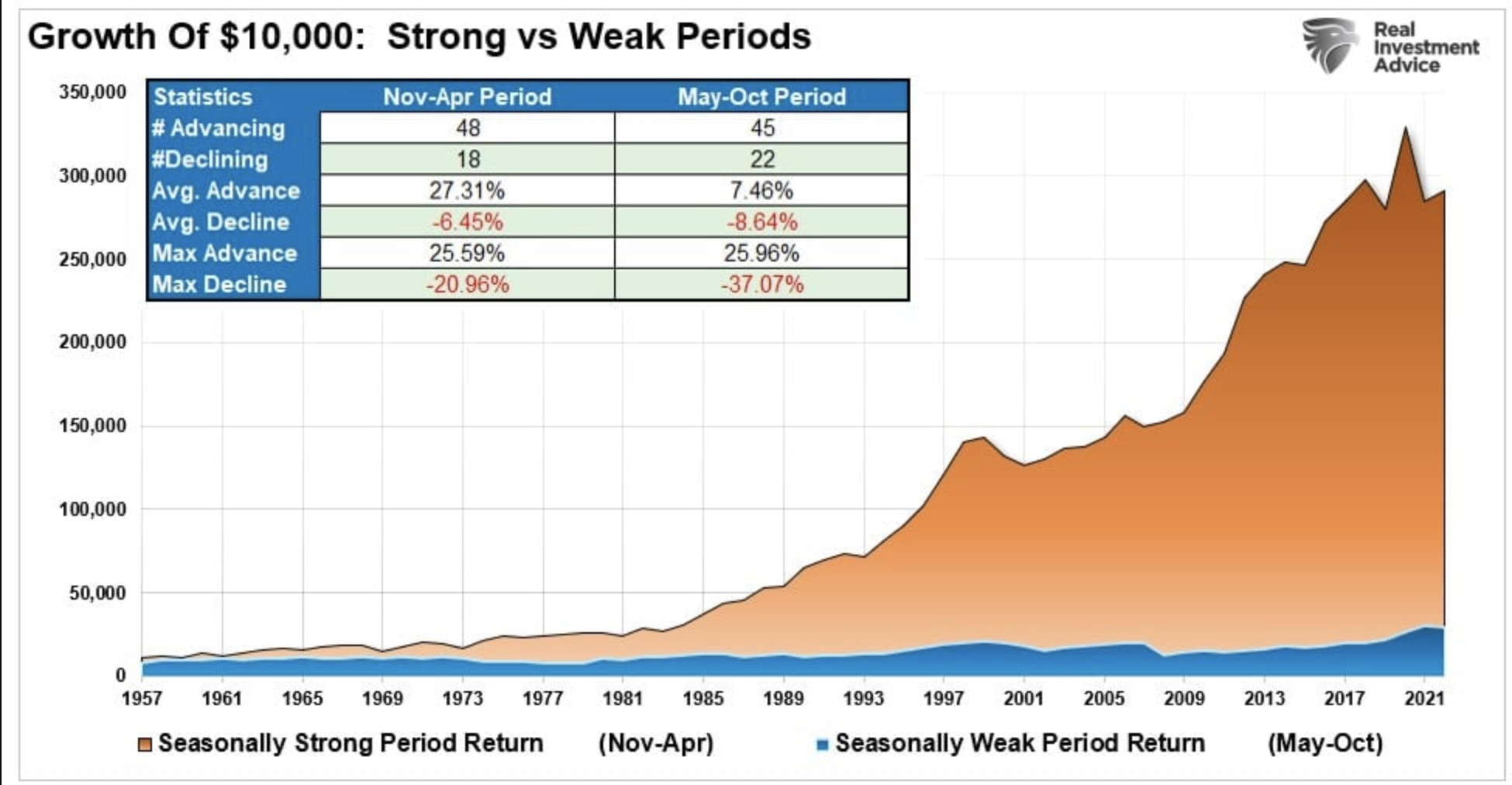

Die Sommermonate sind historisch gesehen die schwächsten Monate des Jahres. Die Statistik zeigt, dass 10.000 USD, die in den Monaten November bis April in den Markt investiert werden, den Betrag, der in den Monaten Mai bis Oktober investiert wird, bei weitem übersteigen.

Interessanterweise ist der maximale Drawdown während der „Sell In May“-Perioden deutlich größer. Bisherige markante Einbrüche gab es im Oktober 1929, 1987 und 2008.

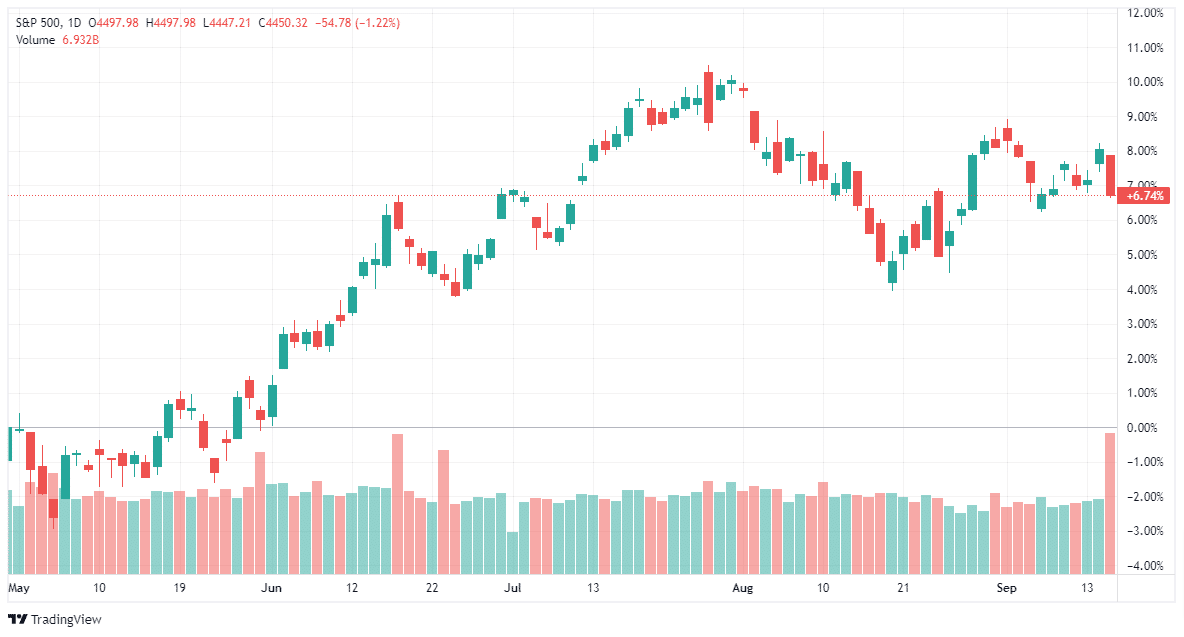

Im bisherigen Jahresverlauf verlief der Zeitraum von Mai bis Oktober mit einer Rendite von 6,74 % bis letzten Freitag etwa durchschnittlich. Selbst wenn es zu einer weiteren Schwäche kommen sollte, dürfte der Gesamtzeitraum für die Anleger ein "Gewinn" sein.

Wie bereits erwähnt, setzte die Schwäche in diesem Jahr jedoch etwas später ein, als im August eine Korrektur von ca. 5 % einsetzte

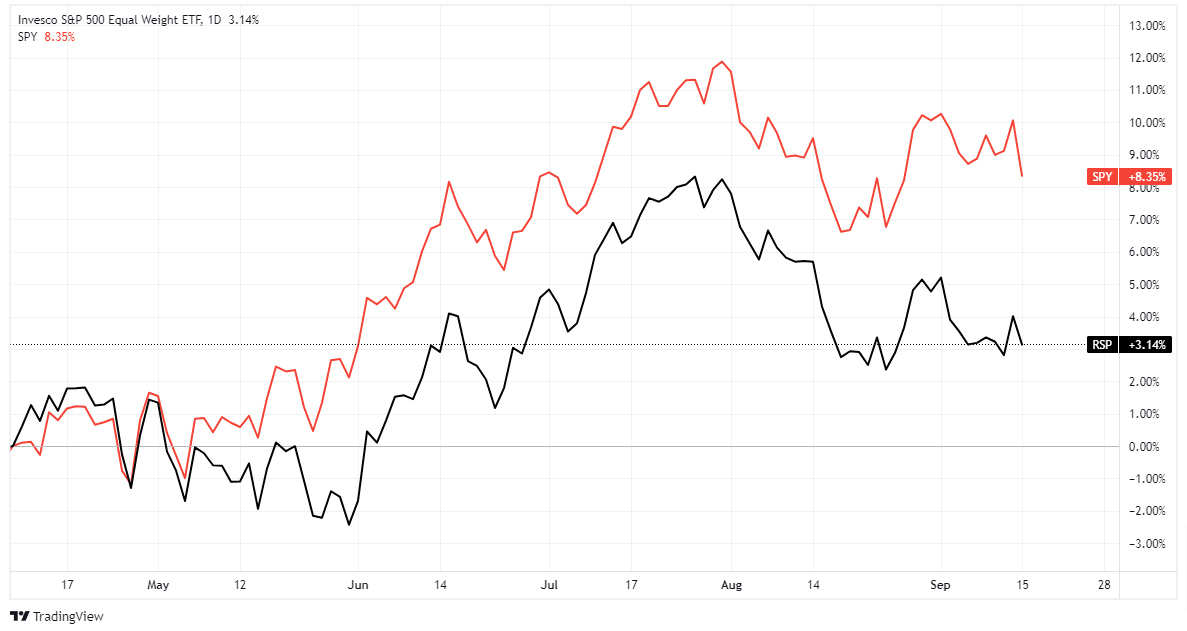

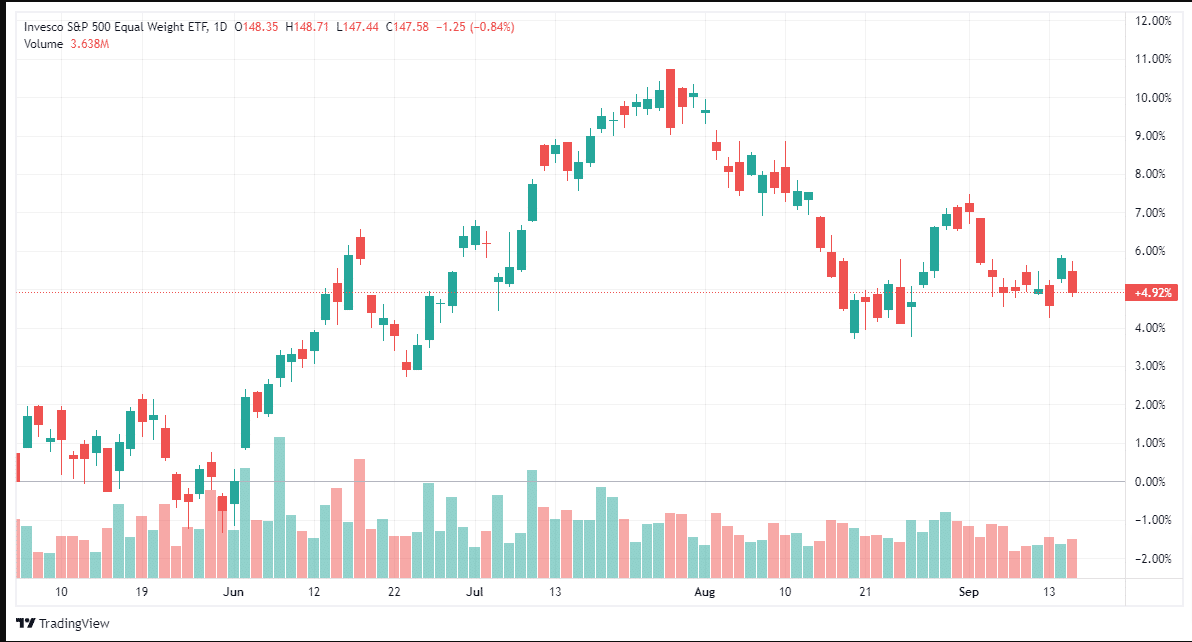

Diese Betrachtung ist jedoch ein wenig trügerisch. Wie bereits erwähnt ist ein Großteil des Marktanstiegs in diesem Jahr auf die zehn Aktien zurückzuführen, die gemessen an der Marktkapitalisierung den größten Anteil am Index haben.

Der Anstieg dieser Aktien hat die Performance des breiten Marktindexes erheblich verzerrt. Die Performance der untersten 490 Titel verläuft weiterhin anders.

Betrachtet man die Entwicklung des gleichgewichteten Index von Mai bis heute, sieht man die saisonale Marktschwäche deutlicher. Die Rendite ist zwar immer noch positiv, aber bisher um immerhin ca. 200 Basispunkte schwächer.

Die saisonbedingte Schwächephase der Aktienmärkte neigt sich also dem Ende zu. Was werden die Markttreiber zum Jahresende sein, wenn die saisonbedingte Hochphase beginnt?

Driving Ms. Daisy

Die Märkte von Mitte Oktober werden bis zum Jahresende wahrscheinlich von drei Hauptfaktoren beeinflusst.

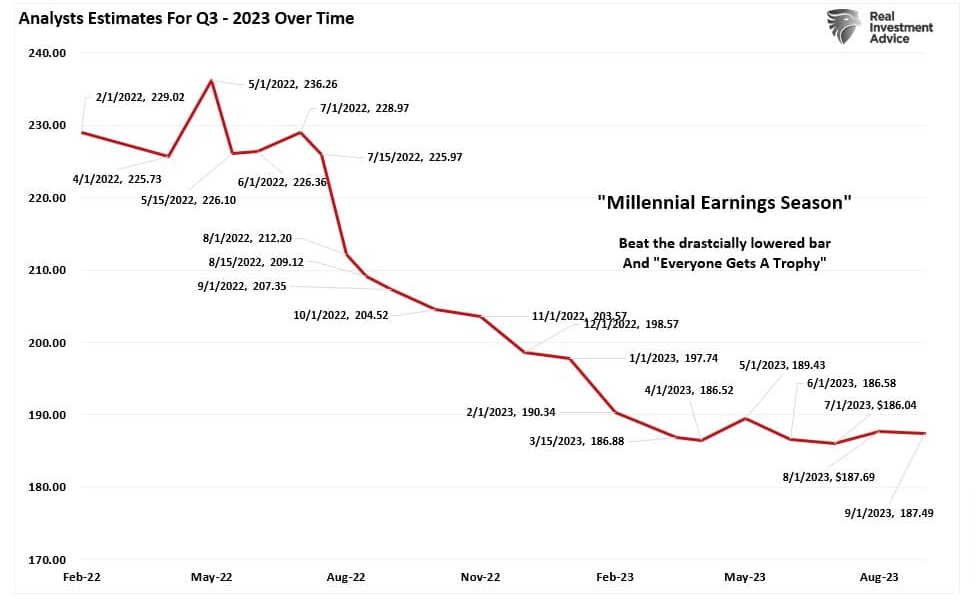

Nummer 1: Die Berichtssaison, die in zwei Wochen beginnt. Wie immer haben die Analysten im Vorfeld der Bilanzssaison die "Messlatte" für die Ertragserwartungen kräftig gesenkt. Ich haben das bereits diesem Artikel erwähnt - Analysten liegen tendenziell immer falsch, und zwar erheblich.

"Aus diesem Grund bezeichnen wir sie als die 'Berichtssaison der Millennials.' Die Wall Street senkt die Schätzungen ständig, wenn der Berichtszeitraum näher rückt, damit 'jeder einen Pokal bekommt.'"

Die nachstehende Grafik zeigt die Änderungen der Schätzungen für das 3 Quartal 2023 gegenüber Februar 2022, als die Analysten ihre ersten Schätzungen vorlegten.

Da die Messlatte niedriger liegt, wird dies natürlich zu einer hohen "Beat Rate" von Unternehmen führen, was die Aktienkurse dann pflichtschuldig kurzfristig beflügeln wird.

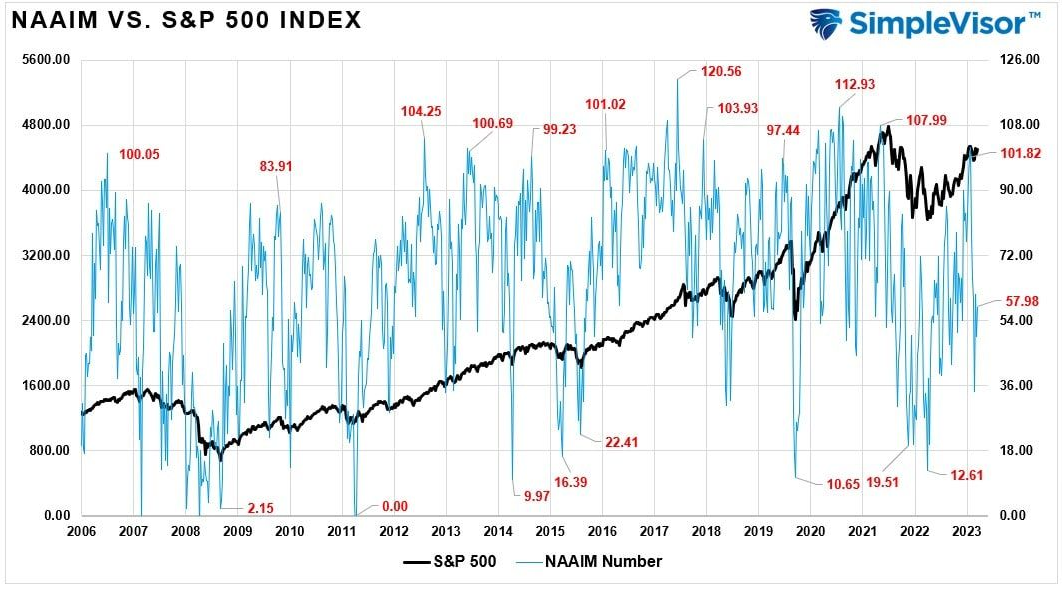

Diese "tollen Überraschungen" werden insbesondere durch die negativere kurzfristige Stimmung und die geringeren Aktienallokationen der professionellen Anlageverwalter während des Sommers unterstützt.

Steigen dann die Aktienkurse, werden die Profis auf die Jagd nach Performance gehen und die Kurse nach oben treiben.

In Anbetracht der großen Divergenz zwischen dem Markt und den gleichgewichteten Indizes in diesem Jahr besteht ein zusätzlicher Druck auf die Anlageverwalter, die Performance bis zur Jahresendberichterstattung einzuholen.

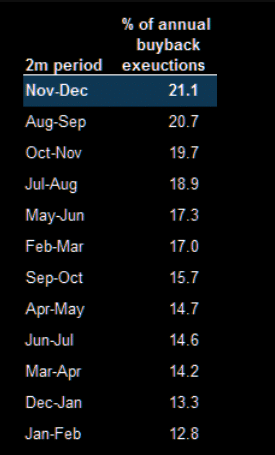

Angesichts des Karriererisikos für Manager, das ihnen bei einer deutlich unterdurchschnittlichen Performance droht, könnte ein zusätzlicher Kaufdruck entstehen. Und schließlich werden sich die Fenster für Aktienrückkäufe im November und Dezember wieder öffnen, wenn die Unternehmen ihre Handelssperrzeit ("Blackout Period", eine Zeitspanne vor der Veröffentlichung von Quartals- bzw. Jahresergebnissen, in der bestimmte Kreise nicht kommunizieren bzw. handeln dürfen) beenden.

Wie aus der nachstehenden Tabelle hervorgeht, sind die letzten beiden Monate des Jahres die besten zwei Monate des Jahres für die Umsetzung von Unternehmensstrategien, weil die Unternehmen dann ein besonders klares Bild von ihrer aktuellen Finanzlage haben und die gespeicherten Barmittel für Rückkäufe eigener Aktien verwenden können. Goldman Sachs (NYSE:GS) schrieb zu diesem Thema:

"Die VWAP-Maschinen werden im November und Dezember täglich Aktien im Wert von 5 Mrd. Dollar kaufen."

Ja, das sind 5 Mrd. USD pro Handelstag und ausreichend Kaufkraft, um die Asset-Preise bis zum Jahresende anzuheben.

Und nicht die Risiken vergessen!

Ein Wechselspiel zwischen dem Ausverkauf im Sommer, der Stimmung, der Positionierung und den Rückkäufen deutet auf einen Anstieg bis zum Jahresende hin.

Hinzu kommt, dass Portfoliomanager beim Kauf von Aktien für die Jahresendberichte der Performance hinterherjagen. Scott Rubner, der Flow-Guru von Goldman, kommentiert die Entwicklung:

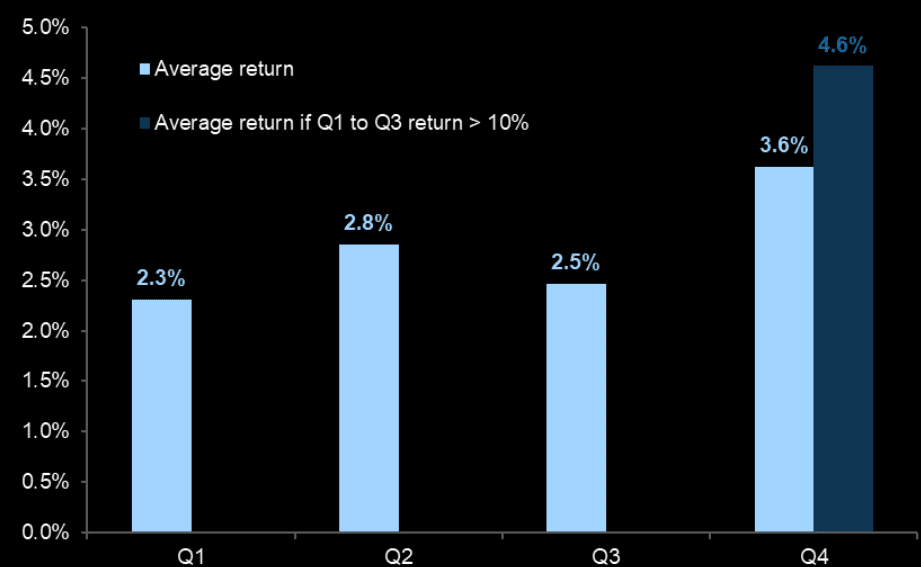

"Seit 1900 lag die durchschnittliche Rendite des SPX im vierten Quartal, wenn die Marktrenditen in den ersten drei Quartalen des Jahres über 10 % lagen, im vierten Quartal mit 4,6 % über dem Durchschnitt."

Die Rahmenbedingungen sprechen zwar für eine Rallye bis zum Jahresende, es gibt dafür aber keine Garantien. Man sollte aber auf keinen Fall das potenzielle Risiko höherer Zinssätze, sich abschwächender Wirtschaftsdaten und strengerer finanzieller Bedingungen außer Acht lassen.

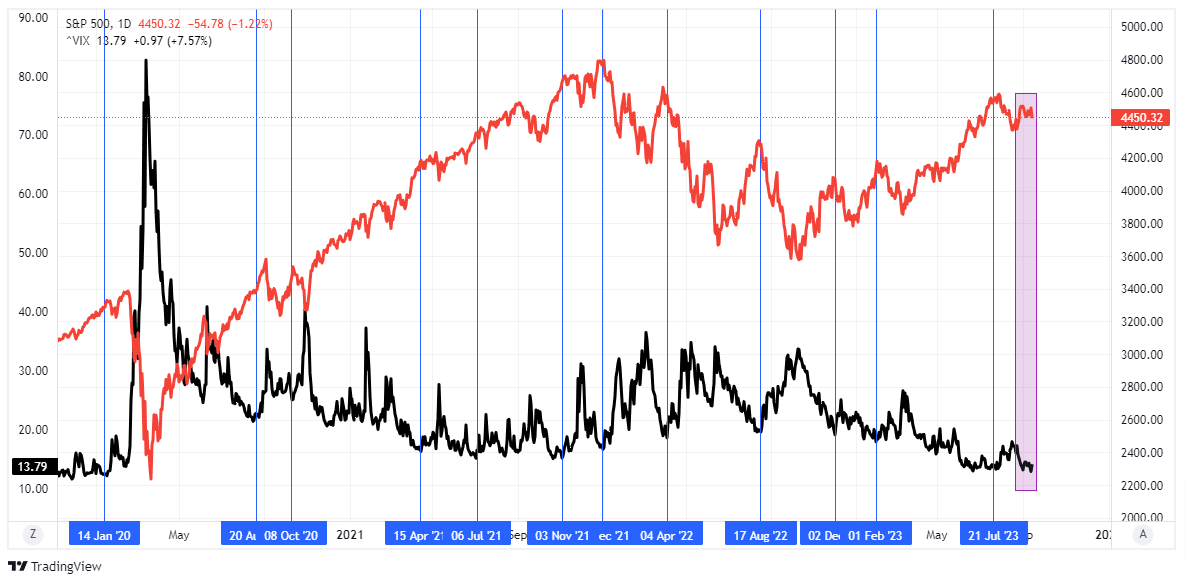

Einer der Faktoren, die wir sehr genau beobachten, ist die extrem niedrige Marktvolatilität. Die Märkte zeigen zwar tatsächlich eine positive Stimmung, doch die extrem niedrige Volatilität ist ein Warnsignal. Wie unten dargestellt, kamen nach früheren Perioden mit niedriger Volatilität schließlich Perioden mit höherer Volatilität.

Auch wenn eine solch niedrige Volatilität sicherlich länger anhalten kann, als viele erwarten, ist es unvermeidlich, dass es irgendwann zu einem Umschwung kommt. Wann dies passiert oder was diese Entwicklung auslösen wird, ist nicht bekannt - trotzdem ist eine solche Umkehrung fast sicher.

Im Moment unterstützt eine anhaltende optimistische Tendenz den Markt auf kurze Sicht. Bullenmärkte, die auf "Momentum" aufbauen, lassen sich nur sehr schwer abwürgen. Alarmglocken können länger schrillen, als es die Logik erwarten lässt. Das Risiko besteht darin, dass die Anleger beginnen, die Warnungen "einzupreisen" und davon auszugehen, dass sie falsch sind, indem sie sagen - "dieses Mal ist es anders."

Es gibt wenig zu verlieren, wenn man auf das "Risiko“ achtet.

Wenn sich die Warnsignale als falsch erweisen, ist es einfach, die Absicherungen zu entfernen und in Aktien umzuschichten.

Sollten sie sich jedoch bewahrheiten, wird eine vorsichtigere Portfoliostrategie das Kapital kurzfristig schützen. Der Rückgang der Volatilität erlaubt es, bei einer weiteren Korrektur mit mehr Klarheit zu agieren. (Das Ziel ist die Vermeidung einer Situation von "Panikverkäufen").

Damit steht es Ihnen auch offen, die "Goldene Investitionsregel" zu befolgen:

"Billig kaufen und teuer verkaufen."