Die Berenberg Bank hat gestern eine Reihe von Risiken benannt, die derzeit vom Markt ignoriert werden:

- länger als vom Markt erwartet restriktive Zentralbanken

- Kreditklemme aufgrund der Bankenturbulenzen

- US-Schuldendiskussion, somit potenzielle Ausgabenkürzungen

- schwache Marktbreite (Großteil der S&P 500 YTD-Performance durch Mega-Cap getrieben)

- höhere Bewertungslevel

- steigender Margendruck

Das sind alles Probleme, die auch hier im Newsletter Börse-Intern bereits angesprochen wurden. Daher kann ich den Analysten der Berenberg Bank nur zustimmen.

Defensive Aktien (NYSE:XLP) gefragter als zyklische

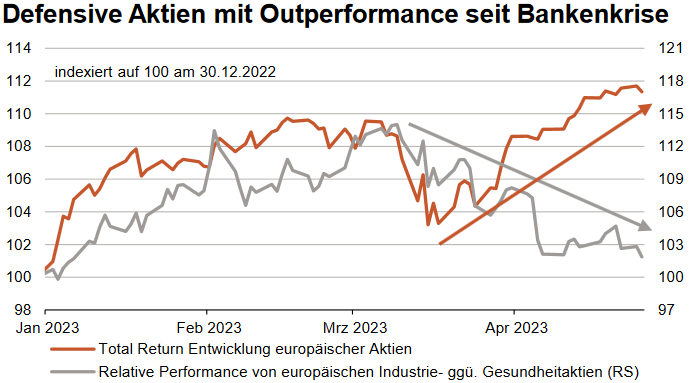

Auch beobachte ich, dass die Anleger „unter der Oberfläche“ längst deutlich skeptischer sind, was man laut den Berenberg-Analysten „beispielsweise an der Outperformance von Large- gegenüber Small-Caps oder der besseren Entwicklung von defensiven gegenüber zyklischen Aktien ablesen kann“. Dazu hatte die Bank bereits am 28. April folgende Grafik veröffentlicht:

Anleger sind also weniger sorglos, als es die Kursentwicklung auf Indexebene vermuten lässt. Als Auslöser für diese Entwicklung kann der Beginn des Bankenbebens im März ausgemacht werden.

Steigt die Arbeitslosigkeit, fallen die Aktienkurse

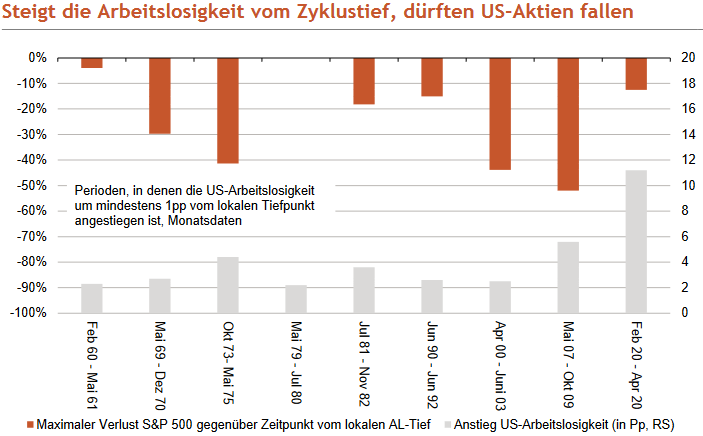

Ich sehe noch einen weiteren Grund, warum sich Anleger defensiver positionieren sollten: Denn die Arbeitslosigkeit in den USA ist zwar im April wieder auf das zyklische Tief vom Jahresanfang zurückgefallen (siehe vorgestrige Börse-Intern), in den nächsten Monaten ist aber eher mit einer Bewegung in die andere Richtung zu rechnen. Und damit komme ich zu einer weiteren Grafik der Berenberg Bank:

Sie zeigt, dass ein Anstieg der Arbeitslosigkeit um mehr als einen Prozentpunkt vom Zyklustief in der Regel mit einem Konjunkturabschwung, sinkenden Unternehmensgewinnen und fallenden Aktienkursen einhergeht.

Erstanträge auf Arbeitslosenhilfe steigen

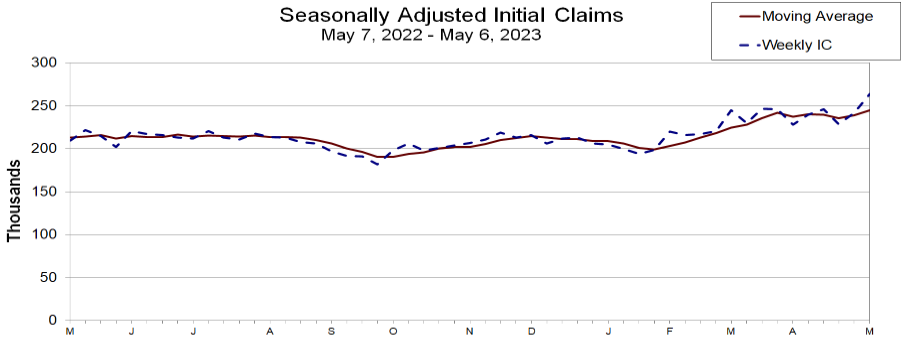

Wenn man sich dazu nun die gestern veröffentlichten Erstanträge auf Arbeitslosenhilfe in den USA anschaut, dann stellt man fest, dass diese mit 264.000 die Marke von 250.000 übersprungen haben. Damit haben sie einen Aufwärtstrend fortgesetzt, der bereits im Oktober vergangenen Jahres oder auch erst Anfang dieses Jahres begonnen hat.

(Quelle: Department of Labor)

Dabei gilt es zu beachten, dass die Arbeitslosenquote ein nachlaufender Konjunkturindikator ist. Die Erstanträge auf Arbeitslosenhilfe können dagegen eine Trendwende am Arbeitsmarkt früher anzeigen. Sollte sich also der Anstieg der Erstanträge fortsetzen, droht den Aktienmärkten (zumindest vorläufig) ein Ende ihrer Kurserholungen. Das gilt vor allem, wenn die kritische Marke von 270.000 überschritten wird. Diese gilt als Kipp-Punkt, der eine Verschlechterung des Arbeitsmarkts signalisiert.

Im schlimmsten Fall wäre es sogar denkbar, dass die Aktienindizes in den USA im Rahmen einer erneuten Korrektur sogar wieder ihre Bärenmarkttiefs anlaufen. Dann wäre die Kurserholung nur eine Gegenbewegung im nach wie vor intakten Bärenmarkt gewesen.

Doch so weit ist es noch nicht. Zunächst muss man abwarten, wie sich die Erstanträge entwickeln, ob sie weiter zunehmen und ob dies zu einer deutlich steigenden Arbeitslosenquote führt.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus