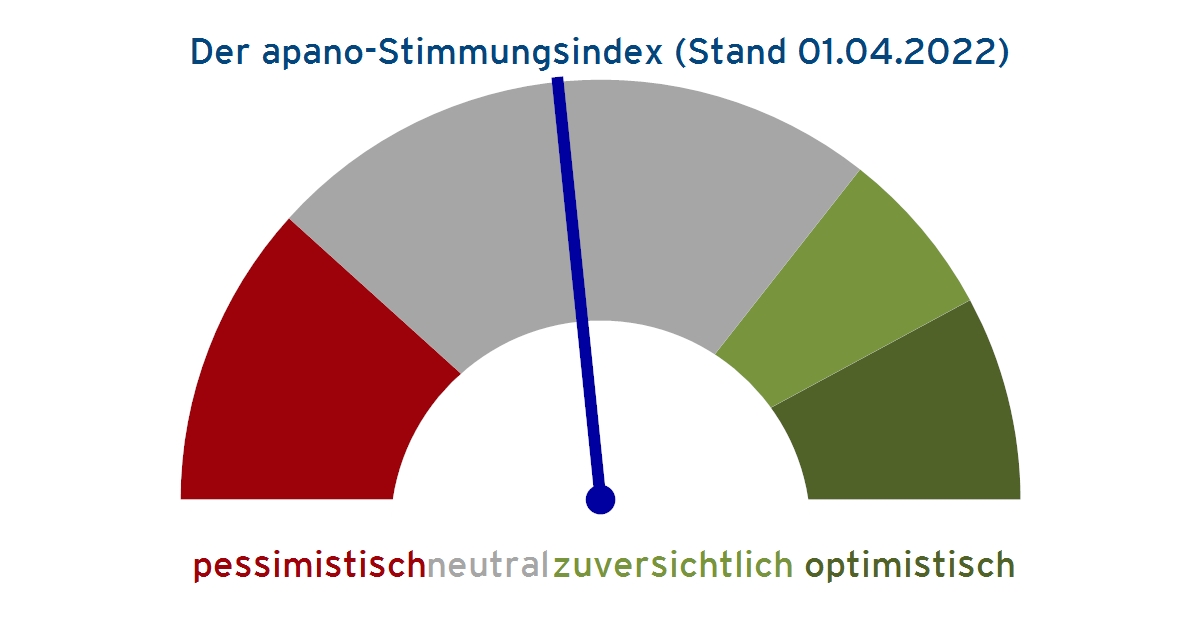

In welcher Währung Deutschland die Energielieferungen aus Russland begleicht, ist unerheblich. Entscheidend ist: die Zahlungen müssen über zu eröffnende Konten bei der Gazprombank erfolgen. Dadurch erreicht der Kreml, dass diese russische Großbank am SWIFT-System angeschlossen bleibt und Währungen frei transferieren kann. So kann Deutschland in Euro und/oder Dollar bezahlen und Putin erhält trotzdem seine frischen Rubel. Chinas Börsen starten mit Gewinnen in das neue Quartal. Die Citibank (NYSE:C) hat ihre 2022er Wachstumsprognose für China von 4,7 auf 5% angehoben und begründet die Aufwärtsrevision mit der Erwartung auf staatliche Stimuli. Diese dürften zeitnah erfolgen - via Unterstützung des Immobiliensektors und Maßnahmen der PBoC (Zinssenkungen u/o Senkung der Mindestreservehaltung) - um Chinas Regierung die Blamage zu ersparen, ihr bereits auf 5,5% revidiertes Wachstumsziel erneut senken zu müssen. Der Hang Seng Tech Index verliert weitere 1,6. Dieser Rückgang ist aber keine neue Abgabewelle, sondern nur die Abarbeitung der gestrigen Verluste aus Europa und den USA. Um 14:30 MEZ wird der März-Arbeitsmarktbericht der USA veröffentlicht. Erwartet werden 490T neue Jobs und eine Erwerbslosenquote von 3,7%. Das ist fast Vollbeschäftigung, eines der Schlüsselziele der FED. Damit kann sich die US-Notenbank rigoros ihrem zweiten Ziel, der Preisstabilität, widmen. Bedeutsam heute deshalb auch die Zahlen zur Lohnentwicklung. Es werden +0,4% zum Vormonat erwartet bzw. +5,2% zum Vorjahr. Bei größeren Abweichungen ist mit deutlicheren Kursreaktionen zu rechnen. Die gleichzeitige Inflation von Gütern, Dienstleistungen und Löhnen zusammen mit dem fast leer gefegten Stellenmarkt waren ja die Gründe für die FED, das Steuer so radikal herum zu reißen. In Europa beginnt Q2 verhalten, trotz „fresh money“ und freundlicher US-Futures. RBC Capital Markets hat die geplante Entnahme von 180 Mio Barrel aus den strategischen US-Ölreserven beleuchtet. Nach Ablauf der sechs Monate hätten die USA dann nur noch 300 Mio Barrel im Stock und somit weniger als die vorzuhaltende 90-Tage Reserve. Sie fragt sich, was passiere, falls dieser „Stoßdämpfer“ auch noch beansprucht wird. OPEC + hält an der moderaten Aufstockung der Liefermengen fest. Kurzfristig für den Ölpreis wird nun entscheidend, ob auf dem Sondertreffen der IEA weitere Staaten nachziehen und ebenfalls Reserven auf den Markt werfen. Der apano-Stimmungsindex verliert 5 Punkte: Kupfer und S&P -7, Shanghai Composite +2. Mit dem apano-Stimmungsindex berechnet apano Investments seit 2012 täglich die globale Marktstimmung und steuert damit u.a. die hauseigenen Investmentfonds „apano HI Strategie 1“ und „apano Global Systematik“.