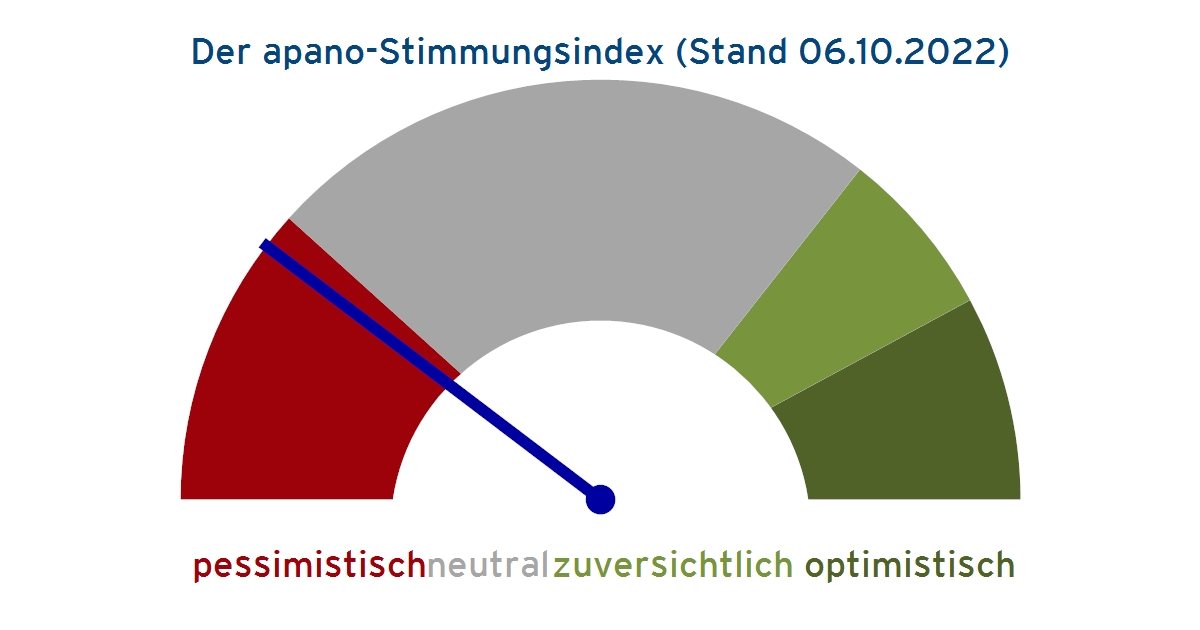

Der Kurssprung vom Quartalsbeginn war Folge eines Meinungswandels. Initiator war die Bank of England, die signalisierte, dass sie den britischen Anleihen- und Devisenmarkt nicht kollabieren lassen wird. Das ließ aufhorchen – hatten doch die Notenbanken auf Autopilot geschaltet mit einem klaren Ziel: Liquiditätsentzug. Die Freudensprünge an den globalen Anleihemärkten waren der Turbo, der die Aktienrallye vom Wochenbeginn auslöste. Aber sind die Hoffnungen auf einknickende Notenbanker berechtigt? Gestern Abend sprach einer der größten „Falken“ der FED – Raphael Bostic. Er wiederholte seine Meinung, dass er dafür plädiere, die FED-Zinsen bis Jahresende auf 4-4,5% zu erhöhen und dann in den Wartemodus zu wechseln. Zudem warnte er vor Erwartungen, dass die Zügel bereits vor Ende 2023 wieder gelockert würden. Dieser Standpunkt ist aber bereits bekannt. Deshalb interessierte die Börsianer ein Nebensatz viel mehr: „es gäbe einige ermutigende Signale von der Inflation“. Zudem unterstrich er, dass er davon ausgeht, dass die US-Wirtschaft eine Zinserhöhung auf 4-4,5% gut wegstecken kann. Tatsächlich belegte der gestern veröffentlichte US-Einkaufsmanagerindex, dass die Wirtschaft weiter brummt: die Auftragseingänge verharrten im August mit einem Wert von 60,6 auf sehr stabilem, hohem Niveau und der ADP-Arbeitsmarktbericht zeigte, dass die privaten US-Unternehmen mit 208.000 im September mehr Menschen einstellten als prognostiziert. Hierzu wird der morgige Report wichtig, wobei zu starke Zahlen negativ interpretiert werden, denn dies indiziert weiter steigende Löhne und damit Preise. Heute wird sich mit Loretta Mester eine weitere Vertreterin einer aggressiven FED-Politik äußern. Sollte es auch ihr misslingen, die Börsen zu erschrecken, dann ist davon auszugehen, dass das Thema der noch bis Jahresende anstehenden Zinserhöhungen seinen Schrecken verloren hat bzw. eingepreist ist. Umso mehr Beachtung findet nun die startende Berichtssaison für Q3. Es gab schon durchaus prominente Warnungen – ich hatte hier Nike (NYSE:NKE) und Apple (NASDAQ:AAPL) aufgeführt – aber die Konsensmeinung liegt weiterhin bei einem 6%-Gewinnanstieg der Unternehmen im S&P 500. Die OPEC+ will ihre Ölförderung um 2 Millionen Barrel pro Tag kürzen. Zwar kursierte diese Zahl bereits seit einigen Tagen, schockierte also nicht mehr. Aber der Anstieg des Preises für Brent Oil seit Ende September um mittlerweile 10% ist beachtlich – und es ist bemerkenswert, dass die Börsianer sich auch davon nicht abschrecken lassen. Die Vertreter der „Bärenmarktrallye“- Fraktion sehen diese Entscheidung kritischer, zumal auch die US-Lagerbestände an destillierten Ölprodukten, wozu Heizöl und Diesel zählen, laut EIA um 21% unter dem 5-Jahres-Durchschnitt liegen. Zudem treibt der Ölpreis den Gaspreis, beides schlecht für Industrie und Verbraucher. Die Gruppe der Pessimisten „hofft“ auf einen finalen Ausverkauf der Märkte mit einer Volatilität jenseits der 40. Das kann alles noch kommen, jedoch ist der Investitionsgrad der flexibel agierenden Großinvestoren weiterhin gering. Für den großen Ausverkauf bedarf es eines starken Katalysators. Auf den üblichen Verdächtigen zu warten - plötzliche massive Zwangsliquidierungen quer über alle Assetklassen - dürfte aber vergeblich sein: der Kurseinbruch verläuft nun schon über drei Quartale, das war genügend Zeit für alle, um in Ruhe Dynamik/Hebel abzubauen, also massiv zu deleveragen. Vielmehr löst der jüngste Anstieg Sorgen aus bei denen, die niedrig/nicht investiert sind. Deshalb könnte ein Retest der Septembertiefs aus dieser Gruppe neue Käufer anlocken, der dortige Boden könnte also tragfähig sein. Im apano-Stimmungsindex gewinnen Nikkei, Kupfer und Creditspreads 11 Punkte, Gold kostet 2 Punkte. Aber: auffallend und zu beachten ist, dass bei STXE 600 und DAX heute den dritten Tag in Folge das exakte Erreichen der 20-Tage-Durchschnitte das Tageshoch bedeutete und dann unmittelbar Gewinnmitnahmen einsetzten.