Es ist kaum überraschend, dass Donald Trump und Kamala Harris gegensätzliche Wege zur Neugestaltung der Unternehmensbesteuerung einschlagen. Sollten ihre Vorschläge Gesetz werden, könnten die Auswirkungen auf Unternehmensgewinne und damit auf die Aktienmärkte beträchtlich sein.

Derzeit bleiben diese Pläne jedoch Wahlkampfrhetorik. Die Geschichte zeigt wiederholt, dass viele Versprechen in erster Linie darauf abzielen, Wählerstimmen zu sichern, ohne dass sie notwendigerweise umgesetzt werden.

Ein prominentes Beispiel: „Read my lips, no new taxes“ – George H.W. Bush, 1988.

Eine Vorhersage, wer die nächste Präsidentschaft gewinnen wird, bleibt schwierig. Selbst bei einem klaren Wahlausgang bleibt die Unsicherheit bestehen, welche Gesetze die neue Regierung tatsächlich umsetzen kann und welche den Kongress passieren.

Die Finanzmärkte befinden sich in einem ständigen Anpassungsprozess an unvorhergesehene Entwicklungen. Dabei können Aktienkurse stark schwanken, wenn sich die Wahrscheinlichkeiten für bestimmte politische Ereignisse ändern.

Steuerpolitische Reformen könnten kurzfristig der bedeutendste politische Faktor für die Aktienmärkte sein. Deshalb ist es essenziell, die Positionen beider Kandidaten genau zu analysieren, um Spekulanten einen Schritt voraus zu sein und fundierte Entscheidungen zu treffen.

Darüber hinaus analysieren wir, auf Basis von Trumps Unternehmenssteuersenkungen im Jahr 2017, welche Unternehmen am stärksten von potenziellen Änderungen im Steuerrecht betroffen sein könnten – ob positiv oder negativ.

- Hinweis: Möchten Sie wissen, wie die erfolgreichsten Investoren ihre Portfolios gestalten? InvestingPro gibt Ihnen Zugang zu den Strategien und Portfolios von Top-Investoren. Zusätzlich erhalten Sie monatlich über 100 Aktienempfehlungen, die auf KI-gestützten Analysen basieren. Neugierig? Klicken Sie hier für mehr Informationen.

Das aktuelle Unternehmenssteuergesetzbuch und die historische Entwicklung

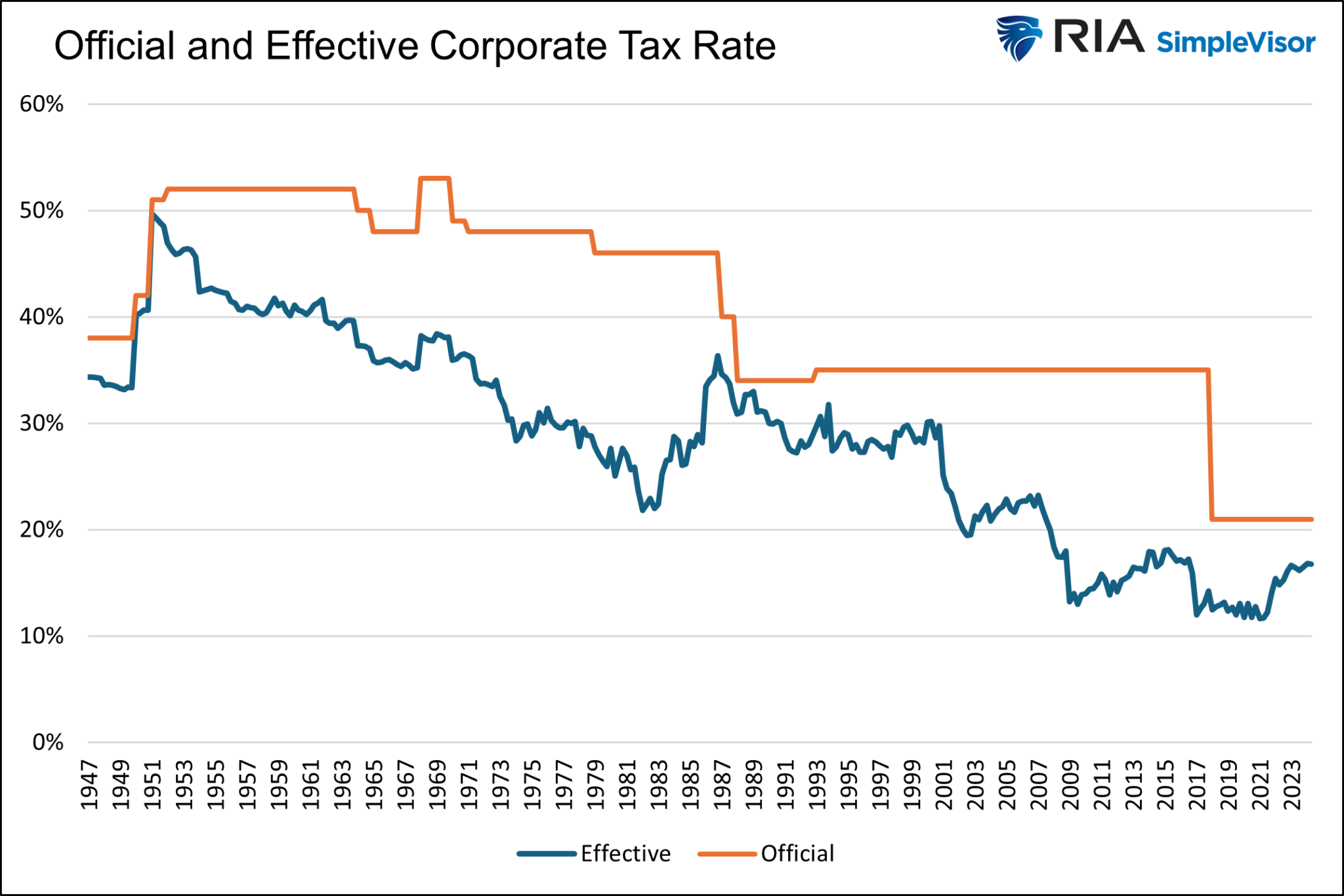

Die folgende Grafik zeigt die Entwicklung des bundesweiten Unternehmenssteuersatzes sowie den effektiven Steuersatz, den Unternehmen seit dem Zweiten Weltkrieg tatsächlich gezahlt haben. Der von Trump eingeführte "Tax Cuts and Jobs Act" (TCJA) von 2017 senkte den Unternehmenssteuersatz von 35 % auf 21 %. Die einzige andere bedeutende Unternehmenssteuersenkung in der Geschichte der USA fand 1986 unter Präsident Reagan statt, als der Satz von 46 % auf 34 % reduziert wurde.

Wie bei den persönlichen Steuern existieren auch im Bereich der Unternehmensbesteuerung zahlreiche Schlupflöcher. Dadurch kann der effektive Steuersatz, den Unternehmen zahlen, stark variieren. Die genaue Analyse der Auswirkungen der Steuersätze auf das Nettoergebnis eines Unternehmens ist von zentraler Bedeutung – auf Unternehmensebene möglicherweise sogar entscheidend.

In diesem Artikel werden die steuerlichen Vorschläge ausschließlich im Hinblick auf ihre Auswirkungen auf Unternehmensgewinne bewertet. Wir nehmen keine Stellung dazu, wie sich diese Vorschläge auf das Staatsdefizit oder die allgemeine Wirtschaftslage auswirken könnten.

Die Steuervorschläge von Donald Trump

Trumps aktueller Steuervorschlag sieht vor, den Körperschaftsteuersatz von 21 % auf 15 % zu senken. Diese Ermäßigung würde jedoch ausschließlich für Unternehmen gelten, die ihre Produkte in den USA herstellen. Firmen, die auf „Outsourcing, Offshore-Produktion oder die Verlagerung von Arbeitsplätzen ins Ausland“ setzen, würden von dieser Vergünstigung nicht profitieren.

Unklar bleibt jedoch, ob Unternehmen ihre Einnahmen für steuerliche Zwecke nach dem Produktionsstandort der Waren aufteilen können. Ebenso ist nicht eindeutig geregelt, wie Unternehmen, die Dienstleistungen erbringen, in diesem Rahmen besteuert werden sollen.

Ein weiterer relevanter Faktor ist die "Bonusabschreibung" aus dem Tax Cuts and Jobs Act (TCJA) von 2017. Diese Regelung erlaubte es Unternehmen, neu angeschaffte Ausrüstungen im Anschaffungsjahr vollständig abzuschreiben, anstatt die Kosten über die gesamte Nutzungsdauer zu verteilen.

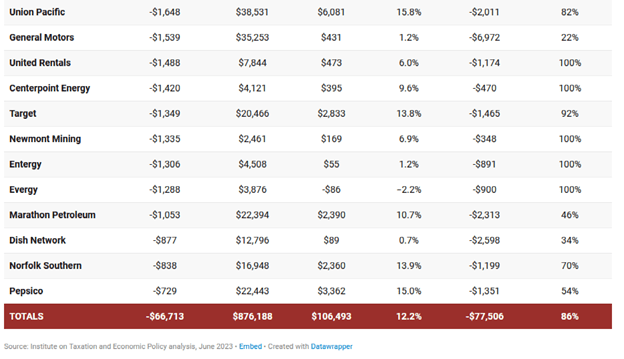

Das Institute of Taxation and Economic Policy (ITEP) hat die Auswirkungen dieser beschleunigten Abschreibung auf 25 der größten Begünstigten analysiert. Laut ITEP beträgt der gesetzliche Bundesertragssteuersatz 21 %. Ohne spezielle Vergünstigungen oder Steuerschlupflöcher müssten Unternehmen also 21 % ihrer Gewinne an Steuern abführen. Die untersuchten Unternehmen nutzten jedoch eine Vielzahl von Steuervergünstigungen, wodurch ihr effektiver Steuersatz im Schnitt auf 12,2 % gesenkt wurde. Rund 86 % dieser Steuerersparnisse entfallen auf die beschleunigte Abschreibung.

Einige Unternehmen haben durch diese Regelung ihre effektiven Steuersätze auf ein einstelligen Bereich gedrückt, darunter Verizon (NYSE:VZ), Amazon (NASDAQ:AMZN), Walt Disney (NYSE:DIS), Con Edison, General Motors (NYSE:GM) und Dish Network (NASDAQ:DISH).

Obwohl die beschleunigte Abschreibung für viele Unternehmen äußerst vorteilhaft war, nimmt die Höhe der Abzugsfähigkeit mit der Zeit ab. Ab dem Jahr 2024 können Unternehmen nur noch 60 % der Anschaffungskosten für neue Ausrüstungen abschreiben, im Vergleich zu 100 % in den Jahren 2018 bis 2022. Der Abschreibungsbetrag wird in den Folgejahren um jeweils 20 % reduziert und läuft ab 2027 vollständig aus, es sei denn, die Regelung wird verlängert.

Kamala Harris' Steuervorschläge

Der Plan von Kamala Harris lässt sich relativ einfach analysieren. Sie befürwortet eine Anhebung des Körperschaftssteuersatzes auf 28 % für alle Unternehmen. Zusätzlich plant sie, die Steuer auf den Rückkauf von Unternehmensaktien von derzeit 1 % auf 4 % zu erhöhen.

Unter ihrem Vorschlag müssten Unternehmen also mit einer Erhöhung der Steuerlast um 7 % rechnen, was im Wesentlichen die Hälfte der Steuererleichterungen rückgängig machen würde, die durch Trumps Steuerreform (TCJA) im Jahr 2017 eingeführt wurden.

Allerdings liegt die endgültige Entscheidung über Steueränderungen beim Kongress. Ob Trump oder Harris das Amt des Präsidenten übernimmt, eine Änderung des Steuerrechts wird eine Herausforderung darstellen, wenn eine der beiden Kammern des Kongresses von der Opposition kontrolliert wird. Die nachstehende Grafik von Gavekal Research verdeutlicht die potenziellen Szenarien.

Die Analyse der S&P 500 Unternehmen

Im Zuge der Analyse der Vorschläge des jeweiligen Kandidaten bewerten wir nun die Bestandteile des S&P 500, um die Auswirkungen von Trumps Steuersenkungen zu analysieren. Unsere Untersuchung zeigt auf, welche Aktien am stärksten von möglichen Steuererhöhungen bedroht sind oder welche von weiteren Steuersenkungen profitieren könnten.

Die Grundlage unserer Analyse bildet die Auswertung von Unternehmenssteuerdaten für die 503 aktuellen S&P 500-Unternehmen seit 2010. Um die Aussagekraft der Analyse zu maximieren, haben wir uns auf Unternehmen konzentriert, die mindestens vier Jahre an Gewinndaten vor den Trump-Steuersenkungen und sechs Jahre danach vorweisen können. Außerdem haben wir Unternehmen mit stark volatilen Erträgen ausgeschlossen. Dadurch haben wir die Auswahl auf 306 Unternehmen reduziert.

Für diese Untergruppe des S&P 500 lag der durchschnittliche Steuersatz vor der Reform bei 26,74 %, während er seit der Senkung bei 17,37 % liegt. Bei fast 90 % der Unternehmen sank der effektive Steuersatz. Im Durchschnitt lagen die Gewinne dieser 306 Unternehmen um 9,36 % höher, als es ohne die Steuersenkungen der Fall gewesen wäre.

Wir haben die Daten umfassend aufbereitet, um den Überblick über mehr als dreihundert Unternehmen zu ermöglichen.

Die nachfolgende Tabelle ordnet die Daten nach Sektoren. Die Versorgungsunternehmen waren die größten Profiteure der Steuersenkungen, was teilweise auf die Bonusabschreibung und auf jüngste Steueranreize zur Förderung erneuerbarer Energien zurückzuführen ist.

Auf der anderen Seite profitierten Immobilienunternehmen kaum von den Senkungen, da sie in der Regel ohnehin relativ geringe Steuern zahlen. Die übrigen Sektoren tendierten dazu, sich um den Durchschnitt herum zu bewegen, wie die Daten zeigen.

In der folgenden Tabelle sind die größten Unternehmen nach Marktkapitalisierung aufgeführt. Fünf Titel wurden aufgrund signifikanter Ertragsschwankungen aus der Analyse ausgeschlossen.

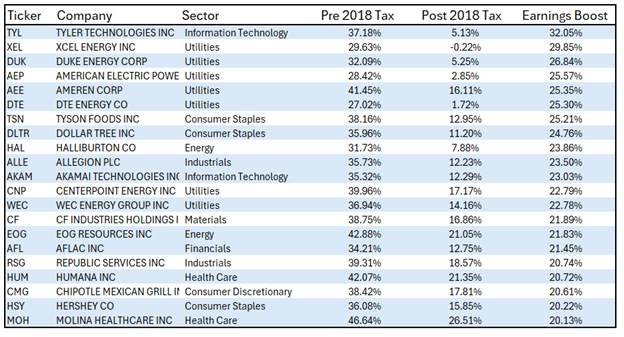

Wer zahlt, wenn der Harris-Plan Gesetz wird

In der folgenden Tabelle sind die Unternehmen aufgelistet, die durch die Steuergesetzänderung von 2017 eine Ergebnissteigerung von mindestens 20 % verzeichnen konnten. Einige dieser Aktien könnten besonders anfällig sein, falls der Steuerplan von Kamala Harris, der eine Erhöhung des Steuersatzes auf 28 % vorsieht, umgesetzt wird. Unternehmen, deren effektiver Steuersatz bereits näher bei 28 % liegt, dürften hingegen weniger betroffen sein.

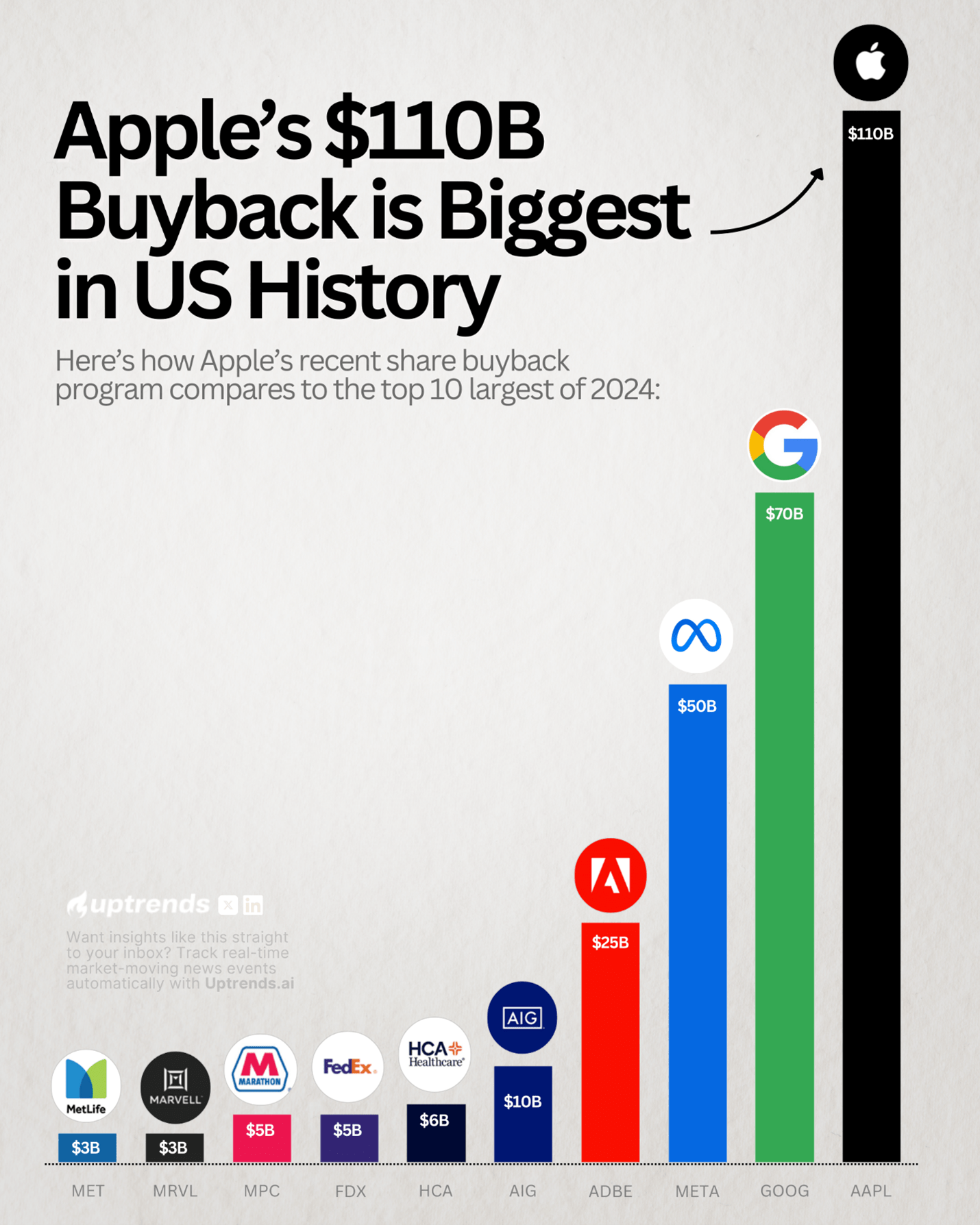

Ein weiterer Teil des Harris-Plans sieht vor, den Steuersatz auf Aktienrückkäufe von 1 % auf 4 % anzuheben. Dies würde die Gewinne derjenigen Unternehmen belasten, die regelmäßig große Rückkaufprogramme durchführen. Für einige könnte es unter diesen Bedingungen vorteilhafter werden, ihre Dividenden zu erhöhen, anstatt weiterhin Aktien zurückzukaufen.

Die nachfolgende Grafik von Uptrends zeigt die zehn größten Rückkaufprogramme des Jahres 2024. Dabei wird deutlich, dass Unternehmen wie Apple (NASDAQ:AAPL), Meta (NASDAQ:META) und Google (NASDAQ:GOOGL) zu den größten potenziellen Verlierern einer solchen Steuererhöhung gehören könnten.

Wer gewinnt, wenn Trumps Plan in Kraft gesetzt wird?

Im Gegensatz dazu könnten Unternehmen mit den höchsten effektiven Steuersätzen und einer starken Inlandsproduktion am meisten von möglichen Steueränderungen profitieren. Da uns jedoch keine detaillierten Informationen über Produktionsstandorte vorliegen, konzentrieren wir uns auf die Unternehmen, die seit 2018 die höchsten effektiven Steuersätze aufweisen.

Zusätzlich zu potenziellen Steuersenkungen müssen wir auch mögliche Anpassungen am Zeitplan für die Bonusabschreibung im Auge behalten. Trump könnte versuchen, die 100-prozentige Abschreibung im ersten Jahr wieder einzuführen oder die schrittweise Senkung des Abschreibungssatzes zu stoppen.

Um diese Überlegungen zu stützen, präsentieren wir die folgende Tabelle des ITEP, die die größten Nutznießer der Bonusabschreibung aufzeigt.

Fazit

Wenn wir den Aktienmarkt und einzelne Titel aus einer politischen Perspektive analysieren, zeigt sich, dass ein Wahlsieg Trumps den Anlegern möglicherweise größeres Aufwärtspotenzial bieten könnte. Diese Einschätzung basiert jedoch allein auf den vorgeschlagenen Steuersenkungsplänen der beiden Kandidaten.

Die historische Analyse verdeutlicht dies: Der S&P 500 stieg in den zwei Monaten nach der Verabschiedung von Trumps Steuerreform um beeindruckende 35 %. Auch vor der Gesetzesverabschiedung verzeichnete der Markt Gewinne, da Anleger darauf vertrauten, dass das Reformpaket den Kongress passieren würde.

Zwar könnte argumentiert werden, dass die kurzfristigen Gewinne bald wieder abgegeben wurden, doch die nachhaltig höheren Unternehmensgewinne durch niedrigere Steuersätze sind ein Schlüsselfaktor, der den Markt seit 2017 signifikant nach oben getrieben hat.