Zusammenfassung

- Intel war in den letzten 5 Jahren praktisch totes Kapital.

- Die Neuausrichtung von Intel ergibt Sinn, ist aber mit hohen Investitionen verbunden, die über Jahre hinweg die Margen drücken könnten.

- Die Mehrheit der Analysten rät, abzuwarten und erst einmal keine Intel-Aktien zu kaufen.

Intel (NASDAQ:INTC), der größte Chiphersteller in den USA, war in den letzten fünf Jahren praktisch ein totes Investment.

Vergleicht man den Halbleiterriesen mit seinen Wettbewerbern, so ist die offensichtliche Schlussfolgerung, dass die Anleger das Vertrauen in das Wachstumspotenzial des Unternehmens verloren haben, schließlich gibt es in der Halbleiterindustrie so viele bessere Optionen.

Die Aktien von Intel stiegen in den letzten fünf Jahren lediglich um 45%, während der Benchmark Philadelphia Semiconductor Index (SOX) im gleichen Zeitraum um mehr als 328% hochschoss. In dieser Zeit ermöglichten es das enttäuschende Wachstum und die Produktionsspannen kleineren Wettbewerbern, größere Marktanteile zu gewinnen, da diese ihre Chiptechnologie weiter verbesserten, während Intel auf der Stelle trat.

NVIDIA (NASDAQ:NVDA) hat zum Beispiel in den letzten fünf Jahren seinen Marktwert um mehr als 1.200% erhöht und ist an der Börse mittlerweile 549 Milliarden US-Dollar wert, mehr als das Doppelte von Intel.

Die Aktien von Advanced Micro Devices (NASDAQ:AMD – einem Unternehmen, das noch vor wenigen Jahren in Schwierigkeiten war – haben im gleichen Zeitraum um mehr als 1.500 % zugelegt.

Intel hatte sich an die Spitze der 400 Milliarden US-Dollar pro Jahr schweren Chipindustrie gesetzt, indem es ausgefeilte Prozessoren entwickelt hat, welche die Herzstücke von Computern und Rechenzentren der Welt waren. Und das alles hat der Konzern selbst entwickelt.

Diese Strategie wurde jedoch zu einer Altlast, als viel kleinere und effiziente Chipentwickler ihre Produktion nach Asien auszulagern begannen. In den letzten zehn Jahren gelang es Intel nicht mehr, seine Chips schneller als die Konkurrenz auf den Markt zu bringen.

Strategische Wende

Um die Krise zu bewältigen, hat der neue CEO des Unternehmens, Pat Gelsinger, einen ehrgeizigen Plan ausgearbeitet. Seine Strategie, eine Mischung aus Eigenproduktion und Outsourcing, kommt nach Jahren, in denen Intel immer weiter zurückgefallen ist.

Während er im März seinen Plan vor Analysten skizzierte, sagte Gelsinger, dass Intel sich ab 2023 mehr auf externe Hersteller stützen wird, um einige seiner modernsten Prozessoren zu produzieren. Er kündigte auch an, in Arizona zwei neue Chipfabriken, genannt Intel Foundry Services (IFS), errichten zu wollen, in denen Chips gefertigt werden sollen, deren Design von anderen Unternehmen entwickelt wurden.

Auf diese Weise möchte Intel die weltweit größten Cloud-Computing-Kunden wie Amazon (NASDAQ:AMZN) und Microsoft (NASDAQ:MSFT) bedienen und beliefern, die jetzt ihre eigenen Designs entwickeln und Anlagen benötigen, um sie in die Massenproduktion zu bringen. Laut Gelsinger, der früher CEO bei VMware (NYSE:VMW) war, ist dieses Hybridmodell eine gewinnbringende Kombination.

Während einer kürzlichen Präsentation sagte er Analysten: "Intel ist zurück. Das alte Intel ist das neue Intel." Und weiter:

"Wir werden wieder Marktführer sein und die neuen Foundry-Kunden zufriedenstellen, weil die Welt mehr Halbleiter braucht, und wir werden diese Lücke entschlossen und überzeugend schließen."

Diese Wende macht deutlich, dass Intel in eine wichtige Turnaround-Phase eintritt. Doch der Schritt birgt viele Unwägbarkeiten.

Viele Analysten halten Intels Pläne zur Wiederbelebung des Wachstums für gut durchdacht, doch es dürfte für den amerikanischen Riesen äußerst schwierig werden, den Rückstand gegenüber seinen asiatischen Rivalen aufzuholen, die bereits weit vorne liegen.

Kultureller Verfall

Bloomberg schrieb kürzlich in einer Analyse zur Zukunft von Intel, dass die missliche Lage des Unternehmens nicht über Nacht entstanden ist. Vielmehr ist sie das Ergebnis eines Jahrzehnts voller Fehltritte - einschließlich des Scheiterns bei Smartphone-Prozessoren - und eines kulturellen Verfalls, der das Unternehmen blind für schwerwiegende Schwächen gemacht hat.

In dem Artikel heißt es weiter:

"Es ist auch eine Funktion globaler Veränderungen, die zur Entstehung asiatischer Industriegiganten wie Samsung (F:SAMEq) Electronics Co. (OTC:SSNLF) und Taiwan Semiconductor Manufacturing Co. (NYSE:TSM) beigetragen hat. Diese Unternehmen stehen zunehmend im Mittelpunkt der Branche, und ihre Chips finden immer häufiger ihren Weg 'ins Innere' der neuesten Geräte".

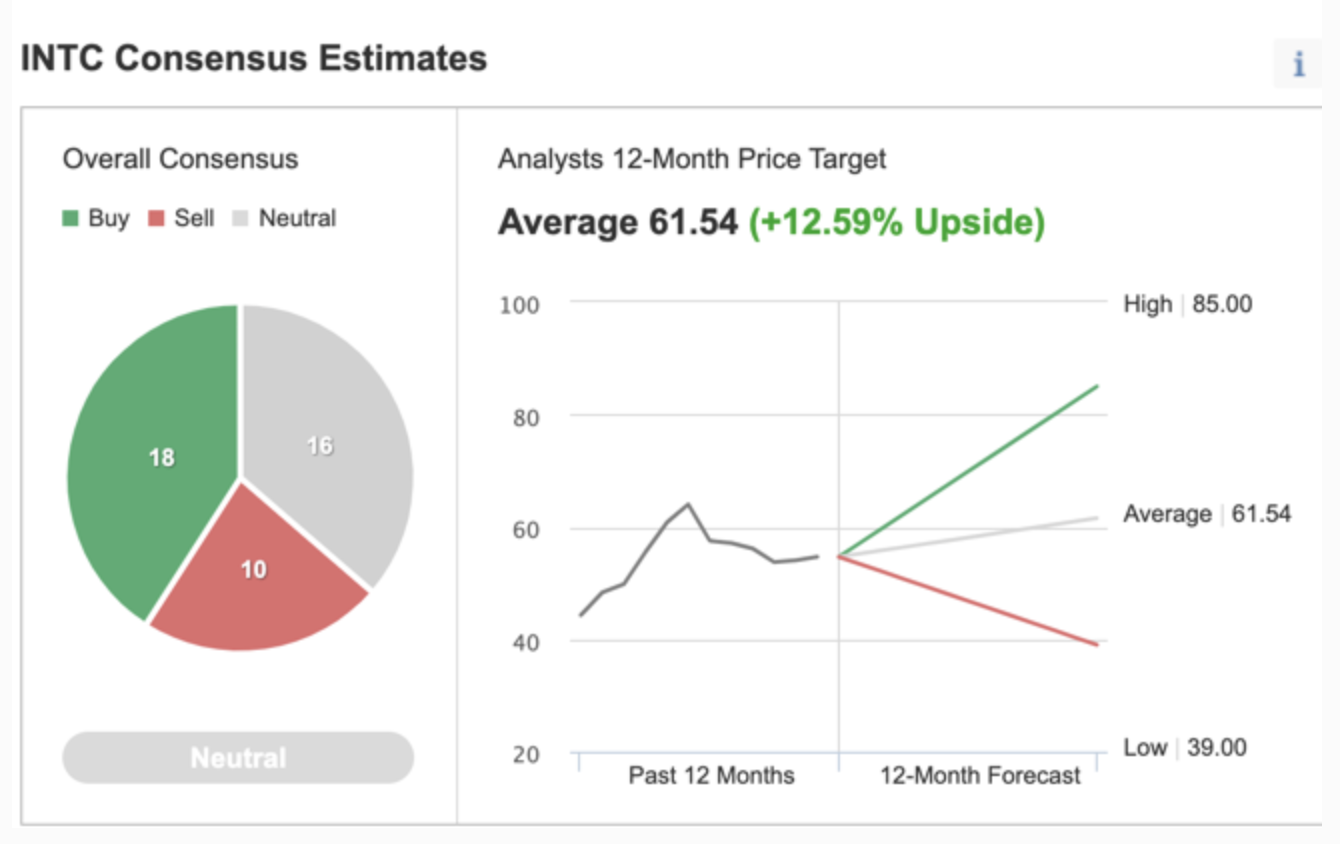

Die Analystenwelt hingegen ist weiterhin geteilter Meinung über die Zukunftsaussichten von Intel. Eine Umfrage unter 44 von Investing.com befragten Analysten ergab ein insgesamt neutrales Bild. 18 der Befragten gaben der Aktie eine Kaufempfehlung, 16 blieben neutral und 10 rieten zum Verkauf.

Chart: Investing.com

Goldman Sachs (NYSE:GS) bekräftigte sein Sell-Rating für die Aktie und wies darauf hin, dass die 20 Milliarden Dollar für den Bau der neuen Fabriken den freien Cashflow verringern und zu Interessenkonflikten mit Wettbewerbern führen könnten. Wie Goldman in einer von CNBC.com zitierten Notiz sagte:

"Selbst wenn IFS als eigenständiges Geschäft unabhängig von Core Intel aufgebaut wird, glauben wir, dass viele der großen Fabless-Kunden, die mit Core Intel konkurrieren, zögern werden, mit IFS zusammenzuarbeiten."

Chipmangel und Geopolitik

Allerdings ist das Geschäftsumfeld für Intel im Moment recht günstig, vorausgesetzt, das Unternehmen kann seine Pläne erfolgreich umsetzen.

Der globale Chipmangel und die massiven Investitionen Chinas, um die Führung in der Chipherstellung zu übernehmen, haben die Branche zu einem Teil eines geopolitischen Kampfes gemacht. US-Präsident Joseph Biden unterzeichnete in diesem Jahr eine Durchführungsverordnung, in der er eine 100-tägige Überprüfung der wichtigsten Lieferketten, einschließlich der Halbleiterindustrie, forderte. Außerdem kündigte er die Bereitstellung von Mitteln in Höhe von 37 Milliarden Dollar zur Unterstützung der heimischen Chipindustrie bei der Steigerung ihrer Kapazitäten an.

Dank politischer und finanzieller Unterstützung dürfte die Chipnachfrage auch nach der Pandemie stark bleiben, zumal die Menschen mehr Geld für Smartphones, Spielkonsolen und vernetzte Geräte ausgeben, wo überall Chips zum Einsatz kommen. Die Zeit, die chiphungrige Unternehmen auf die Erfüllung ihrer Bestellungen warten müssen, hat sich im August auf 21 Wochen ausgeweitet. Dies spiegelt sich in den Engpässen bei Chips wider, welche die Autoindustrie lähmen, das Wachstum der Unterhaltungselektronik hemmen und keine Anzeichen für eine Entspannung geben, wie in einem Bloomberg-Post zu lesen war.

Evercore ISI-Analyst CJ Muse schrieb in einer aktuellen Notiz, dass Intel die richtigen Dinge tut und sagt, aber die Umsetzung dieser Pläne ein mehrjähriger Prozess ist, der mit zahlreichen Herausforderungen einhergeht. Er riet den Anlegern, sich von der Aktie fernzuhalten.

Jefferies-Analyst Mark Lipacis, der die Aktie mit "Hold" und einem Kursziel von 52 US-Dollar bewertet, sagte, dass Intel nach der Ankündigung, im Jahr 2025 wieder die Marktführerschaft übernehmen zu wollen, nun liefern müsse.

"Angesichts des schlechten Fertigungsmanagements in den letzten fünf Jahren, das zum Verlust der Vormachtstellung bei Transistoren im Jahr 2018 geführt hat, glauben wir, dass die Anleger so lange skeptisch bleiben werden, bis INTC diesen Plan umgesetzt hat", so Lipacis.

Fazit zur Intel-Aktie

Bei Intel handelt es sich um eine langfristige Turnaround-Wette, die mit erheblichen Risiken behaftet ist. Wer etwas Geld übrig hat, findet in der Halbleiterindustrie derzeit weitaus bessere Optionen.

Von daher wäre man besser beraten, sich von Intel eine Auszeit zu nehmen.

Welche Aktie sollten Sie als nächstes kaufen?

Die Aktienkurse schießen dieses Jahr durch die Decke. Aber viele Anleger sind verunsichert, ob sie noch mehr Geld in Aktien investieren sollen. Sind Sie sich nicht sicher, wo Sie Ihr Geld als nächstes investieren sollten? Dann sichern Sie sich den Zugang zu unseren bewährten Aktienportfolios und entdecken Sie vielversprechende Möglichkeiten.

Allein in diesem Jahr hat ProPicks KI zwei Aktien identifiziert, die um mehr als 150% gestiegen sind, vier weitere Aktien, die um mehr als 30% gestiegen sind, und drei Aktien, die um mehr als 25% zugelegt haben. Diese Bilanz lässt sich wahrlich sehen.

Mit Portfolios, die auf Dow-Aktien, S&P-Aktien, Tech-Aktien und Mid-Cap-Aktien zugeschnitten sind, können Sie verschiedene Strategien zum Vermögensaufbau erkunden.