- Tyson meldet Gewinnexplosion

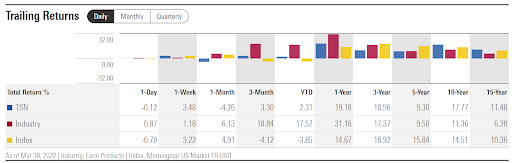

- Die Aktie hat in den letzten 12 Monaten eine Gesamtrendite von 19,2 % erzielt

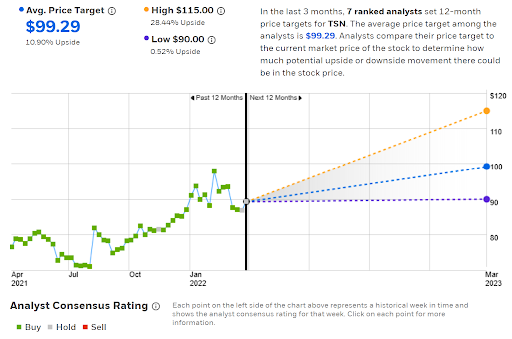

- Das 12-Monats-Konsensziel der Wall Street impliziert 14 % Gesamtrendite

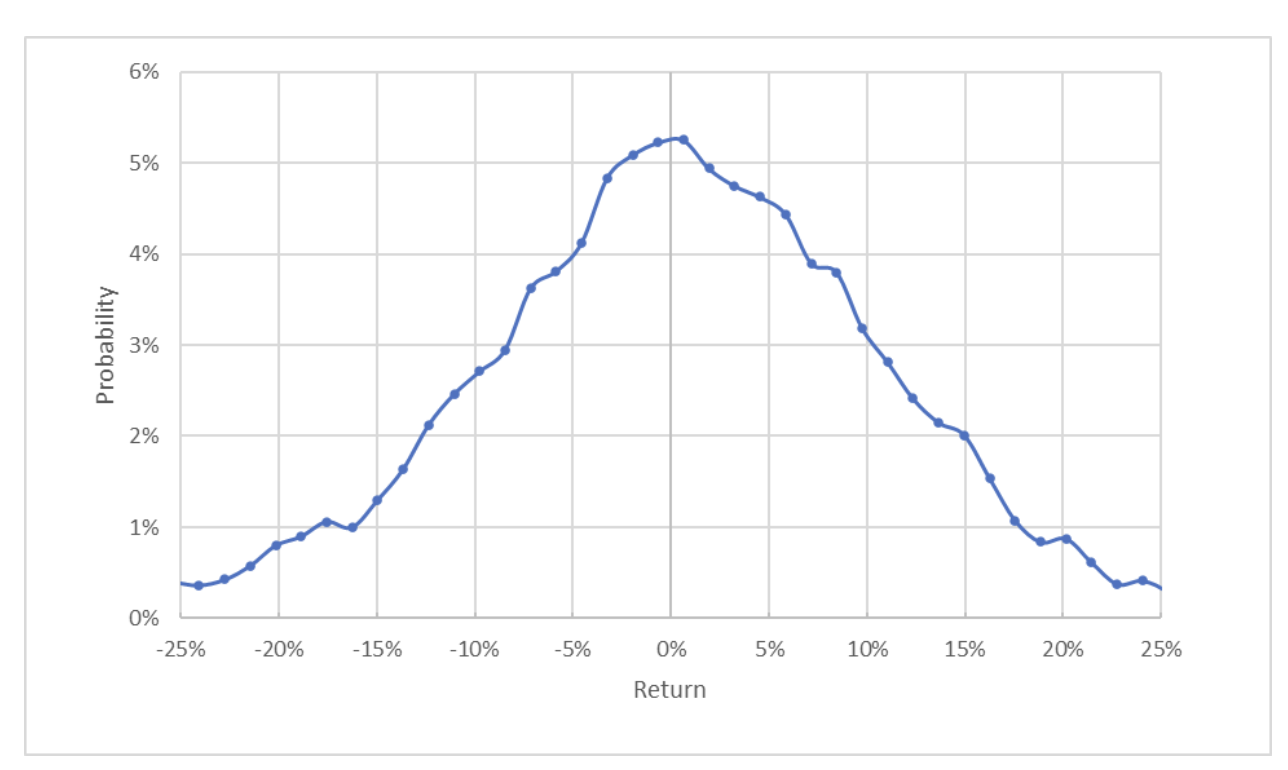

- Die Marktprognosen sind bis Anfang 2023 optimistisch mit moderater Volatilität

Tyson Foods (NYSE:TSN) legte am 7. Februar um 12 % zu, nachdem das Unternehmen gute Ergebnisse für das erste Quartal des Geschäftsjahres gemeldet hatte, gab jedoch anschließend wieder 10 % nach. Die Aktie hat in den letzten 12 Monaten insgesamt 19,2 % zugelegt und damit mehr als der US-Aktienmarkt insgesamt (14,7 %), aber deutlich weniger als die von Morningstar definierte Branche für Agrarprodukte (31,2 %).

Der in den USA ansässige Hersteller von Tiefkühlkost und gekühlten Lebensmitteln navigiert mit Bedacht durch das inflationäre Umfeld. Die Kosten für landwirtschaftliche Eingangsleistungen steigen, und Tyson muss abwägen, welche Konsequenzen sich aus den Preissteigerungen für die Produkte des Unternehmens ergeben. Preiserhöhungen können die gestiegenen Rohstoffkosten ausgleichen, aber auch Kunden dazu veranlassen, nach günstigeren Alternativen zu suchen.

Angesichts der steigenden Inflation hat das Unternehmen diese Aufgabe souverän gemeistert, und zwar weitaus besser, als es die Analysten an der Wall Street erwartet hatten. Der Quartalsgewinn pro Aktie hat die Konsenserwartungen in sieben aufeinander folgenden Quartalen deutlich übertroffen.

Quelle: Investing.com

Während die drei- und fünfjährigen Gesamtrenditen deutlich hinter dem S&P 500 zurückblieben, nicht zuletzt, weil es sich dabei um Zeiträume mit überwiegend niedriger Inflation handelte, haben die Gesamtrenditen von TSN den breiteren US-Aktienmarkt in den vergangenen 10- und 15-Jahres-Zeiträumen übertroffen.

Quelle: Morningstar

Trotz der erheblichen Kursgewinne von TSN im vergangenen Jahr ist die Bewertung bei einem KGV von 8,3 und einer Dividendenrendite von 2,1 % angemessen. Die drei-, fünf- und zehnjährigen Wachstumsraten der Dividenden betragen 10,3 %, 19,3 % bzw. 27,5 % pro Jahr. Das Gordon Growth-Modell unterstützt eine erwartete Gesamtrendite von 12,4 % pro Jahr, dabei wird die dreijährige Dividendenwachstumsrate als Erwartung für das laufende Wachstum zugrunde gelegt. Im Gegensatz zu dieser recht optimistischen Einschätzung liegt der Konsens für das EPS-Wachstum in den nächsten 3-5 Jahren bei -2,1 % pro Jahr.

Obwohl TSN sich in diesen inflationären Zeiten gut schlägt, stellt sich die Frage, ob das aktuelle Bewertungsniveau das Aufwärtspotenzial bereits in den Kursen berücksichtigt. Die Inflation wird uns noch einige Zeit begleiten, aber schließlich zurückgehen. Der Konsens der Analysten für ein negatives EPS-Wachstum spiegelt diese Annahme wider. Darüber hinaus hat sich die Zinskurve in den letzten Tagen für kurze Zeit invertiert. Eine inverse Renditekurve signalisiert in der Regel, dass die Märkte das Risiko einer Rezession vor Augen haben.

Ich habe zuletzt am 5. Oktober 2021, also vor fast sechs Monaten, über TSN geschrieben und meine Bewertung von „Neutral“ auf „Buy“ hochgestuft. Zu diesem Zeitpunkt waren die Aktien im Jahresvergleich um mehr als 20 % gestiegen, deutlich mehr als der S&P 500. Tyson hatte in fünf Quartalen hintereinander die Konsenserwartungen für den Gewinn je Aktie deutlich übertroffen. Die geringste Überschreitung lag 20 % über den Schätzungen (2. Quartal des GJ 2021), und in zwei Quartalen übertrafen die Gewinne die Erwartungen sogar um mehr als 60 % (3. Quartal des GJ 2021 und 4. Quartal des GJ 2020). Im September war die Konsensbewertung der Wall-Street-Analysten für TSN positiv, und das Konsensziel für die nächsten 12 Monate lag etwa 12,5 % über dem damaligen Kurs. Neben den Konsensprognosen der Wall Street-Analysten stütze ich mich auf eine Form der Konsensprognose, die aus Optionspreisen abgeleitet wird, die so genannte marktimplizierte Prognose. Die marktimplizierte Prognose war für Tyson Foods bis Anfang 2022 optimistisch und bis Mitte des Jahres neutral.

Seit ich am 5. Oktober eine bullische Einschätzung abgab, hat TSN insgesamt um 15,7 % zugelegt. Im Vergleich dazu erzielte der S&P 500 eine Rendite von 6,4 %.

Für Leser, die mit dem Konzept der vom Markt implizierten Prognose nicht vertraut sind, ist eine kurze Erklärung erforderlich. Der Preis einer Aktienoption spiegelt die übereinstimmende Einschätzung des Marktes über die Wahrscheinlichkeit wider, dass der Aktienkurs bis zum Ablauf (dem Verfall) einer Option höher (Call-Option) oder niedriger (Put-Option) als ein bestimmtes Niveau (der Ausübungspreis der Option) sein wird. Die Analyse der Preise von Kauf- und Verkaufsoptionen mit unterschiedlichen Strikes (Ausübungspreisen), die aber alle das gleiche Verfallsdatum haben, ermöglicht eine probabilistische (auf der Wahrscheinlichkeitstheorie beruhende) Preisprognose unter Einbeziehung von Preisen im Optionsmarkt. Dies ist das Konzept der marktimplizierten Prognose und stellt den impliziten Konsens von Käufern und Verkäufern von Optionen auf die Aktie dar. Lesern, die sich für diese Materie interessieren und mehr wissen wollen, empfehle ich die folgende hervorragende (kostenlose) Monographie des CFA Institute (englischer Sprache).

Da seit meiner letzten Analyse sechs Monate vergangen sind, die Aktie in diesem Zeitraum erheblich gestiegen ist und die Inflation stark zugenommen hat, habe ich die marktimplizierte Prognose für den Zeitraum bis Anfang 2023 aktualisiert und mit den aktuellen Konsenserwartungen der Wall Street verglichen.

Konsensausblick der Wall-Street-Analysten für TSN

E-Trade ermittelt den Wall-Street-Konsensausblick, indem es die Einschätzungen aller sieben befragten Analysten zusammenfasst, die in den letzten 90 Tagen Bewertungen und Kursziele für TSN abgegeben haben. Der Konsens der Wall Street bewertet die Aussichten neutral, aber der durchschnittliche Zielpreis für die nächsten 12 Monate liegt 10,9 % über dem aktuellen Aktienkurs, was einer Gesamtrendite von 13 % entspricht. Die Spanne zwischen den Kurszielen der Analysten ist relativ gering, was das Vertrauen in den Konsensausblick stärkt.

Quelle: E-Trade

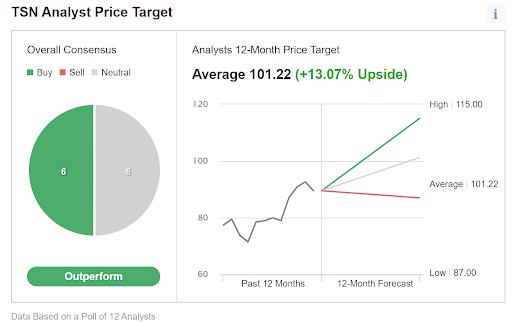

Die Version für den Wall-Street-Konsens von Investing.com wird mithilfe der Meinungen von 12 Analysten berechnet. Das Anlagevotum ist positiv, und das 12-Monats-Kursziel für TSN liegt 13,1 % über dem aktuellen Kurs der Aktie.

Quelle: Investing.com

Während der von E-Trade ermittelte Konsens neutral und der von Investing.com optimistisch ist, liegen die 12-Monats-Kursziele recht nahe beieinander (Durchschnittswert: +12 %).

Marktimplizierte Prognose für TSN

Ich habe die marktimplizierte Prognose für TSN für den Zeitraum von 2,55 Monaten von jetzt bis zum 17. Juni 2022 und für den Zeitraum von 9,64 Monaten von heute bis zum 20. Januar 2023 berechnet und dabei die Preise von Kauf- und Verkaufsoptionen verwendet, die an diesen beiden Terminen verfallen.

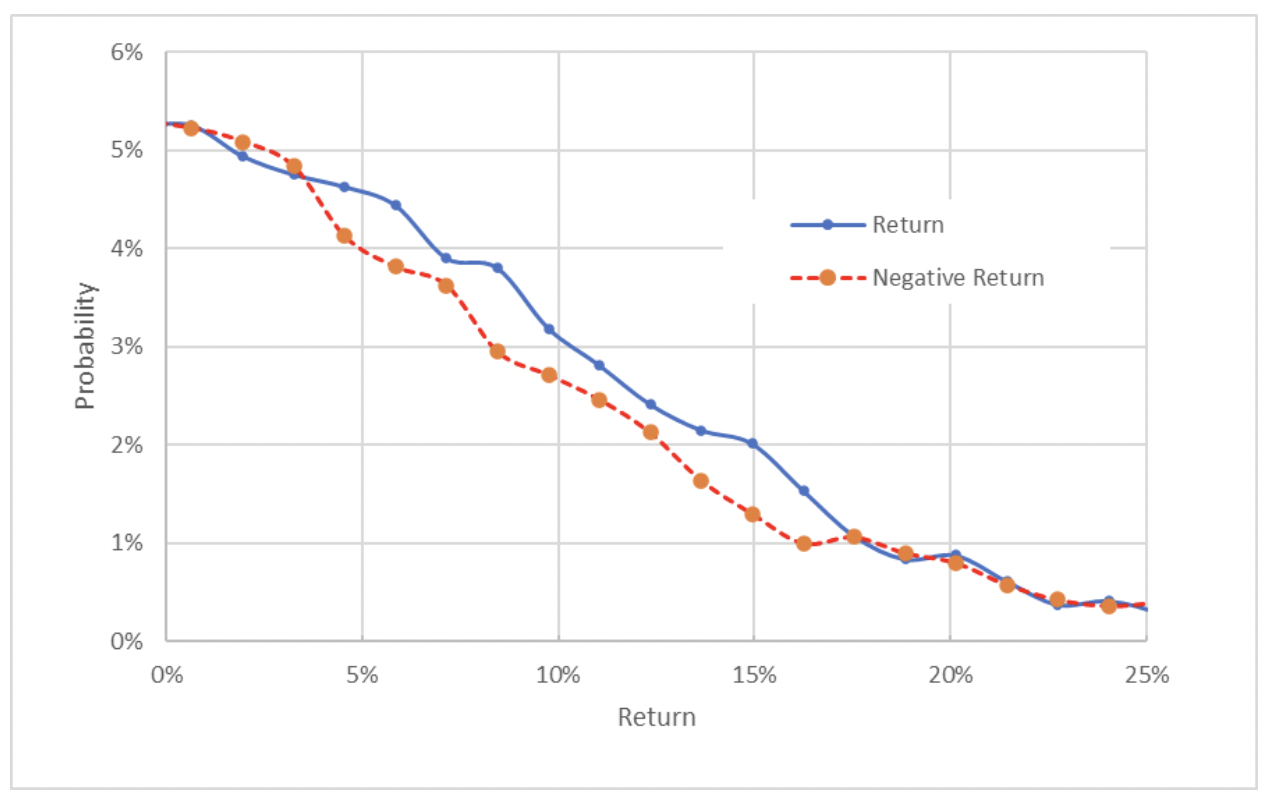

Die Standarddarstellung der marktimplizierten Prognose ist eine Wahrscheinlichkeitsverteilung der Kursrendite, wobei die Wahrscheinlichkeit auf der vertikalen und die Rendite auf der horizontalen Achse abgebildet wird.

Quelle: Berechnungen des Autors unter Verwendung von Preisangaben von E-Trade

Die marktimplizierten Prognosen bis zum 17. Juni 2022 sind im Allgemeinen symmetrisch, wobei das Ergebnis mit der höchsten Wahrscheinlichkeit sehr nahe bei 0 % liegt, obwohl die Wahrscheinlichkeiten eindeutig hohe positive Renditen gegenüber negativen Renditen in derselben Größenordnung bevorzugen. So ist beispielsweise die Wahrscheinlichkeit einer Rendite von +15 % deutlich höher als die einer Rendite von -15 %. Die auf der Grundlage dieser Prognose berechnete annualisierte Volatilität beträgt 29 % und ist damit fast identisch mit der erwarteten Volatilität, die in meiner letzten Analyse anhand der Juni-Optionen berechnet wurde.

Um den direkten Vergleich der Wahrscheinlichkeiten für positive und negative Renditen zu erleichtern, habe ich die negative Seite der Verteilung um die vertikale Achse gedreht (siehe den nachfolgenden Chart).

Quelle: Berechnungen des Autors unter Verwendung von Preisangaben von E-Trade

Diese Ansicht zeigt, dass die Wahrscheinlichkeiten positiver Renditen tendenziell bei oder über den Wahrscheinlichkeiten negativer Renditen derselben Größenordnung liegen (die durchgezogene blaue Linie liegt über fast die gesamte Grafik neben oder über der gestrichelten roten Linie). Dies entspricht optimistischen Erwartungen für TSN. Die positive Tendenz bei den marktimpliziten Prognosen ist ausgeprägter als in meiner Analyse vom September.

Die Theorie besagt, dass marktimplizierte Prognosen tendenziell eine negative Verzerrung aufweisen, da Anleger insgesamt risikoscheu sind und dazu neigen, mehr als den fairen Wert für den Schutz vor Abwärtsrisiken zu zahlen. Diese Tendenz lässt sich zwar nicht direkt messen, aber die Erwartung einer negativen Tendenz unterstreicht die optimistische Interpretation dieser marktimplizierten Prognose.

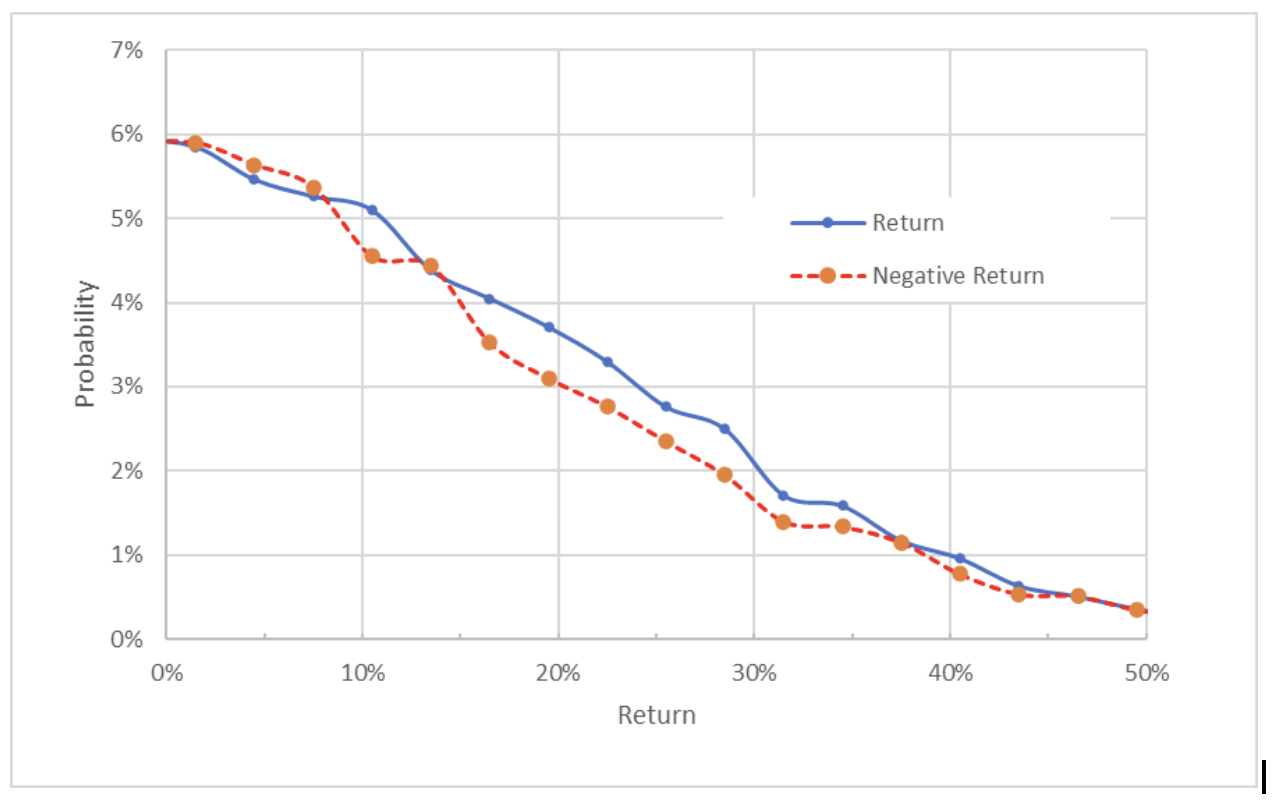

Die marktimplizierte Prognose für TSN für den 9,6-Monats-Zeitraum von heute bis zum 20. Januar 2023 ist bullisch und entspricht der 2,55-Monats-Prognose. Die auf Grundlage dieser Prognose errechnete erwartete Volatilität beträgt 30 %.

Quelle: Berechnungen des Autors unter Verwendung von Preisangaben von E-Trade

Die marktimplizierten Prognosen für TSN bis Mitte 2022 und Anfang 2023 sind eher bullisch, die Volatilität sollte zwischen 29 % und 30 % liegen. Diese Prognose ist optimistischer als in meiner früheren Analyse.

Zusammenfassung

Das Management von Tyson hat angesichts der gestiegenen Inflation eine starke Leistung erbracht, wobei der Gewinn pro Aktie die Konsensschätzungen der Wall Street deutlich übertroffen hat. Die Aktie ist entsprechend dieser Performance gestiegen.

Auf dem derzeitigen Niveau implizieren die durchschnittlichen Analysen-Kursziele für die nächsten 12 Monate eine Gesamtrendite von 14 % im nächsten Jahr. Der Konsens der Wall Street für TSN unterscheidet sich zwischen den beiden Schätzungen, die ich betrachtet habe, mit einem neutralen Rating bei E-Trade und einem optimistischen Anlagevotum bei Investing.com.

Die marktimplizierte Prognose ist bis Mitte des Jahres und bis Anfang 2023 optimistisch, dabei wird eine Volatilität von ca. 30 % erwartet. Als Faustregel für einen Kauf möchte ich eine erwartete 12-Monats-Rendite sehen, die mindestens der Hälfte der erwarteten Volatilität entspricht. Betrachtet man den Wall-Street-Konsens für die erwartete Rendite, liegt TSN leicht darunter.

Angesichts der positiven marktimplizierten Prognosen und der nachgewiesenen Fähigkeit von TSN, die Erwartungen der Analysten in den letzten Quartalen zu übertreffen, bleibe ich bei meinem bullischen Anlagevotum für Tyson Foods.