Die globalen Märkte haben sich in diesem Jahr nach dem Einbruch im Jahr 2022 deutlich erholt - die jüngsten Turbulenzen deuten jedoch darauf hin, dass frühere Höchststände in naher Zukunft nur schwer zu erreichen sein werden.

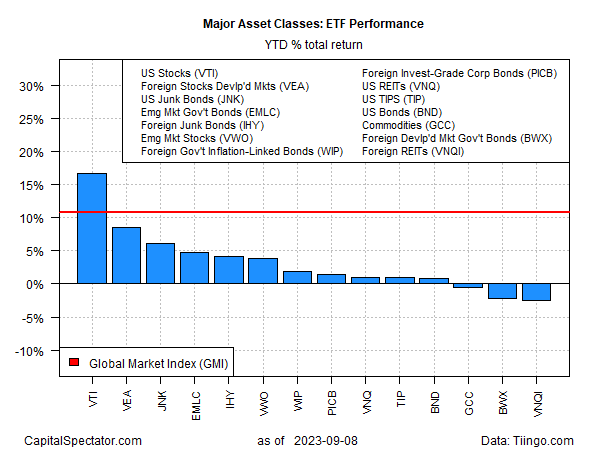

Die gute Nachricht ist, dass fast alle wichtigen Anlageklassen im bisherigen Jahresverlauf immer noch Gewinne ausweisen, angeführt von US-Aktien, wie eine Reihe von ETFs zum Handelsschluss am Freitag (8. September) zeigt. Selbst nach dem jüngsten Rücksetzer liegt der Vanguard Total (EPA:TTEF) Stock Market Index Fund ETF Shares (NYSE:VTI) im bisherigen Jahresverlauf mit 16,1 % im Plus.

Die einzigen Komponenten der wichtigsten Anlageklassen mit Verlusten in diesem Jahr sind der breite Maßstab für Rohstoffe (GCC), Staatsanleihen in Industrieländern ohne USA (BWX) und Immobilien ohne USA (VNQI).

Der von CapitalSpectator.com veröffentlichte Global Market Index (GMI) setzt ein klares Zeichen für die allgemein steigende Tendenz der Vermögenspreise und weist für das Jahr 2023 ein Plus von fast 11 % auf. Dieser nicht verwaltete Index enthält alle wichtigen Anlageklassen (mit Ausnahme von Cash) in Marktwertgewichtungen über ETFs und stellt einen wettbewerbsfähigen Maßstab für Multi-Asset-Class-Portfolio-Strategien dar.

Die Erholung an den Märkten ist in den letzten Wochen ins Stocken geraten, was angesichts der Stärke und Beharrlichkeit, die die globalen Märkte bis vor kurzem an den Tag gelegt haben, nicht überrascht. Die Anleger rätseln nun, ob es sich bei den jüngsten Pullbacks um Anzeichen für eine Rückkehr des Bärenmarktes im Jahr 2023 oder um Pausen handelt, die zu gegebener Zeit zu neuen Höchstständen führen werden.

Aus Sicht der USA liegt ein Schwerpunkt der Analyse auf der Einschätzung der Wirtschaftskraft und der Frage, wie diese die anstehenden Zinsentscheidungen der Fed beeinflussen wird.

"Ich befürchte, dass bei den derzeit guten Wirtschaftsdaten der Inflationsdruck unter der Oberfläche weiterköcheln wird", kommentiert Marija Veitmane, Senior Multi-Asset Strategist bei State Street (NYSE:STT) Global Markets, den Status Quo. "Das würde die Fed und andere Zentralbanken davon abhalten, die Zinssätze zu senken, was letztendlich zu einem Zusammenbruch der Wirtschaft führen würde."

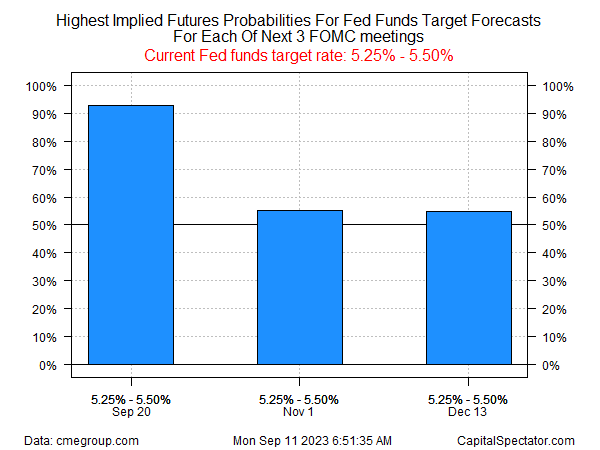

Die Fed-Funds-Futures preisen immer noch eine hohe Wahrscheinlichkeit ein, dass die Fed bei der nächsten FOMC-Sitzung am 20. September die derzeitigen Leitzinsen unverändert lassen wird. Und über die nächste Zinsentscheidung hinaus. Die Schätzungen des Marktes sind jedoch im Grunde so gut wie ein Münzwurf.

"Die Daten sind stärker als erwartet, und die Fed hat immer wieder darauf hingewiesen, dass eine stärker als erwartete Wirtschaftsaktivität zu einer weiteren Zinserhöhung führen könnte", schreibt Tim Duy, Chief US Economist von SGH Macro Advisors in einer aktuellen Research Note für Kunden. "Gleichzeitig verringert die niedrigere Inflation jedoch die Dringlichkeit einer weiteren Zinserhöhung, und die Fed wägt die Politik gegen diese beiden Überlegungen ab".

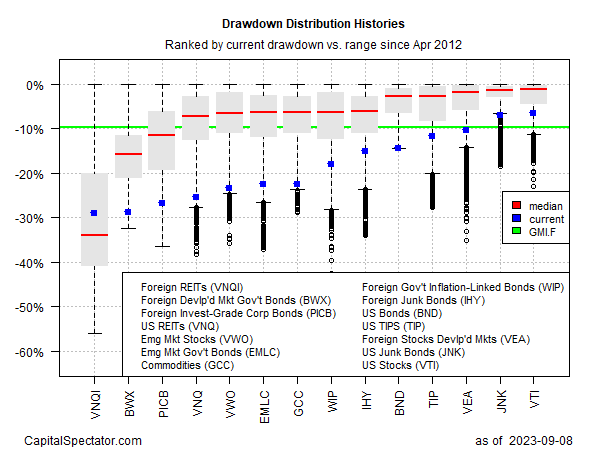

Die meisten Märkte sind noch weit von ihren früheren Höchstständen entfernt. Die aktuellen Korrekturbewegungen für fast alle wichtigen Anlageklassen fallen mit weniger als -10% deutlicher aus als der Rückgang des GMI vom Höchst- zum Tiefststand.

Die Faktoren, die wahrscheinlich bestimmen werden, wann neue Höchststände erreicht werden, hängen davon ab, wie sich der Rückgang der Inflation in den letzten Monaten des Jahres 2023 entwickelt und wie die Fed darauf reagiert.

Mit anderen Worten: Die Abwägung der sich entwickelnden Chancen für eine so genannte weiche Landung, d. h. eine Verringerung der Inflation bei minimalem Schaden für das Wirtschaftswachstum, wird für die Märkte in den kommenden Wochen von zentraler Bedeutung sein.

Selbst Optimisten rechnen mit einem steinigen Weg. "Wir glauben, dass wir uns immer noch in einem Bullenmarkt befinden, der noch vor Jahresende neue Höchststände erreichen wird, aber wir müssen mit einiger Volatilität rechnen", prognostiziert Ed Clissold, Chief US Strategist bei Ned Davis Research.