US-Aktien haben in der vergangenen Woche den stärksten einwöchigen Rückgang seit mehr als einem Jahr erlitten, doch der Rückschlag reichte nicht aus, um sie von ihrer Position als weltweit am besten performende Anlageklasse im Jahr 2024 zu verdrängen.

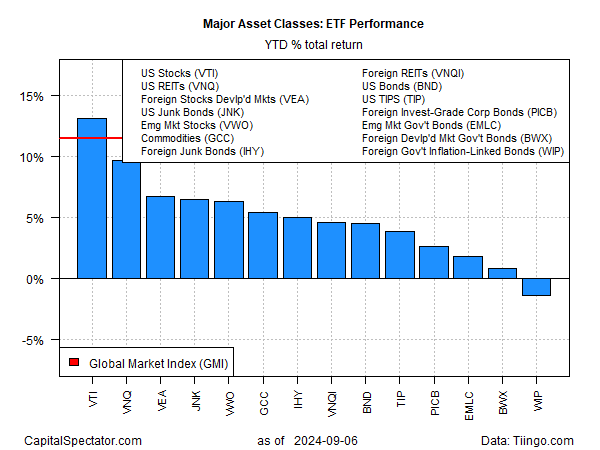

Betrachtet man eine Reihe repräsentativer ETFs, die die wichtigsten Anlageklassen bis zum Börsenschluss am Freitag (6. September) abbilden, liegen US-Aktien immer noch mit großem Abstand an der Spitze.

Der Vanguard Total (EPA:TTEF) US Stock Market ETF (NYSE:VTI) legte seit Jahresbeginn um 13,1 % zu. Das ist zwar deutlich weniger als die 18 %, die der ETF im Sommer zu verschiedenen Zeitpunkten zu verzeichnen hatte, dennoch bestätigt das aktuelle Plus klar die Performanceführerschaft.

Der jüngste Höhenflug der US-Immobilienfonds hat dem Sektor einen glänzenden zweiten Platz eingebracht.

Der Vanguard Real Estate (NYSE:VNQ) erzielte bis Freitag eine Gesamtrendite von 9,7 %. Exklusive US-Aktien liegt der VNQ mit seinem Plus seit Jahresbeginn deutlich vor seinen globalen Konkurrenten.

Trotz der anhaltenden Führungsposition der USA stellen Analysten erneut in Frage, ob US-Aktien ihre Pole Position für den Rest des Jahres verteidigen können. Dem Wall Street Journal zufolge ist der September ein schlechter Monat für Aktien.

"Seit 1928 ist der S&P 500 im September, dem schwächsten Monat des Jahres für Aktien, durchschnittlich um 1,2 % gefallen. Laut Dow Jones Market Data schloss der Index in diesem Zeitraum 56 % der Zeit niedriger".

Der Fokus der Märkte wird in dieser Woche auf dem Bericht über die Verbraucherpreisinflation im August (Mittwoch, 11. September) liegen, der die Erwartungen für die Zinsentscheidung der Fed in der kommenden Woche beeinflussen könnte.

Ökonomen erwarten, dass die Inflationsrate im Jahresvergleich von 2,9 % auf 2,6 % fallen wird. Der Kerninflationsindex für die Verbraucherpreise soll unverändert bei 3,2 % liegen.

Obwohl beide Messgrößen weiterhin über dem Inflationsziel der Fed von 2 % liegen, stellen die Prognosen den zuletzt rückläufigen Inflationstrend nicht in Frage.

Ob Zinssenkungen nun eine neues Momentum für US-Aktien auslösen werden, ist fraglich. Unveränderte Zinsen auf der FOMC-Sitzung am 18. September wären jedoch eine Überraschung. Die Fed Funds Futures preisen jedenfalls eine hohe Wahrscheinlichkeit für eine Zinssenkung ein.

Die Frage aller Fragen ist nun, ob eine Zinssenkung die wachsenden Sorgen, dass die US-Wirtschaft an Schwung verliert, ausgleichen kann.

Der am Freitag veröffentlichte Beschäftigungsbericht zeigte zwar einen Anstieg der Neueinstellungen, aber nicht genug, um die Rezessionsängste auf breiter Front zu zerstreuen.

"Leider hat der Arbeitsmarktbericht [für den Monat August] keine endgültige Klärung der Rezessionsdebatte gebracht", kommentierte Seema Shah, Chief Global Strategist bei Principal Asset Management.