Der brasilianische Präsident Lula stellte kürzlich die folgenden Fragen in den Raum:

- „Ich frage mich jede Nacht, warum jedes Land im Handel an den US-Dollar gebunden sein sollte?“

- „Warum können wir nicht in unserer eigenen Währung handeln?“

- „Warum kann eine BRICS-basierte Zentralbank nicht eine Währung zur Finanzierung des Handels zwischen den BRICS-Ländern einführen?“

Lulas Rede löste einen Medienhype (einen von vielen) über eine bevorstehende Abschaffung des Dollar als zentrale Währung für den Welthandel aus.

An dieser Stelle möchte ich dann noch einmal genauer erklären, wie das heutige USD-zentrierte System funktioniert und warum es in den letzten 50 Jahren nicht ersetzt werden konnte.

In einem globalisierten Wirtschaftssystem möchte man mit so vielen Partnern wie möglich nahtlos Handel treiben.

Wenn Brasilien seine Waren nach China oder Japan exportiert und der Handel in USD abgewickelt wird, sammelt Brasilien Dollar, die es zum Kauf von Waren oder Dienstleistungen verwenden kann, die es von anderen Ländern kaufen will.

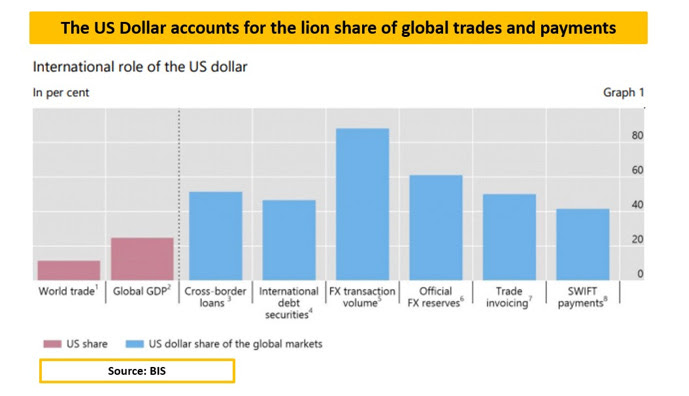

Mit anderen Worten: Der US-Dollar ist heute die bevorzugte globale (Reserve-)währung: Mehr als 80 % der weltweiten Devisentransaktionen und mehr als 50 % des weltweiten Handels und Zahlungsverkehrs werden in US-Dollar abgewickelt.

Noch wichtiger für die aktuelle Diskussion ist, dass andere willige Kandidaten in den letzten 30 Jahren nichts an dieser massiven USD-Dominanz ändern konnten: Warum nicht?

Nun, erst einmal scheint der Dollar als Reservewährung von außen betrachtet einfach eine gute Sache zu sein.

Tatsächlich ist diese Sache aber nicht wirklich einfach.

Beginnen wir mit den Assets, der Vermögensseite.

Wenn Brasilien mehr Waren in USD exportiert als es USD für Importe aus dem Ausland ausgibt, häuft das Land USD-Devisenreserven an.

Diese US-Dollar gelangen in das inländische Bankensystem, und letztlich ist die lokale Zentralbank für die Verwaltung dieses Devisenreservepuffers verantwortlich - das heißt, sie hält diese US-Dollar sicher und liquide.

In unserem Geldsystem bedeutet „sicher und liquide“ zu sein, dass man Kreditrisiken vermeidet und in tiefe und liquide Märkte investiert, die im Bedarfsfall einen problemlosen Umtausch garantieren (entweder durch den Verkauf oder die Rückübertragung von Wertpapieren).

Der US-amerikanische Markt für Treasuries (also diesen Wertpapieren) ist in diesem Bereich weltweit führend: Er hat ein Volumen von über 20 Billionen Dollar, ist liquide und wird durch ein umfassendes Repo-System gestützt, das alle Anforderungen erfüllt.

Die Abwesenheit von Kapitalverkehrskontrollen, die demokratische Verankerung und Rechtsstaatlichkeit sind weitere Qualitätsmerkmale des Systems.

Am wichtigsten ist, dass die reichliche Ausgabe von US-Treasuries (sprich: Defizite) dem Rest der Welt das bietet, was sie braucht: einen sicheren und liquiden Vermögenswert, in den sie die USD-Einnahmen aus ihren globalen Geschäften zurückführen können.

Ok - wie würden denn die möglichen Alternativen aussehen?

- Japan? Der Markt für Staatsanleihen wird zu mehr als 60 % von der BoJ absorbiert, und es hat mehrere Tage hintereinander (!) gegeben, an denen überhaupt kein Handel mit JGBs stattfand - wie wollen Sie Ihre Devisenreserven in einem derart illiquiden Markt parken?

- Europa? Mit einer so fragilen Währungsunion, die aber keine Fiskalunion ist, und den einzigen AAA-Ländern, die der Welt potenziell sichere Sicherheiten bieten können (deutsche Bundesanleihen), die jahrzehntelang an Austeritätsmaßnahmen festhalten?

- China? Brasilien? Russland? Wenn Sie die Kombination aus Kapitalverkehrskontrollen (China), fehlender Demokratie/Rechtsstaatlichkeit (Russland), Korruption und häufig zweistelligen Inflationsraten (Brasilien) betrachten - wer will diese Risiken eingehen und die hart verdienten Devisenreserven aus dem Verkauf von Waren und Dienstleistungen im Ausland in diesen Regimes halten?

Die Wahrheit ist, dass es keinen ernsthaften Konkurrenten für US-Treasuries als globales Vehikel für die Anlage von Devisenreserven gibt.

Und das gilt auch für die andere Seite der Medaille: die Schulden.

Die Auslandsverschuldung in USD ist enorm und macht eine geordnete Abkehr vom US-Dollar als Reservewährung zu einem Märchen.

Unternehmen mit Sitz außerhalb der Vereinigten Staaten haben 12 Billionen Schulden in USD angehäuft. Warum? Ganz einfach: Um weltweit tätige Unternehmen zu finanzieren, die Waren in US-Dollar verkaufen, braucht es Dollar-Schulden.

Ich kann gar nicht genug betonen, wie wichtig es ist, dieses Konzept zu verstehen: Wenn man das bestehende System ändern und „entdollarisieren“ will, muss man ein Schuldensystem im Wert von 12 Billionen USD entschulden.

Eine Abkehr Brasiliens vom USD-Handel würde den organischen Zufluss von US-Dollar in das Land einschränken, brasilianische Unternehmen würden dann unter Dollar-Knappheit leiden, weil sie ihre USD-Schulden zurückzahlen und refinanzieren müssen.

Wenn man ein schuldenbasiertes System entschuldet, wird entweder der Schuldennenner (der USD) in die Höhe getrieben oder man wird Zeuge tektonischer geopolitischer Ereignisse (z.B. Kriege), bei denen die Weltordnung gefährdet ist.

Ein geordneter Abschied vom US-Dollar als Reservewährung ist ein Märchen: Es gibt keine echte Alternative für einen reibungslosen Übergang, und der Abbau des auf dem US-Dollar basierenden globalen Schuldensystems wäre ein unendlich schmerzhafter Prozess.

Und deshalb hört man immer wieder von der Abschaffung des Dollars als Reservewährung - aber sie findet nie statt.

***

Wenn Ihnen dieser Beitrag gefallen hat, sollten Sie die Premium-Plattform von The Macro Compass abonnieren. Die beste Investition für Ihren Wohlstand ist die in Ihr eigenes Wissen über die gesamtwirtschaftlichen Zusammenhänge. Tausende von Anlegern weltweit vertrauen jede Woche auf die einzigartigen und handlungsrelevanten makroökonomischen Erkenntnisse von TMC.