Alle paar Jahre, so scheint es, sieht die Welt mit Sorge zu, wie der US-Präsident und die Führer des Kongresses um die Schuldengrenze des Landes feilschen. Wenn die so genannte Obergrenze nicht angehoben werden kann, droht dem US-Finanzministerium das Geld auszugehen, mit der Konsequenz, dass das Land seine Schulden nicht mehr bedienen könnte.

Einem neuen dystopischen Bericht von Moody's Analytics zufolge würde dies zu einer Reihe von potenziell „katastrophalen“ Ereignissen führen. Die Rating-Agenturen würden die Staatsanleihen sofort herabstufen, gefolgt von den US-Finanzinstituten, Nicht-Finanzunternehmen, Kommunen und anderen Emittenten von Bonds.

Wenn man das Worst-Case-Szenario von Moody's betrachtet, würde ein vom Zahlungsausfall der USA ausgelöster wirtschaftlicher Abschwung so etwas wie die große Finanzkrise - nur in einer schlimmeren Version - auslösen. Bis zu 7,8 Millionen Arbeitsplätze könnten verloren gehen, die Aktien würden um fast ein Fünftel fallen und die Schulden der US-Haushalte um 10 Bio. USD auslöschen. Die Ansteckung würde auf die globalen Märkte übergreifen.

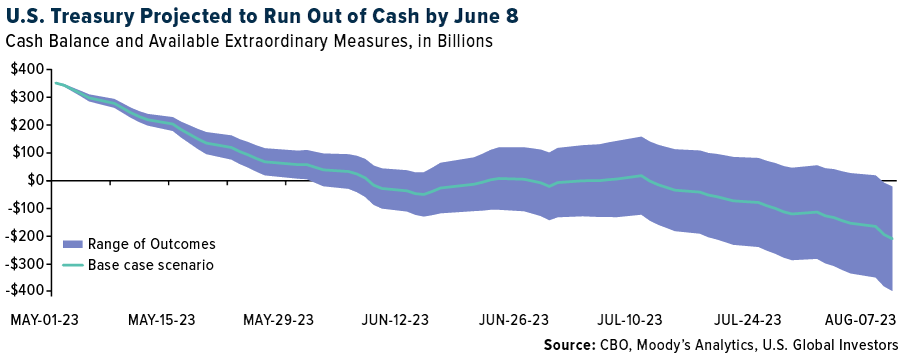

Oh, und habe ich erwähnt, dass Präsident Joe Biden und Sprecher Kevin McCarthy bis zum 8. Juni Zeit haben - weniger als einen Monat von jetzt an - um sich auf irgendetwas zu einigen? Das ist der Zeitpunkt, an dem die Kassen des Finanzministeriums nach Einschätzung von Moody's bereits leer sind, wenn keine Fortschritte erzielt werden.

Mein Gefühl sagt mir, dass es eine Einigung geben wird, bevor es zu spät ist. Wie schon bei früheren Auseinandersetzungen ist das politische Gerangel mehr Effekthascherei als sonst etwas. Derweilen spielen Biden und McCarthy mit dem Feuer.

Reform der Schuldenobergrenze, Reform der Ausgabenpolitik

Warum also setzen die Vereinigten Staaten sich selbst und die Weltöffentlichkeit alle paar Jahre diesem unwürdigen Schauspiel aus? Die USA sind eines der wenigen Länder der Welt, die eine Schuldenobergrenze haben, und von denen, die eine haben, scheint keines zuzulassen, dass sie die wirtschaftliche Stabilität bedroht.

Ist es an der Zeit, diese Funktion ganz abzuschaffen?

Ich wäre für eine Reform der Schuldenobergrenze, wenn sie zwei Dinge bewirken würde: 1) Beseitigung der ernsthaften Gefahr einer Zahlungsunfähigkeit der Regierung und 2) die Gesetzgeber zur Verantwortung ziehen, indem sie automatisch Ausgabenkürzungen vornehmen, wenn die Obergrenze erreicht wird.

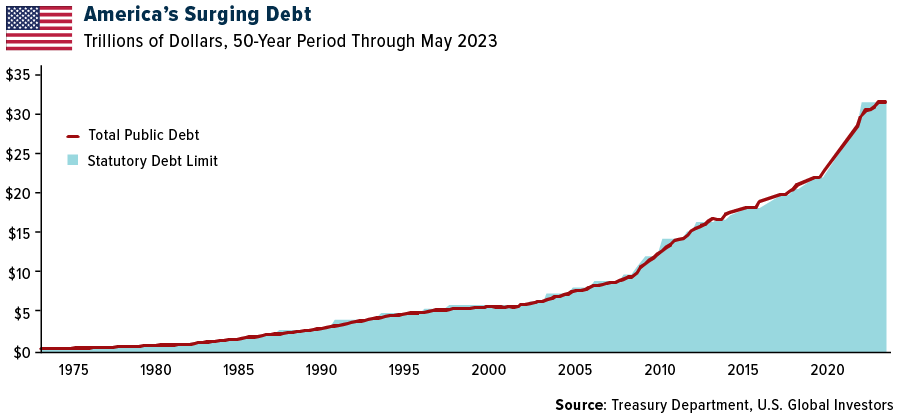

Die Ausgaben sind genau das, wo sich etwas ändern muss. Derzeit beläuft sich die Staatsverschuldung auf 31,7 Bio. USD, das sind 120 % des Bruttoinlandsprodukts (BIP) der USA. In den letzten 20 Jahren hat die US-Regierung sowohl unter republikanischen als auch unter demokratischen Regierungen ein durchschnittliches jährliches Defizit von fast 1 Bio USD aufgebaut. Ein Großteil davon ist auf die hohen Zinszahlungen für die Staatsverschuldung zurückzuführen, die inzwischen genauso hoch sind wie die Verteidigungsausgaben des Landes.

Einfach ausgedrückt: Dieser Zustand ist unhaltbar.

Ich empfehle jedem, die jüngsten Kommentare von Stanley Druckenmiller zu den aus dem Ruder gelaufenen Ausgaben der Nation und insbesondere zu den Ansprüchen zu lesen. Anfang dieses Monats sprach der milliardenschwere Investor auf der Jahrestagung des Student Investment Fund im Center for Investment Studies (CIS) der University of Southern California (Marshall), wo er einige verblüffende Statistiken präsentierte. So geben die USA beispielsweise für Senioren pro Kopf sechsmal so viel aus wie pro Kind, und in 25 Jahren werden die Ausgaben für Senioren 70 % der gesamten Steuereinnahmen ausmachen.

„Es ist an der Zeit, dass wir uns von der falschen Behauptung verabschieden, dass man bei der Kürzung von Ansprüchen eine Wahl hat. Das ist einfach nicht wahr“, sagte Druckenmiller. „Entweder wir kürzen sie heute, oder wir müssen sie morgen noch viel stärker kürzen.“

Sie können seine Keynote-Ansprache hier lesen.

68% Rezessionswahrscheinlichkeit?

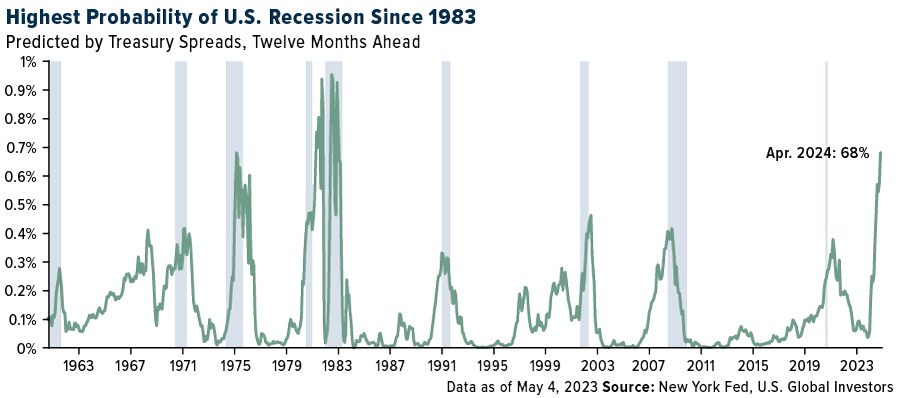

Selbst wenn wir dieses Drama um die Schuldenobergrenze einmal beiseite lassen, müssen sich die Anleger immer noch auf die Möglichkeit einer Rezession einstellen. Auf der Grundlage der Renditespreads von Staatsanleihen taxiert die Federal Reserve Bank of New York die Wahrscheinlichkeit einer Rezession in den nächsten 12 Monaten mittlerweile auf 68 %. Das ist der höchste monatliche Wert seit 1983.

Das Straffungsprogramm der Fed scheint sich derweil dem Ende zu nähern, da sich die Inflation weiter abkühlt und auch das Wirtschaftswachstum nachlässt. Das birgt, wie historische Präzedenzfälle zeigen, eigene Risiken. In den letzten 70 Jahren folgte auf eine Pause bei den Zinserhöhungen in 75 % der Fälle mit einer durchschnittlichen Verzögerung von sechs Monaten eine wirtschaftliche Rezession.

Wenn wir das gleich noch einmal erleben sollten, könnte bis zum Ende des Jahres eine ausgewachsene Rezession das Wirtschaftsgeschehen beherrschen. Wie immer ist die Anlage in Gold und Goldminenaktien eine kluge und vernünftige Strategie zur Bewältigung dieses Risikos.

***

Sämtliche zum Ausdruck gebrachten Meinungen und bereitgestellten Daten können jederzeit ohne Vorankündigung geändert werden. Einige dieser Meinungen treffen möglicherweise nicht für jeden Anleger zu. Wenn Sie auf den/die obigen Link(s) klicken, werden Sie auf die Website(s) Dritter weitergeleitet. U.S. Global Investors unterstützt nicht alle auf diesen Websites bereitgestellten Informationen und ist nicht für deren Inhalt verantwortlich.