Aktuelle US-Konjunkturdaten zeigen, dass die US-Wirtschaft die von der Pandemie verursachte Verunsicherung abschüttelt. Der Weg zur Erholung mag immer noch uneben sein, aber Verbraucher und Unternehmen scheinen zunehmend zuversichtlich zu sein, dass bessere Tage bevorstehen.

Zum Beispiel übertraf der Konsumklimaindex des Conference Boards im März die Erwartungen und stieg von 90,4 im Februar auf 109,7 im März. Der nächste Datensatz kommt Ende dieses Monats heraus.

Anfang Apri zeigten Daten vom US-Bundesamt für Arbeitsstatistik, dass die Arbeitslosenquote im März 6,0% betrug, 0,3% weniger als im Februar. Dem Bericht zufolge war "das Beschäftigungswachstum im März breit angelegt, angeführt von Zuwächsen im Vergnügungs- und Gastgewerbe, öffentlicher und privater Bildung und am Bau."

Wir befinden uns mitten in einer volatilen Gewinnsaison. Daher könnten viele Lieblinge der Wall Street kurzfristig leicht unter Druck geraten. Langfristig profitiert der Aktienmarkt jedoch in der Regel von einer robusten Wirtschaft und bewegt sich aufwärts.

Hier sind zwei Exchange Traded Funds (ETFs), die von der Stärke der US-Wirtschaft profitieren könnten. Sie dürften für Leser interessant sein, die glauben, dass die nachteiligsten wirtschaftlichen Auswirkungen der Pandemie hinter uns liegen.

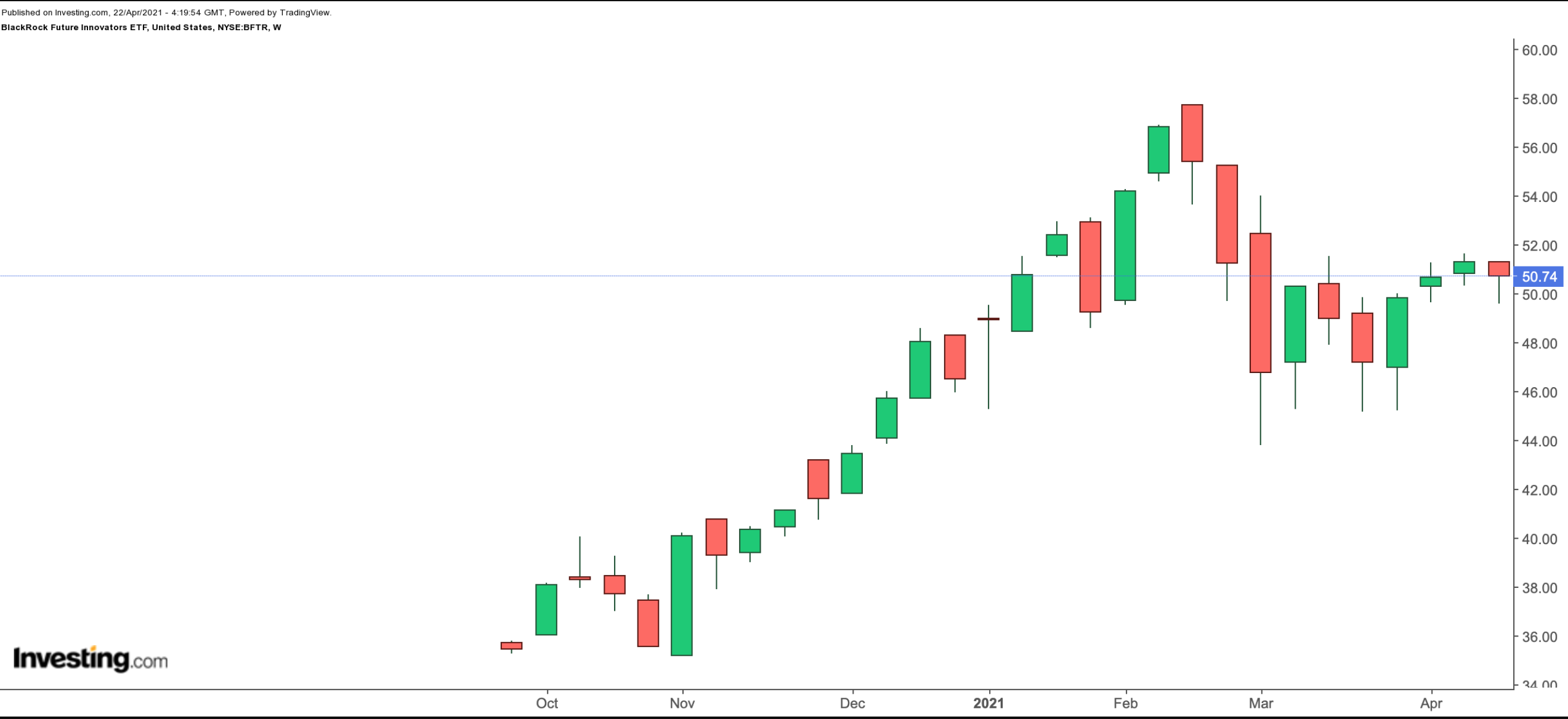

1. BlackRock Future Innovators ETF (ISIN US09290C2026)

- Aktueller Kurs: 50,74 USD

- 52-Wochen-Spanne: 35,22 - 57,75 USD

- Kostenquote: 0,8% pro Jahr

Der Blackrock Future Innovators ETF (NYSE:BFTR), ein aktiv verwalteter Fonds, konzentriert sich auf innovative kleine und mittelgroße Unternehmen. Die Fondsmanager setzen auf Branchen, die die Zukunft der Weltwirtschaft bewegen könnten.

Unternehmen, die innovativ sind - sei es mit einem neuen Produkt, einer neuen Dienstleistung oder einer neuen Geschäftsstrategie - entwickeln in der Regel einen Wettbewerbsvorteil, der ihr Wachstum vorantreibt. BFTR hält 63 Positionen und sein Referenzindex ist der Russell 2500 Growth Index.

Seit seiner Gründung im September 2020 ist das Nettovermögen auf fast 23 Mio. USD angestiegen. Die Sektoren Informationstechnologie und Gesundheitswesen haben mit jeweils rund 30% die höchste Gewichtung im Fonds. Auf den Plätzen folgen Nicht-Basiskonsumgüter (15,94%), Industriewerte (12,13%) und Basiskonsumgüter (4,61%).

Zu den Top-Positionen des Fonds gehört die Online-Autokaufplattform Vroom (NASDAQ:VRM), der Polizeiausrüster Axon (NASDAQ:AXON), Freshpet (NYSE:DPZ) (NASDAQ:FRPT), das frische Tiernahrung herstellt und die Industriebiotechnologiegruppe Amyris (NASDAQ:AMRS).

Die wichtigsten 10 Beteiligungen machen rund 28% des Fondsvermögens aus. Mit anderen Worten, der Fonds ist nicht kopflastig und die Gewichtung einzelner Aktien nicht hoch genug, um den Kurs des ETFs selbst wesentlich zu beeinflussen.

Bisher ist der BFTR in diesem Jahr um etwa 7,5% gestiegen. Seit dem Rekordhoch Mitte April hat er rund 15% an Wert verloren. Für Wachstumsinvestoren bringen disruptive Trends Chancen und Risiken mit sich. Wir begrüßen die breite Aufstellung dieses ETFs.

Da es sich jedoch um einen jungen Fonds handelt, sollten Sie ihn vorerst auf Ihrer Watchlist lassen und die im Fonds gehaltenen Unternehmen analysieren. Interessierte Anleger könnten einen Rückgang unter 50 USD, insbesondere in Richtung 45 USD, als Kaufgelegenheit betrachten.

2. SPDR S&P Kensho Intelligent Structures ETF (ISIN US78468R6971)

- Aktueller Kurs: 46,21 USD

- 52-Wochen-Spanne: 23,85 - 47,29 USD

- Dividendenrendite: 0,61%

- Kostenquote: 0,45% pro Jahr

Der SPDR S&P Kensho Intelligent Structures (NYSE:SIMS) bietet Engagement in Unternehmen der nächsten Generation von "intelligenter" Infrastruktur. Diese innovativen Firmen konzentrieren sich in der Regel auf intelligente Gebäude, Stromnetze, Verkehrsinfrastruktur und Wasserinfrastruktur.

SIMS, das 45 Beteiligungen hält, kam im Dezember 2017 an die Börse und folgt dem S&P Kensho Intelligent Infrastructure Index. Die wichtigsten 10 Aktien machen mehr als 30% des Nettovermögens von fast 50 Millionen US-Dollar aus.

Der Anbieter von Sicherheitslösungen für Wohngebäude Resideo Technologies (NYSE:REZI), Acuity Brands (NYSE:LB) (NYSE:AYI), das Lichtsysteme anbietet, Johnson Controls International (NYSE:JCI), das Energielösungen, integrierte Infrastruktur und Transportsysteme entwickelt, sowie Blink Charging (NASDAQ:BLNK), das Ladestationen für Elektrofahrzeuge für Wohn- und Gewerbegebäude verkauft, sind die führenden Namen im Fonds.

Seit Jahresbeginn ist SIMS um 8,5% gestiegen und erreichte im Januar ein Rekordhoch. Seitdem hat der Fonds einen Teil seiner Gewinne aufgegeben. Aufgrund der Bedeutung, die US-Präsident Joseph Biden Infrastrukturprojekten beimisst, bei denen die Umstellung auf grüne Energie im Mittelpunkt steht, können wir davon ausgehen, dass viele Unternehmen des Fonds in den kommenden Quartalen ihren Aktionären Gewinne bescheren dürften. Interessierte Anleger könnten einen Rückgang in Richtung 40 USD als Einstiegspunkt in den ETF betrachten.

Lesen Sie auch:

- 2 ETFs, um auf eine Erholung der chinesischen Börse zu setzen

- Interesse an Edelmetallen? Diese beiden ETFs investieren in Platin und Palladium

- 2 ETFs bieten Diversifikation gegen Volatilitätsausschläge während der Gewinnsaison

Anmerkung des Autors: Nicht jeder in diesem Artikel beschriebene ETF (Exchange-Traded Fund) ist zwangsläufig auch in Ihrem Land handelbar. Lassen Sie sich von einem zugelassenen Broker oder Finanzberater beraten, bevor Sie eine Investitionsentscheidung treffen. Die in diesem Artikel enthaltenen oder beschriebenen Informationen und Produkte dienen zu reinen Informationszwecken. Führen sie selbst eine gründliche Recherche durch, bevor Sie eine Investitionsentscheidung treffen.