Sehr verehrte Leserinnen und Leser,

Sven Weisenhaus hatte in der Vorwoche schon von der Pleite der SVB Financial (NASDAQ:SIVB) Group (Silicon Valley Bank) berichtet. Natürlich fragen uns nun viel Anleger und Börse-Intern-Leser, ob damit eine neue Finanzkrise beginnen könnte.

Die Bedeutung der SVB im US-Bankensektor

Zunächst zur Einordnung: Die Pleite der SVB ist die größte Bankenpleite seit der Finanzkrise 2008 und die zweitgrößte in der Geschichte der USA. (Die größte war der Zusammenbruch der Washington Mutual in der Finanzkrise, die danach von J.P. Morgan Chase übernommen wurde.)

Das klingt erst mal bedrohlich, aber die Bilanzsumme der SVB von 211,8 Mio. Dollar betrug Ende 2022 nur 5,8 % der Bilanzsumme von J.P. Morgan Chase und liegt deutlich unter dem Wert von Washington Mutual (350,7 Mio. Dollar). Die SVB ist zwar im S&P 500 gelistet, steht aber dort nach Marktkapitalisierung nur auf Platz 488 (von 500). Sie ist also kein kleiner Fisch, aber wohl auch nicht „systemrelevant“.

Konzentration auf Start-Ups im „Valley“ und anderswo

Obwohl die Bank, die bereits 1983 gegründet wurde, nach den üblichen Maßstäben des Silicon Valley langweilig und außerhalb ihrer Standard-Klientel kaum bekannt war, spielte sie eine entscheidende Rolle bei der Finanzierung von Start-Ups und Tech-Firmen im „Valley“ und anderswo. Der Name war also Programm.

Laut ihrer Website erbrachte SVB Bankdienstleistungen für fast die Hälfte der mit Risikokapital finanzierten Tech-, Biotech- und sonstigen Start-Up-Unternehmen sowie für mehr als 2.500 Risikokapitalfirmen, die solche Firmen maßgeblich finanzieren.

Viele Tech-Unternehmen nutzten SVB als Hausbank bzw. Cash-Parkplatz. Bekanntlich wurden im jüngsten Bullenmarkt etliche neue Unternehmen geradezu mit Geld der Investoren geflutet. Das landete zum großen Teil auf Firmenkonten bei SVB, von denen sich die Unternehmen dann nach Bedarf bedienten, z.B. für Investitionen oder Gehaltszahlungen.

Mit Anleihen massiv verspekuliert

Wie andere Banken auch, arbeitete SVB mit diesem Geld und kaufte davon unter anderem vor einem Jahr eine größere Menge von Anleihen in der Hoffnung auf Rendite. Das hat eine Weile gut funktioniert, bis die Fed im vergangenen Jahr begann, die Zinsen zu erhöhen. Dadurch sank der Wert dieses Anleiheportfolios (steigende Zinsen = fallende Anleihekurse).

Gleichzeitig wurden die Investoren bei der Start-Up-Finanzierung zurückhaltender. Das Geld kam nicht mehr so üppig herein, so dass viele SVB-Kunden mehr von ihrem Geld brauchten, das vermeintlich „auf der Bank“ lag. Um diese Auszahlungen zu tätigen, war SVB gezwungen, einige ihrer Anlagen zu veräußern, als deren Wert gesunken war. Am vergangenen Mittwoch musste sich die Bank offenbaren und erklären, dass sie beim Notverkauf eines Anleiheportfolios von 21 Mrd. Dollar 1,8 Mrd. Dollar verloren hat. Diese Beträge gehen weit über die Bilanzsumme der Bank hinaus. Wie es dazu kommen konnte, müssen jetzt die Behörden klären.

Das wird auch einer der Gründe sein, warum die Behörden die Bank sofort geschlossen haben. Ein anderer Grund: Große Investoren haben die SVB-Kunden aufgerufen, ihre Einlagen dort abzuziehen. Zudem soll die Bank nach Medienberichten kurz vor Schließung durch die Behörden noch Boni an ihre Mitarbeiter ausgezahlt haben. Da die SVB Mitglied des US-Einlagensicherungsfonds FDIC war, übernahm dieser daher die Kontrolle über die Bank, nachdem sie am Donnerstag vergeblich versucht hatte, den Verlust durch eine Blitz-Kapitalerhöhung auszugleichen.

Bankenpleite mit Ankündigung

Soweit die bekannten Fakten, nun zu deren Folgen für die Börsen. Die begannen schon, bevor SVB ihren Offenbarungseid leisten musste. So fielen schon am vergangenen Dienstag die Kurse an den US-Börsen kräftig. Die Medien führten diese Verluste auf Aussagen von Fed-Chef Powell vor dem US-Kongress zurück. Aber Sven Weisenhaus wies gleich darauf hin, dass dafür jegliche Indizien fehlen.

Und tatsächlich dürften die Verluste vom Dienstag das Vorbeben, quasi die „Ankündigung“ des Einbruchs am Donnerstag gewesen sein. Laut Medienberichten wurden auf einer Regionalbanken-Konferenz in den USA am Anfang dieser Woche die beschleunigten Einlagen-Abflüsse thematisiert, die SVB zum Verhängnis wurden. Insbesondere viele Anleihe-Portfolios, befänden sich mittlerweile unter Wasser, was ja auch der Auslöser für die SVB-Pleite war.

Schon die zweite Bank wurde geschlossen

Denn bereits am Dienstag gehörten SVB und andere Regionalbanken zu den größten Verlierern an der US-Börse. Zudem gab es auch bei allen anderen Aktien einen enormen Abgabedruck: Das Abwärtsvolumen – also das Volumen aller Aktien, die diesem Tag fielen – lag bei mehr als 80 % des Gesamtvolumens. Das ist ein ungewöhnlich hoher Wert und signalisiert oft, dass etwas Ungewöhnliches vorgeht oder im Anmarsch ist.Und tatsächlich: Inzwischen werden diese Titel von einschlägigen Hedgefonds massiv geshortet. Der Zusammenhang ist also eindeutig – da haben gut informierte Investoren den Braten gerochen und bereits gehandelt, als sich alle anderen noch in Sicherheit wiegten.

Die Probleme von SVB und Co. wecken unschöne Erinnerungen an die Finanzkrise, zumal am Sonntag mit der Signature Bank (NASDAQ:SBNY) aus New York auch schon die zweite Bank von den Behörden geschlossen wurde. Der Schritt wurde ausdrücklich damit begründet, dass sonst die Stabilität des Finanzsystems gefährdet wäre.

Wie groß ist das Problem eigentlich?

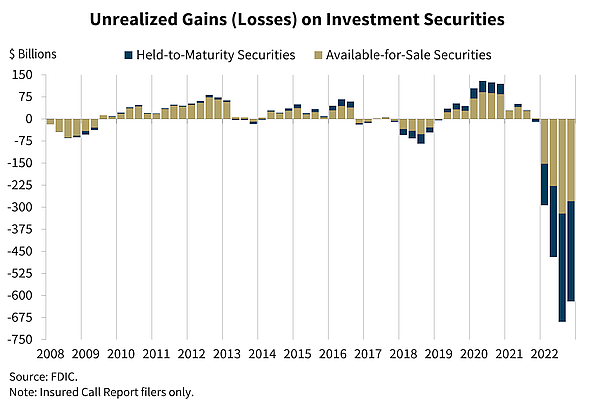

Schauen wir also auf die Dimensionen des Problems. Der Zinsanstieg seit 2022 hat die Bilanzen der Banken kräftig unter Druck gebracht. In den vergangenen Quartalen summierten sich die unrealisierten Verluste aus Wertpapieren (hauptsächlich Anleihen) auf 690 Mrd. Dollar (Stand 30.09.2022). Per Jahresende 2022 ging dieser Wert zwar auf 620 Mrd. Dollar zurück. Liegt aber immer noch weit über den Werten der Vorjahre:

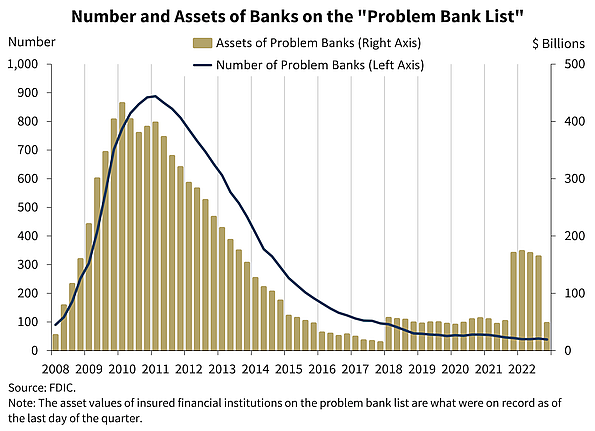

Als Folge davon stieg zwar nicht die Zahl der „Problembanken“ (siehe blaue Kurve im folgenden Chart), aber die Höhe der Vermögenswerte, die im Feuer standen (gelbe Säulen).

Dieser Wert ging zwar im 4. Quartal 2022 wieder zurück, dürfte nun aber wieder nach oben schnellen.

Die Unterschiede zur Finanzkrise

Es gibt jedoch zwei wichtige Unterschiede zur Finanzkrise von 2008: Erstens sind die Dimensionen erheblich geringer. Damals betrug das Volumen allein der besonders kritischen hypothekenbesicherten Wertpapiere (mortgage-backed securities, MBS) auf Wohnhäuser – je nach Berechnung – zwischen 3.762 bis 4.966 Mrd. Dollar. Davon sind am Ende zwischen 6,3 und 8,0 Prozent ausgefallen.

Überträgt man diese Ausfallrate auf den oben genannten Buchverlust von Dezember 2022 (620 Mrd. Dollar), kommt man auf weniger als 50 Mrd. Dollar tatsächliche Verluste. Selbst das Doppelte davon erscheint tragbar – gemessen an den Summen, die inzwischen bei den verschiedenen Gelegenheiten bewegt werden.

Zweitens sind die Summen, die betroffen sind, Kundengelder und keine Vermögenswerte von Banken, wie es in der Finanzkrise der Fall war. Ein Domino-Effekt im Bankensystem ist daher weniger wahrscheinlich. Natürlich wäre ein Verlust auch für die Kunden fatal. Diese sind überwiegend Unternehmen und könnten dadurch bankrottgehen. Das hätte entsprechende negative Folgen für die Wirtschaft, insbesondere für die betroffenen Beschäftigten.

Warum die Behörden so rigoros reagieren

Und genau das dürften die Gründe sein, warum die Behörden in diesem Fall so rigoros vorgehen und die betroffenen Banken sofort schließen. Die Behörden können mit staatlicher Deckung das Gros der Wertpapiere über die Schwächephase halten und die Verluste aussitzen. Sie retten auf diese Weise zudem den Großteil der Vermögenswerte und stellen das Vertrauen wieder her, so dass ein Bank Run unterbleibt. Für die verbleibenden tatsächlichen Verluste können sie Kunden voll entschädigen. Letzteres wurde für die beiden bisher betroffenen Banken auch ausdrücklich zugesagt.

Zudem hat die Fed ein neues Refinanzierungsprogramm aufgelegt. Danach können Banken ihre Anleihen zu Buchwerten als Sicherheit hinterlegen. Bisher ging das nur zu Marktwerten. Das entlastet die Bilanzen kriselnder Banken.

Demnächst wieder aufwärts an den Börsen?

Damit könnte der Spuk sogar schon bald wieder vorbei sein– zumindest für die Börsen. Denn es gab in den vergangenen Tagen weitere auffällige Volumensignale. Und diese deuten darauf hin, dass es demnächst mindestens eine Gegenbewegung geben könnte: Das Abwärtsvolumen überstieg am Donnerstag (also die Börsen erstmals auf das SVB-Debakel reagierten) sogar 90 %. Das ist für sich schon ein mögliches Umkehrsignal. Und am Freitag lag das Abwärtsvolumen abermals über 80 %.

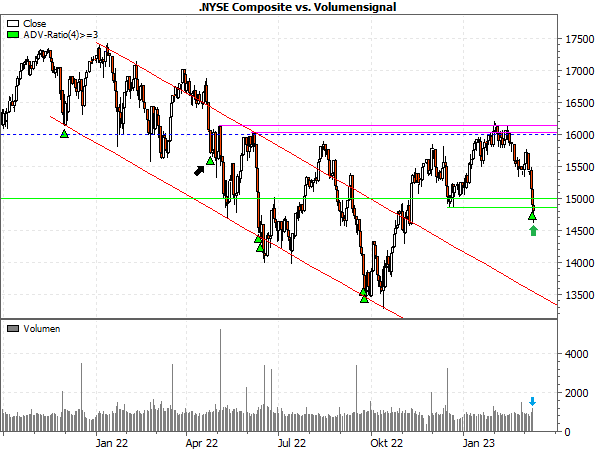

Damit gab es innerhalb von 4 Tage dreimal ein ungewöhnlich hohes Volumen jenseits von 80 %. Und dieses Signal ist häufig der Vorbote einer Gegenbewegung. Das war auch während des Abwärtstrends des vergangenen Jahres der Fall (siehe grüne Dreieck unter den Kurskerzen), …

Quellen: MarketMaker mit Daten von VWD, Barron’s, eigene Berechnungen

… aber auch bei anderen markanten Kurseinbrüchen, z.B. nach dem Corona-Crash, dem Einbruch Ende 2019 oder dem Tief der Finanzkrise.

Drei Szenarien für die Gegenbewegung

Wie Sie sehen, ist die Häufung hoher Abwärtsvolumina zwar offenbar ein Zeichen für eine (kurzfristige) Panik, aber kein echtes Umkehrsignal. Mitunter kommt es erst noch zu einem oder mehreren weiteren Signalen und Verlusten, bevor die Gegenbewegung einsetzt. Mitunter fällt sie auch ganz aus: Ende April gab es nur ein volatiles Hin und Her – bevor die Kurse weiter fielen (siehe schwarzer Pfeil). Aber immerhin sahen wir in der Vorwoche ein deutlich ansteigendes Volumen, was gewöhnlich die Wahrscheinlichkeit für eine Umkehr erhöht.

Und so rechne ich auch diesmal mit einer baldigen Gegenbewegung. Dafür sehe ich drei Szenarien: Erstens könnte es in dieser Woche zu einer „Dienstags-Umkehr“ kommen. Diese gibt es oft, wenn vor dem Wochenende überraschende negative Nachrichten auf die Börsen treffen. Dann verkaufen etliche Anleger noch vor dem Wochenende, weil sie das Risiko einer weiteren Eskalation während der börsenfreien Tage scheuen.

Am Montag und mitunter auch am Dienstag gehen die Verkäufe zunächst weiter – entweder weil es tatsächlich neue schlechte Nachrichten gibt oder einfach nur, weil Nachzügler (meist Privatanleger) ihre Papiere auf den Markt werfen, die vor dem Wochenende nicht mehr reagieren konnten.

Inzwischen haben aber die Profis die Lage beurteilt. Und wenn sie feststellen, dass das Problem eher harmlos ist, nutzen sie den Ausverkauf zum Wiedereinstieg. Daher kommt es am Dienstag zu einem kurzfristigen Tief und/oder zu einer kräftigen Gegenreaktion. Der starke Rückschlag von gestern und erste Umkehrtendenzen nach oben lassen dieses Szenario auch noch zu.

Worauf Sie bei Ihren Trades nun achten müssen

Aufgrund des bevorstehenden großen Verfallstags am Freitag könnte sich diese Gegenreaktion aber auch bis dahin verzögern, weil die Stillhalter erst ihre Schäfchen ins Trockene bringen wollen. Das gilt insbesondere für den DAX (siehe nächster Beitrag) und ist mein zweites Szenario.

Drittens schließlich könnte die Erholung auch bis nächsten Mittwoch auf sich warten lassen. Dann gibt die Fed nach ihrem regulären März-Meeting den nächsten Zinsentscheid bekannt. Allerdings droht den Börsen keine böse Überraschung, denn die Anleger haben inzwischen mit 70,1 % Wahrscheinlichkeit doch einen großen Zinsschritt eingepreist. Es könnte also eher ein Kursfeuerwerk geben, wenn es nicht dazu kommt…

Die Aussichten für einen Long-Trade sind daher gut – zumal der NYSE Composite an der 15.000-Punkte-Marke auch an starken charttechnischen Unterstützungen steht (siehe Chart oben). Denken Sie aber daran, dass das Volumensignal kein klares Trendwechselsignal ist, sondern oft nur eine kurzfristige Erholung anzeigt. Sie können daher Gewinne zwar laufen lassen, dürfen aber nicht vergessen, sie auch abzusichern. Ich wünsche Ihnen in jedem Fall viel Erfolg!

Mit besten Grüßen

Ihr Torsten Ewert

Welche Aktie sollten Sie als nächstes kaufen?

Die Aktienkurse schießen dieses Jahr durch die Decke. Aber viele Anleger sind verunsichert, ob sie noch mehr Geld in Aktien investieren sollen. Sind Sie sich nicht sicher, wo Sie Ihr Geld als nächstes investieren sollten? Dann sichern Sie sich den Zugang zu unseren bewährten Aktienportfolios und entdecken Sie vielversprechende Möglichkeiten.

Allein in diesem Jahr hat ProPicks KI zwei Aktien identifiziert, die um mehr als 150% gestiegen sind, vier weitere Aktien, die um mehr als 30% gestiegen sind, und drei Aktien, die um mehr als 25% zugelegt haben. Diese Bilanz lässt sich wahrlich sehen.

Mit Portfolios, die auf Dow-Aktien, S&P-Aktien, Tech-Aktien und Mid-Cap-Aktien zugeschnitten sind, können Sie verschiedene Strategien zum Vermögensaufbau erkunden.