Aktien kaufen oder doch in digitale Währungen investieren? Und wenn ja, in welche? Dieser Artikel befasst sich mit digitalem Zentralbankgeld bzw. Central Bank Digital Currencies (CBDCs) und untersucht die Gründe, warum sie noch nicht benutzt werden. Hierbei geht es vornehmlich um die Regulierung, die Marktverhältnisse, Infrastruktur und die Abwägung der möglichen Risiken.

(Abbildung: Crypto Valley Journal)

Wie funktionieren CBDCs?

CBDCs (Central Bank Digital Currencies) sind digitale Währungen, die von Zentralbanken ausgegeben werden. Sie sind eine Weiterentwicklung traditioneller physischer Währungen wie Bargeld und dienen als digitales Pendant. CBDCs werden von der Zentralbank eines Landes herausgegeben und sind gesetzliche Zahlungsmittel.

Die Zentralbank erstellt und verwaltet die CBDCs. Der Wert ist normalerweise an die Landeswährung gekoppelt. Bürger und Unternehmen des Landes können Zugang zu CBDCs erhalten, indem sie digitale Konten bei der Zentralbank eröffnen oder über Finanzinstitute, die mit der Zentralbank verbunden sind. Diese Konten funktionieren ähnlich wie herkömmliche Bankkonten, bieten jedoch direkten Zugang zu digitalen Zentralbankgeldern.

Vorteile von CBDCs

Die Einführung von Central Bank Digital Currencies (CBDCs) bietet verschiedene potenzielle Vorteile. Mit CBDCs können Benutzer beispielsweise digitale Transaktionen durchführen, darunter Überweisungen, Zahlungen für Waren und Dienstleistungen sowie den Austausch von CBDCs untereinander.

Digitale Währungen haben das Potenzial, jede Transaktion zu beschleunigen und zu vereinfachen. Digitale Überweisungen und Zahlungen könnten nahezu in Echtzeit abgewickelt werden, was den Zahlungsverkehr deutlich effizienter macht.

Selbst grenzüberschreitende Transaktionen werden effizienter und kostengünstiger, da sie die Notwendigkeit von Zwischenhändlern und Währungsumrechnungen verringern. Diese Transaktionen können über mobile Apps, Online-Plattformen oder andere geeignete Mittel abgewickelt werden.

Darüber hinaus können digitale Währungen Menschen ohne Bankkonto den Zugang zum Finanzsystem erleichtern. Da CBDC-Konten mitunter direkt bei der Zentralbank eröffnet werden, würden auch Menschen am Finanzsystem teilhaben, die unter normalen Umständen keinen Zugang zu traditionellen Bankdienstleistungen hätten.

Risiken von CBDCs

Neben den Vorteilen ist es jedoch wichtig zu beachten, dass die Einführung von CBDCs auch Herausforderungen und Risiken mit sich bringt, darunter Datenschutzbedenken, mögliche Auswirkungen auf die traditionellen Banken und die Notwendigkeit einer sorgfältigen Umsetzung, um negative Folgen zu vermeiden.

Shanna Strauss-Frank, Network Development Manager bei Freedom Finance Germany, sagt hierzu Folgendes: „Während die Welt eine digitale Zukunft anstrebt, sind digitale Zentralbankwährungen (CBDCs) zu einem vielversprechenden Meilenstein in der Finanzlandschaft geworden. Mit dem Potenzial, Volkswirtschaften zu revolutionieren, die Effizienz zu steigern und gleichzeitig die finanzielle Inklusion zu fördern, bieten CBDCs einen spannenden Einblick in die Zukunft des Geldes. Trotz der Aufregung ist es jedoch wichtig, mit Vorsicht vorzugehen, da diese innovativen digitalen Währungen auch potenzielle Risiken beinhalten, die eine sorgfältige Abwägung erfordern.

Finanzielle Stabilität und systemische Risiken: Während CBDCs eine erstrebenswerte Vision für eine reibungslose Finanzwelt bieten, kann ihre Umsetzung auch ein zweischneidiges Schwert sein. Eine plötzliche Umstellung auf digitale Währungen könnte die traditionellen Bankensysteme beeinträchtigen und unbeabsichtigte Folgen für die Finanzstabilität haben. Angesichts der potenziellen systemischen Risiken, die mit einer plötzlichen Umgestaltung der Währungssysteme einhergehen, sollten Zentralbanken mit Vorsicht vorgehen.

Vertraulichkeits- und Überwachungsprobleme: CBDCs bringen eine beispiellose Transparenz und Rückverfolgbarkeit von Transaktionen mit sich. Dies kann zwar dazu beitragen, illegale Aktivitäten wie Geldwäsche und Terrorismusfinanzierung einzudämmen, wirft aber auch berechtigte Bedenken hinsichtlich der Privatsphäre auf. Die für die CBDC erforderliche Datenerfassung könnte die Bürger potenziell einer unerwünschten Überwachung durch die Regierung aussetzen und so die Privatsphäre einschränken.

Cybersicherheit: Im digitalen Bereich, wo riesige Vermögen mit Einsen und Nullen gemacht werden, lauern auch Cyberbedrohungen. Da CBDCs digitaler Natur sind, sind sie nicht immun gegen Hacking und Cyberangriffe. Eine sichere Technologieinfrastruktur ist notwendig, um sich vor möglichen Verstößen zu schützen, die der Wirtschaft schaden und das Vertrauen der Öffentlichkeit untergraben könnten.“

Wann kommt der digitale Euro?

Der digitale Euro ist bereits auf dem Vormarsch, die genaue Ausführung ist jedoch weiterhin unklar. Die Europäische Zentralbank hat in ihrer Ausführung: „Argumente für einen digitalen Euro: Hauptziele und Gestaltungsaspekte“ bereits einige wichtige Aspekte bzgl. der neuen digitalen Währung bekannt gegeben.

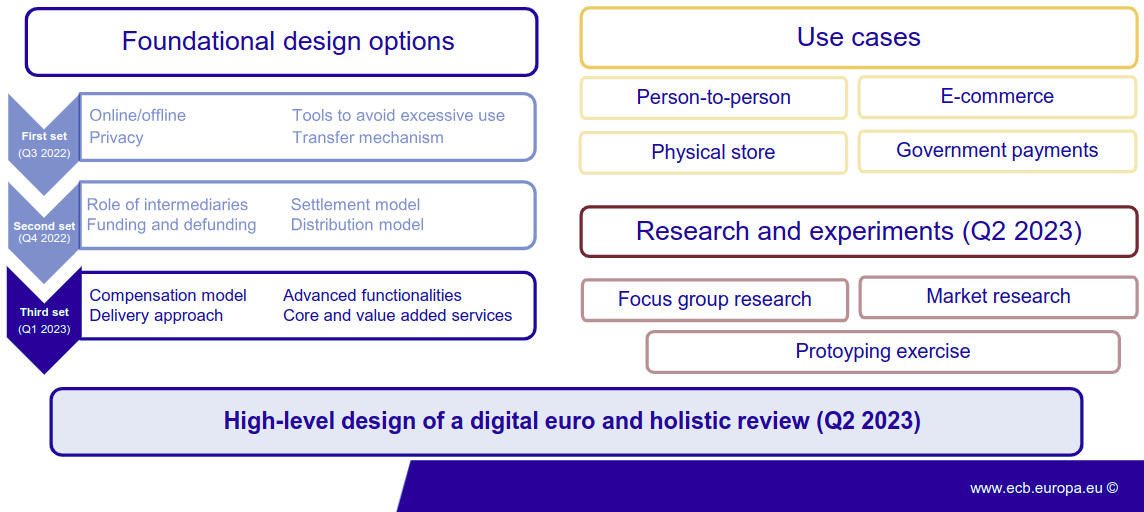

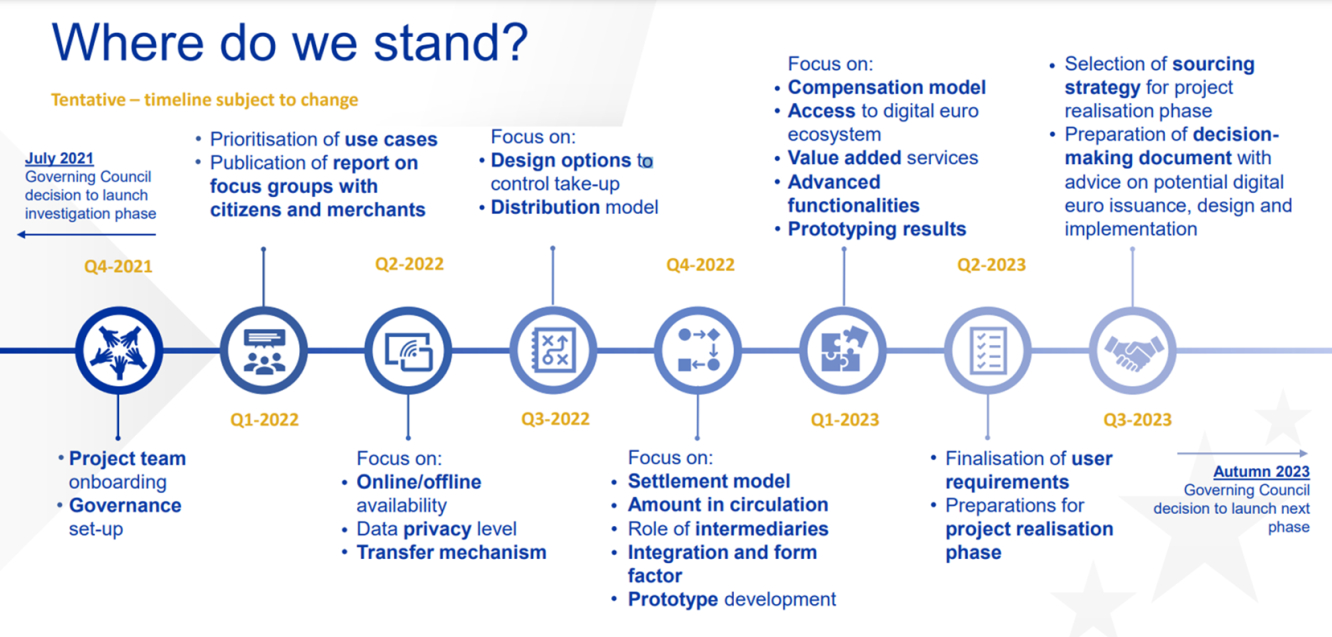

Im Oktober 2021 wurde die Untersuchungsphase eingeleitet, die voraussichtlich über einen Zeitraum von zwei Jahren bis zum Oktober 2023 andauern wird. In dieser Zeit werden potenzielle Ausführungen und die Ausgabebedingungen eines digitalen Euros untersucht.

Gleichzeitig werden mögliche Auswirkungen auf den Markt erörtert. Auf Grundlage dieser Erkenntnisse wird anschließend eine Entscheidung getroffen, ob die EZB tatsächlich mit der Entwicklung eines digitalen Euros voranschreitet. Es ist davon auszugehen, dass wir noch dieses Jahr eine Entscheidung bzgl. des digitalen Euros hören werden. Selbstverständlich halten wir unsere Leser auf dem Laufenden.

(Abbildung: Europäische Zentralbank)

Fazit: Digitale Währungen ersetzen nicht das Handelsportfolio

Zusammenfassend lässt sich sagen, dass digitale Währungen eine innovative Ergänzung des Finanzsystems darstellen, jedoch nicht das traditionelle Handelsportfolio ersetzen können.

Bei CBDCs handelt es sich nämlich nicht um Anlageoptionen wie Bitcoins, Aktien oder ETFs, sondern um neue Zahlungsoptionen, die das derzeitige Geldsystem ergänzen und optimieren können sowie mehr Menschen Zugang zum traditionellen Finanzsystem bieten.

Ganz gleich, ob und wann der digitale Euro eingeführt wird, wir ermutigen unsere Leser auch weiterhin, ein diversifiziertes Handelsportfolio bestehend aus ETFs, Aktien und ggf. Kryptowährungen zu erstellen, um die Risiken bestmöglich zu minimieren und gleichzeitig langfristig zu profitieren.