Vorgestern Abend erreichte das Stockstreet-Team folgende Leser-Mail:

„Hallo Herr Weisenhaus,

seit Tagen lese ich in mehreren Börsenbriefen aus der Stockstreet-Zentrale, dass die Märkte stark überkauft sind, und seit der heutigen Rede von Jerome Powell „explodieren“ sie förmlich.

Offen gestanden bin ich aufgrund Ihrer Analysen etwas irritiert, da ich eher auf sinkende Kurse spekuliert habe.Befinden sich die Märkte nun in einer Übertreibung ?

Mit freundlichen Grüßen“

Irrationale Kursreaktion

Leser des Stockstreet-Börsenbriefes „Börse-Intern Premium“ haben gestern früh bereits eine Antwort auf diese Frage erhalten. Denn in der regelmäßig donnerstags erscheinenden Wochenausgabe war zu lesen, dass ich die vorgestrigen Kursreaktionen auf die Rede von Powell für irrational halte. Schließlich verkündete der Chef der US-Notenbank (Fed) nichts, was der Markt nicht längst erwartet hatte:

Einerseits sagte Powell zur Freude der Anleger, dass bereits im Dezember die Zeit gekommen sein könne, das Tempo bei den Zinsanhebungen herauszunehmen. Mit dieser Aussage wurde ein erneuter Zinsschritt von 0,75 Prozentpunkten bei der Sitzung am 14. Dezember unwahrscheinlich. Und das werteten die Aktienmärkte offensichtlich positiv.

Dow Jones setzt seine Übertreibung fort

Der Dow Jones kletterte zum Beispiel ab kurz nach 19:30 Uhr (MEZ) um mehr als 2,6 % nach oben. Er erreichte damit ein neues Hoch in der laufenden Erholung, mit der er nun schon 20,69 % hinzugewonnen hat – in nur 33 Handelstagen.

Ist das eine Übertreibung? Aus meiner Sicht definitiv!

Nasdaq 100 setzt seine völlig normale Kurserholung fort

Der Nasdaq 100 schoss nach Beginn der Rede sogar um mehr als 4,5 % nach oben. Auch dieser Aktienindex erreichte damit ein neues Hoch in der aktuellen Kurserholung. Allerdings macht diese erst etwas mehr als +15 % bzw. immer noch weniger als 50 % der dritten Korrekturwelle des Bärenmarktes aus, durch den der Technologieindex insgesamt 37,72 % verloren hatte.

Ist das eine Übertreibung? Aus meiner Sicht keineswegs. Stattdessen findet im Nasdaq 100 eine völlig normale Kurserholung nach zuvor herben Kurseinbußen statt.

Daher hatte ich auch am 11. November geschrieben: „Am Aktienmarkt gilt es aktuell zu differenzieren.“

Wie oft will der Aktienmarkt noch dasselbe Thema feiern?

Am Tag davor waren die Aktienkurse übrigens nach der Veröffentlichung von US-Inflationsdaten ähnlich stark gestiegen wie vorgestern nach den Powell-Aussagen. Und genau wie die vorgestrige Kursexplosion, hielt ich auch die damalige für „völlig überzogen“. Seinerzeit lieferte ich folgende Begründung:

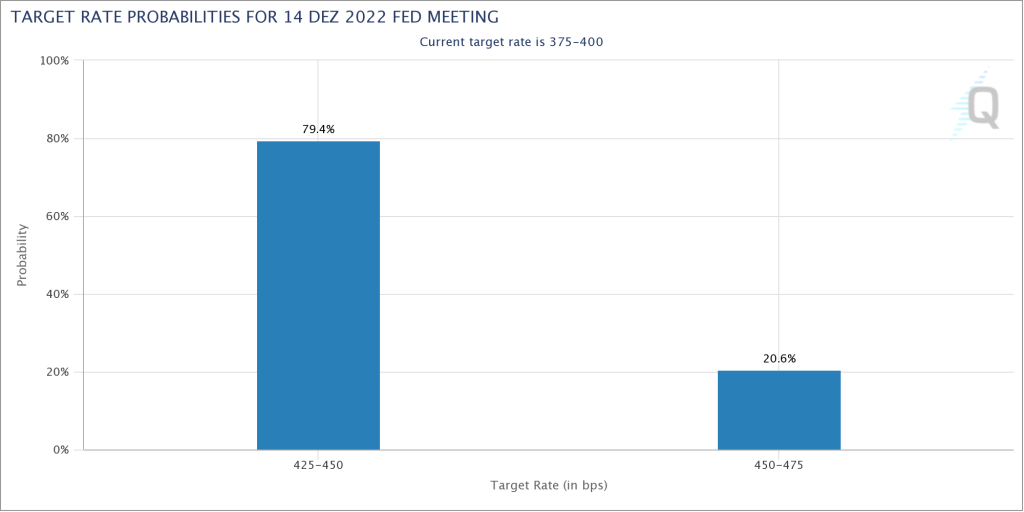

„Es wurde gefeiert, dass auf der nächsten Sitzung der US-Notenbank im Dezember nun sehr wahrscheinlich ‚nur‘ ein Zinsschritt von 0,5 Prozentpunkten beschlossen wird, nachdem der Leitzins zuvor vier Mal in Folge um 0,75 Prozentpunkte angehoben wurde. Das mag auch durchaus eine positive Perspektive sein, allerdings wurde ein solcher etwas kleinerer, aber immer noch als groß geltender Zinsschritt zuvor bereits mehrheitlich erwartet. Waren es vor den Inflationsdaten bereits etwa 50 %, so sind es aktuell rund 80 %. Doch das ändert zunächst nichts am Zinspfad der US-Notenbank, der einen 50er Schritt im Dezember sowie eine weitere Leitzinsanhebung um 0,25 Prozentpunkte im Februar längst vorsah.“

Nach der vorgestrigen Powell-Rede wird die Wahrscheinlichkeit für einen Zinsschritt in Höhe von „nur“ 0,50 Prozentpunkten auf der Sitzung im Dezember laut den Fed Funds Futures aktuell auf 79,4 % taxiert.

(Quelle: cmegroup.com)

Es hat sich also am Zinspfad der Fed nichts, aber auch wirklich rein gar nichts geändert. Und daher halte ich auch die vorgestrige Kursexplosion für völlig irrational, unbegründet und überzogen.

Auch die Erwartungen an den Zinsgipfel sind nahezu unverändert

Zumal es laut Powell andererseits weiterhin wahrscheinlich sei, dass die Fed den Leitzins letztlich auf einen etwas höheren Stand treiben müsse als die Währungshüter im September in ihren Projektionen mit einem Niveau von 4,6 % signalisiert hätten. Denn noch seien keine klaren Fortschritte bei der Verlangsamung der Inflation zu erkennen, so Powell. Und: „Wir werden den Kurs beibehalten, bis die Arbeit erledigt ist.“

Zur Erinnerung: An den Terminmärkten wird schon länger damit gerechnet, dass der Zinsgipfel im Mai 2023 mit einem Wert von etwa 5 % erreicht sein wird. Und dies hat Powell vorgestern quasi bestätigt. Das ist für den Aktienmarkt eigentlich eher negativ, was aber offensichtlich vollkommen ignoriert wurde.

Fazit

Es stellt sich also derzeit die Frage, wie oft der Aktienmarkt eigentlich noch dasselbe Thema feiern will? Dadurch ausgelöste Kurssprünge halte ich jedenfalls für Übertreibungen. Allerdings muss man diese immer in den jeweiligen Kontext setzen und den Aktienmarkt differenziert betrachten:

Der Dow Jones ist charttechnisch massiv überkauft. S&P 500 und Nasdaq 100 haben hingegen noch Aufholpotential. Ähnlich verhält es sich mit dem DAX im Vergleich zu MDAX, SDAX oder auch TecDAX.

Allerdings sind US-Aktien im Durchschnitt fundamental deutlich höher bewertet als ihre deutschen (und europäischen) Pendants. Und daher hatte ich mich recht klar und wiederholt gegen US-Aktien und für deutsche und europäische Werte ausgesprochen.

Nach den starken Kurserholungen riet ich allerdings zu Gewinnmitnahmen, um verkaufte Positionen zu günstigeren Kursen zurück ins Depot zu holen. Am 18. November hieß es: „Ich könnte mir vorstellen, dass der deutsche Leitindex bald bis in den Dezember hinein konsolidiert, bevor er dann im Rahmen der Jahresendrally wieder zulegen kann.“ Und ich erwarte weiterhin bzw. zunehmend Rücksetzer.

Zu einer Spekulation auf sinkende Kurse hatte ich hier im Newsletter Börse-Intern hingegen nur bedingt geraten. Am 11. November war zu lesen, ich könne mir sehr gut vorstellen, „dass sich Trading-Gewinne erzielen lassen, wenn man gleichzeitig einen Short-Trade auf den Dow Jones und einen Long-Trade auf den Nasdaq 100 ins Depot holt“ (siehe „Dow Jones short und Nasdaq 100 long“). Diese Kombination halte ich nach wie vor für interessant.

Ich wünsche Ihnen jedenfalls viel Erfolg an der Börse

Ihr

Sven Weisenhaus