Am Aktienmarkt gilt es aktuell zu differenzieren. Denn einige Kursexplosionen, die es vorgestern nach den US-Inflationsdaten gegeben hat sind völlig überzogen. Und zwar aus folgendem Grund:

Eine Zinsanhebung mehr oder weniger macht kaum Unterschied

Es wurde gefeiert, dass auf der nächsten Sitzung der US-Notenbank im Dezember nun sehr wahrscheinlich „nur“ ein Zinsschritt von 0,5 Prozentpunkten beschlossen wird, nachdem der Leitzins zuvor vier Mal in Folge um 0,75 Prozentpunkte angehoben wurde. Das mag auch durchaus eine positive Perspektive sein, allerdings wurde ein solcher etwas kleinerer, aber immer noch als groß geltender Zinsschritt zuvor bereits mehrheitlich erwartet. Waren es vor den Inflationsdaten bereits etwa 50 %, so sind es aktuell rund 80 %. Doch das ändert zunächst nichts am Zinspfad der US-Notenbank, der einen 50er Schritt im Dezember sowie eine weitere Leitzinsanhebung um 0,25 Prozentpunkte im Februar längst vorsah.

Es ist höchstens möglich, dass noch eine weitere Leitzinsanhebung um 25 Basispunkte, die sich aus den jüngsten Informationen von Seiten der Fed ergab, nun vom Tisch ist. Aber das macht eigentlich kaum einen Unterschied.

Übertriebene Marktreaktionen

Dennoch gab es vorgestern laut Medienberichten den größten Rückgang bei den Renditen der 2- und 3-jährigen US-Staatsanleihen seit 2008, also seit 14 Jahren. Das half dem Aktienmarkt. Der S&P 500 legte vorgestern die größte Rally seit April 2020 und der Nasdaq seit März 2020 aufs Börsenparkett. Zur Erinnerung: Damals erholten sich die Aktienindizes vom Corona-Crash. Zudem gab es beim S&P 500 seit 1950 nur 14 Tage, an denen der Index prozentual noch stärker zulegen konnte als vorgestern. Beim Nasdaq 100 war es außerdem der drittgrößte prozentuale Anstieg seit 2008.

Dow Jones wischt alle Ängste und Sorgen beiseite

Auch der Dow Jones schoss im rekordverdächtigen Tempo weiter aufwärts, obwohl er damit nun fast 18 % (!) binnen nur 20 Handelstagen (!) hinzugewonnen hat (siehe folgender Chart). Und nachdem er im laufenden Jahr ausgehend von seinem Rekordhoch des Jahresanfangs von 36.934,84 Zählern bis zum Bärenmarkt-Tief bei 28.660 Punkten 22,44 % verloren hatte, waren es vorgestern schon nur noch 8,73 %. Exakt 61,80 % der Verluste hat der Index inzwischen bereits aufgeholt (siehe blaue Linien und roter Pfeil).

Rezessions- und Inflationsängste? (Energiepreis-)Krise? Welche Krise?

Das scheinen die Bullen aktuell zu fragen. Aber sie sollten vorsichtig sein. Denn der Dow Jones-Chart zeigt mit den grünen Rechtecken sehr klar, dass die aktuelle Kurserholung im Dow Jones eine klare Übertreibung ist. Zum Vergleich: Bei der mittleren Kurserholung brauchte der Index für einen Kursanstieg von 15,61 % schon nur einen sehr überschaubaren Zeitraum von 40 Tagen. Doch das ist doppelt so lange wie bei der aktuellen Kursexplosion. Und so ist diese charttechnisch äußerst „ungesund“.

Beim Nasdaq 100 entlädt sich Aufholbedarf

Beim Nasdaq 100 hingegen kann ich die Partylaune verstehen. Denn der Technologieindex hat charttechnisch mächtiges Aufholpotential. Schließlich konnte er selbst mit dem vorgestrigen Kursanstieg von mehr als 7 % bislang nicht einmal das 38,20 % Fibonacci-Retracement (blaue Linien) seiner dritten und letzten Korrekturbewegung (rote Rechtecke) erreichen, geschweige denn eines der drei Fibonacci-Retracements des gesamten Bärenmarktes (graue Linien).

Man sollte dabei lediglich beachten, dass einige wenige Technologieaktien, die zu Beginn des Bärenmarktes äußerst ambitioniert bewertet waren und ein hohes Gewicht im Nasdaq 100 hatten und haben, für den Kursrückgang mitverantwortlich waren und die Kursabschläge (beim Index) berechtigt sind. Das Aufholpotential ist daher begrenzt.

Rally europäischer Aktien durch fundamentale Bewertung gerechtfertigt

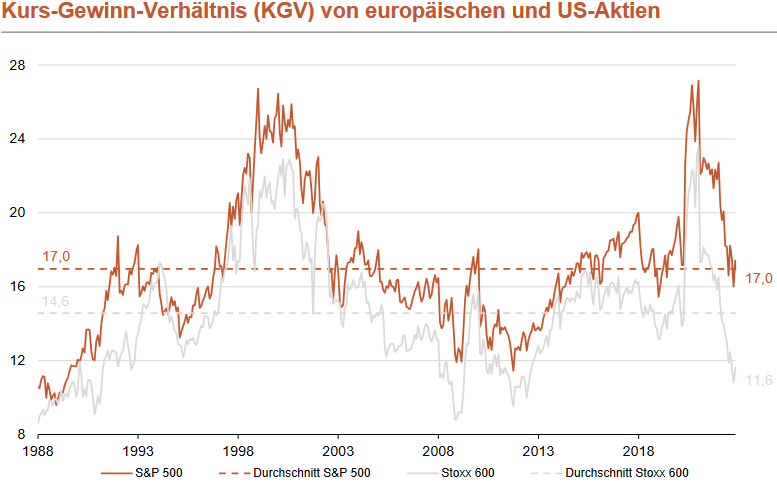

Weit weniger hoch bewertet sind dagegen Aktien der europäischen und deutschen Aktienindizes. Ich erinnere dazu an die aktuelle Grafik der Berenberg Bank aus der Börse-Intern-Ausgabe vom Dienstag:

(Quelle: Berenberg Bank)

Während der S&P 500 demnach mit einem Kurs-Gewinn-Verhältnis (KGV) von 17,0 daherkommt, sind es beim STOXX 600 lediglich 11,6 und damit deutlich weniger als sein langjähriger Durchschnitt.

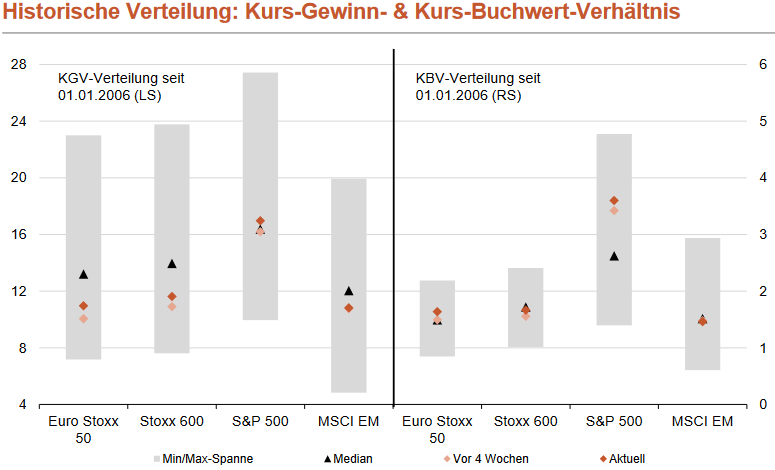

Und auch gemessen am Kurs-Buchwert-Verhältnis (KBV) sind Euro-Aktien weiterhin deutlich günstiger zu haben als die teuren US-Unternehmen aus dem S&P 500.

(Quelle: Berenberg Bank)

Daher werte ich die Kursrally im DAX, im Euro STOXX 50 und im STOXX 600 gegenüber den US-Indizes anders. Denn hierzulande halte ich die aktuellen Kursgewinne angesichts der fundamentalen Bewertung für absolut gerechtfertigt, zumindest in dem Ausmaß. Die Geschwindigkeit ist hingegen auch hier als Übertreibung zu werten, wie beim Dow Jones.

Fazit: Dow Jones short und Nasdaq 100 long

Im Ergebnis dieser Analyse kann ich mir sehr gut vorstellen, dass sich Trading-Gewinne erzielen lassen, wenn man gleichzeitig einen Short-Trade auf den Dow Jones und einen Long-Trade auf den Nasdaq 100 ins Depot holt. Erfolg verspricht dies insbesondere dann, wenn die Last der steigenden Zinsen von den Technologiewerten abfällt – wenn also ein Hochpunkt bei den Leitzanhebungen absehbar wird.

Ich wünsche Ihnen damit viel Erfolg an der Börse

Ihr

Sven Weisenhaus