Gestern wurde ich von Jochen Steffens gefragt: „Verstehst du noch den Markt?“ Meine Antwort: „Klar, ich brauche nur noch einen Chart: NVIDIA (NASDAQ:NVDA).“ Jochen lachte. Verständlich. Denn natürlich war meine Antwort nicht ganz ernst gemeint. Allerdings trifft sie das aktuelle Marktgeschehen ziemlich exakt.

Der Schwanz wedelt mit dem Hund

Man muss sich dazu nur die Charts von NVIDIA im Vergleich zum Nasdaq anschauen. Beginnen wir mit der Mutter der aktuellen KI-Blase, mit NVIDIA:

Es ist seit Wochen und Monaten der absolute Wahnsinn, wie dieser Aktienkurs nach oben gejagt und anschließend nach unten geprügelt wird, nur um ihn anschließend erneut hoch zu katapultieren.

Dies vor allem auch vor dem Hintergrund der enorm hohen Börsenbewertung von inzwischen mehr als 3,65 Billionen Dollar, die NVIDIA zum wertvollsten Konzern der Welt macht. Man muss sich nur mal vorstellen, wie viel Kapital bei einem derart liquiden Marktwert nötig ist, um den Kurs dieses Schwergewichts nennenswert zu beeinflussen und ihn durch Aktienkäufe nach oben zu hieven oder durch Verkäufe unter Druck zu setzen.

Jedenfalls führt die hohe Gewichtung dieser Aktie im Nasdaq Composite dazu, dass sie den Index mit ihren extremen Kursausschlägen massiv beeinflusst. Die Kursverläufe gleichen sich fast 1:1.

Sicherlich, die Kursausschläge beim Nasdaq sind bei weitem nicht so extrem wie bei NVIDIA. Aber die Aktie hat in dem Technologieindex ja auch „nur“ eine Gewichtung von 18,8 %.

NVIDIA ist eindeutig entscheidend für den Gesamtmarkt

Übrigens: Apple (NASDAQ:AAPL) hat eine Gewichtung von 18,35 %, also kaum geringer. Aber schauen Sie sich einmal den Kursverlauf des iphone-Erfinders an.

Die Korrelation zum Index ist hier weitaus geringer. Daher meine Antwort an Jochen. Will man wissen, wie sich der Nasdaq Composite entwickelt, reicht ein Blick auf die NVIDIA-Aktie. Da stellt sich die Frage, wer ist der Hund und wer ist der Schwanz. Klar, NIVIDIA ist natürlich der Schwanz und der Nasdaq Composite der Hund. Aber aktuell wedelt eindeutig der Schwanz mit dem Hund.

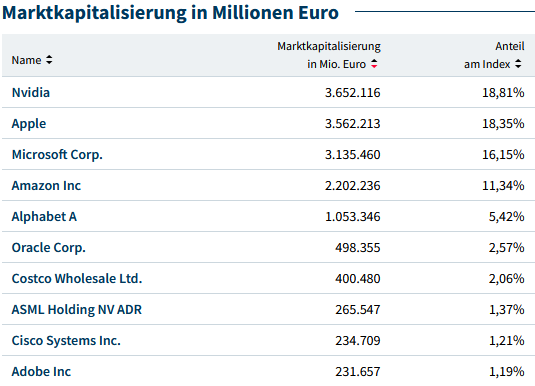

Ist das ein gesunder Markt? Natürlich nicht! Es herrscht stattdessen eine extreme Schieflage durch die KI-Blase, die sich vor allem durch den extremen Kursanstieg von NVIDIA immer weiter aufbläht. Die folgende Auflistung zeigt die Top 10-Aktien des Nasdaq Composite nach dem Anteil am Index.

(Quelle: ariva.de)

Schon Platz 8 hat nur noch einen Anteil von etwas mehr als 1 %. Die ersten 4 Aktien kommen dagegen zusammen auf 64,65 % – bei einem Aktienindex der rund 3.000 Aktien umfasst.

Wird die Blase weiter aufgepumpt, bis sie platzt?

Im Börsenbrief „Börse-Intern Premium“ war dazu gestern folgendes zu lesen:

„Zur Erinnerung: Der Dow Jones hat im laufenden Jahr schon um etwas mehr als 16 % zugelegt, nachdem es im Jahr davor mehr als 13 % waren. Beim marktbreiten S&P 500 sind es sogar 24,45 % (2024) und 24,23 % (2023). Das ist weit mehr als das Wachstum der Wirtschaft und der Unternehmensgewinne. Die Blase ist daher schon ziemlich weit aufgepumpt. Und es scheint, als wollten die Anleger die Kurse noch so weit nach oben treiben, bis die Blase platzt. Hoffen wir, dass es dazu nicht kommt!“

Charttechnische Hinweise für ein baldiges Ende der Rally

Durch den jüngsten Kursanstieg der NVIDIA-Aktien um bislang mehr als 12 % (!) seit Ende Oktober, also binnen nur einer Woche (!), hat der Nasdaq Composite um mehr als 6 % zugelegt und ein neues Rekordhoch erreicht – fahnenstangenartig. Letzteres spricht häufig dafür, dass ein Trend in seine Endphase gegangen ist. Vor diesem Hintergrund sollte man beachten, dass man den Kursanstieg des Nasdaq Composite seit dem Tief von Anfang August 5-gliedrig zählen kann.

Sicherlich, die Welle 5 kann noch weitergehen (wobei sie nicht länger werden darf als die Welle 3, da die Welle 3 sonst die kürzeste ist, was gegen die Elliott-Wellen-Regeln verstoßen würde). Und dieses Eliott-Wellen-Szenario ist auch nur eines unter diversen anderen möglichen. Wer weiß also, wohin die KI-Blase die Aktienmärkte noch führt. Bei NVIDIA scheint es schließlich keine Grenzen zu geben.

Jedenfalls: Durch Gewinnmitnahmen ist noch niemand arm geworden. Und diese bieten sich aus meiner Sicht aktuell wieder zunehmend an.

Fundamentale Hinweise für eine sehr hohe Marktbewertung

Neben der Charttechnik gibt es auch fundamentale Gründe dafür, mal einige Schäfchen ins Trockene zu bringen. Über diese hatte ich vor zwei Wochen im Börsenbrief „Börse-Intern Premium“ wie folgt berichtet:

„Mit Blick auf die laufende Berichtssaison ist es durchaus nachvollziehbar, dass sich die Anleger auf die Schwergewichte aus den USA konzentrieren. Denn im Vorfeld wurde laut der Bank of America (NYSE:BAC) eine Steigerung der Gewinne der ‚Magnificent 7‘ im 3. Quartal 2024 um 19 % gegenüber dem Vorjahr erwartet. Und dieses Gewinnwachstum ist der einzige Grund, warum Analysten für den S&P 500 ein Gesamtgewinnwachstum von bescheidenen 3 % bis 4 % erwartet hatten. Denn die restlichen 493 Unternehmen des Aktienindex haben voraussichtlich ein weiteres Quartal mit stagnierenden Gewinnen verzeichnet.

Doch auch die ‚Magnificent 7‘ haben zuletzt relativ schlecht abgeschnitten. Denn im 2. Quartal 2024 waren deren Gewinne noch um 37 % und vor einem Jahr sogar um 55 % gestiegen.

Derweil ist der S&P 500 laut LSEG Datastream aktuell mit dem 21,5-fachen der zukünftigen 12-Monats-Gewinnschätzungen bewertet. Das ist der höchste Stand seit 3 Jahren und liegt deutlich über dem langfristigen Durchschnitt von 15,7. Und selbst im Vergleich zu dem 19%igen Gewinnwachstum der ‚Magnificent 7‘ ist ein KGV von 21,5 relativ hoch.

Aber was heißt das schon in einer Übertreibung oder gar Blase, die sich länger fortsetzen kann als man denkt? Zumindest ist es ein Warnhinweis. Und dieser sagt mir, dass man auf dem aktuellen Niveau nicht mehr unbedingt alles auf eine Karte setzen, also sicherlich nicht unbedingt voll investiert sein sollte. Zumal es sich ja auch gar nicht lohnt, weil ein Großteil des Marktes keine steigenden Tendenzen aufweist, sondern die Aktienindizes nur von sehr wenigen Werten getrieben werden. Und gerade dadurch kann es jederzeit zu größeren Rücksetzern kommen.

Sicherlich, davor warne ich schon seit geraumer Zeit - vergeblich. Aber so ist das eben in einer Blase, die sich länger fortsetzt als man denkt.“

Seitdem kam die Präsidentschaftswahl in den USA und die aktuelle Fortsetzung der Rally. Dadurch hat diese nun, wie oben beschrieben, beim Nasdaq einen 5-gliedrigen Verlauf, was ein weiteres Puzzlestück ist, das auf ein baldiges Ende der Rally hindeutet. Ich erinnere in diesem Zusammenhang die Analyse von Torsten Ewert mit dem Titel „KI-Blase: Die Luft entweicht“ vom vergangenen Montag. Zitat: „Wenn die Musik irgendwann aufhört zu spielen, und sich herausstellt, dass das Spiel ‚Reise nach Jerusalem‘ war, bleiben die Dummen als letzte übrig…“.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus