- Die Aktienmärkte wurden in der vergangenen Woche durch die aggressiven Äußerungen des Vorsitzenden der Federal Reserve Jerome Powell erschüttert.

- Die Anleger haben sich damit abgefunden, dass die Fed die Zinsen noch stärker als erwartet anhebt und eine Rezession riskiert, um die hartnäckige Inflation unter die Knute zu bekommen.

- Ich empfehle die Aktien von Dow Inc. und Phillips 66, um die von der Fed ausgelösten Turbulenzen zu überstehen - beide Titel glänzen durch steigende Dividendenausschüttungen, vernünftige Bewertungen und starke Fundamentaldaten.

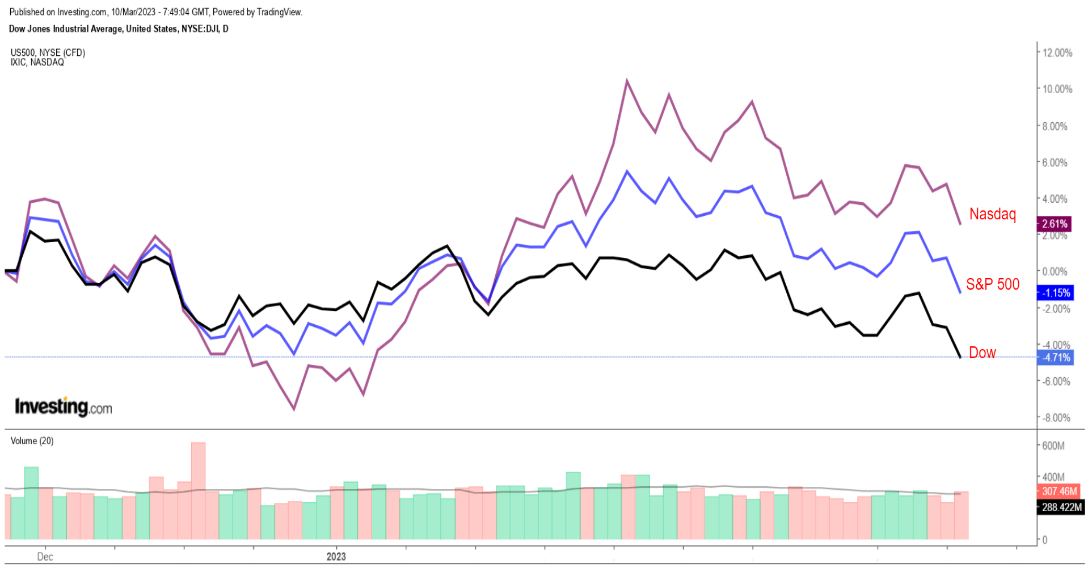

Die US-Aktienindizes wurden in den letzten Tagen erschüttert, da die Anleger aggressiver darauf spekulierten, dass die US-Notenbank nach den kernigen Äußerungen des Fed-Vorsitzenden Jerome Powell die Zinssätze noch stärker als bisher erwartet anheben muss. Dazu gesellten sich die Turbulenzen rund um die Silicon Valley Bank und die Signature Bank (NASDAQ:SBNY).

Der Bluechip-Index Dow Jones Industrials, die Benchmark S&P 500 und der technologielastige Nasdaq Composite konnten sich dem Sog des allgemeinen Pessimismus nicht entziehen

Powell schickte die Anleger in die Flucht, als er am Dienstag vor dem Kongress erklärte, dass die Leitzinsen wahrscheinlich schneller als bisher erwartet angehoben werden, da die Zentralbank darum kämpft, die hartnäckig hohe Inflation einzudämmen.

Diese Äußerungen veranlassten die Investoren dazu, ihre Wetten auf eine Zinserhöhung um 50 Basispunkte im März drastisch zu erhöhen, während sie vor Powells Rede auf dem Capitol Hill noch von einer Erhöhung um 25 Basispunkte ausgegangen waren.

Da in den kommenden Wochen und Monaten weitere von der Fed-Politik ausgelöste Turbulenzen zu erwarten sind, empfehle ich Dow Inc. und Phillips 66 als gute Anlagen zum Aussitzen der anhaltenden Marktvolatilität.

1. Dow Inc.

- KGV: 8,7

- Dividendenrendite: 4,9 %

- Marktkapitalisierung: 39 Mrd. USD

- Kursentwicklung im laufenden Jahr: +9,3 %

Aufgrund der hohen Dividende, der attraktiven Bewertung, der makellosen Bilanz und der enormen Barmittel ist Dow Inc. (NYSE:DOW) meiner Meinung nach im aktuellen Marktumfeld ein kluger Kauf. Der globale Chemieriese hat im Laufe der Zeit bewiesen, dass er dank seines zuverlässig profitablen Geschäftsmodells und solider Fundamentaldaten hohe Zinsen überstehen und Anlegern dennoch solide Ausschüttungen bieten kann.

Dow, das 2019 aus DowDuPont ausgegründet wurde, gehört zu den drei größten Chemieproduzenten der Welt und ist in mehr als 160 Ländern tätig. Das Unternehmen bietet eine breite Palette von Produkten, darunter Kunststoffe, Beschichtungen und Silikone, für Kunden in Marktsegmenten wie Verpackung, Infrastruktur und Verbraucheranwendungen an.

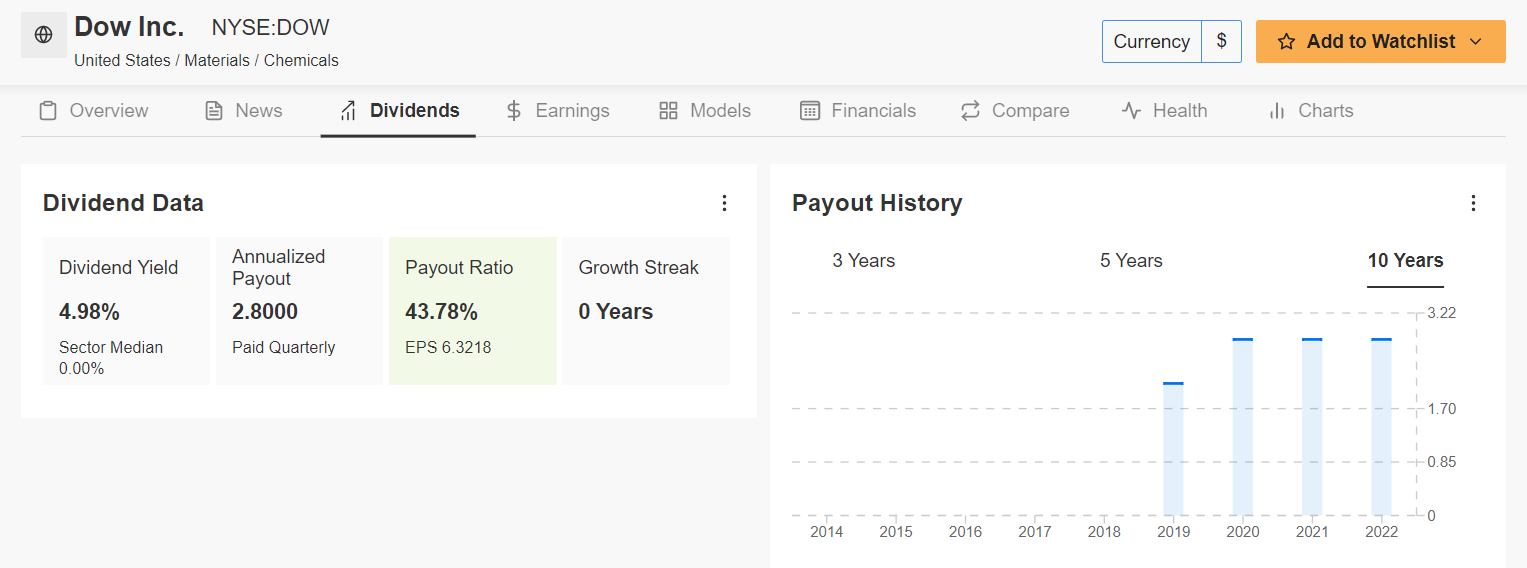

Quelle: InvestingPro

Das Unternehmen gab im Rahmen seiner laufenden Bemühungen im Jahr 2022 4,3 Mrd. USD an seine Aktionäre zurück, davon 2,3 Mrd. USD in Form von Aktienrückkäufen und 2,0 Mrd. USD als Dividende. Dow bietet seinen Anlegern derzeit eine vierteljährliche Ausschüttung von 0,70 USD pro Aktie, was einer Jahresdividende von 2,80 USD pro Aktie und eine Rendite von 5,08 % entspricht, eine der höchsten im Grundstoffsektor.

Darüber hinaus wird die Dow-Aktie zu einem Kurs-Gewinn-Verhältnis (KGV) von unter 9,0 gehandelt, im Vergleich zu anderen namhaften Chemieunternehmen wie DuPont de Nemours (NYSE:DD) (KGV von 32,5), Air Products and Chemicals (NYSE:APD) (KGV von 27,8) und Eastman Chemical (NYSE:EMN) (KGV von 12,9) ein ziemliches Schnäppchen.

Im Zuge der Erholung der Aktienmärkte seit Jahresbeginn konnten die DOW-Aktien um fast 30 % zulegen, seit sie Mitte Oktober auf ein 52-Wochen-Tief von 42,91 USD gefallen waren. Die Aktie schloss am Donnerstag bei 55,10 USD, womit das in Michigan ansässige Unternehmen eine Bewertung von 39,01 Mrd. USD erreichte.

Nach den quantitativen Modellen von InvestingPro bietet die Dow-Aktie in den nächsten 12 Monaten ein Potenzial von 28,1 %. Das würde die Aktie näher an ihren fairen Wert von 70,59 USD bringen.

2. Phillips 66

- KGV: 4,3

- Dividendenrendite: 4,2 %

- Marktkapitalisierung: 46,9 Mrd. USD

- Kursentwicklung im laufenden Jahr: -2,8 %

Phillips 66 (NYSE:PSX) vollzog sein Debüt als unabhängiges Unternehmen, als der Ölriese ConocoPhillips (NYSE:COP) 2012 seine Downstream- und Midstream-Aktiva auslagerte, und ist eins der größten Energieproduktions- und Logistikunternehmen der Vereinigten Staaten.

Das Kerngeschäft umfasst die Verarbeitung, Raffination, den Transport, die Lieferung, Lagerung und Vermarktung von Rohöl, Erdgas, Erdgaskondensaten und raffinierten Erdölprodukten wie Benzin, Destillaten und erneuerbaren Kraftstoffen.

Meiner Meinung nach ist das in Houston ansässige, diversifizierte Ölunternehmen im derzeitigen Umfeld eine solide Investition. Schließlich bemüht es sich kontinuierlich darum, unabhängig von der Wirtschaftslage überschüssige Barmittel an die Aktionäre zurückzugeben.

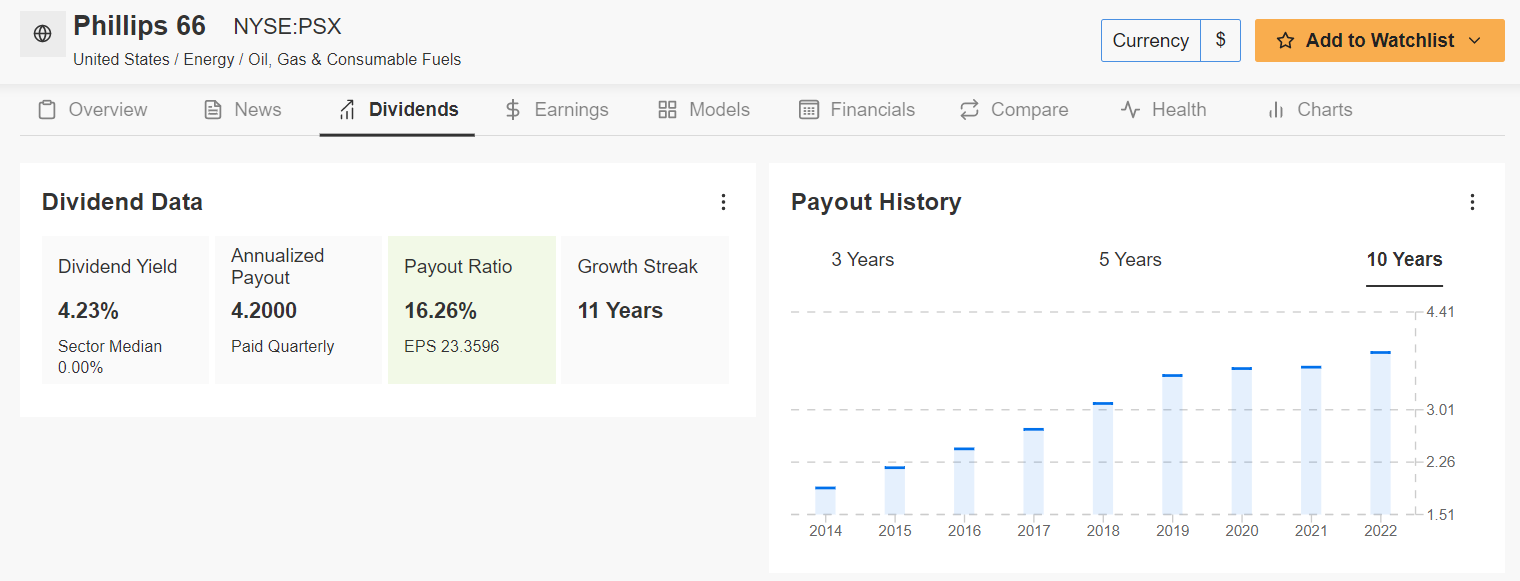

Quelle: InvestingPro

Mit einem Rekordbestand an Cash hat Phillips 66, das seine jährliche Dividendenausschüttung 11 Jahre in Folge erhöht hat, im Jahr 2022 3,3 Milliarden USD an seine Aktionäre zurückgegeben. Die Ölraffinerie hat vor kurzem eine Erhöhung der vierteljährlichen Bardividende um ca. 8 % von 0,97 USD auf 1,05 USD pro Aktie beschlossen, die ab dem laufenden Quartal greift.

Die neue Dividende entspricht einer annualisierten Barausschüttung von 4,20 USD/ Aktie, bisher waren es 3,88 USD. Bei Redaktionsschluss lag die Rendite der PSX-Aktie beim Schlusskurs vom Donnerstag bei überragenden 4,15 % und damit über der Rendite der 10-jährigen US-Staatsanleihe mit rund 3,80 % - mehr als doppelt so hoch wie die implizite Rendite des S&P 500-Index von 1,58 %.

Darüber hinaus weitete das Unternehmen sein Aktienrückkaufprogramm um 5 Mrd. USD aus und unterstrich damit sein wachsendes Engagement für die Steigerung des Shareholder Value - dank der starken Bilanz und des erwarteten Wachstums des freien Cashflows kann sich PSX diese Strategie leisten.

Neben der hohen Dividendenausschüttung und dem Aktienrückkaufprogramm ist Phillips 66 auch aufgrund der günstigen Bewertung attraktiv. Das Energieunternehmen wird zum 4,3-fachen des voraussichtlichen Gewinns gehandelt, im Vergleich zum Durchschnitt des breiteren Marktes ist das ein erheblicher Abschlag.

PSX schloss am Freitag mit einem Kurs von 101,14 USD, was einer Bewertung von knapp 47 Mrd. USD entspricht. Die Aktie des Öl- und Gasunternehmens mit Sitz in Texas ist im vergangenen Jahr, unterstützt durch einen starken Anstieg der Energiepreise im Jahr 2022, um 27,5 % gestiegen.

Es überrascht nicht, dass der durchschnittliche faire Wert der Phillips 66-Aktie nach mehreren Bewertungsmodellen ein Kurspotenzial von 27,9 % aufweist.

***

Offenlegung: Jesse Cohen ist derzeit Short auf den S&P 500 und den Nasdaq 100 über den ProShares Short S&P 500 ETF und den ProShares Short QQQ ETF. Jesse richtet sein Portfolio aus Einzeltiteln und börsengehandelten Fonds auf der Grundlage einer laufenden Risikobewertung sowohl des makroökonomischen Umfelds als auch der Finanzlage der Unternehmen regelmäßig neu aus. Die in diesem Artikel dargelegten Ansichten geben ausschließlich die Meinung des Verfassers wider und sind nicht als Anlageberatung zu verstehen.