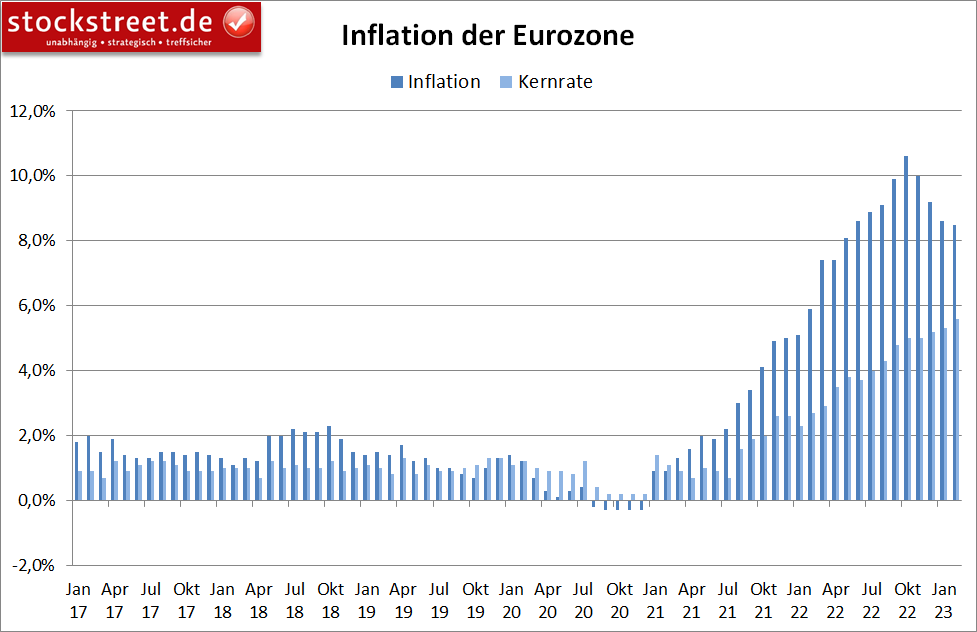

Was sich vorgestern erneut abzeichnete, hat sich gestern noch einmal bestätigt: Der Rückgang der Inflation kommt ins Stocken (siehe dazu unter anderem auch Börse-Intern vom 24. Februar und 13. Januar) und die Europäische Zentralbank (EZB) wird daher die Leitzinsen weiter anheben müssen, und das mit Sicherheit nicht nur auf der anstehenden Sitzung Mitte März.

Eurozone: Der Rückgang der Inflation kommt ins Stocken

Denn die Verbraucherpreise stiegen in der Eurozone im Februar um 8,5 % zum Vorjahr, wie Eurostat gestern nach einer ersten Schnellschätzung mitteilte. Volkswirte hatten dagegen mit einem stärkeren Rückgang auf 8,2 % gerechnet, nach einer Teuerungsrate von 8,6 % im Januar.

Zwar liegt damit das Schlimmste hinter uns, dank einer Beruhigung und einem deutlichen Rückgang bei den Energiepreisen, wodurch die Inflationsrate zum 4. Mai in Folge zurückgegangen ist, doch hat das Tempo dieses Rückgangs stark abgenommen. Und das liegt an einer Welle von Zweitrundeneffekten, die inzwischen durch die Wirtschaft schwappt.

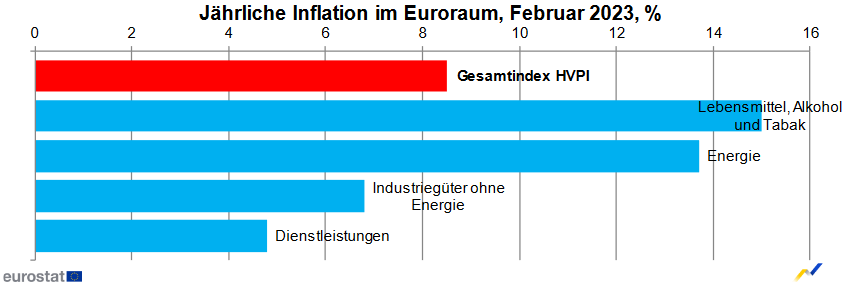

In deren Rahmen wurde „Energie“ als Haupttreiber der Teuerung bereits durch „Lebensmittel, Alkohol und Tabak“ abgelöst, die im Februar die höchste Rate aufwiesen, sogar mit steigender Tendenz (15,0 % gegenüber 14,1 % im Januar), nun gefolgt von den abnehmenden Preisen für „Energie“ (13,7 % gegenüber 18,9 % im Januar).

Kernrate der Inflation steigt erneut – seit 8 Monaten ohne Rückgang

Aber auch „Industriegüter ohne Energie“ (6,8 % gegenüber 6,7 % im Januar) und „Dienstleistungen“ (4,8 % gegenüber 4,4 % im Januar) wurden zunehmend teurer.

Dadurch legt die Kernrate der Inflation weiter zu, im Februar auf einen neuen Höchstwert von 5,6 %, nach 5,3 % im Januar. Seit 8 Monaten hat es hier keinen Rückgang gegeben. Stattdessen ist die Tendenz seit Juli 2021 klar aufwärts gerichtet (siehe Grafik oben).

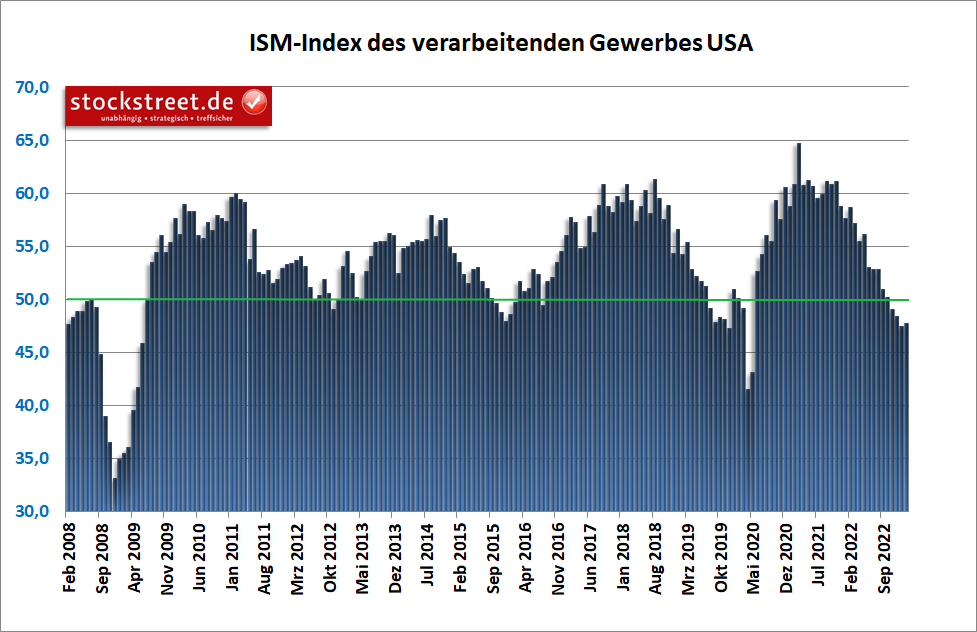

US-Wirtschaft schwächelt den 4. Monat in Folge

Dieses Problem haben nicht nur die Eurozone und damit die EZB, sondern ein ähnlich beunruhigendes Bild kommt aus den USA. Doch zuerst eine positive Nachricht: Der ISM-Index für das verarbeitende Gewerbe (Manufacturing PMI) der größten Volkswirtschaft der Welt hat im Februar auf 47,7 Punkte zugelegt, nach 47,4 im Vormonat. Damit zeigt sich die US-Wirtschaft etwas stärker.

Doch nun die schlechten Nachrichten: Mit dem aktuellen Wert wurden die Erwartungen von 48,0 Zählern verfehlt. Zudem deutet der Einkaufsmanagerindex laut dem Institute for Supply Management (ISM) weiterhin auf einen Rückgang der Produktion hin, und zwar den 4. Monat in Folge. Konkret soll der Februarwert einer Veränderung des realen Bruttoinlandsprodukts (BIP) von minus 0,3 % entsprechen, so das ISM.

Die US-Wirtschaft schwächelt demnach weiterhin, womit das Thema „Rezession“ akut bleibt. Zumal der Teilindex für den Auftragseingang mit 47 Punkten ebenfalls weiterhin auf eine Schrumpfung hindeutet, den 6. Monat in Folge. Zwar kam es hier im Februar zu einer stärkeren Erholung um 4,5 Zähler, aber die Auftragseingänge bleiben damit vorerst noch das fehlende Puzzleteil für eine nachhaltige Konjunkturerholung.

Preisdruck zieht wieder stark an

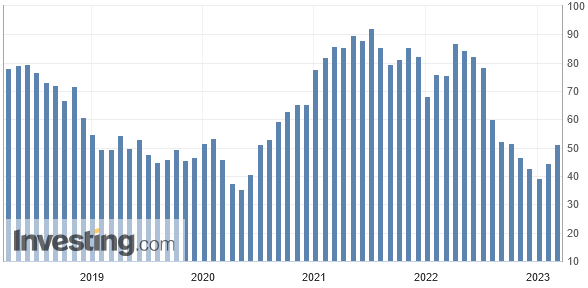

Außerdem – und vor allem das führt zu dem beunruhigenden Bild in Sachen Inflation – ist der Teilindex für die „bezahlten Preise“ im Februar von 44,5 auf 51,3 Punkte relativ stark gestiegen (+6,8), zum zweiten Mal in Folge.

Und das deutet auch in den USA auf einen zurückkehrenden Inflationsdruck hin, und zwar durch Zweitrundeneffekte, genau wie in der Eurozone.

Stagflation ist gewöhnlich bearish für Aktien

Wir haben es also mit einer Stagflation zu tun, einer Kombination aus Stagnation und Inflation. Und das ist kein bullishes Szenario für den Aktienmarkt. Denn Unternehmen müssen dabei zugleich mit steigenden Kosten und einer sinkenden Nachfrage zurechtkommen. Gewöhnlich führt diese Kombination zu Gewinnrückgängen. Und genau das lässt sich bereits beobachten – siehe dazu auch die Börse-Intern-Ausgabe vom 23. Februar. Dass in den USA vor allem seit der zweiten Februar-Hälfte die Aktienkurse nachgegeben haben, ist aus meiner Sicht nur die logische Konsequenz.

Zweite Bärenfalle im DAX

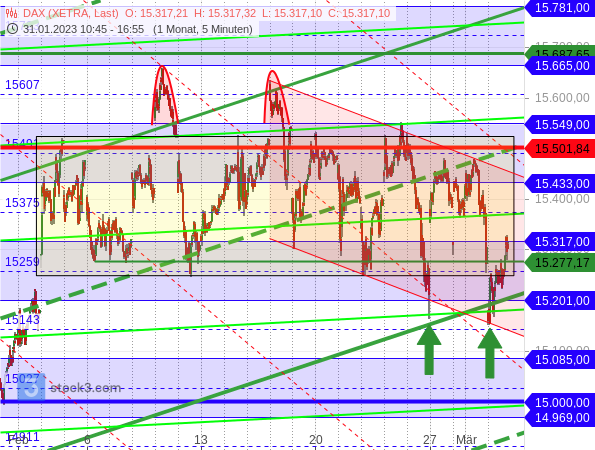

Dass sich der DAX in einem solchen Umfeld so stark entwickelt, wie es sich seit einiger Zeit beobachten lässt, ist in meinen Augen beeindruckend und verwunderlich. Gestern ist es dem deutschen Leitindex ein zweites Mal gelungen, einen bearishen Ausbruch aus seiner inzwischen einmonatigen Seitwärtsrange in eine Bärenfalle zu drehen, wie die grünen Pfeile im folgenden Chart zeigen, der regelmäßig im Börsenbrief „Target-Trend-Spezial“ analysiert wird.

Zuvor hatte es zwei Fehlausbrüche auf der Oberseite gegeben (rote Bögen). Bullen und Bären sind nun also quasi quitt. Wobei man derzeit die Vorteile auf Seiten der Bären sehen kann, weil sich der DAX seit den Bullenfallen in einer Abwärtstendenz befindet (roter Trendkanal im folgenden Chart).

Diese verläuft aber derart flach, dass man aufgrund einer fehlenden Abwärtsdynamik eher noch von einer neutralen Konsolidierung ausgehen sollte. Mit anderen Worten: Im kurzfristigen Bereich wechseln sich bullishe und bearishe Signale im DAX derart ab, dass sie sich ausgleichen.

Da die Seitwärts- bzw. inzwischen flache Abwärtstendenz auf zuvor stark gestiegene Kurse folgt, könnte es sich dabei um eine trendbestätigende Konsolidierung handeln. Und je länger diese anhält, desto mehr wird der vorherige Kursanstieg über den Zeitablauf verdaut und desto mehr Kraft können die Bullen für einen weitergehenden Anstieg sammeln.

Wie ich den Lesern des Target-Trend-Spezial aber bereits wiederholt geschrieben habe: „Letztlich kommt es darauf an, in welche Richtung der DAX die aktuelle Seitwärtskonsolidierung verlässt.“ Bis dahin sollte man sich in Geduld üben. Denn die Seitwärtstendenz lässt sich aufgrund der diversen Fehlsignale nur sehr schwer zum Trading nutzen. Sobald aber der Ausbruch nachhaltig erfolgt ist und sich ein neuer Trend abzeichnet, kann man Trades in Ausbruchsrichtung platzieren.

Ich wünsche Ihnen dabei viel Erfolg

Ihr

Sven Weisenhaus