- In einem Umfeld, das von Angst und Risikoaversion geprägt ist, sind viele qualitativ hochwertige Dividendenaktien deutlich billiger geworden

- Für langfristig orientierte Investoren, die sich ein Portfolio aufbauen, das ein passives Einkommen generiert, ist jetzt ein guter Zeitpunkt, um etwas Geld zu investieren

- Bei nachlassender Konjunktur entwickeln sich Aktien mit hohen Cash-Renditen besser

Angesichts der Befürchtungen, dass eine Serie aggressiver Zinserhöhungen durch die Fed die US-Wirtschaft in eine Rezession stürzen könnte, wird es für Anleger immer schwieriger, in diesem Markt echte Gewinner zu finden.

Aber es gibt einen Silberstreif am Horizont. Das von Angst und Risikoaversion geprägte Umfeld hat viele Qualitätsaktien mit soliden Fundamentaldaten und nachhaltigen Dividenden deutlich billiger werden lassen.

Für langfristig orientierte Anleger, die ein Portfolio aufbauen wollen, das ein ordentliches passives Einkommen erwirtschaftet, ist dies also ein hervorragender Zeitpunkt, um ihr Geld zu investieren. Wenn Sie zu dieser Gruppe gehören, empfehle ich Ihnen, ein paar hochwertige Dividendenwerte zu identifizieren und sie langfristig zu halten.

Wie aus einer in dieser Woche veröffentlichten Studie von Goldman Sachs hervorgeht, schneiden Aktien mit hohen Cash-Renditen in Zeiten einer abflauenden Konjunktur besser ab. David Kostin, Chefstratege für US-Aktien bei Goldman Sachs (NYSE:GS), sagte in einer Notiz am Montag:

"Mitte der 1970er Jahre konnten Aktien mit hoher Dividendenrendite kaum mit steigenden Cash-Renditen mithalten und hinkten dem S&P 500 hinterher. Im Gegensatz dazu schnitten die Unternehmen mit dem höchsten Dividendenwachstum selbst dann noch besser ab, als die Anleiherenditen auf bis zu 17 % anstiegen."

Vor diesem Hintergrund möchten wir Ihnen an dieser Stelle zwei Aktien vorstellen, die in diesem Jahr erheblich an Wert verloren haben und das Potenzial für eine Erholung haben:

1. Verizon Communications

Auf den ersten Blick sieht Verizon Communications (NYSE:VZ) nicht länger wie eine sichere Dividendenwette aus. Die Aktie des Unternehmens steht unter ständigem Druck, da der größte US-Mobilfunkanbieter in einem wettbewerbsintensiven Telekommunikationsmarkt, in dem die Marktteilnehmer mit hohen Rabatten um neue Kunden werben, um Neugeschäft kämpft.

Das in New York ansässige Unternehmen konnte seinen Berichten zufolge im 3. Quartal nur 8.000 monatliche Mobilfunkteilnehmer hinzugewinnen und blieb damit deutlich hinter den Prognosen der Analysten zurück. Im Gegensatz dazu meldete der Konkurrent AT&T (NYSE:T) im vergangenen Monat ein starkes Gewinn- und Kundenwachstum.

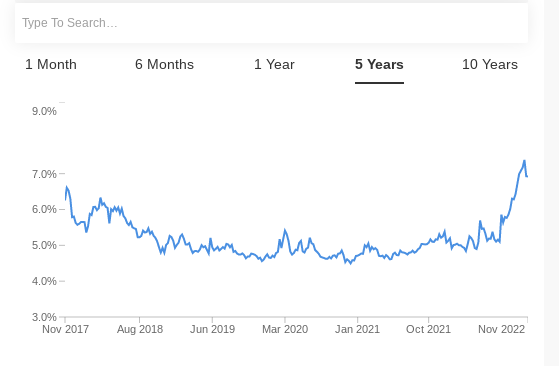

Meines Erachtens ist diese Schwäche jedoch nur vorübergehend und bietet langfristig orientierten Investoren eine attraktive Gelegenheit, sich eine 7 %ige Dividendenrendite eines Unternehmens zu sichern, das in der Vergangenheit stets Dividenden gezahlt hat. Große institutionelle Anleger, die auf der Suche nach Wert in einem Markt sind, in dem es schwer ist, Rendite zu erzielen, haben in den letzten Monaten VZ-Aktien gekauft.

Quelle: InvestingPro

Fonds der Capital Group, von Federated Hermes Inc, Invesco Ltd, GQG Partners und andere Firmen haben im Quartal zum 30. Juni laut Bloomberg-Daten Millionen von Verizon-Aktien gekauft.

Es gibt auch Anzeichen dafür, dass das Schlimmste für die VZ-Aktie, die in diesem Jahr um 27 % gefallen ist, vorbei ist. Das Unternehmen hat in den letzten Monaten viele neue Angebote vorgestellt, die die Kundenfrequenz in den Geschäften erhöht haben.

Die Gebührenerhöhungen zu Beginn des Jahres dürften die Einnahmen in der zweiten Jahreshälfte um 1 Mrd. USD steigern. Das Unternehmen plant nach eigenen Angaben ein Kostensenkungsprogramm, mit dem die jährlichen Ausgaben bis 2025 um 2 bis 3 Mrd. USD gesenkt werden sollen.

Die Aktie wirft derzeit eine Quartalsdividende von 0,6525 USD pro Aktie ab, was bei den aktuellen Kursen einer jährlichen Dividendenrendite von 6,9 % entspricht. Das Unternehmen hat seine Dividende das 16. Jahr in Folge erhöht.

2. FedEx Corp

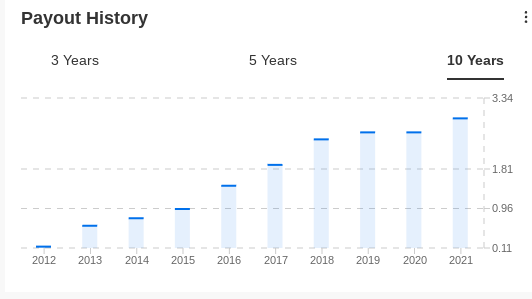

Der globale Fracht- und Logistikriese FedEx (NYSE:FDX) ist ein weiterer Dividendentitel, der nach seinem 40%igen Einbruch in diesem Jahr für einkommensorientierte Anleger interessant ist. FDX zahlt derzeit vierteljährlich 1,15 USD, was einer jährlichen Rendite von fast 3 % entspricht.

Im Rahmen einer Vereinbarung mit der Investmentmanagementfirma D.E. Shaw in diesem Sommer erhöhte der Konzern aus Memphis, Tennessee, seine vierteljährliche Dividende um mehr als 50 %, strukturierte seinen Vorstand um und versprach, die Kosten zu senken, um die höchste Inflationsrate in den USA der letzten 40 Jahre zu bekämpfen.

Quelle: InvestingPro

Als weltgrößte Cargo-Airline und bedeutender Anbieter von Paketzustelldiensten berührt das Geschäft von FedEx viele Branchen, von Konsumgütern bis hin zu Arzneimitteln. Daher ist die Performance dieses Unternehmens in der Regel ein guter Indikator für die Entwicklung der Gesamtwirtschaft.

Es besteht kein Zweifel, dass das derzeitige schwierige wirtschaftliche Umfeld und der Kostendruck die Gewinnspannen von FedEx beeinträchtigt haben. Dennoch erwirtschaftet das Unternehmen genügend Cashflow, um seine vierteljährliche Ausschüttung von 1,15 US pro Aktie problemlos zu decken.

Im vorangegangenen Quartal hat FedEx einen freien Cashflow von etwa 1 Mrd. USD erwirtschaftet, was ausreichte, um die fast 200 Mio. USD an Dividendenzahlungen für das Quartal zu decken.

Da die Aktie auf dem gleichen Niveau wie im Januar 2020 - vor der Pandemie - notiert, sehe ich von hier aus kein großes Abwärtsrisiko. Und falls der Turnaround des Unternehmens gelingt, könnten langfristige Anleger neben dem Dividendenwachstum auch kräftige Kapitalgewinne erzielen.

Offenlegung: Haris Anwar besitzt derzeit keine der hier genannten Aktien. Die in diesem Artikel dargelegten Ansichten geben ausschließlich die Meinung des Verfassers wider und sind nicht als Anlageberatung zu verstehen.

Welche Aktie sollten Sie als nächstes kaufen?

Die Aktienkurse schießen dieses Jahr durch die Decke. Aber viele Anleger sind verunsichert, ob sie noch mehr Geld in Aktien investieren sollen. Sind Sie sich nicht sicher, wo Sie Ihr Geld als nächstes investieren sollten? Dann sichern Sie sich den Zugang zu unseren bewährten Aktienportfolios und entdecken Sie vielversprechende Möglichkeiten.

Allein in diesem Jahr hat ProPicks KI zwei Aktien identifiziert, die um mehr als 150% gestiegen sind, vier weitere Aktien, die um mehr als 30% gestiegen sind, und drei Aktien, die um mehr als 25% zugelegt haben. Diese Bilanz lässt sich wahrlich sehen.

Mit Portfolios, die auf Dow-Aktien, S&P-Aktien, Tech-Aktien und Mid-Cap-Aktien zugeschnitten sind, können Sie verschiedene Strategien zum Vermögensaufbau erkunden.