Hedgefonds werden oft als schnelles oder intelligentes Geld bezeichnet, weil sie dem Denken der Marktherde einen Schritt voraus sind.

Ich habe das Glück, dass ich mehrere von ihnen zu meinen Kunden zähle, und mir von ihnen erzählen lassen kann, auf was sie an den Märkten achten und was der nächste große Makro-Trade sein könnte.

In diesem Beitrag möchte ich Ihnen 2 makroökonomische Entwicklungen und Charts präsentieren, auf die Hedgefonds aktuell achten.

1. Beobachten Sie die Nachwirkungen der Deflation?!

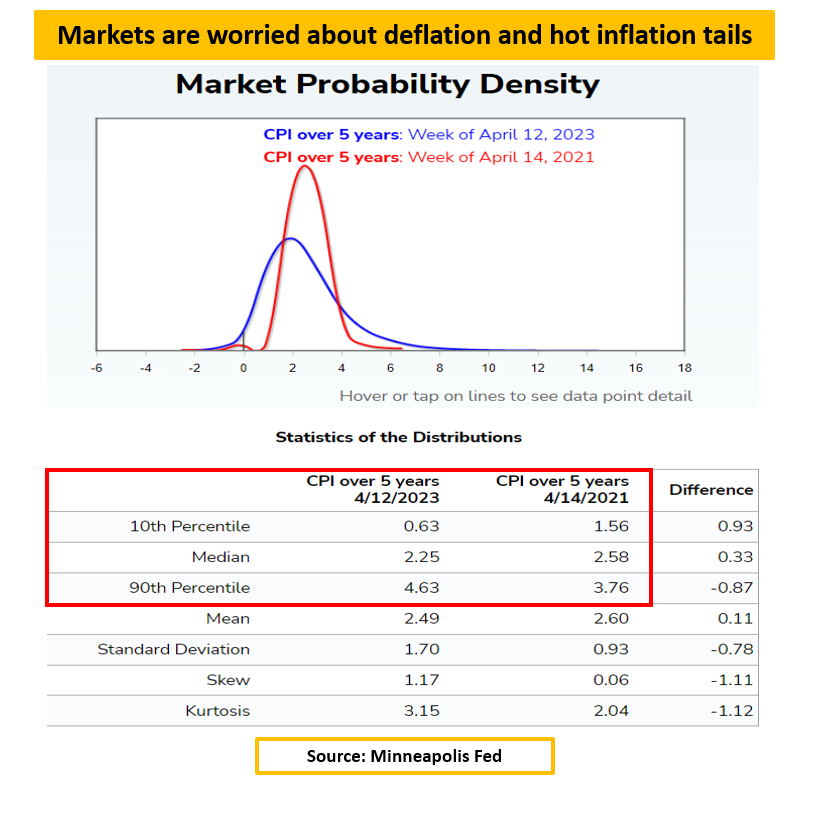

Die Minneapolis Fed betreibt einen hervorragenden Algorithmus, der die vom Markt erwartete Verteilung der 5-Jahres-Inflationserwartungen in den USA abbildet.

Sie verwendet Optionen auf inflationsgebundene Produkte, um festzustellen, was die Anleger als Basisfall erwarten und was sie bereit sind, für einen Anstieg (heiße Inflationsphase) oder einen Rückgang (Desinflation) des US-VPI in den nächsten fünf Jahren zu zahlen.

Vergleicht man die heutige Verteilung (blau) mit der von vor zwei Jahren (rot), sieht man, dass die Anleger im Durchschnitt davon ausgehen, dass die US-Inflation in den nächsten fünf Jahren im Durchschnitt bei 2,25 % liegen wird: ein recht angenehmes Szenario.

Aber der Teufel steckt im Detail.

Während sich das 10. Perzentil der Verteilung vor 2 Jahren bei 1,56 % einpendelte, liegt es heute bei 0,63 % - sehr nah an einer Deflation. Das Ende der „heißen Inflation“ (90. Perzentil) ist mit 4,63 % gegenüber 3,76 % im Jahr 2021 ebenfalls etwas höher.

Auch wenn das Basisszenario für die künftige Inflation sehr günstig ist, machen sich die Anleger heute mehr Sorgen um Fehlentwicklungen als noch im Jahr 2021.

Und vor allem deflationäre Tail-Risiken erleben ein Comeback.

2. Volatilität am Anleihemarkt: Ein Blick unter die Oberfläche

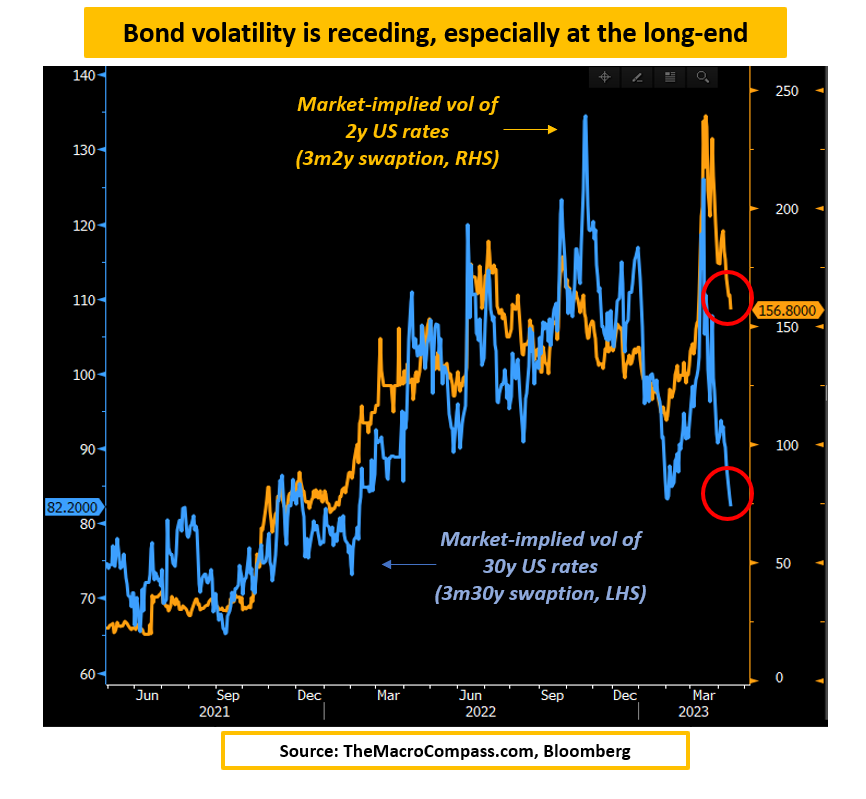

Im Zuge der Bankenkrise explodierte die Volatilität an den Anleihemärkten: Die Kosten für eine Absicherung gegen einen abrupten Zinssenkungszyklus der Fed schnellten in die Höhe, und die Liquidität an den Anleihemärkten trocknete rasch aus.

Nachdem wir in letzter Zeit erfahren haben, dass die Welt nicht so bald untergehen wird, geht die Volatilität an den Anleihemärkten nun rapide zurück... aber sind wir schon über den Berg?

Diese Abbildung zeigt die vom Markt erwartete 3-Monats-Volatilität der 2-jährigen US-Renditen (orange, rechts) und der 30-jährigen Renditen (blau, links).

Bloomberg-Nutzer finden die Ticker unter: USSN0C2 BGN Curncy und USSN0C30 BGN Curncy.

Wenn Sie nicht über ein Bloomberg-Terminal verfügen, können Sie sich diese Ticker in unserem volatilitätsbereinigten Markt-Dashboard aufrufen und anzeigen lassen (Ticker: US 3m2y Swaption ATM Vol, US 3m30y Swaption ATM Vol).

Die Grafik ist interessant, weil sie zeigt, dass die Volatilität am vorderen Ende des Anleihemarktes (orange) zwar zurückgegangen, aber immer noch hoch ist, während die Unsicherheit über die künftige Entwicklung am langen Ende (blau) deutlich geringer zu sein scheint.

Warum?

Ein Hedge-Fonds-Kunde formulierte es so: Die Fed kann einen extrem starken Einfluss auf die Renditen der 2-jährigen Staatsanleihen haben, während die Renditen der 30-jährigen Staatsanleihen eher auf den Erwartungen und der Unsicherheit der Anleger hinsichtlich des künftigen Wachstums und der Inflation basieren.

Und es gibt in diesem Szenario nicht viele Unsicherheiten - die Fed ist fest entschlossen, Wachstum und Inflation abzuwürgen, die 30-Jahres-Renditen wissen das - und außerdem legt man sich nicht mit der Fed an.

Das bringt mich zu den 3 wichtigsten Charts, die Hedgefonds beobachten, um den nächsten großen Makro-Handel zu finden - auch Sie sollten auf diese Entwicklungen achten.

***

Dieser Artikel wurde ursprünglich auf The Macro Compass veröffentlicht. Werden Sie Teil der lebendigen Community von Makro-Investoren, Asset Allocators und Hedge-Fonds - finden Sie heraus, welche Abo-Stufe am besten zu Ihnen passt, indem Sie auf diesen Link klicken.