Emittenten von Fonds legen zunehmend neue thematische Exchange Traded Funds (ETFs) auf, die Zugang zu Sektoren, Anlageklassen oder Anlagestilen bieten. Heute stellen wir drei solcher ETFs vor, die alle im Juli von The Cabana Group in den Handel gebracht wurden.

Das Hauptziel dieser Fonds, die als "zielführende Sektoren-ETFs" angepriesen werden, ist Kapitalwachstum. Die Fondsmanager identifizieren zunächst den Konjunkturzyklus. Anschließend wählen sie die Beteiligungen über den sogenannten "Cyclical Asset Reallocation Algorithm (CARA, zyklischer Kapitalzuweisungsalgorithmus)" aus, der ein proprietäres Werkzeug der Cabana Group ist.

Alle drei dieser Fonds investieren in andere ETFs. Obwohl ein solcher Ansatz eine schlagartig hohe Diversifizierung bedeutet, führt er auch zu höheren jährlichen Gebühren, welche die Anleger im Auge behalten sollten. Jeder dieser drei Fonds hat ein anderes Risiko-Rendite-Profil und dürfte damit verschiedene Anlegergruppen ansprechen.

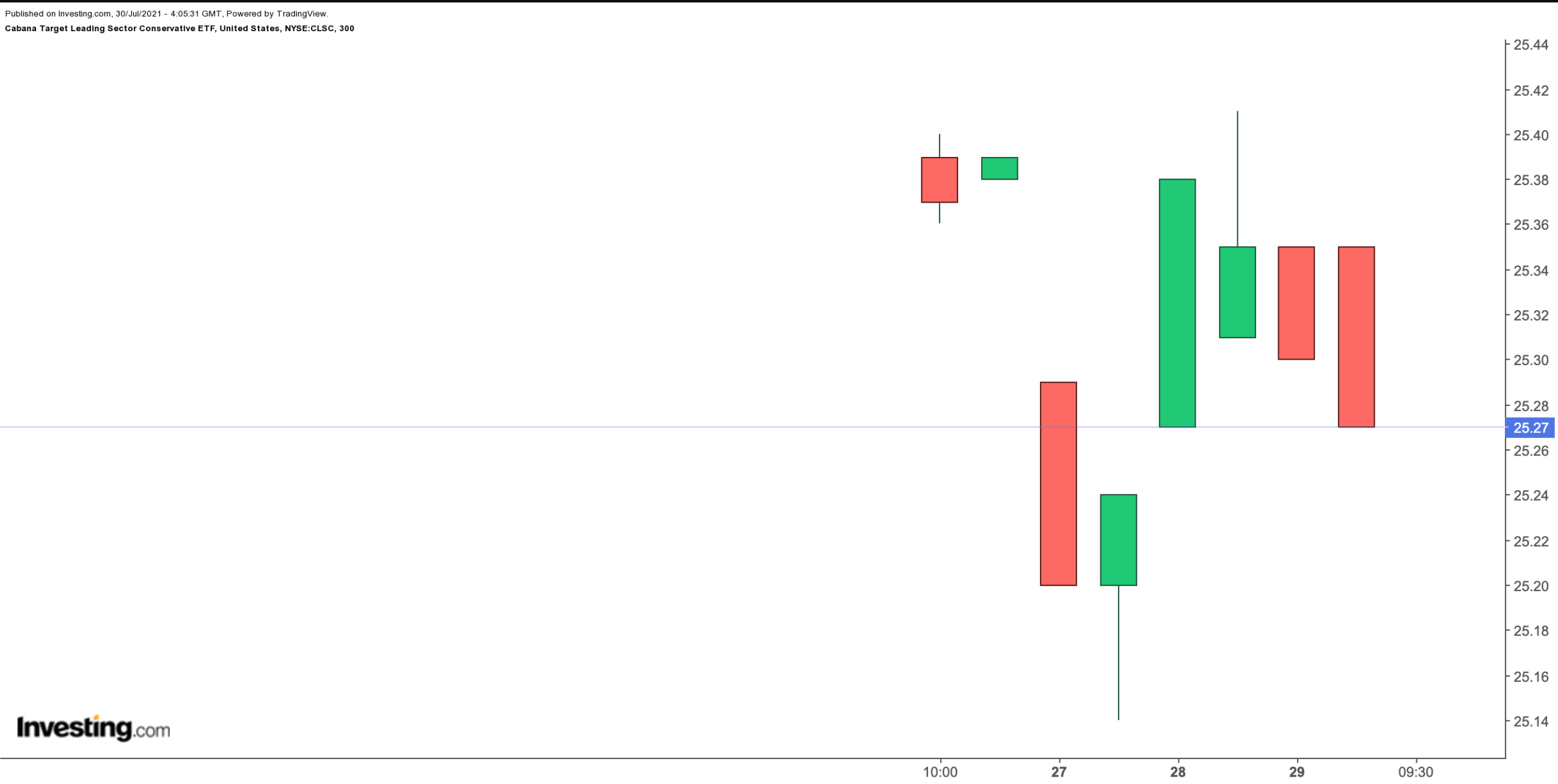

1. Cabana Target (NYSE:TGT) Leading Sector Conservative ETF

-

Aktueller Kurs: 25,27 USD

-

52-Wochen-Spanne: 24,65 - 26,21 USD

-

Kostenquote: 0,90% pro Jahr

Der Cabana Target Leading Sector Conservative ETF (NYSE:CLSC) ist der konservative Fonds der Serie.

Der CLSC-ETF hält derzeit Anteile an neun ETFs. Aber die wichtigsten fünf unter ihnen machen fast 90% des Beteiligungsvermögens des Fonds aus, die wir hier aufgelistet haben:

-

Vanguard Communication Services Index Fund ETF Shares (NYSE:VOX) – 25,76% des Fonds;

-

Invesco QQQ Trust (NASDAQ:QQQ) – 24,13% des Fonds;

-

Vanguard Long-Term Bond Index Fund ETF Shares (NYSE:BLV) – 19,99 % des Fonds;

-

WisdomTree Bloomberg U.S. Dollar Bullish Fund (NYSE:USDU) – 12,01% des Fonds;

-

Vanguard Health Care Index Fund ETF Shares (NYSE:VHT) – 8,02% des Fonds.

Seit seiner Auflage am 13. Juli ist der CLSC-ETF um etwa 4% gestiegen.

2. Cabana Target Leading Sector Moderate ETF

-

Aktueller Kurs: 25,28 USD

-

52-Wochen-Spanne: 23,99 - 25,44 USD

-

Kostenquote: 0,90% pro Jahr

Wie der Name schon andeutet, handelt es sich bei dem Cabana Target Leading Sector Moderate ETF (NYSE:CLSM) um den risikoärmsten der drei ETFs der Serie. Er verwaltet derzeit ein Vermögen von etwa 215 Millionen USD.

Der CLSM-ETF hält vier Positionen. Der Invesco QQQ Trust (NASDAQ:QQQ) hat mit 36,15% den größten Anteil. Es folgen der Vanguard Consumer Discretionary Index Fund ETF Shares (NYSE:VCR) mit 27,80%; der Vanguard S&P 500 ETF (NYSE:VOO) mit 26,02% und der Vanguard Long-Term Bond Index Fund ETF Shares (NYSE:BLV) mit 9,97%.

Seit seiner Auflage im Juli hat sich der Fonds nicht groß von der Stelle bewegt und liegt derzeit um 0,3% im Plus.

3. Cabana Target Leading Sector Aggressive ETF

-

Aktueller Kurs: 25,23 USD

-

52-Wochen-Spanne: 23,99 - 25,44 USD

-

Kostenquote: 0,90% pro Jahr

Der am aggressivsten ausgelegte Fonds der neuen Serie und damit der riskanteste unter den dreien ist der Cabana Target Leading Sector Aggressive ETF (NYSE:CLSA), der rund 149 Millionen USD verwaltet.

Der CLSA-ETF kommt lediglich auf drei Beteiligungen. Der Vanguard Consumer Discretionary Index Fund ETF Shares (NYSE:VCR) hat mit 49,72% den größten Anteil, gefolgt vom Invesco QQQ Trust (NASDAQ:QQQ) und dem Vanguard Communication Services Index Fund ETF Shares (NYSE:VOX) mit 36,31% bzw. 13,89%.

Im Juli erzielte der CLSA-ETF eine Rendite von etwa 0,2%.

Fazit

Regelmäßige Leser dieser Kolumne wissen, dass wir ETF- (oder Aktien-) Investoren stets zu einer gründlichen Recherche ermutigen und auch dazu, "mit Überzeugung zu investieren". Mit anderen Worten: es ist wichtig, dass man versteht, was man kauft, und dass man langfristig in robuste Titel investiert, die sich auch in volatilen Zeiten behaupten können.

Alle drei heute vorgestellten ETFs investieren in andere Fonds, die die allermeisten Anleger auch selbst kaufen könnten. Wie die Beteiligungen der drei Fonds verdeutlichen, verändern die Fondsmanager das Rendite-Risiko-Profil des Fonds vor allem durch eine unterschiedliche Gewichtung der verschiedenen Fonds.

Daher könnte der diversifizierte Ansatz dieser ETFs diejenigen ansprechen, die nicht viel Zeit oder Vorkenntnisse über diese anderen Fonds haben. Für solche Anleger könnte es sich lohnen, die drei Fonds von Cabana im Auge zu behalten.

Lesen Sie auch: